会议推荐

2026第三届中国医药企业项目管理大会

2026第二届中国AI项目管理大会

2026第十五届中国PMO大会

2026第五届中国项目经理大会

本

文

目

录

1、专精特新-医药CXO行业分析

2、CXO:国内需求异军突起 行业估值待重塑

3、2024新药研发:CXO全球投融资回暖,新技术、新需求引来新增量

4、逆势飙红CXO品种,不装了

5、国内首份CXO业绩指引出炉,折射生物科技产业的韧性

一、专精特新-医药CXO行业分析

(助企盛 成都助企盛企业管理有限公司)

二、CXO:国内需求异军突起 行业估值待重塑

(薛宇 证券市场周刊宏观号)

国内CXO企业虽然部分营收来自于境外,易受地缘风险影响,但同时可以看到,中国CXO企业的国内业务呈现强劲增长,一些仿制药CXO企业也在逆势增长。近年来,中国药企创新药发展迅猛,重磅不断,CXO产业链亦可以从本土创新药的发展中分得一杯羹。

三、2024新药研发:CXO全球投融资回暖,新技术、新需求引来新增量

(原创 医药生物行业报告 Pharma Focus)

前言:

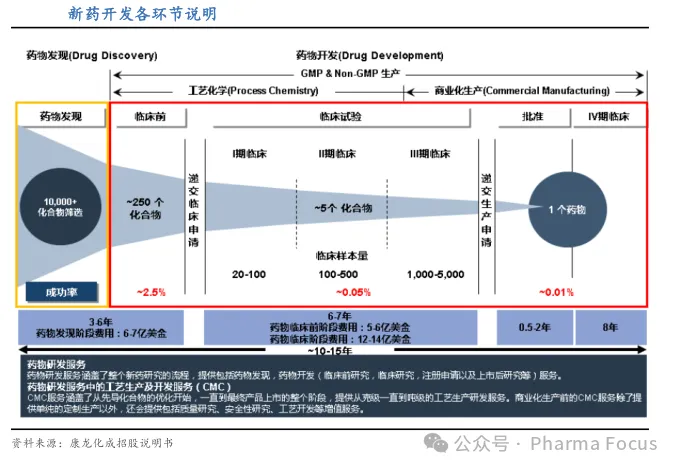

药物研发是一项高风险、高技术、高投入、长周期和精细化的系统性工程。 以化学药为例,一款创新药的研发流程包括药物发现、药学研究、临床前研究、临床研究、药品审批与药品上市等阶段,从药物研发阶段开始到 FDA 批准上市平均需要 14 年。 由于新药专利的保护期一般为 20 年,新药研发期的不断延长不仅会增加医药企业的研发投入成本,其上市后享有的专利销售期变短也会降低药物上市后可能带来的收益。

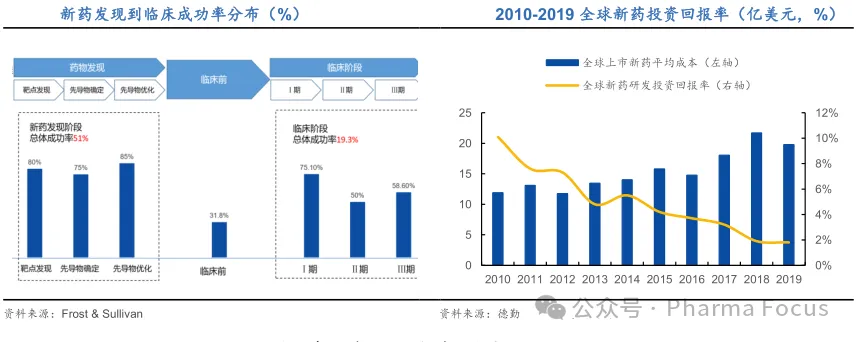

据德勤健康解决方案中心数据,2019 年医药行业研发的投资回报率位于 2010 年以来最低水平,仅为 1.8%,较 2018 年的 1.9%略有下降,总体呈下降趋势;

与此同时,和 2010 年相比,上市一款新药的成本却增长了 67.0%,从 2010 年的 11.9 亿美元增至 2019 年的 19.8 亿美元,成功研制并有较为显著创收的创新药上市不断成为世界药物研发的难题。

一、CXO 帮助药企解决新药研发痛点:

新药可为药企带来巨大利润,但其研发投入和风险也很高,一个项目的失败往往伴随巨大的经济损失和裁员。

研发外包在降低新药研发的成本的同时,可以提高药企研发的灵活性,降低风险;

新药研发是一个复杂的系统工程,外包以及多方合作可以将研发过程分解,降低研发的复杂性,减小研发难度;

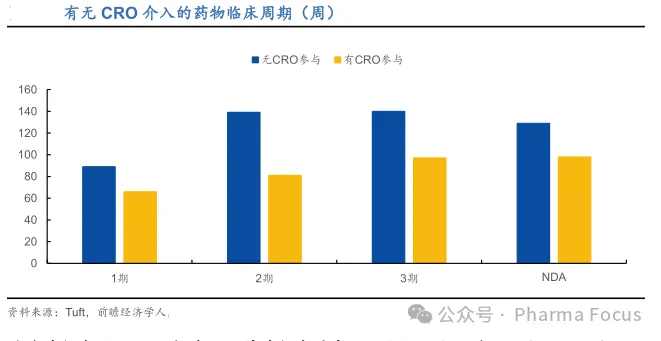

新药研发从药物发现到获批上市一般要耗时 10 年左右,药企把研发的过程分解并将部分流程外包,从而使得更多、更专业的专家一起加入到新药研发中,缩短新药的研发周期。

由 CRO 承担的项目与药企自身承担的项目所需时间相比,临床Ⅰ/Ⅱ/Ⅲ/NDA 四个阶段可分别减少耗时 23/58/43/31 周,总体耗时从 497周减少至 342 周。

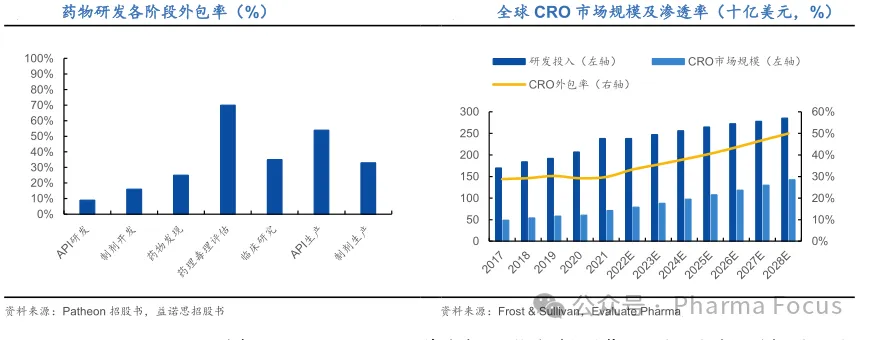

二、新药研发总体外包率约 30%,标准化环节外包率最高。

三、近年 CRO/CDMO 行业业绩总体呈现快速增长趋势。

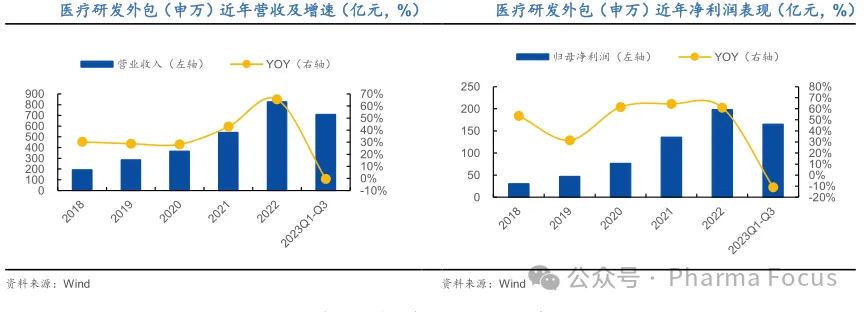

医疗研发外包(申万)指数(851563.SI)囊括的成分股含有药明康德、康龙化成、凯莱英、昭衍新药、和元生物、阳光诺和、百花医药、药石科技、泰格医药、普蕊斯等共 27 家 A 股上市的国内CRO/CDMO 行业代表性企业。

根据 wind 数据,医疗研发服务外包(申万)2018-2022 年期间整体营收 CAGR 超 43.9%、归母净利润 CAGR 超 59.7%,业绩表现亮眼;2023Q1-Q3 营收和归母净利润有所下滑,分别同比下滑不到 0.5%和 11.0%。

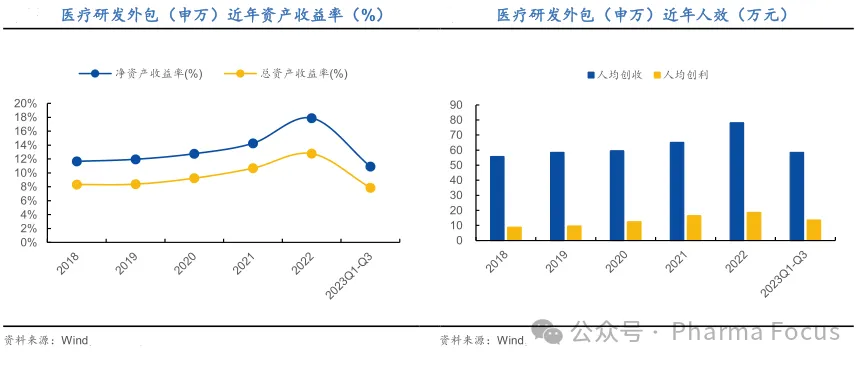

四、CRO/CDMO 整体经营效率总体上不断提升。

医疗研发外包(申万)整体净资产收益率从 2018 年的 11.7%快速提升至 2022 年的 17.9%,2023Q1-Q3 波动至 10.9%;总资产收益率从 2018年 8.3%快速提升至 2022 年的 12.8%,20231-Q3 波动至 7.9%。

医疗研发外包(申万)整体人均创收从 2018 年的 55.7 万元增长至2022 年的 78.2 万元,2023Q1-Q3 回落至 58.4 万元;人均创利从 2018 年的 8.8 万元增长至 2022 年的超 18.7 万元,2023Q1-Q3 回落至 13.6 万元。

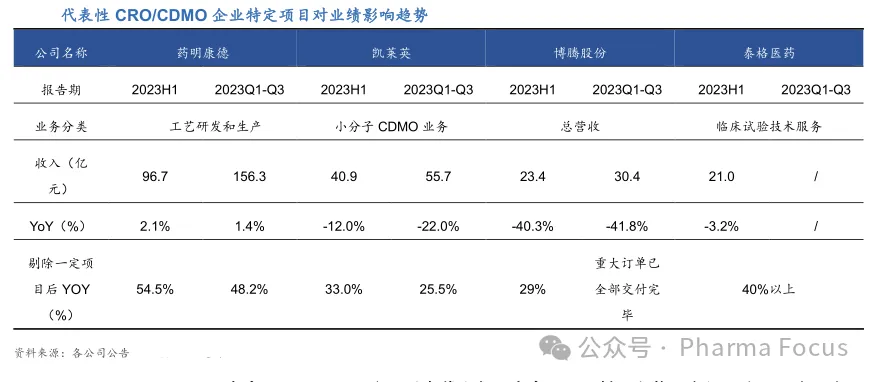

五、CRO/CDMO特定项目影响逐渐消化,常规业务重新启航。

在包含特定项目的情况下,各家拆分的业务板块营收增长表现均较为一般,博腾股份和凯莱英 2023Q1-Q3 分别同比下滑了 41.8%和 22.0%;但扣除特定项目后看相应营收增速,各家均实现快速增长,增速均超过 25%,其中药明康德工艺开发和生产业务及泰格医药的临床试验技术服务增速更超过 40%,博腾股份也于 2023 三季报公告“重大订单已全部交付完毕”。

我们推测特定项目对 CRO/CDMO 行业的影响已在快速消除中,常规发展的 CRO/CDMO 业务有望重回增长快车道。

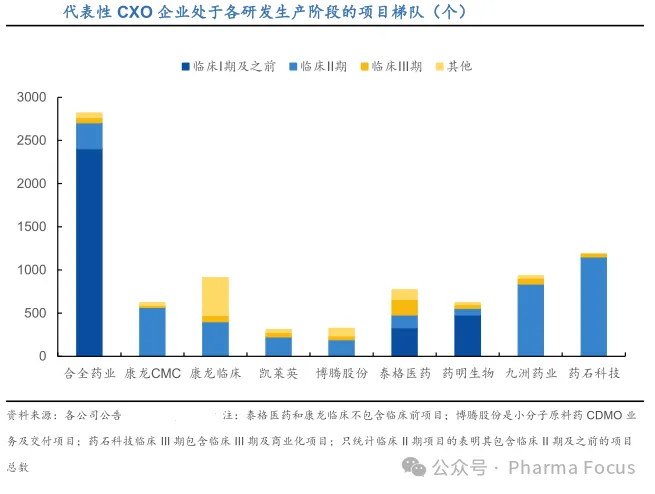

各家 CRO/CDMO 企业服务管线仍旧丰富,项目梯队完整。

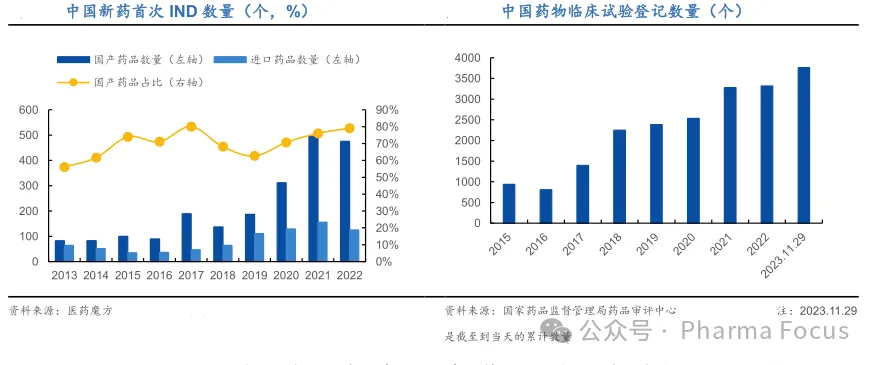

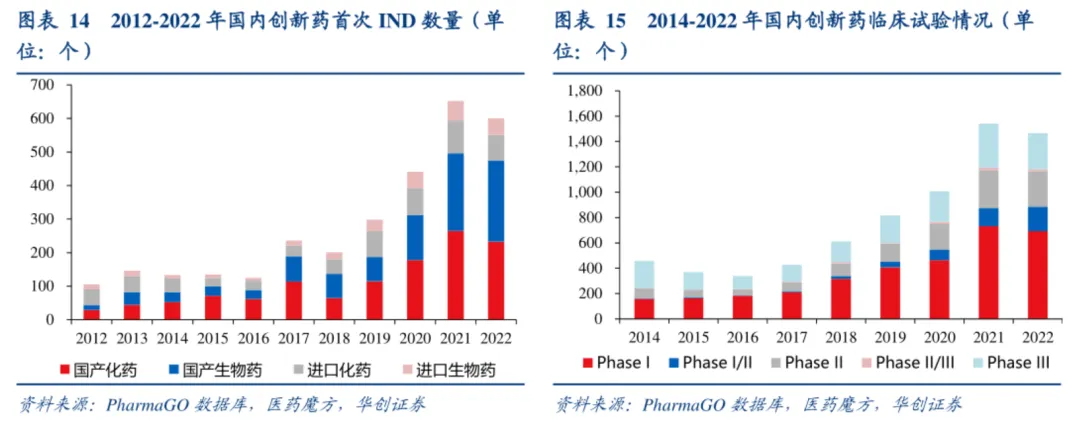

2014-2022 年,中国新药首次 IND 数量快速增长,从 2014 年的 106 个增至 2022 年的 600 个,尤其是 2017 年及之后,申请数量呈现出了跨越式增长。

2022 年新药 IND申请中国产药品共 475 件,占比 79.2%。2018 年以来,中国内资新药首次 IND 数量CAGR 达 36.4%,而进口新药首次 IND 数量 CAGR 仅为 4.0%。

依据药物临床试验登记与信息公示平台数据,截止至 2023 年 11 月 29 日平台登记的试验总数为 22599 项,2023 年至今已达 3763 项,超 2022 年全年 445 个。

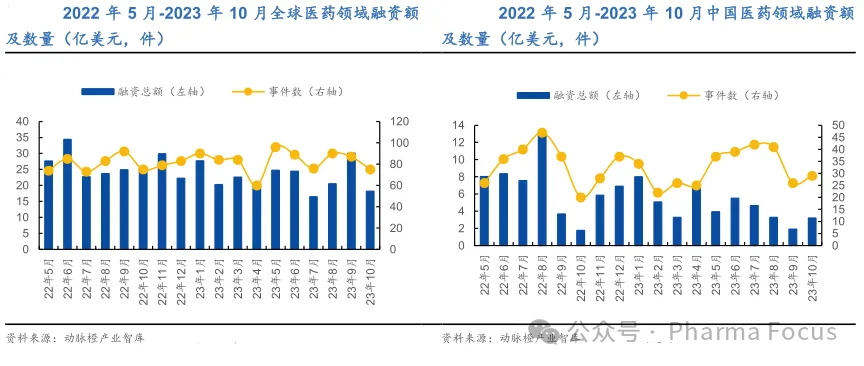

六、过去 18 个月全球医药领域融资保持平稳,看好全球业务为主的 CXO。

七、新技术、新需求开辟 CXO 新业务服务,头部企业争相布局。

四、逆势飙红CXO品种,不装了

(原创 Kris 瞪羚社)

鲁迅曾说过:“人类的悲欢并不相通。”这句话,同样适用于医药外包(CXO)行业。

近日,除药明系之外的国内CXO龙头康龙化成、金斯瑞生物科技因海外医药媒体Endpoints“《生物安全法案》可能会扩大到更多的中国公司”的“报道,陷入到投资者的猜忌之中。

另外一边,多肽CXO龙头诺泰生物业绩大超预期,不仅2023年业绩逆势增长,营收和净利润分别同比2022年增长58.69%和26.2%;同时最新公布的2024年一季报显示,实现归母公净利润为0.55-0.7亿元,同比增长161.74-233.13%。

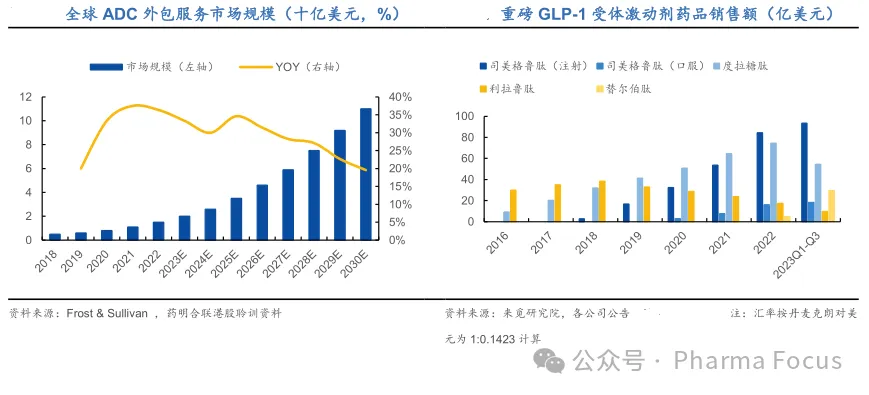

高景气的还有ADC CXO,龙头药明合联2023年营收21.24亿元(同比增长114%),净利润4.12亿元(同比增长112%);新晋选手东曜药业ADC CXO业务2023年收入1.41亿元,剔除非经常性因素影响同比增长高达101%。

事实证明,创新药行业里并不缺乏机会,即便在波谲云诡的全球环境下,依然有医药外包(CXO)选手逆流而上。

01

全球CXO的2024指引,Medpace的逆流而上

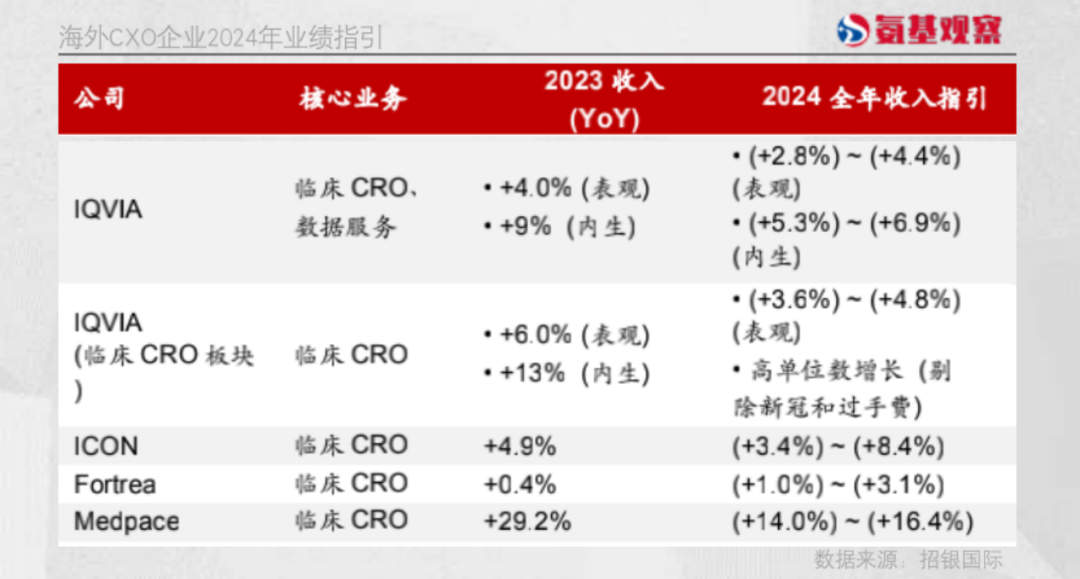

对比全球营收排名CRO公司2023收入和2024年收入指引数据(刨除国内CRO),可以发现其普遍呈现个位数的同比增长,这在全球CRO行业早已见怪不怪。

利润端层面,海外各家CXO巨头分化较大,TOP10中已披露的6家公司中,2023年仅有IQVIA、ICON和Medpace实现利润的同比增长。投资者可以敏锐的注意到,这三家公司在2024年的收入指引,也明显比其他榜单上的同行更加乐观。

从榜单企业业绩的巨大分化,可以敏锐的意识到,业绩存在较大不稳定性的赛默飞、LabCorp、Charles以及未上榜单的Catalent,业务重心集中在生命科学上游、临床前研究和CDMO;而业绩稳健的IQVIA、ICON和Medpac,业务重心则均集中在临床CRO服务。

(图源:药事纵横)

种种迹象表明,CXO业绩最稳定的一环仍然在“后端业务”,临床CRO服务商业绩增长显然更加稳健;当然,部分CDMO服务商如三星生物在产能扩张和地缘环境影响下也在逆势增长,但该环节行业内部分化严重。

在2023年TOP10榜单中,Medpace是唯一一个在收入端保持了双位数高速增长的海外CXO,展现出了显著的业绩韧性和成长力。

不过,在CXO行业中,Medpace是个“异类”。其特别之处,在于小型Biotech客户占到公司收入的近80%,有别于绝大部分的临床CRO服务商。

除了Medpace专注于临床CRO(I-IV期)全链条服务外,Biotech客户们对Medpace有如此高的粘性,离不开公司的商业原则:不管客户公司大小,名气如何,只要付费都会得到平等的对待,并保持高水准&毫不妥协临床研究的标准;而换做是其他服务商,可能在人手不够、订单饱满的背景下,更有经验的项目经理或专家可能会被置换到更大的项目中去。

Medpace这种Biotech客户占主导的商业模式及足够的营收分散性,能够很好的解决诸如目前药明系依赖美国客户和全球前二十大药企的风险,但投资者也需要辩证的看待分析。

统计数据显示,中小型Biotech的研发管线数量占全球管线总数的70%以上,这一增长趋势正在持续。这意味着Medpace的潜在市场足够广阔,同时全球投融资环境的周期性影响如影随形。

Medpace成功穿越这一轮美联储加息周期,2021年以来公司并未下调业绩指引,还在最近一年内多次上调业绩指引,单季度收入整体维持约30%同比增速水平。

02

国内仿制药、临床CXO的硬逻辑

Medpace没有界河,国内的CXO有“隐形”的界河束缚,却不妨碍有破除束缚细分赛道选手逆流而上。

众多新药环节中,又属仿制药、临床服务最为稳健。

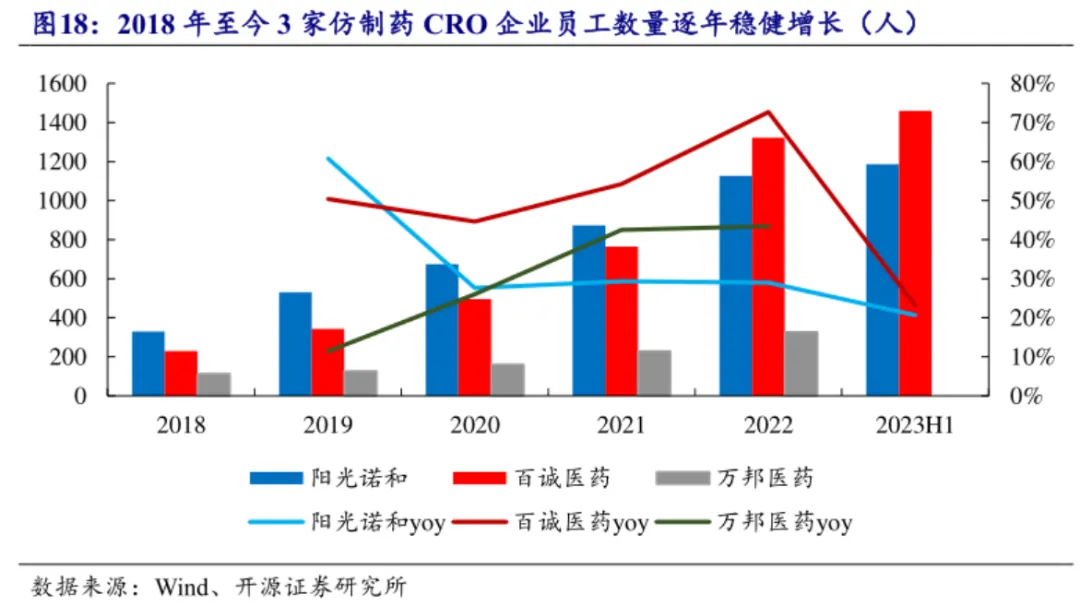

仿制药CRO对于地缘政治和医药投融资环境影响几近免疫,如百诚医药、阳光诺和、万邦医药等仿制药CXO国内业务份额无限接近于100%。

这种特性真实反馈在近年业绩层面,2023年前三季度百诚医药收入增长69.7%(2018-2022年收入CARG为64.91%),阳光诺和39.7%(2018-2022年收入CARG为49.68%),万邦医药33.4%(2018-2022年收入CARG为25.6%)。

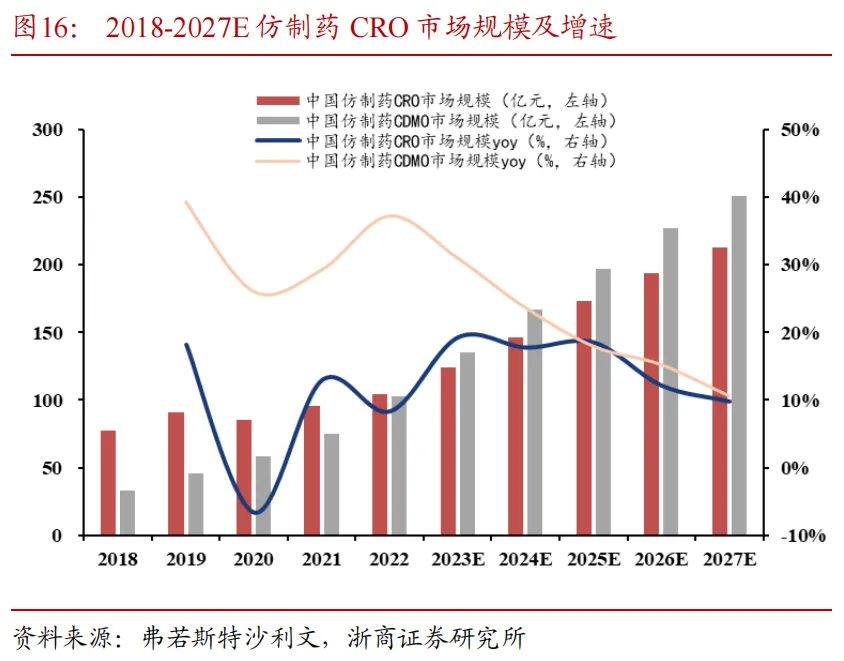

仿制药CRO市场潜力从何而来?市场正在摆脱“刻板印象”。

集采常态化下,仿制药研发需求持续高涨;2022年,仿制药注册申报受理量2315件,同比增长29%,且申报品种数量逐年上升,这也带动了仿制药CRO市场的高速增长。

仿制药CRO一直以来被视为“壁垒较低”的细分,但其过往表现为其证明:1)头部公司毛利率超过50%,盈利能力超出部分行业巨头;2)仿制药中首仿、难仿药研发及具备一体化服务的公司较少,竞争格局较好彰显一定行业壁垒;3)除了受托研发外,仿制药CRO商业模式也在升级,开展大量自主研发品种转让业务,可享受长期权益分成。

临床CRO,属地化特征明显(除可离岸外包的数理统计等业务),可规避绝大部分地缘政治因素带来的撤单风险。

无论是哪个国家厂商的药物,想要开拓和挖掘中国医药市场的潜力,必须在本地进行临床试验(海外已上市药物也需要进行桥接临床)。

并且近10年以来,国内创新药IND数量整体呈现高速增长的态势,未来将进一步稳步增长,这锚定了临床CRO的市场空间和潜力。

基于以上背景,也奠定了临床CRO赛道的硬逻辑:1)头部的临床CRO已经形成全国性布局的临床资源占位和成体系的临床全链条CRO服务,被替代可能性较小;2)全球前10大药企超过半数均展现加大开发国内市场力度的趋势,海外客户增量不受影响;3)临床CRO作为后端价值量较大的服务环节,用户粘性高,除遇重大差错,更换服务商可能性小。

通过2023年前三季度的业绩,市场也看到了国内临床CRO服务商的韧性。龙头泰格医药营收约19.4亿元(同比增长7.05%)归母净利润约4.91亿元(同比增长19.05%);诺思格营收5.25亿元(同比增长12.06%),归母净利润约1.26亿元(同比增长50.11%);普蕊斯营收5.44亿元(同比增长35.53%),归母净利润1.01亿元(同比增长164.05%)。

03

新型药物CXO的机会

专注于新型创新药物的CXO弹性十足,抗地缘政治因素的韧性拉满。

争夺未来全球药王的两大选手分别来自于肿瘤(PD-1)与代谢(GLP-1)领域,肿瘤领域的新型药物趋势站在抗体偶联药物(ADC)这一边,而代谢领域则目前依旧围绕着多肽药物迭代,这大概率铸造未来几年ADC与多肽CDMO的盛世。

在多肽药物的狂潮下,不仅造就了Catalent这样大块头被并购,国内诺泰生物也率先吃到红利。

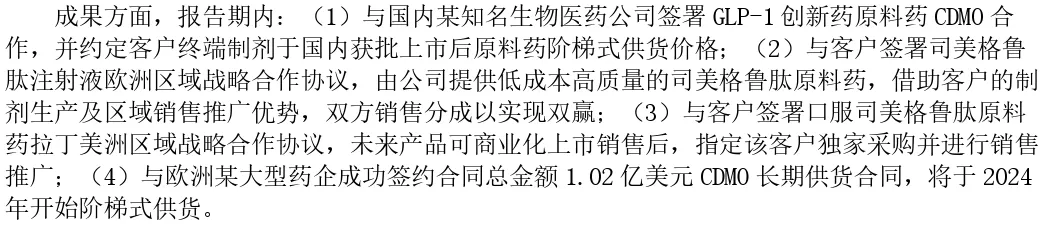

2023年年内,诺泰生物完成了三笔GLP-1原料药合作的签约,分别与国内、欧洲、拉丁美洲的客户达成供货合作,彰显了公司在多肽领域的技术能力。

(来源:诺泰生物2023年报)

乘船行业东风的同时须具备过硬的技术能力,诺泰生物是国内多肽药物CDMO的领军企业,其固液融合的多肽规模化生产平台,如司美格鲁肽、艾博韦泰等长链修饰多肽药物的单批次产量已超过10公斤,达到行业先进水平(行业内绝大多数在克级、百克级水准)。

随着技术获得国内外客户认可,产能爬坡也使得其订单承接空间更大,公司多肽原料药产能现已达吨级规模,计2025年底多肽原料药产能将达数吨级。或许公司2024Q1的业绩爆发,仅仅是一个开始。

ADC CDMO同样是一个爆发力极强的新型赛道。

据瑞银证券不完全统计,目前中国已拥有全球数量最多的ADC药物研发管线(占比达到42%),且2022年以来中国药企成为ADC药物最大的授权出海方。由于ADC药物的复杂性,目前70-80%的ADC药物开发生产都会委托CDMO进行。

药明合联虽受困于“药明系”的市场声讨下,但不妨碍其业绩高速增长,2023年营收21.24亿元人民币,同比增长114%;经调整净利润达4.12亿元人民币,同比增长112%。

以项目数量看,2022年公司拥有94个进行中的整体项目,2023年底综合项目总数增至143个(当年新签50个),位居全球前列。

在药明合联上市路演时,公司曾给出2023-2025年利润业绩指引,分别为3.6亿、6.4亿和10.3亿,在2023年已经超预期达成后,市场仍对其未来业绩抱有较高的期待,部分投资者正等待地缘政治风险证伪。不过这类风险,不可控因素实在太多。

或许可以观察等待其他ADC CDMO的景气度情况,如东曜药业、皓元医药。

结语:CXO行业整体已经回到了其本来应该有的位置,在其成长性和周期性尚未复苏前,我们很难得出“低估”或者“目前是一个好的投资时机”的结论;不过任何行业,总是能在困难时期找到一些逆流而上、具备特色弹性的少数品种,那么他们将是寒冬时期的几抹曙光。

五、国内首份CXO业绩指引出炉,折射生物科技产业的韧性

(原创 氨基君 氨基观察)

过去几十年的发展,我国上演了一场“工业奇迹”。惊人的成绩背后,离不开每一个个体的努力。在任何产业,我们都能看到十足的韧性,生物科技产业也不例外。

当前,国内生物科技产业链成员,面临极为复杂的局面。一方面,是极为不利的周期低谷;另一方面,则是地缘政治裹挟的非理性因素。两大因素共振,导致国内生物科技产业,面临没有可以借鉴的发展方向。

但即便如此,国内生物科技产业,仍然韧性十足。日前公布财报的CXO药明康德,就是这样一个例子。

作为国内CXO行业首份年报,正当市场怀疑当前遭受行业周期以及美国国会拟议法案扰动下,药明康德是否还会坚持给出24年的业绩指引时,公司仍旧在财报中披露了业绩展望。其预计2024年收入为383-405亿元,剔除特定商业化生产项目后将保持正增长(预计增长率为2.7-8.6%)。

表面看,这一业绩指引与海外CXO保持同频,但需要指出的是,这是药明康德在面临“内忧外患”,对内需要扛受住行业低增长的考验,在外更是需要考虑地缘政治风险和不确定。而乐观情况下,药明康德剔除新冠商业化项目最高仍能保持近9%的业绩增速,显得难能可贵。

眼下的CXO行业,积极因素也在酝酿。

一方面,随着资本支出减少、降本增效等原因,海外CXO普遍预计2024年净利润增速将会显著高于营收预期;另一方面,生物科技行业回暖已是明显趋势,距离CXO重回上行周期的节点,或许已经不远。

在上述背景下,我们有理由相信,那些不断锻造自身确定性价值的CXO,未来能够率先走出低谷。

/ 01 /

低增速仍是常态

从商业模式来说,CXO无疑是“完美”的。

CXO扮演了一个卖水人的角色,从实验室阶段的研发到生产环节再到最后的临床,CXO在每一个领域都提供服务。无论药物最终成与不成,它都可以收费,旱涝保收,且越推进到后期,它的盈利会越高。

但客观来看,CXO也难以摆脱地心引力。当整个生物科技行业进入寒冬,CXO行业也需要经历周期洗礼。

过去几年,海外TOP CXO业绩均进入降速阶段。在2023年,大部分CXO的业绩增速为近三年新低。

2024年,低迷趋势或许还将延续。从财报业绩指引来看,国内外顶级CXO企业对于2024年的营收预期普遍不高。

目前可以统计到数据的企业中,营收预计增幅超过10%的企业凤毛麟角。与上文提及的一样,CXO产业链较长,我们分拆来看。

首先,是行业前端相关player,基本都不乐观。如下图所示,生命科学上游的企业,对于2024年的预期,是低位数的下滑。Danaher更是悲观,直接表示:2024年一季度开始公司将不再对基本业务的核心收入提供指引。

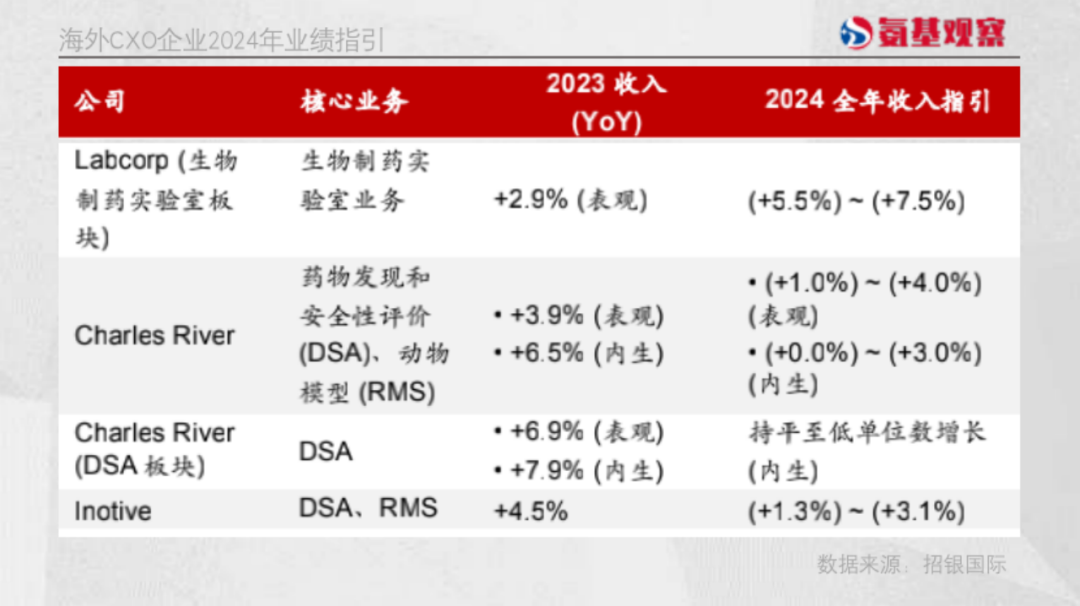

临床前CRO的2024年,同样是充满挑战。如下图所示,该领域Labcorp最为乐观,但增速最高也只有7.5%。相比之下,其它企业均是极低的增长预期。

相对来说,临床CRO的业绩预期稍好。如下图所示,IQVIA对于2024年各业务的预期,至高为6.9%。而Medpace过去的高增长势头,似乎也受到了阻碍,增长预期大约在14%-16%。

2024年,CDMO或许是CXO领域预期最高的板块。虽然Lonza(高个位数增长)和三星生物(10%-15%)增速相对有限,但Bachem给出的增长预期达到了73.2%。

不过,这更多只是基于时代的馈赠。当前,减肥药的热潮,带动了多肽CDMO的发展,Bachem作为该领域的龙头,得以享受到时代红利。也就是说,其高增长的现象,可能只是个例。

当海外CXO低增速渐成共识,国内CXO行业也很难独善其身。从这个角度来说,以药明康德为首的CXO企业,仍能取得不错的成绩,显然是值得肯定的。就海外CXO的预判来看,低谷可能快要过去。

/ 02 /

利润端或超预期

虽然在营收端,海外CXO企业普遍给出了低预期,但在利润增速方面或许存在预期差。核心逻辑在于,CXO资本支出(capex)对业绩的影响将会减弱。

过去几年,为了应对新冠期间大增的需求,CXO 和生命科学上游公司普遍增加capex来提升产能。这将在两个层面影响CXO业绩:

第一,capex增加,直接增加成本;第二,capex后续需要折旧和摊销,因此会持续影响利润。

但目前来看,根据各公司管理层的指引,2024年capex占收入比重降普遍将继续下滑;并且,2024年开始折旧和摊销对财务的压力将小幅下行。因此,在利润率方面,2024年CXO企业普遍会逆势上升。

与此同时,基于行业周期影响,CXO行业更注重经营质量,加之前期建设产能爬坡的完成,也会进一步推动盈利能力的提升。

所以,我们能够看到,虽然海外CXO对于2024年营收增速预期有限,但利润端将全面改善。

如下图所示,在生命科学领域,CXO企业均预计利润率将会得到相应提升。Danaher预计,2024年运营利润率将达到22.3%,较2023年的21.8%提升0.5个百分点。

由于头部CXO企业规模普遍不小,利润率提升将会显著提升净利润规模。在临床前CRO领域,Inotive虽然预期营收增速仅有4.5%,但利润增速最高能达到21.5%。

海外CXO净利润端复苏逻辑,本质上也适用于国内企业。2024年,我们也有理由相信,优秀的国内CXO企业,在利润端也会带来超预期表现。

/ 03 /

拐点或将临近

对于CXO企业而言,市场当前最关心的必然不是短期的业绩,而是什么时候能够真正复苏?这一问题的答案,海外各大CXO企业在财报中,也给出了相应答案。

首先,就需求来看,部分CXO企业新签约订单仍然可观。

例如,IQVIA在2023年第四季度,净新预订量超过28亿美元,为公司历史上第二大季度;Medpace在2023年第四季度,净新增订单也是同比增长26.7%,金额达到6.15亿美元。

国内部分企业也是如此。药明康德在财报中表示,截至2023年末,剔除特定商业化生产项目,公司在手订单同比增长18%。

其次,根据海外CXO企业基于产业、客户交流情况来看,相对一致的预期是:2024年下半年或迎来复苏,新订单等核心指标将会继续改善。

Thermo Fisher表示,从年初与 biotech 客户的沟通中,感受到客户比过去乐观很多,是过去 5个季度观察到的客户最乐观态度。

进入2024年后,ICON也同样感受到biotech客户情绪在改善,Q1前半季度寻单量恢复至中单位数增长。

基于这两点来说,CXO行业的复苏,可能就在眼前,这也将是国内CXO企业的发展逻辑。当然,由于业务区域不同,复苏节奏不会完全一致。

就目前来看,海外CXO对于国内市场仍保持谨慎态度。因此,未来率先走出低谷的,将会是海外收入比重较高的CXO企业。

end

1、如您转载本公众号原创内容必须注明出处。

2、本公众号转载的内容是出于传递更多信息之目的,若有来源标注错误或侵犯了您的合法权益,请作者或发布单位与我们联系,我们将及时进行修改或删除处理。

3、本公众号文中部分图片来源于网络,版权归原作者所有,如果侵犯到您的权益,请联系我们删除。

4、本公众号发布的所有内容,并不意味着本公众号赞同其观点或证实其描述。其原创性以及文中陈述文字和内容未经本公众号证实,对本文全部或者部分内容的真实性、完整性、及时性我们不作任何保证或承诺,请浏览者仅作参考,并请自行核实。