一、 财务数据背后的恐怖统治力

市场通常盯着营收和净利的暴涨,但这份财报中隐藏着两个“反常识”的细节,这才是读懂台积电未来的关键。

在此之前,我们需要先看一眼这张几乎完美的“成绩单”:

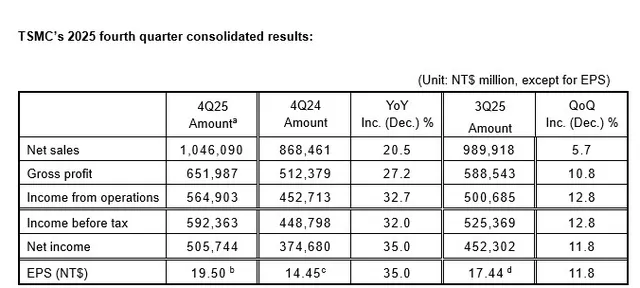

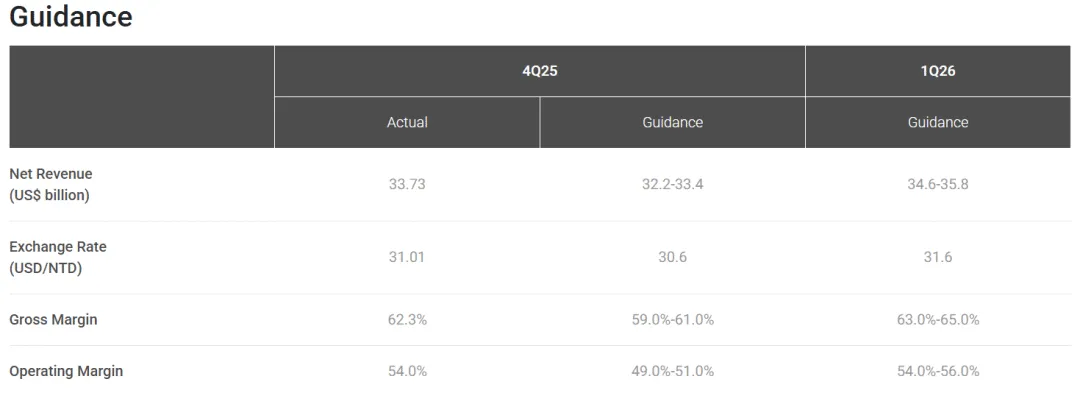

Q4 季度业绩: 营收 337.3 亿美元,同比增长 25.5%;净利润 162.97 亿美元,同比增长 40.2%。

2025 全年业绩: 总营收达到 1224.2 亿美元,同比增长 35.9%。

2026 官方指引: 董事长魏哲家在电话会议上给出了极具信心的预期:“基于台积电在先进制程、特殊工艺及先进封装技术领域的绝对领先地位,我们预测 2026 年按美元计算的营收预计将实现接近 30% 的同比增幅。”

在如此庞大的体量下,依然保持 30% 级的高速增长,这背后的逻辑值得深挖:

1. 量价背离:出货跌了,赚得更多

2025 年 Q4,台积电 12 英寸晶圆的等效出货量环比下降了 3.0%。按照传统制造业逻辑,出货量跌,营收通常会承压。 但现实是:美元营收环比反而上涨了 1.9%。

为什么?这不是单纯的卖得更多,而是卖得更贵。驱动台积电增长的不再是多卖几片晶圆,而是结构性迁移。这说明驱动台积电增长的引擎,已经彻底从“以量换价”切换到了“结构性溢价”。

结构性抵消: 更先进的 3nm 节点加上更高的平均销售价格,抵消了物理出货量的下滑。

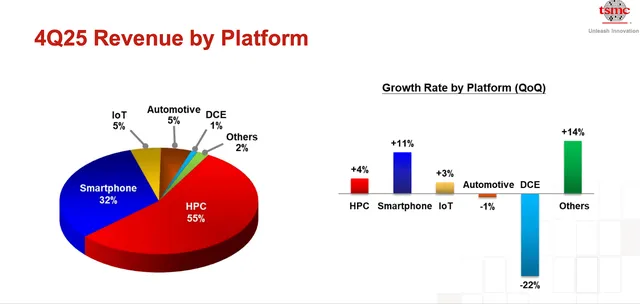

筛选高价值客户: 这也解释了为什么数字消费电子环比大跌 22% 却无伤大雅,因为那是低附加值的生意。台积电正在主动或被动地筛选客户,将产能留给那些付得起高价的金主。

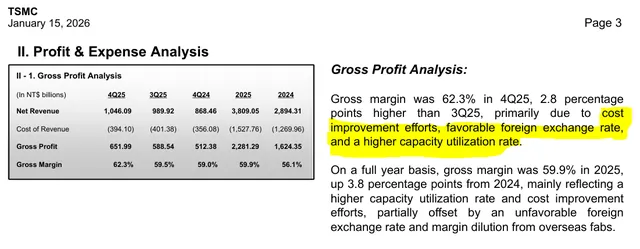

2. 毛利率的“重力逃逸”与“恐怖平衡”

制造业有一个铁律:随着规模扩大和折旧增加,利润率往往会回归均值。但台积电正在打破物理定律。

指引上限 vs 实际交付: 公司此前给出的 Q4 指引是 59–61%,而实际交出的数字是 62.3%(创历史新高)

如果不是海外晶圆厂(亚利桑那州和日本),毛利率会更高。

晶圆厂的固定成本非常高(折旧、维护和人工)。因此,当产能利用率提高时,这些固定成本会分摊到更多的晶圆上,从而(在其他条件相同的情况下)提高毛利率。

这一点在损益表中体现得非常明显。尽管收入环比增长了5.7%,但收入成本环比下降了1.8%。事实上,简单计算可知,收入成本占总收入的比例从第三季度的40.5%下降到第四季度的37.7%。

3、预期和增长

未来预期: 更可怕的是他们对 2026 Q1 的指引直接拉升至 63–65%。

这意味着台积电已经脱离了传统的以量换价逻辑。 在高基数上还能继续扩张毛利,说明它的定价权和良率优化已经达到了一个新的“恐怖平衡”。

这背后揭示了一个残酷的供需真相:不是台积电在抢客户,而是 AI 客户在抢台积电的产能。

60% 以上的毛利率,通常属于英伟达、高通这类轻资产的 Fabless(无晶圆设计)公司。

长期指引(关键修正): 公司将未来 5 年的整体营收 CAGR(复合年均增长率)预期维持在接近 25% 的高位。更重要的是,管理层将 2024-2029 年 AI 加速器营收 CAGR 指引大幅上调至“接近中高 50%”。此前市场预期较低,此次大幅上调,从官方层面确认了 AI 硬件需求的长期性与爆发力。

魏哲家罕见地使用了“无止境(Insatiable)”一词来形容算力需求,这为 AI 赛道提供了最强的基本面背书。

营收占比跃升: 2025 年 AI 加速器营收占比已达 15%-19%(高双位数),正式成为继手机、HPC 后的核心支柱。

激进的产能策略: 为了应对这种“无止境”的需求,台积电展示了极高的运营灵活性——必要时将 N5 产能灵活转换为 N3,以满足 AI 客户(如 Nvidia, AMD)的抢单需求。

4、市场统治力

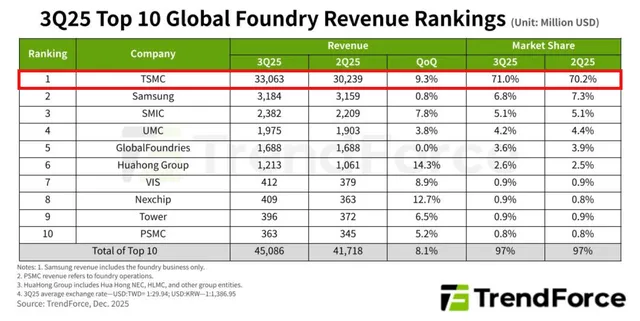

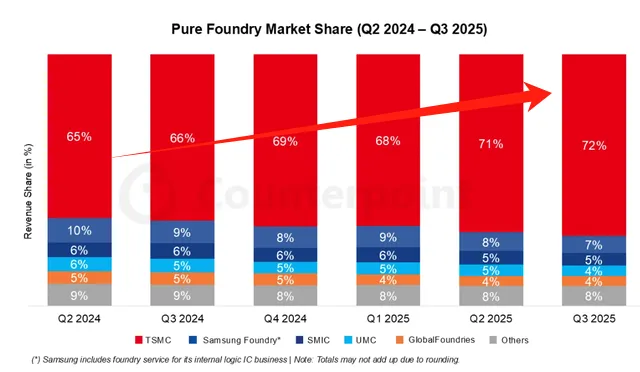

台积电的增长,并非仅仅依赖行业复苏,而是在大幅跑赢行业。

2025 回顾: 晶圆代工 2.0 行业整体增长 16%,而台积电美元营收增长 35.9%。两倍于行业的增速,证明了其显著的阿尔法(Alpha)属性。

2026 展望: 行业预期增长 14%,而台积电预期增长接近 30%。这意味着台积电正在通过技术压制,持续通过抢占市场份额来加速。

作为一个重资产的芯片制造厂,台积电能达到这个水平,意味着它拥有了垄断级的定价权。

并且在高市场占有率情况下,市场占有率还在不断提升

当三星深陷良率泥潭,英特尔还在为晶圆代工业务的拆分重组焦头烂额时,客户手中那张‘第二供应商’的牌,实际上已经失效了

二、 商业模式的代际升级

过去,台积电是手机、PC 的代工厂,受消费电子周期波动影响大;现在,它已彻底进化为全球 AI 算力的“物理入口”。

现在对于台积电,我们需要看 AI 渗透率、看云厂商 CapEx。只要 AI 浪潮不退,台积电就是那个坐地收钱的“收费站”。不管谁赢了 AI 模型大战,最后都要给台积电交过路费。

这一转变不仅仅是营收结构的调整,更是客户权力结构与供应链话语权的彻底重塑。

1. 赛道分化:全球算力中心

台积电的营收结构揭示了一个残酷的现实:半导体行业已经彻底分化为“台积电赛道”和“其他赛道”。

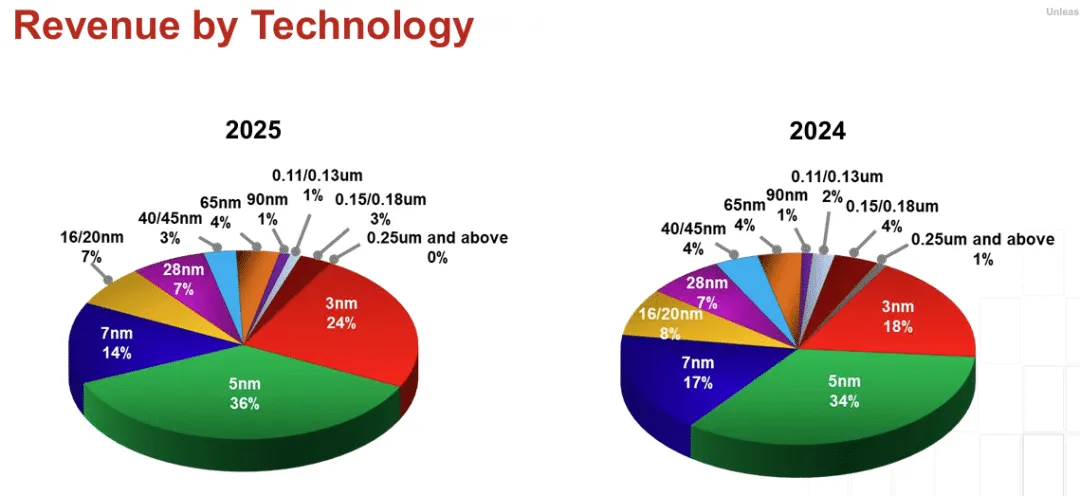

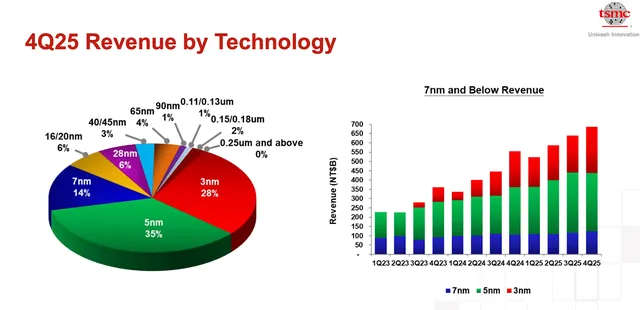

7nm 及以下营收占比:77%(接近八成)

5nm 占比:35%(英伟达 Blackwell 主力节点)

3nm 占比:28%(未来 Rubin 架构及苹果主力节点)

接近八成的收入来自 7nm 以下的先进制程,这是一个极具标志性的信号:意味着半导体行业已经彻底分化为“台积电赛道”和“其他赛道”。

此外,地缘结构也在加剧这种集中。 北美客户占比达到了惊人的 74%。全球几乎所有的顶级算力需求(NVIDIA、AMD、Google/Amazon/Microsoft 自研芯片),全部被压缩在台积电这 77% 的先进制程产能里。

这强化了一个逻辑,未来的博弈,将更加集中在台积电与少数几家北美科技巨头之间。

本季度高性能计算(HPC,包括人工智能和 5G)占收入的 55%,而智能手机占 32%。

AI 是 HPC 中增长最快的子集,正在接管 HPC 的增长动能

随着公司进一步推进尖端制造技术,台积电已经实现了 2 纳米工艺的量产,并计划在今年加快产能爬坡。

2. 皇权更迭:

当「超级 VIP」苹果遭遇 AI 新贵

在 AI 热潮重塑全球半导体供应链格局的当下,曾经稳固的客户权力结构出现了裂痕,苹果公司作为台积电长期“第一大客户”的超级 VIP 地位正在遭遇前所未有的挑战。

虽然苹果依然提供着不可或缺的订单广度与稳定性,但在追求极致性能与利润的先进工艺节点上,英伟达正在成为新的核心驱动力。

增长引擎的切换: 随着智能手机营收增速放缓至 11%,包含 AI 芯片在内的高性能计算(HPC)业务去年营收激增 48%,延续了前一年 58% 的高增长态势,已无可争议地成为新增长极。

“钞能力”的对比: 据 Culpium 估算,截至 2026 年 1 月的财年,英伟达的销售额预计将飙升 62%;相比之下,剔除服务业务后的苹果产品营收预计仅增长 3.6%。

这意味着,这家 iPhone 制造商的芯片设计已不再像过去那样,能理所当然地锁定台积电近二十家晶圆厂的优先排期。

随着英伟达和 AMD 等客户的 GPU 在晶圆上占据越来越大的面积,且对 CoWoS 等先进封装产能有着急剧需求,苹果不仅面临多年来最大幅度的代工价格上涨,更需在一个不再由其主导的产能分配体系中激烈竞争。

3. 终极护城河:

2nm 的“必需品依赖”而无论是旧王苹果还是新贵英伟达,他们最终都不得不面对一个共同的“物理极限”——台积电确认 2nm 已在 2025 Q4 量产,2026 年放量。

当芯片制程进入 2nm + A16(背面供电) 时代,这已经不仅仅是技术领先,而是物理极限的逼近。

没有 Plan B: 客户没有“第二供应商”可选。

性质质变: 这已经超越了简单的买卖关系,演变为一种深度的“必需品依赖”。

制程技术的代际领先是台积电高毛利的护城河。

N2(2纳米): 2025 Q4 已在中国台湾量产,2026 年进入快速爬坡期。魏哲家将其定义为“极具生命力且规模庞大的技术节点”(类似 28nm 和 5nm 的长尾效应)。

A16(埃米级): 引入超级电源轨(SPR)技术,专为顶级 HPC 设计,定档 2026 下半年量产。这是针对 AI 训练芯片功耗痛点的“核武器”。

三、信号:560 亿美元的“豪赌”说明了什么?

暴涨的资本支出,是本份财报中最强烈的信号。

财报是看过去,资本开支是看未来。台积电对 2026 年的 Capex 指引高达 520–560 亿美元。

为了让你对这个数字有概念:2025 年的实际开支是 409 亿美元。这不仅仅是增加预算,这是跳跃式的加注。

我们来看看这笔钱怎么花,细分结构非常能说明问题:

70%-80% 将用于尖端工艺技术(保持先进制程领先);

10%-20% 支持先进封装(CoWoS 产能紧缺);

10% 用于特种技术(车用、工业、物联网)。

一个核心拷问:一家极其保守、讲究财务纪律的公司,为什么敢在全行业担心周期见顶的时候,突然把投入拉高 30%?

答案只有一个,那就是他们看到了我们还没看到的确定性需求。

正如魏哲家所言,2026 年按美元计算营收预计将实现接近 30% 的同比增幅。这 500 多亿美元不是为了赌未来,而是因为未来的订单已经排满,必须把钱砸下去才能交付。

四、 全球布局:美国“千兆晶圆厂”集群与估值重构

台积电垄断全球AI芯片产能,但之前市盈率一直偏低,目前前瞻市盈率只有25左右,重要原因之一是地缘风险;

这是本次财报中地缘政治与供应链层面最重要的增量信息:

台积电在美国不仅仅是“建厂”,而是在复制台湾的超级制造集群——“千兆晶圆厂”集群 。

这一战略举措虽然短期内可能会因高成本而压缩部分盈利空间,但从长远看,却是台积电降低地缘风险折价、实现估值跃升的关键一步。

1. 进度提速:打破“水土不服”的质疑

亚利桑那工厂正在经历从“政治任务”向“高效产能”的质变,良率数据打破了市场此前对美国制造能力的质疑:

一厂(Fab 1): 2024 Q4 已进入高产量生产阶段,且良率优异,这证明了台积电的制造基因是可以跨越地理限制移植的。

二厂(Fab 2): 生产计划大幅提前至 2027 下半年。

集群化野心: 公司正在申请 Fab 4、Fab 5 及先进封装厂许可,并购入周边大面积土地。这意味着美国本土将拥有从制造到封装的完整高端 AI 芯片生产能力。

2. 估值逻辑重构:以“短期成本”换取“长期安全”

美国超级制造集群 的成型,意味着台积电正在用实打实的资本开支(CapEx)来购买“地缘政治保险”。

短期视角: 美国建厂的高昂成本和折旧确实会在短期内对毛利率造成一定压力。

长期视角(估值核心): 随着亚利桑那工厂从单纯的“成本中心”转变为具备造血能力的“利润中心”,台积电不仅大幅提升了美国本土半导体供应链的可靠性,更重要的是显著降低了投资者的地缘风险溢价。

五、风险和应对

(1)半导体周期接近顶部

历史和经济规律告诉我们,没有只涨不跌的资产

金融市场千变万化,不变的是人性和周期

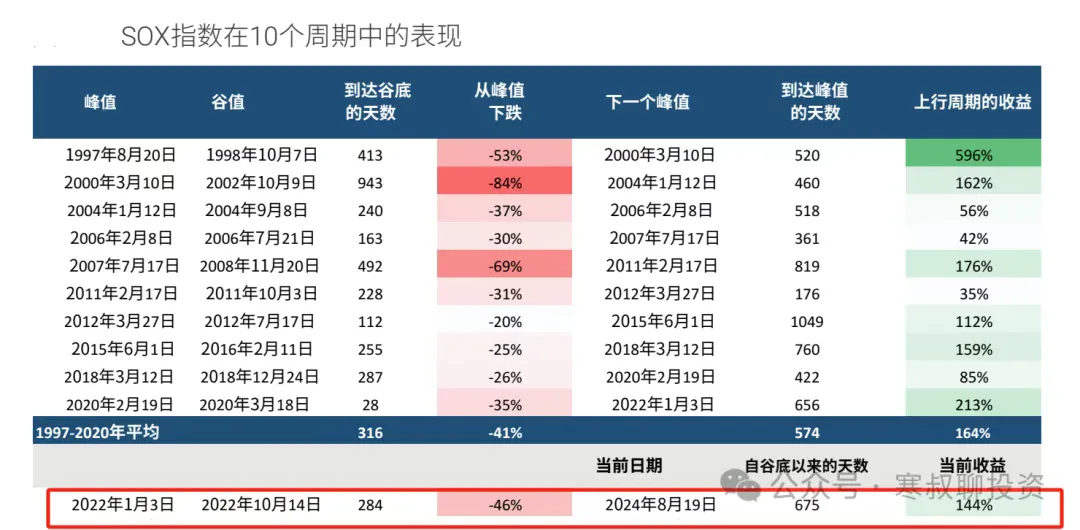

下图是从1997年开始费城半导体指数SOX的10个牛熊周期,我们可以看出

熊市的平均下跌时间316天,下跌幅度41%;

牛市平均上涨时间574天,上涨幅度164%;

如果遇到熊市半导体个股跌个50%是家常便饭

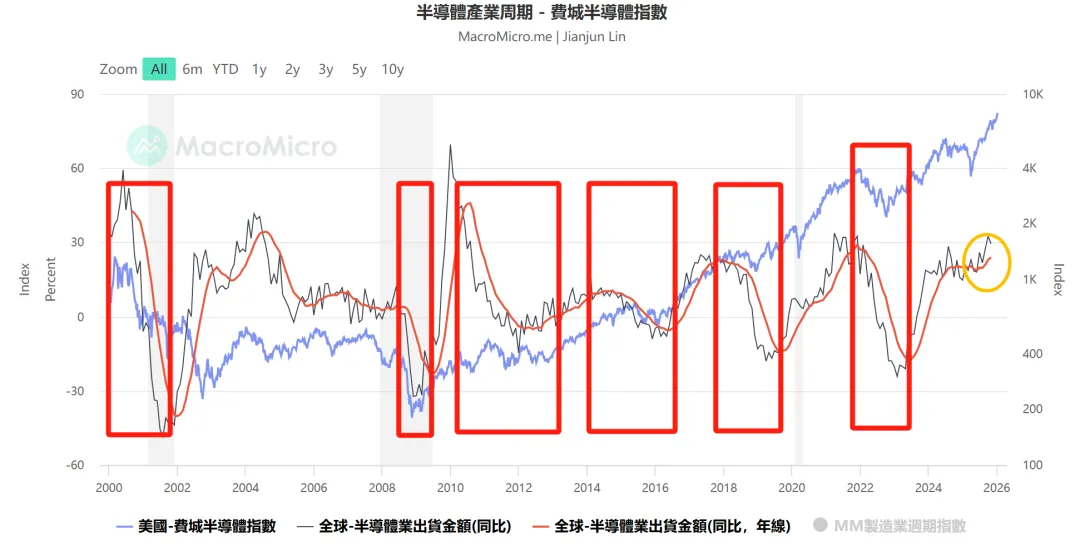

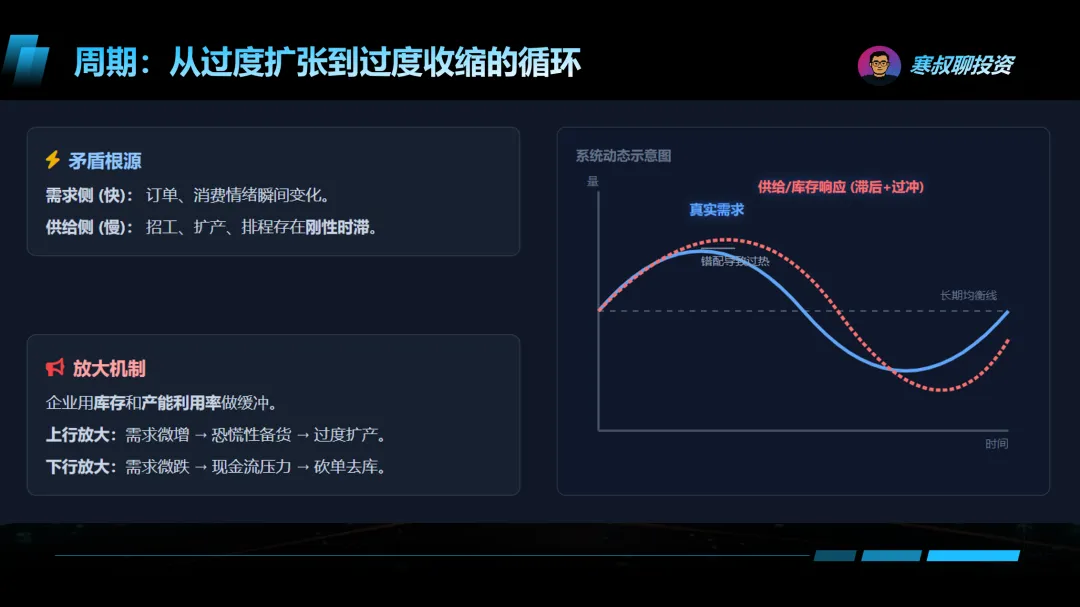

在过去,半导体周期呈现明显的周期性

主要是因为芯片下游产品需求虽然也有周期,但不稳定;并且芯片产业链长,产能的变化速度远远落后于需求,周期性出现供过于求和供不应求,这是芯片股股价周期性的重要原因;

下图红线是全球半导体销售同比,蓝线是费城半导体指数

每当半导体销售触顶下行的时候,都对应费城半导体指数的下跌(就是上面说的熊市)

现在半导体周期,大概率已经走了一大半

我们在之前也经常说,股价的变化不是经济和企业盈利,甚至不是预期,而是预期的变化;

(3)为什么半导体指数和个股波动这么大?

半导体周期的波峰,往往不是由真实需求堆出来的,而是由“对缺货的恐惧”放大的。

源头的恐慌(Meta/Microsoft): 假设 Meta 真实需求是 10万张 H100。但在缺货焦虑下,为了防止被对手抢光,扎克伯格会为了“安全感”额外多下 5万张 的防御性订单。

信号的失真(Nvidia): 当所有巨头都这也做时,英伟达看到的不是增长,而是海啸。为了不丢单,黄仁勋必须向台积电“锁死”所有先进封装产能。因为产能是滞后的,黄仁勋担心未来更多订单所以向台积电锁定20万张H100产能

最后 终端真实需求可能只涨了 30%,但经过层层加码,传导到上游时,需求看起来像涨了 100%。

上游厂商之所以停不下来,是因为“产能建设的时间滞后”。

决策的延迟: 台积电盖新厂、从打地基、向阿斯麦定光刻机、到量产,周期起步 18个月。这意味着,今天的产能释放,其实是回应一年半以前的疯狂订单。

沉没成本: 假设今天 AI 需求突然降温。台积电无法叫停,因为地基已打、百亿设备款已付。停工的代价比亏本生产更大。

残酷的结果: 就像一列高速行驶的重载货车,即便踩了刹车(需求下降),巨大的物理惯性也会让新工厂在明年准时完工,向一个已经不需要的市场疯狂吐出芯片。这就是周期杀跌最惨烈的原因。

我们在社群中也讲过,周期的本质是从过度扩张到过度收缩的循环

(3)风险应对

我们经常说的,投资需要用宏观分析+概率和统计,才能获取长期的稳定收益,每个人都应该建立自己的投资系统

相关内容详见:如何构建个人投资系统

虽然台积电是全球半导体无可动摇的龙头,正因为这种周期性过度扩张和过度收缩,波动也同样惊人

比如刚过去的2022年熊市跌了58%,贸易战下跌39.3%

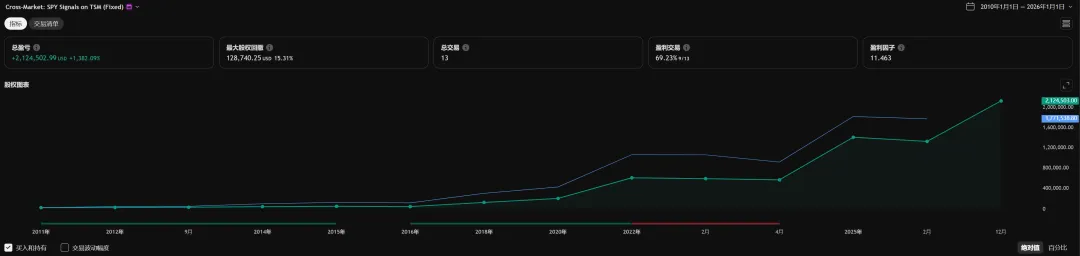

我们研究了一个台积电的交易策略,能躲过大部分跌幅:并且享受大部分持有不动的收益:

下图黄线是策略的净值曲线,k线为台积电股价走势

我们大致可以看出净值曲线在大跌的初始阶段开始走平线(空仓)

在大跌中的表现:

2008年金融危机(高点回撤):

买入并持有回撤63%,该策略回撤15%

2022年熊市表现(最高点回撤):

买入并持有回撤47%,该策略回撤15%

从2010年至今,该策略

总收益2124%(约21倍),买入并持有总收益约(31倍)

最大 回撤15%,而对比买入并持有的最大回撤58%

总交易比如13笔(买卖算一笔)

胜率69%,13笔交易中9笔盈利4笔亏损

盈利因子(交易累计盈利/交易累计亏损)11.46

策略总结:更加安心持有全球科技龙头

用更少的收益20倍(少于买入并持有的30倍)

换取更少的回撤15%(买入并持有回撤58%);

如果对58%的回撤无所谓,那么买入并持有是不错的选择。

更多个股及半导体等各类指数的策略,交易方法,以及其他宏观分析内容见社群。