核心观点:2025年12月PMI重回扩张区间,标志着经济在年末出现边际改善,政策效应开始显现。然而,PMI水平仅略高于荣枯线,新订单指数仍在荣枯线挣扎,显示经济扩张动能仍然较弱,基础尚不牢固。结合11月经济运行、工业利润、金融、价格等多项数据,我们构建的“六位一体”宏观逻辑闭环清晰地指向,“有效需求不足”依然是当前宏观经济运行的核心症结,“供强需弱”的矛盾依然突出。展望2026年,中央经济工作会议已明确“稳中求进、以进促稳、先立后破”的总基调,宏观政策将继续加力,财政与货币“双宽”格局有望延续,扩大内需将是政策的核心发力点。我们维持对大类资产的判断:战略性看多债券,聚焦股票的结构性机会,商品市场多空并存,人民币汇率区间震荡。

一、数据验证:12月PMI重回扩张区间,但基础不牢固

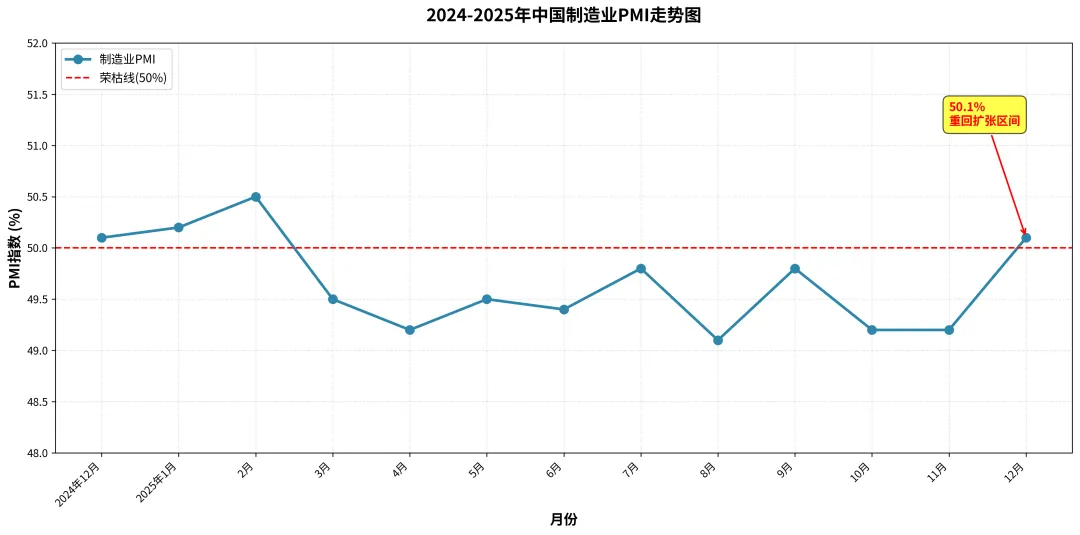

根据国家统计局公布的数据,2025年12月份,中国制造业采购经理指数(PMI)为50.1%,比上月上升0.9个百分点,时隔三个月重返扩张区间。非制造业商务活动指数为50.2%,比上月上升0.7个百分点,同样重回扩张区间。综合PMI产出指数为50.1%,比上月上升1.6个百分点。

核心发现:

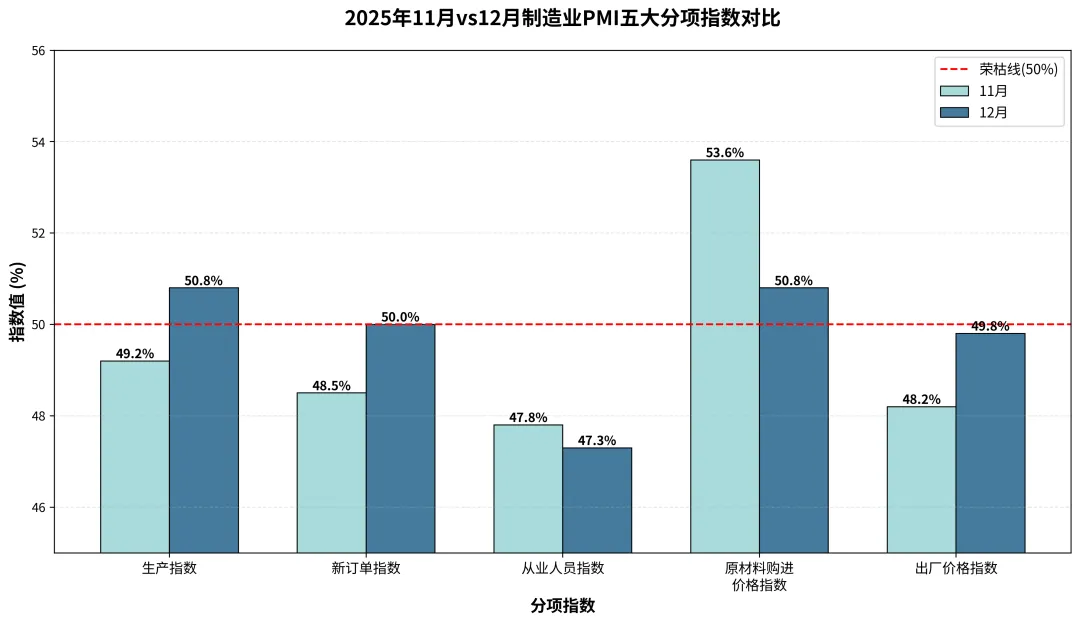

1.生产端明显改善:生产指数为50.8%,比上月上升1.6个百分点,是PMI回升的主要拉动项。这表明稳增长政策在供给端的传导较为顺畅。

2.需求端依然疲弱:新订单指数为50.0%,仅位于荣枯线上,表明市场需求恢复的基础仍不稳固。“供强需弱”的格局没有根本改变。

3.外需持续改善:新出口订单指数为50.8%,连续两个月位于扩张区间,显示海外需求具有一定韧性。

4.价格剪刀差收窄但依然存在:主要原材料购进价格指数(50.8%)仍高于出厂价格指数(49.8%),企业成本压力依然存在。

5.小型企业景气度大幅回升:小型企业PMI为48.8%,比上月上升1.6个百分点,显示前期针对中小企业的纾困政策正在见效。

二、政策解读:中央经济工作会议定调,政策加力可期

近期召开的中央经济工作会议和央行四季度例会,为2026年的宏观政策指明了方向。

•总基调:会议强调“稳中求进、以进促稳、先立后破”,并将“稳”和“进”的关系提升到新的高度,预示着2026年将更加注重政策的连续性和稳定性,避免“一刀切”和“急转弯”。

•财政政策:明确提出“继续实施更加积极的财政政策”,预计赤字率和专项债规模将保持在较高水平,为基础设施建设和重大项目提供资金保障。

•货币政策:强调“继续实施适度宽松的货币政策”,降准降息仍有空间,旨在降低社会融资成本,激发实体经济活力。

•核心任务:扩大内需被置于首位,特别是要激发有潜能的消费,扩大有效益的投资。同时,对房地产、地方债务等重点领域的风险化解也提出了更具体的要求。

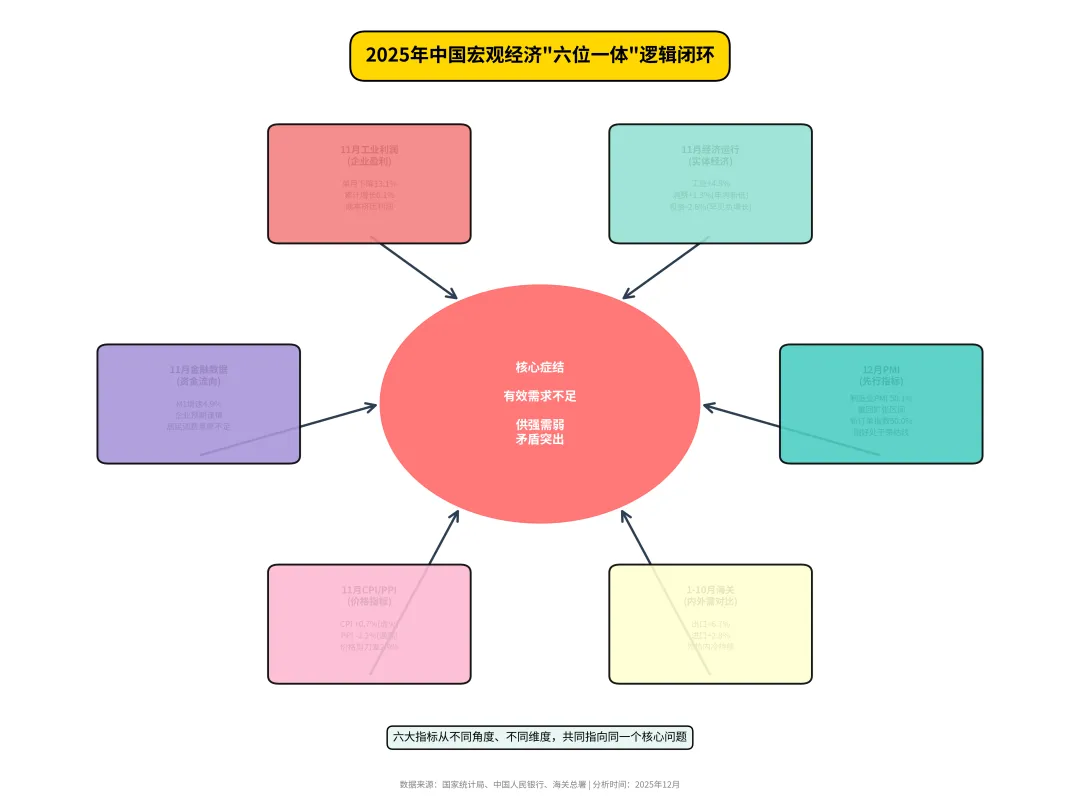

三、逻辑闭环:“六位一体”共指“有效需求不足”

将最新的12月PMI数据与我们此前分析的五大宏观指标结合,形成了一个完整且逻辑自洽的“六位一体”分析框架,所有指标共同指向“有效需求不足”这一核心症结。

指标维度 | 最新数据(2025) | 核心信号 |

12月PMI (先行指标) | 制造业PMI 50.1% | 经济边际改善,但需求基础不牢 |

11月经济运行 (实体经济) | 消费同比+1.3% (年内新低) | 消费、投资疲弱,房地产拖累严重 |

11月工业利润 (企业盈利) | 单月同比-13.1% (创年内最大降幅) | 成本挤压利润,“增收不增利”加剧 |

11月金融数据 (资金流向) | M1增速4.9% (仍处低位) | 资金活性不足,企业和居民预期谨慎 |

11月CPI/PPI (价格指标) | PPI同比-2.2% (持续通缩) | 需求不足导致价格疲弱,通缩压力仍存 |

1-10月海关 (内外需对比) | 出口+6.7%,进口+2.8% | “外热内冷”格局持续 |

交叉验证结论:

•PMI验证了经济运行数据:PMI生产分项回升与工业增加值趋势一致,但新订单疲弱与消费、投资的低迷相互印证。

•PMI验证了工业利润困境:PMI价格剪刀差的存在,完美解释了工业企业利润被成本挤压的现状。

•PMI验证了金融数据信号:PMI从业人员指数持续收缩,与企业信贷需求不足、居民消费意愿不强相互印证,反映了微观主体的谨慎预期。

四、2026年展望与投资策略

综合以上分析,我们对2026年经济和市场做出如下展望和建议:

经济展望: 2026年将是政策发力之年,经济有望在政策托底下实现平稳增长。“扩大内需”将是全年主线,基建投资有望保持强度,制造业投资在产业升级驱动下将维持韧性,房地产市场的企稳将是关键变量,而消费的恢复则取决于居民收入预期的改善。预计全年经济增长将呈现“前低后高”的态势。

投资策略确认:

•债券:战略性看多。在经济基本面修复尚需时日、货币政策维持宽松的背景下,债券市场具备确定性机会。维持10年期国债收益率2.0%-2.2%的目标判断。

•股票:聚焦结构性机会。全面牛市的基础尚不牢固,市场将更多呈现结构性行情。建议增持受益于政策支持和产业升级趋势的高技术制造业、高端装备制造,以及受益于外需改善的出口优势行业;减持深度绑定内需且恢复较慢的房地产、居民服务等板块。

•商品:多空并存。全球避险情绪和宽松预期利好黄金;外需改善和绿色转型利好有色金属;国内需求偏弱压制黑色系、化工品价格。

•外汇:人民币汇率维持区间震荡。国内经济基本面提供支撑,但中美利差倒挂等因素亦构成压力,预计汇率将在6.8-7.3的区间内双向波动(主观偏强)。