快来扫码加入【慧眼禅心的修炼】星球吧!

? 里面不仅有宝藏PDF源文件,还能和一群志同道合的小伙伴一起成长~

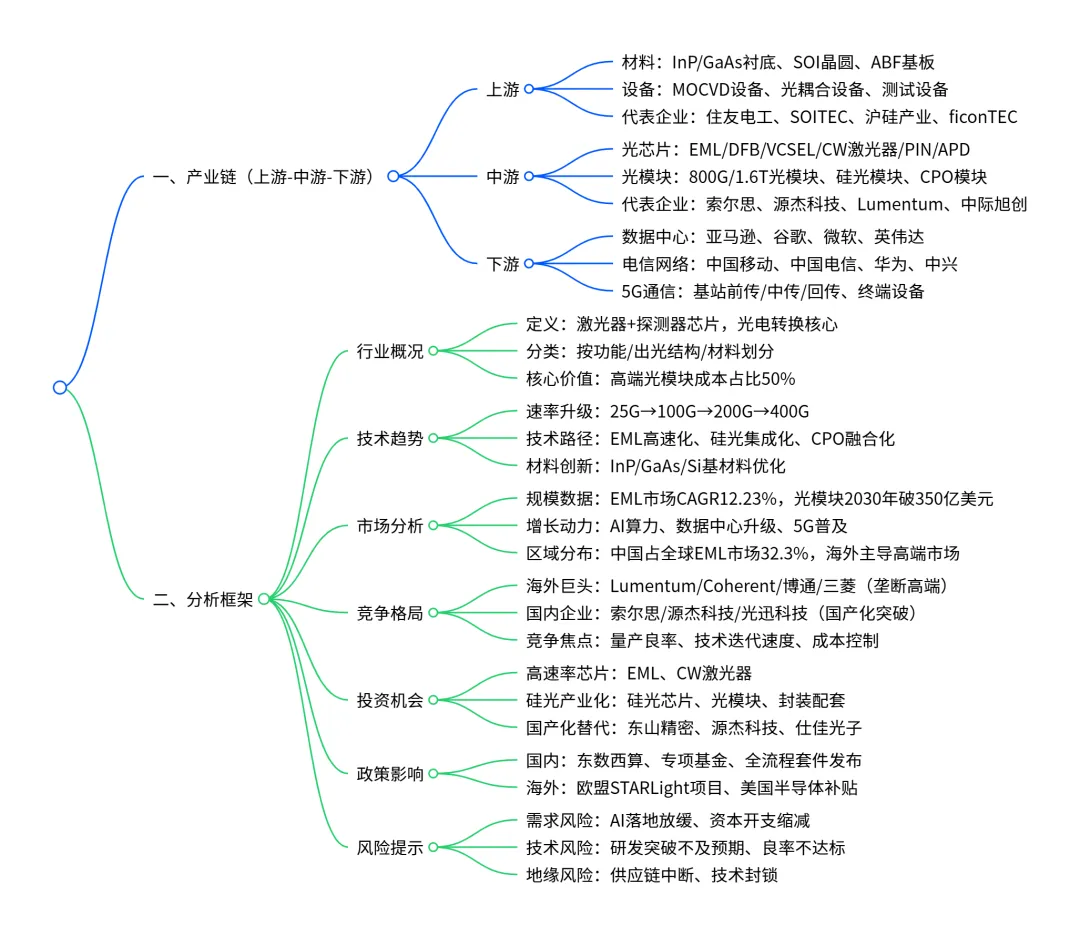

光芯片行业深度研究报告:高速率驱动景气周期,国产化与技术升级成核心机遇

一、报告核心结论

光芯片作为光模块核心元器件,在AI算力扩张、数据中心升级及5G通信普及的驱动下,行业进入高景气周期。高速率(800G/1.6T)EML芯片因技术壁垒高导致产能紧缺,硅光方案推动CW激光器需求激增,2030年全球光模块市场规模有望突破350亿美元,带动光芯片需求持续放量。投资机会聚焦高速率光芯片、硅光技术产业化及国产化替代标的,技术路径上EML的高速化与硅光的集成化并行发展,产业链上下游协同升级成为关键趋势。

二、行业分析与投资机会(核心目标A)

(一)行业概况

1光芯片分为激光器芯片(VCSEL、FP、DFB、EML)和探测器芯片(PIN、APD等),是光电信号转换核心,决定光通信系统传输效率,高端光模块中光芯片成本占比接近50%。

1应用场景集中在数据中心(AI算力互联核心)、电信骨干网、5G通信基站,其中AI基础设施建设是当前最核心增长动力。

(二)市场空间:规模快速扩张,高速率占比提升

1光芯片细分市场:2024年全球EML激光芯片市场规模37.1亿元,中国市场12.0亿元,预计2030年达74.12亿元,CAGR 12.23%。

1光模块带动需求:2026年全球以太网光模块市场规模将达189亿美元(同比+35%),2030年突破350亿美元,800G/1.6T高速光模块2030年市场规模超220亿美元。

1硅光市场爆发:2024-2030年硅光子市场CAGR达46%,从2.78亿美元增至27亿美元。

(三)竞争格局:海外垄断高端,国产加速替代

1海外巨头主导:EML芯片主要供应商为Lumentum、Coherent、三菱、住友、博通,占据高端市场;硅光领域Intel、Cisco合计占88%市场份额。

1国产化现状:低速率(≤10G)光芯片国产化率超90%,25G+高速率仅4%,源杰科技、索尔思、光迅科技等企业在25G/100G/200G EML芯片实现突破。

1竞争焦点:EML芯片的量产良率、硅光芯片的集成工艺、CW激光器的功率与稳定性。

(四)驱动因素:AI+技术+政策三重共振

1AI算力需求:云厂商加码GPU/ASIC芯片集群,英伟达Rubin网卡升规、谷歌TPUv7性能升级,带动高速光模块需求翻倍,间接拉动光芯片出货。

1技术迭代:光模块向800G/1.6T/3.2T演进,单通道速率提升倒逼光芯片技术升级,EML(支持单波200G)和CW激光器(硅光方案核心)成为刚需。

1政策支持:国家“东数西算”工程推动低功耗光模块需求,硅光与EML技术获专项基金扶持。

(五)投资逻辑与机会

1高速率光芯片标的:聚焦EML芯片(索尔思、源杰科技)、CW激光器(源杰科技、Lumentum),受益于800G/1.6T光模块放量。

1硅光产业化标的:硅光芯片设计(熹联光芯)、光模块制造(中际旭创、新易盛)、产业链配套(天孚通信)。

1国产化替代标的:东山精密(收购索尔思实现光芯片+光模块一体化)、光迅科技(自研CW激光器)、仕佳光子(高功率DFB激光器)。

1海外龙头:Coherent(6英寸InP产能翻倍)、Lumentum(EML出货量创纪录)、Tower(硅光子业务营收激增109.5%)。

三、技术与产业链深度(核心目标B)

(一)技术路径与趋势

1. 主流光芯片技术对比

技术类型 | 代表产品 | 传输速率 | 应用场景 | 技术壁垒 | 代表企业 |

EML芯片 | 200G PAM4 EML | 单波200G | 800G/1.6T光模块、骨干网 | 集成DFB+电吸收调制器,工艺复杂 | 索尔思、Lumentum、三菱 |

DFB芯片 | CW DFB激光器 | 单波100G | 硅光模块、中长距传输 | 波长稳定性控制 | 源杰科技、Coherent |

VCSEL芯片 | 850nm VCSEL | 最高25G | 数据中心短距互联 | 外延生长工艺 | 长光华芯 |

硅光芯片 | 硅基集成光芯片 | 支持1.6T | 高速短距传输 | CMOS工艺集成、光耦合 | Tower、Intel、熹联光芯 |

2. 核心技术趋势

1EML芯片:向200Gbps以上速率升级,三维集成技术提升空间利用率(如华工正源1.6T硅光模块空间利用率+50%)。

1硅光技术:300mm晶圆工艺普及(Tower规划满负荷量产),与CPO(共封装光学)结合,降低功耗与延迟。

1材料创新:InP衬底用于高速长距芯片,GaAs衬底用于短距低功耗芯片,SOI晶圆支撑硅光集成。

(二)产业链结构与环节拆解

1. 产业链全景

1上游:衬底材料(InP/GaAs衬底:住友电工;SOI晶圆:SOITEC、沪硅产业)、设备(MOCVD设备、封装测试设备:ficonTEC)。

1中游:光芯片设计与制造(EML/DFB/VCSEL芯片:索尔思、源杰科技)、光模块组装(中际旭创、新易盛)。

1下游:数据中心(亚马逊、谷歌、微软)、电信运营商(中国移动、中国电信)、5G基站(华为、中兴)。

2. 关键环节拆解

1衬底环节:InP衬底是EML/DFB芯片核心,海外垄断(住友电工),国内企业加速突破(云南锗业)。

1芯片制造:外延生长是核心壁垒(VCSEL芯片外延良率需达90%+),6英寸InP产线(Coherent、Lumentum)产能稀缺。

1封装测试:硅光芯片需解决光耦合难题,天孚通信提供光引擎解决方案,良率突破95%。

(三)产业演进历程

1第一阶段(2015-2020):低速率为主,10G及以下光芯片国产化落地,应用聚焦5G前传、光纤入户。

1第二阶段(2021-2025):高速率崛起,25G/100G EML芯片量产,800G光模块规模化部署,AI数据中心需求爆发。

1第三阶段(2026-2030):硅光+CPO融合,1.6T/3.2T光模块普及,光芯片与交换机、DSP芯片共封装,国产化率提升至30%+。

(四)相关公司业务拆解

1. 国内企业

1索尔思:光芯片+光模块一体化,100G EML芯片发货千万级,200G EML量产支撑1.6T光模块,2024年营收29亿元、净利润4亿元。

1东山精密:通过收购索尔思切入光通信,2025年业绩显著提升,预计净利润率持续增长,投资评级“买入”。

1源杰科技:CW 70mW激光器量产,25G EML获华为订单,100G EML进入800G光模块供应链。

1中际旭创:1.6T光模块通过英伟达认证,2025年量产,受益于AI数据中心光模块需求。

2. 海外企业

1Coherent:800G/1.6T收发器订单强劲,6英寸InP产能翻倍,为CPO送样400mW CW激光器,2026Q1营收15.81亿美元(yoy+17.3%)。

1Lumentum:FY26Q1 EML出货量创纪录,磷化铟晶圆产能售罄,计划扩产40%,2026Q2营收指引63-67亿美元。

1Tower:25Q3硅光子收入5200万美元(yoy+70%),300mm硅光子晶圆投产,2025年硅光子营收目标2.2亿美元。

1博通:AI订单储备730亿美元(含200亿光互联产品),1.6T DSP及光学组件订单创纪录,25Q4营收180.2亿美元(yoy+28%)。

四、政策影响与趋势展望

(一)政策支持

1国内:“东数西算”工程推动数据中心集群建设,光通信设备获补贴;国家信息光电子创新中心发布12寸硅光全流程套件,助力国产化量产。

1海外:欧盟STARLight项目聚焦300mm硅光技术,美国加码半导体产业链补贴,支持InP/GaAs芯片制造。

(二)未来趋势

1需求端:2026年CPO开始部署,2027-2030年1.6T/3.2T光模块成为主流,光芯片需求维持双位数增长。

1技术端:EML与硅光方案长期共存,CPO技术降低光模块功耗30%,成为AI数据中心首选。

1供给端:海外大厂扩产(Coherent、Lumentum),国内企业突破外延工艺,高速光芯片国产化率从4%提升至2030年30%+。

(三)风险提示

1下游需求不及预期:AI商业化落地放缓,云厂商缩减资本开支。

1研发进展不及预期:高端光芯片工艺突破遇阻,良率未达目标。

1地缘政治风险:技术封锁导致供应链中断,海外订单交付延迟。

五、行业研究脑图