快来扫码加入【慧眼禅心的修炼】星球吧!

? 里面不仅有宝藏PDF源文件,还能和一群志同道合的小伙伴一起成长~

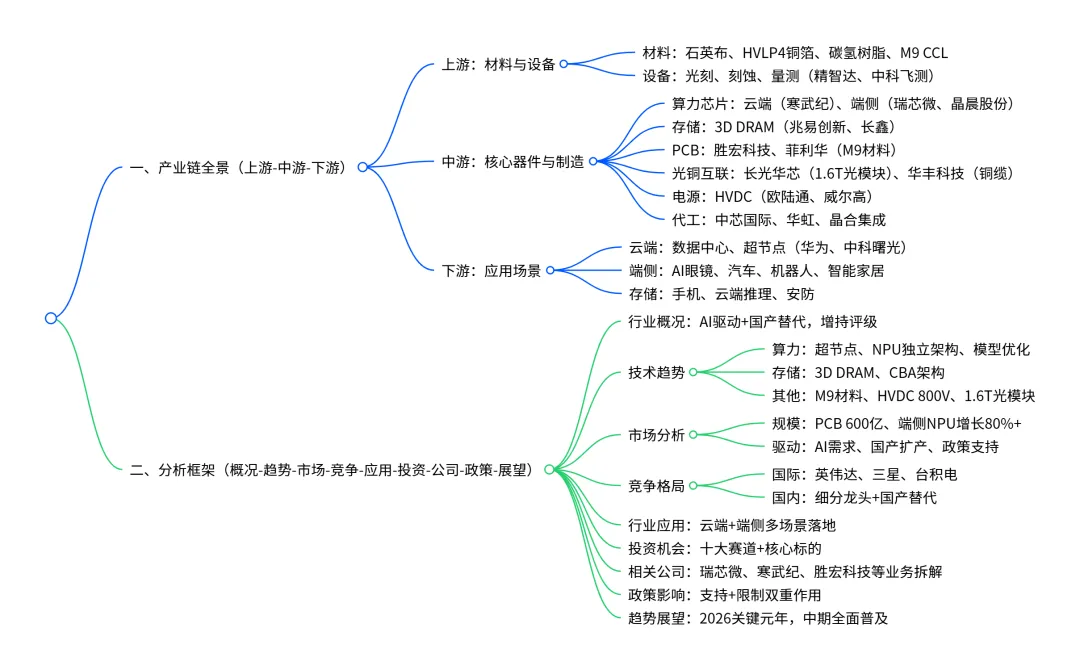

2026年电子行业深度研究报告:AI驱动下的国产替代与技术革新机遇

一、行业核心概述

2026年电子行业将进入“AI全链路赋能+国产产业链共振”的关键发展期,行业评级维持“增持”。核心主线围绕算力升级(云端+端侧)、存储革新(3D DRAM)、终端创新(AI眼镜/机器人等)、供应链自主化(长鑫/中芯国际扩产) 四大方向展开。行业整体呈现“技术迭代加速、国产替代深化、需求多点爆发”的特征,其中AI产业链(算力、存储、互联、电源)成为最大增长引擎,PCB、光铜互联、HVDC供电等细分赛道受益于技术升级实现量价齐升,国产厂商在核心环节逐步突破海外垄断,进入业绩兑现期。

二、产业演进脉络

1算力架构:从“云端单极”到“端云混合”

12023-2025年:云端算力主导,海外GPU垄断市场,国产厂商技术研发与产能建设阶段;

12026年:端云混合架构成为主流,“云端训、端侧用、边侧补”协同模式落地,端侧NPU独立架构崛起,超节点技术普及;

1核心驱动:纯云端架构的带宽成本、时延瓶颈、隐私安全问题凸显,端侧AI轻量化技术成熟,政策推动国产算力自主可控。

1存储技术:从“2D DRAM”到“3D DRAM”

12025年:3D DRAM研发突破,瑞芯微发布首款搭载3D DRAM的NPU产品;

12026年:3D DRAM进入放量元年,从端侧AIoT向手机、云端推理延伸,成为终端“从能用 to 好用”的关键硬件;

1产业逻辑:AI硬件落地带动存力需求激增,3D DRAM高带宽(1TB+)、低成本、可拓展特性适配多场景需求。

1供应链格局:从“国际依赖”到“国产共振”

1上游材料/设备:国产替代率快速提升,M9级PCB材料、HVLP4铜箔、光刻设备等打破海外垄断;

1中游制造:长鑫存储CBA架构3D DRAM扩产,中芯国际7nm级工艺放量,形成“设计-制造-封测”协同;

1下游应用:国产终端厂商与芯片厂商绑定加深,端侧AI场景落地加速。

三、核心技术趋势(附参数与案例)

(一)算力技术

技术方向 | 核心突破 | 代表企业/产品 | 关键参数 |

云端超节点 | Scale-Up架构普及,柜内互联优化 | 华为384超节点、中科曙光scaleX640 | 带宽提升50%+,延迟降低30% |

端侧NPU独立架构 | 专用协处理器,算力/能效平衡 | 瑞芯微RK182X系列 | 支持3B-13B LLM推理,带宽1TB+ |

模型优化 | 蒸馏+注意力降维+MTP结构 | Anthropic技能模块化、Apple Personal Intelligence | 端侧执行成功率提升40%,时延降低25% |

(二)存储技术

13D DRAM:架构革新实现高带宽低成本,瑞芯微RK1820内置2.5GB DDR(支持3B模型),RK1828内置5GB DDR(支持7B模型),适用于安防、车载等多场景;

1CBA架构:长鑫存储核心技术,缩小与三星/海力士代际差,单位晶圆存储密度提升30%+,功耗降低20%。

(三)其他关键技术

1PCB材料:M9级CCL成为AI服务器刚需,介电常数≤2.5,介电损耗≤0.001(15GHz频段),支撑224Gbps传输;

1HVDC供电:800V高压直流架构,AI机柜功率密度从10-20kW跃升至100kW+,未来指向300-600kW;

1光铜互联:1.6T光模块规模化落地,光模块与GPU配比达1:12(英伟达Rubin NVL144),谷歌TPU V7用80根铜缆实现柜内互联。

四、市场分析(规模、需求与驱动)

(一)核心市场规模

1PCB市场:2026年有望达600亿元,AI服务器带动M9级材料需求激增;

1端侧AI芯片:NPU落地元年,2026年市场规模预计增长80%+,智能汽车、机器人为核心需求场景;

13D DRAM:2026年多场景放量,手机/云端推理等场景后续接力,2027年市场规模有望突破百亿元;

1光模块:1.6T产品缺口凸显,2026年出货量预计增长120%,与GPU配比持续提升。

(二)核心驱动因素

1需求端:AI大模型训练/推理(云端算力)、端侧AIoT落地(眼镜/汽车/机器人)、数据中心功率密度提升(HVDC);

1供给端:国产先进制程扩产(中芯国际7nm、长鑫3D DRAM)、技术突破(NPU、M9材料);

1政策端:国产自主可控战略、美日技术限制倒逼替代。

五、产业链全景分析(上游-中游-下游)

上游:材料与设备

1半导体材料:石英布(菲利华)、HVLP4铜箔(铜冠铜箔、德福科技)、碳氢树脂(国产替代率低);

1半导体设备:光刻设备(中科飞测)、刻蚀设备、量测设备(精智达);

1核心特征:技术壁垒高,供需紧平衡,国产替代率快速提升。

中游:核心器件与制造

环节 | 技术方向 | 代表企业 | 核心产品/优势 |

算力芯片 | 云端GPU/ASIC、端侧NPU | 寒武纪、瑞芯微、晶晨股份 | 寒武纪云端GPU、瑞芯微RK182X协处理器 |

存储芯片 | 3D DRAM、CBA架构 | 兆易创新、长鑫存储 | 兆易创新对接SoC合作伙伴,长鑫扩产CBA |

PCB | M9级材料、厚铜/嵌入式模块 | 胜宏科技、菲利华 | 胜宏科技AI服务器PCB,菲利华石英布(M9核心材料) |

光铜互联 | 1.6T光模块、高速铜缆 | 长光华芯、华丰科技 | 长光华芯光芯片,华丰科技高端铜缆 |

电源 | HVDC 800V架构 | 欧陆通、威尔高 | 适配AI数据中心高功率密度需求 |

代工封测 | 先进制程代工 | 中芯国际、华虹半导体、晶合集成 | 中芯国际7nm级扩产,晶合承接长鑫代工 |

下游:应用场景

1云端场景:数据中心、超节点(华为/中科曙光);

1端侧场景:AI眼镜(Meta/苹果/谷歌2026年新品)、智能汽车(自动驾驶)、机器人(端侧快速响应)、智能家居(谷歌生态);

1存储场景:手机、云端推理、安防、教育设备。

六、竞争格局(国际vs国内)

国际竞争格局

1龙头企业:英伟达(GPU/PCB架构)、三星/海力士(DRAM)、台积电(先进代工);

1优势:技术成熟、产能领先,主导高端市场(如M9材料初期供应)。

国内竞争格局

1国产替代加速:长鑫存储(CBA架构3D DRAM)对标三星/海力士,中芯国际(7nm级)对标台积电;

1细分龙头崛起:寒武纪(云端GPU)、瑞芯微(端侧NPU)、胜宏科技(AI PCB)、长光华芯(光芯片);

1竞争焦点:产能争夺(国产算力芯片抢产能)、技术路径差异化(长鑫CBA vs 三星3D DRAM)、生态绑定(晶晨股份绑定谷歌)。

七、投资机会梳理(赛道-逻辑-标的)

(一)云端算力:业绩兑现期

1投资逻辑:国产算力芯片进入业绩兑现期,超节点带动Switch芯片需求;

1标的:寒武纪(云端GPU)、盛科通信(Switch芯片)、海光信息、中兴通讯。

(二)端侧算力:AIoT驱动

1投资逻辑:端云混合架构落地,NPU独立架构成为趋势;

1标的:瑞芯微(NPU协处理器)、晶晨股份(谷歌生态SoC)、恒玄科技、乐鑫科技。

(三)存储:3D DRAM放量

1投资逻辑:2026年放量元年,多场景需求驱动;

1标的:兆易创新(对接SoC厂商)、北京君正、澜起科技、江波龙。

(四)PCB:材料升级

1投资逻辑:M9材料成为刚需,量价齐升;

1标的:胜宏科技(AI PCB)、菲利华(石英布)、沪电股份、深南电路。

(五)光铜互联:量价齐升

1投资逻辑:1.6T光模块缺口+高速铜缆需求;

1标的:长光华芯(光芯片)、华丰科技(铜缆)、源杰科技、兆龙互连。

(六)HVDC电源:架构革新

1投资逻辑:数据中心功率密度飙升,800V架构落地;

1标的:欧陆通、威尔高、麦格米特、中富电路。

(七)国产制造与设备

1投资逻辑:先进制程扩产+设备渗透率提升;

1标的:中芯国际、华虹半导体、晶合集成(代工);精智达、中科飞测、芯源微(设备)。

八、相关公司业务拆解(核心标的)

1. 瑞芯微

1核心业务:端侧AI协处理器,RK182X系列(RK1820支持3B模型,RK1860支持13B模型);

1技术优势:独立NPU架构,内置高带宽嵌入式DRAM,适配算力/存力/运力平衡;

1应用场景:车载座舱、智能家居、机器人、边缘网关;

1增长逻辑:NPU落地元年,海外生态绑定+多场景放量。

2. 长鑫存储(产业链)

1核心技术:CBA架构3D DRAM,缩小与三星/海力士代际差;

1扩产计划:IPO募资后持续扩产,带动设备、材料、代工需求;

1受益标的:精智达(量测设备)、晶合集成(代工)、兆易创新(存储配套)。

3. 胜宏科技

1核心业务:AI服务器PCB,适配英伟达Rubin架构;

1技术优势:M9级材料应用,层数提升至40层+,厚铜技术;

1增长逻辑:PCB市场规模达600亿元,AI服务器带动量价齐升。

4. 寒武纪

1核心业务:云端GPU,适配国产超节点;

1竞争优势:国产算力龙头,受益于先进制程扩产与AI推理需求;

1增长逻辑:2026年业绩兑现期,国产替代+产能释放。

九、政策影响与风险提示

(一)政策影响

1支持性政策:国产自主可控战略,推动先进制程扩产、材料设备替代;

1限制性政策:美日对先进制造设备/技术出口限制,国内外对Switch芯片管控;

1影响:加速国产替代节奏,但短期可能制约部分技术迭代速度。

(二)风险提示

1政策风险:国际贸易形势变化、监管要求调整;

1竞争风险:行业参与主体增多,价格压力与业绩分化;

1技术风险:NPU、3D DRAM、M9材料等技术迭代不及预期。

十、趋势展望

12026年关键节点:NPU落地元年、3D DRAM放量元年、AI终端创新元年;

1中期(2027-2028):端侧AI场景全面普及(汽车/机器人/可穿戴),国产3D DRAM比肩国际水平,M9材料国产替代率超50%;

1长期:国产电子产业链从“替代”走向“引领”,AI驱动下的算力、存储、终端形成协同创新生态。

脑图(核心逻辑框架)