Dec. 25В 2018В В +

ж–Ү |В жҜҸеӨ©дёҖдёӘж–°еҸ‘зҺ°

иЎҢдёҡзҹҘиҜҶ

移еҠЁзҢ®иЎҖз«ҷжҲ‘们жҲ–иҖ…иҝӣеҺ»зҢ®иҝҮиЎҖжҲ–иҖ…иЎ—йҒ“дёҠи§ҒиҝҮпјҢдҪҶдёҚиҰҒжғіеҪ“然иЎҖеҲ¶е“Ғе°ұжҳҜд»ҺиҝҷдәӣиЎҖз«ҷеҲҶзҰ»еҮәжқҘзҡ„гҖӮйҷӨдәҶиҝҷз§Қ移еҠЁзҡ„зҢ®иЎҖз«ҷпјҢиҝҳжңүдёҖз§Қиў«з§°дёәвҖңеҚ•йҮҮиЎҖжөҶз«ҷвҖқзҡ„зҢ®иЎҖз«ҷпјҢиҝҷз§ҚзҢ®иЎҖз«ҷйҮҮйӣҶжқҘзҡ„иЎҖжөҶиў«йҖҒеҫҖиҚҜеҺӮеҲ¶дҪңиЎҖеҲ¶е“ҒпјҢиЎҖжөҶз«ҷйҖҡеёёжҳҜй•ҝжҲҗдёӢеӣҫиҝҷж ·гҖӮ

жҲ‘们жқҘзңӢзңӢиЎҖз«ҷдёҺиЎҖжөҶз«ҷзҡ„еҢәеҲ«пјҡ

иЎҖз«ҷи®ҫз«ӢеңЁеёӮйҮҢпјҢеҸӘжңүзҢ®иЎҖиҪҰжүҚеҲ°еҺҝеҹҺпјӣиЎҖжөҶз«ҷи®ҫз«ӢеңЁеҺҝйҮҢпјҢеҹҺеёӮйҮҢжҳҜжІЎжңүзҡ„гҖӮ

иЎҖз«ҷйҮҮйӣҶзҡ„иЎҖж¶ІеҸӘиғҪдҫӣеә”еҪ“ең°еҢ»йҷўпјҢз”ЁдәҺж•‘еҠ©дҪҸйҷўзҡ„з—…дәәпјӣиЎҖжөҶз«ҷйҮҮйӣҶзҡ„иЎҖжөҶз”ЁдәҺиҚҜеҺӮеҲ¶иҚҜгҖӮ

еңЁиЎҖз«ҷж— еҒҝзҢ®иЎҖпјҢиҫҫеҲ°дёҖе®ҡзҡ„йҮҸпјҢе…¶жң¬дәәеҸҜд»Ҙж— йҷҗйҮҸз”ЁиЎҖжҠҘй”ҖпјҢ家дәәеҸҜд»ҘзӯүйҮҸз”ЁиЎҖжҠҘй”ҖпјӣиЎҖжөҶз«ҷйҮҮйӣҶиЎҖжөҶдјҡз»ҷдёҖе®ҡжҠҘй…¬пјҢдёҚеұһдәҺж— еҒҝзҢ®иЎҖпјҢе°ҶжқҘжң¬дәәжҲ–家дәәеңЁеҢ»йҷўз”ЁиЎҖпјҢдёҚдјҡжҚ®жӯӨз»ҷд»ҘжҠҘй”Җз”ЁиЎҖиҙ№з”ЁгҖӮ

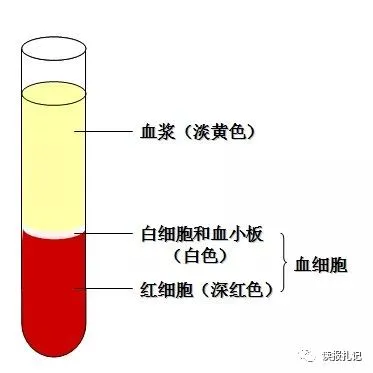

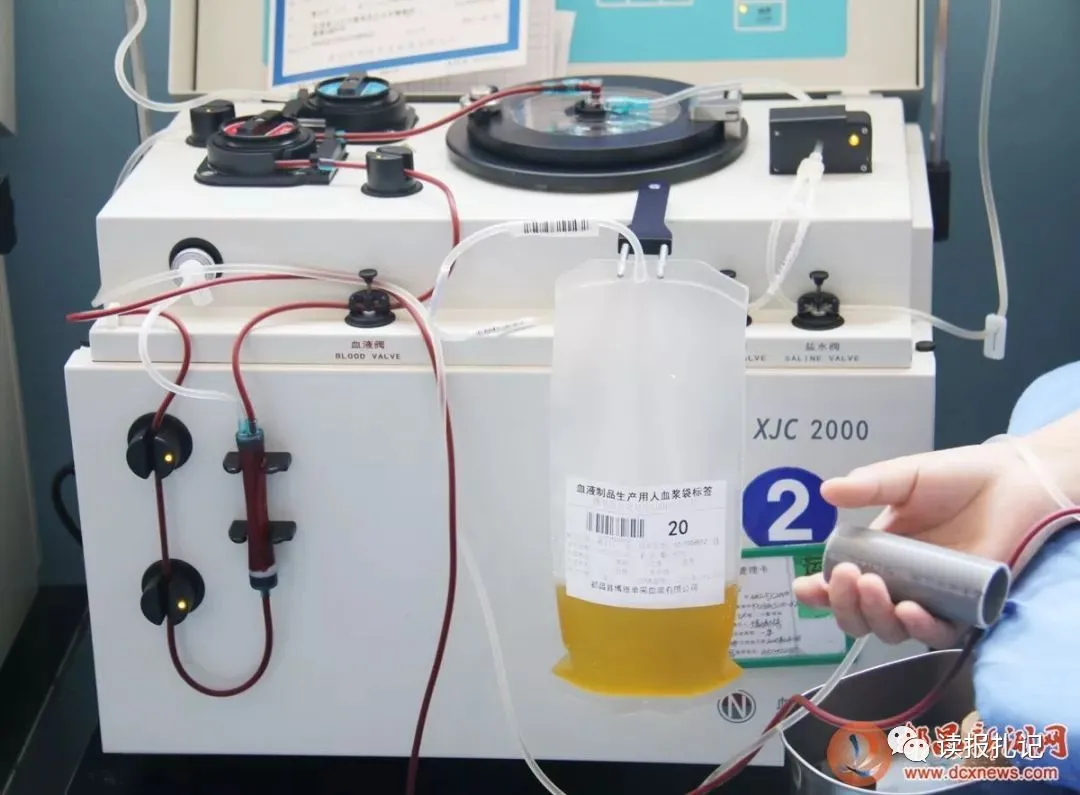

иЎҖж¶Із”ұиЎҖжөҶе’ҢиЎҖз»Ҷиғһз»„жҲҗпјҢиҜҙеҫ—зӣҙи§ӮгҖҒеҪўиұЎдәӣпјҢеҚіиЎҖж¶ІжҳҜзәўиүІзҡ„пјҢиҖҢиЎҖжөҶжҳҜд»ҺиЎҖж¶Ідёӯз”ЁзҰ»еҝғжңәеҲҶзҰ»еҮәжқҘзҡ„ж·Ўй»„иүІж¶ІдҪ“гҖӮеҚ•йҮҮиЎҖжөҶз«ҷпјҢйҮҮйӣҶзҡ„дё»иҰҒе°ұжҳҜиЎҖжөҶпјҢ他们дјҡжҠҠдҪ зҡ„иЎҖж¶ІжҠҪеҮәжқҘпјҢз»ҸиҝҮзҰ»еҝғжңәпјҢз•ҷдёӢиЎҖжөҶпјҢеҶҚжҠҠиЎҖз»Ҷиғһиҫ“еӣһдҪ зҡ„дҪ“еҶ…гҖӮ

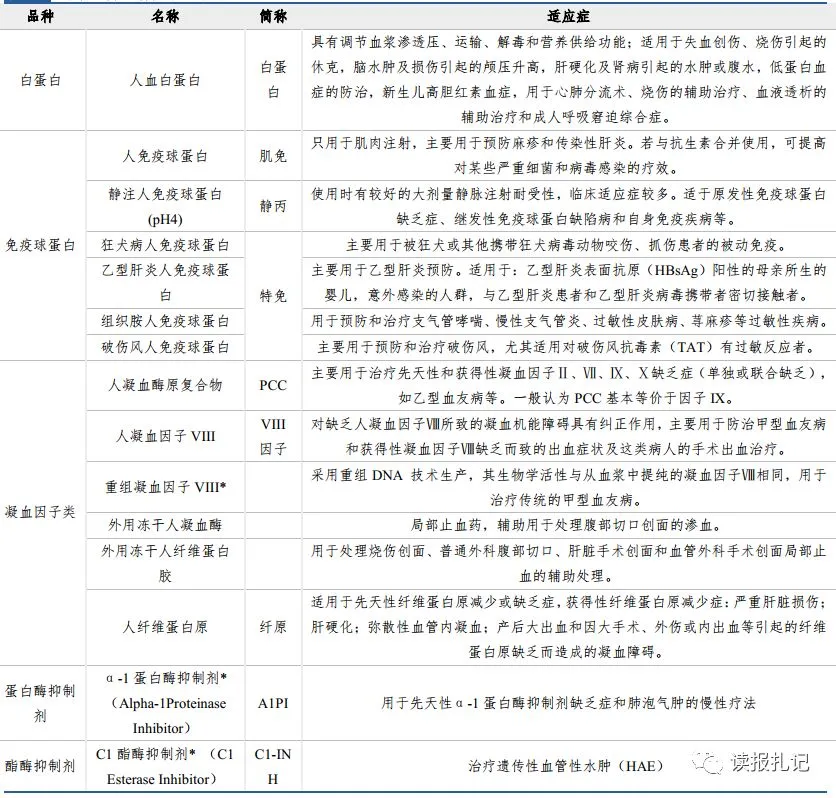

иЎҖж¶ІеҲ¶е“ҒжҳҜд»ҺиЎҖжөҶдёӯеҗ«йҮҸ7%зҡ„иӣӢзҷҪиҙЁеҲҶзҰ»жҸҗзәҜиҖҢжҲҗзҡ„зү©иҙЁпјҢдё»иҰҒжҲҗеҲҶеҢ…жӢ¬зҷҪиӣӢзҷҪпјҲ60%пјүгҖҒе…Қз–«зҗғиӣӢзҷҪпјҲ15%пјүгҖҒеҮқиЎҖеӣ еӯҗпјҲ4%пјүе’Ңе…¶д»–иӣӢзҷҪжҲҗеҲҶпјҲ21%пјүгҖӮ

иЎҖеҲ¶е“ҒйңҖжұӮз»“жһ„дёҠпјҢеӣҪйҷ…еёӮеңәзҷҪиӣӢзҷҪгҖҒе…Қз–«зҗғиӣӢзҷҪгҖҒеҮқиЎҖеӣ еӯҗеҚ жҜ”дёә2:5:1пјӣеӣҪеҶ…еёӮеңәзҷҪиӣӢзҷҪгҖҒе…Қз–«зҗғиӣӢзҷҪгҖҒеҮқиЎҖеӣ еӯҗеҚ жҜ”дёә6:3:1гҖӮ

з«һдәүж јеұҖ

зҫҺеӣҪж•°жҚ®жәҗпјҡPPTAВ В В В В дёӯеӣҪж•°жҚ®жәҗпјҡеӣҪ家еҚ«и®Ўе§”

зҫҺеӣҪз”ұдәҺзӣ‘з®Ўе…Ғи®ёй«ҳйў‘зҺҮзҢ®жөҶпјҢжҲҗдёәдё–з•Ңдё»иҰҒиЎҖжөҶиө„жәҗеӣҪпјҢйҮҮжөҶйҮҸеҚ е…ЁзҗғжҜ”дҫӢдёә76%пјҢеҸҰдёҖз»„ж•°жҚ®жҳҫзӨә35еІҒд»ҘдёӢзҡ„зҢ®жөҶе‘ҳеҚ жҖ»дҪ“зҢ®жөҶйҮҸзҡ„55%пјҢзҫҺеӣҪеёӮеңәд»Ҙйқ’еЈ®е№ҙдёәдё»гҖӮ

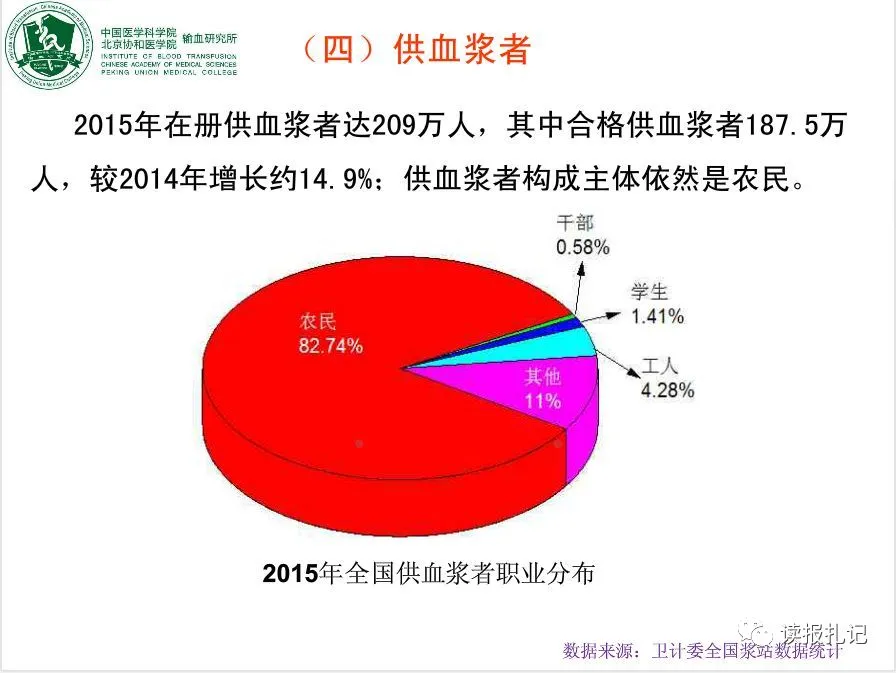

ж №жҚ®еҚ«и®Ўе§”е…¬ејҖзҡ„ж•°жҚ®жҳҫзӨәпјҢжҲ‘еӣҪиЎҖжөҶиҙЎзҢ®дё»иҰҒжқҘиҮӘеҶңж°‘пјҢжҚ®жӯӨеҸҜеҫ—еҮәдёӯеӣҪдёӯе№ҙд»ҘдёҠжҲҗдёәиЎҖжөҶдҫӣеә”зҡ„дё»еҠӣеҶӣгҖӮиҝҷз»„ж•°жҚ®жңүзӮ№и®©дәәеҜ’еҝғпјҢиЎҖжөҶз«ҷеҺҹжқҘйғҪжҳҜи®ҫз«ӢеңЁз©·еӣ°зҡ„ең°еҢәпјҢиЎҘз»ҷеҹҺеёӮйҮҢзҡ„дҪ“йқўдәәз”ҹгҖӮ

е…ЁзҗғйҮҮжөҶйҮҸзәҰ80%еёӮеңәд»Ҫйўқз”ұShireпјҲBaxaltaпјүгҖҒCSLгҖҒOctapharmaгҖҒGrifolsеӣӣ家еӨ§еһӢдјҒдёҡеҚ жҚ®пјҢиҝҷеӣӣ家йҫҷеӨҙдјҒдёҡе№іеқҮйҮҮжөҶиғҪеҠӣи¶…иҝҮ3000еҗЁгҖӮ

йҫҷеӨҙд»ЈиЎЁ

жіЁпјҡ2015е№ҙе®ҳж–№ж•°жҚ®иЎҖжөҶз«ҷжҖ»ж•°йҮҸдёә205дёӘпјҢзӣ®еүҚжңҖж–°зҡ„ж•°жҚ®дёәйў„дј°ж•°гҖӮеқҮдә§еҮәйҮҮз”Ё2018H1收е…Ҙ/2017йҮҮжөҶйҮҸпјҢд»…еҒҡеҗҢеҸЈеҫ„жҜ”иҫғеҸӮиҖғ

иЎҖжөҶиө„жәҗжӢҘжңүйҮҸеҸҠиЎҖжөҶз»јеҗҲеҲ©з”ЁиғҪеҠӣжҲҗдёәеҶіе®ҡдјҒдёҡеҸ‘еұ•зҡ„е…ій”®пјҢиЎҖжөҶйҮҮйӣҶйҮҸеҸ–еҶідәҺиЎҖжөҶз«ҷзҡ„ж•°йҮҸд»ҘеҸҠдәәзҫӨиҰҶзӣ–зҡ„ж•°йҮҸпјҢзҫҺеӣҪиЎҖеҲ¶е“Ғе…¬еҸёдёҖиҲ¬иғҪд»ҺиЎҖжөҶдёӯеҲҶзҰ»еҮә20-30з§ҚиӣӢзҷҪпјҢиҖҢеӣҪеҶ…дјҒдёҡд»…иғҪеҲҶзҰ»еҮә10дҪҷз§ҚгҖӮ

еқҮйҮҮйҮҸеҸҚжҳ зҡ„жҳҜиЎҖжөҶз«ҷзҡ„иҰҶзӣ–еҢәеҹҹиғҪеҠӣпјҢдёӯиҘҝйғЁең°еҢәжҳҜйҮҮжөҶйҮҸзҡ„дё»иҰҒжқҘжәҗпјҢж №жҚ®еҚ«и®Ўе§”2015е№ҙз»ҹи®Ўж•°жҚ®е№ҝиҘҝгҖҒеӣӣе·қгҖҒеұұдёңгҖҒеұұиҘҝеӣӣзңҒеҚ е…ЁеӣҪйҮҮжөҶйҮҸзҡ„50%д»ҘдёҠгҖӮеқҮдә§еҮәе®һйҷ…дёҠеҸҚжҳ зҡ„жҳҜиЎҖеҲ¶е“Ғе…¬еҸёеҲҶзҰ»жҠҖжңҜиғҪеҠӣпјҢж•°жҚ®дёҠд№ҹжҳҫзӨәеҮәеқҮдә§еҮәи¶Ҡй«ҳпјҢеҜ№еә”зҡ„жҜӣеҲ©зҺҮд№ҹи¶Ҡй«ҳгҖӮ

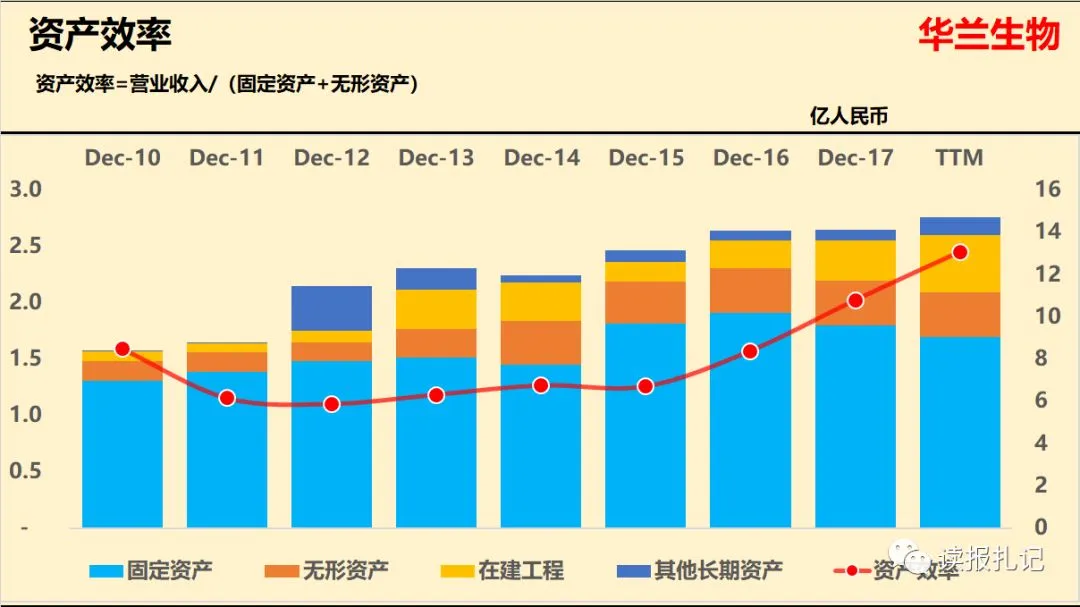

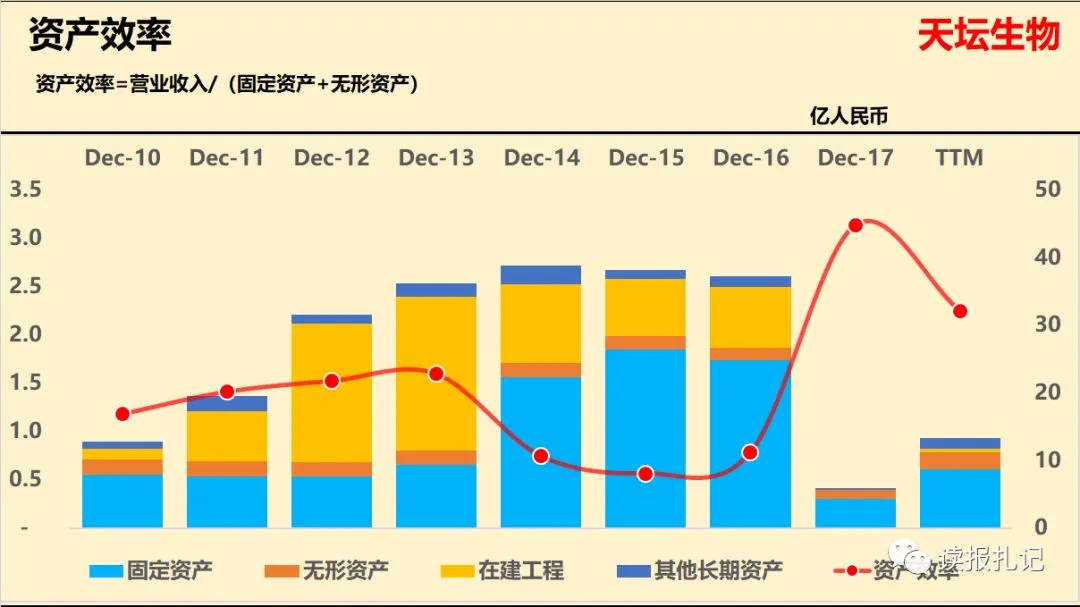

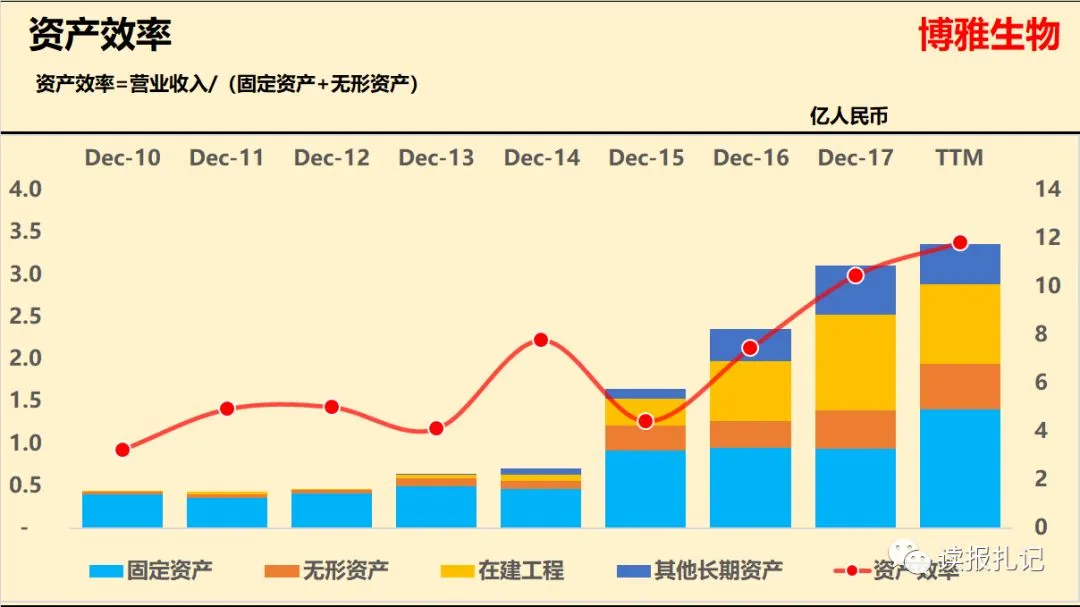

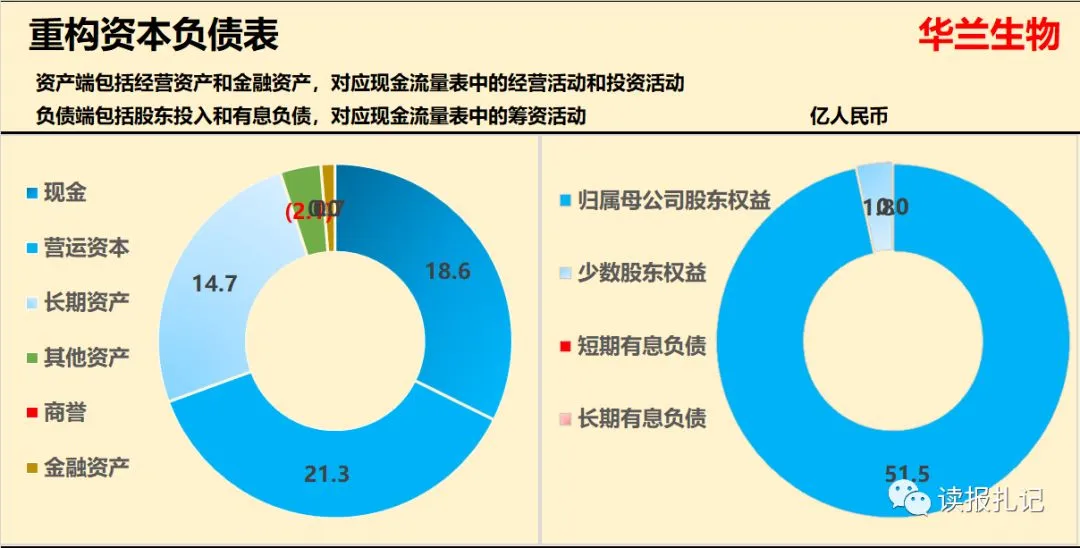

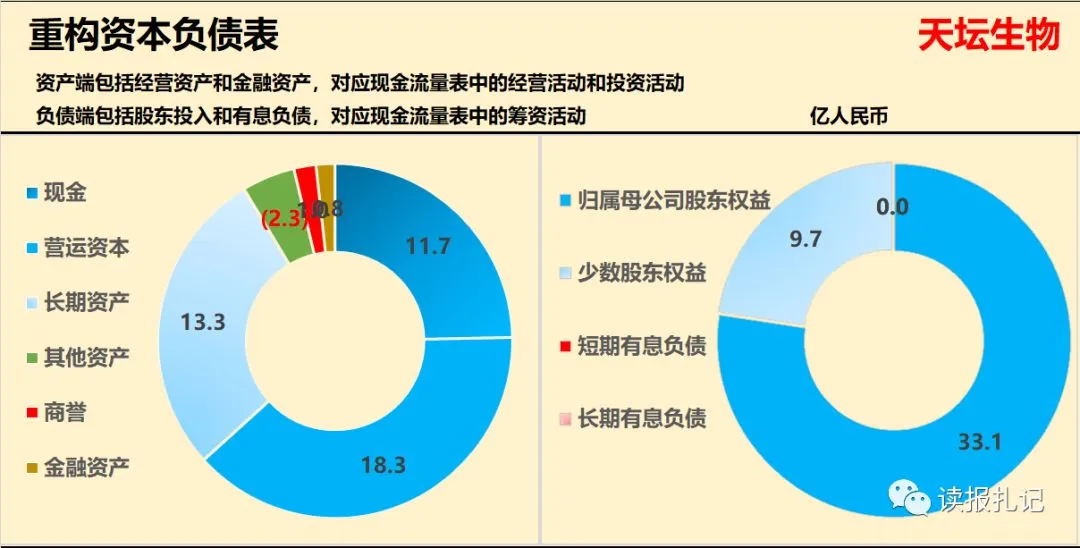

еҚҺе…°з”ҹзү©гҖҒжі°йӮҰз”ҹзү©пјҲзҫҺиӮЎдёҠеёӮпјҢиҝ‘жңҹеңЁз§ҒжңүеҢ–пјүеқҮйҮҮйҮҸгҖҒеқҮдә§еҮәеқҮеңЁйқ еүҚдҪҚзҪ®пјҢиҜҙжҳҺж— и®әд»ҺиЎҖжөҶиҰҶзӣ–еҢәеҹҹзҡ„иҙЁйҮҸиҝҳжҳҜжң¬иә«жҠҖжңҜиғҪеҠӣйғҪжңүжӣҙејәзҡ„з«һдәүдјҳеҠҝгҖӮ

з»ҸиҗҘеұӮйқў

收е…ҘеҲ©ж¶Ұпјҡ

жіЁпјҡдёҠеҚҠе№ҙеҚҡйӣ…з”ҹзү©иЎҖеҲ¶е“ҒжҜӣеҲ©иҙЎзҢ®жҜ”йҮҚеңЁ40%е·ҰеҸіпјҢ60%жҜӣеҲ©жқҘиҮӘеҢ–еӯҰиҚҜгҖӮ

зӮ№иҜ„

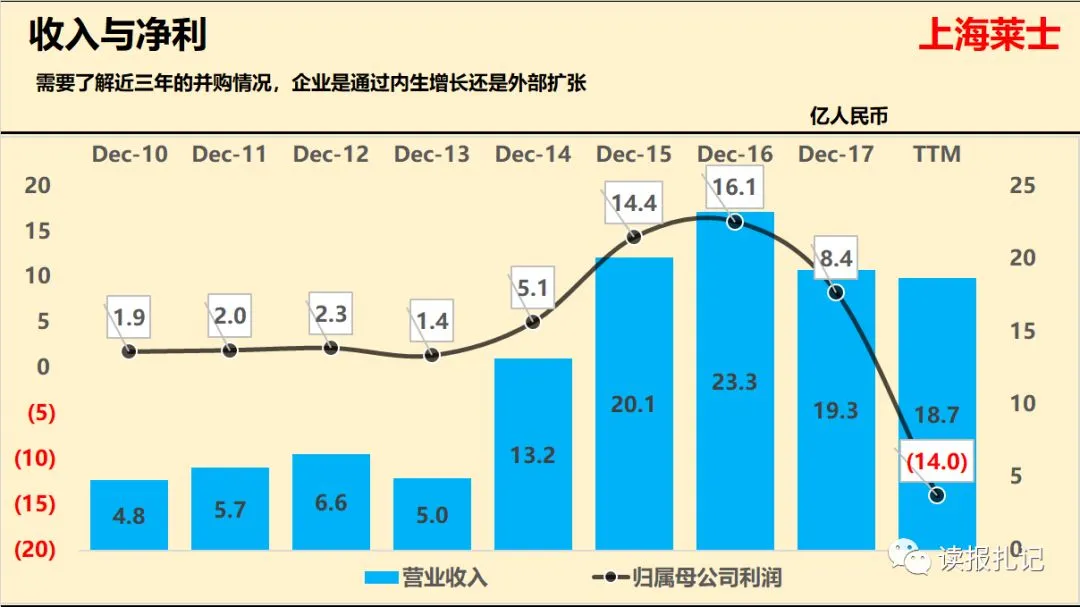

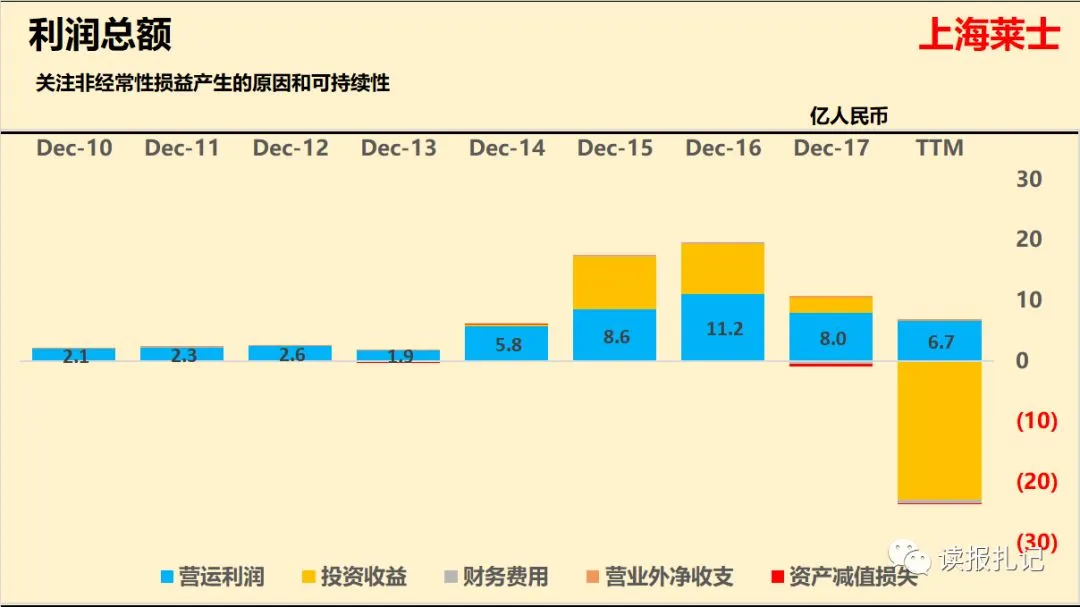

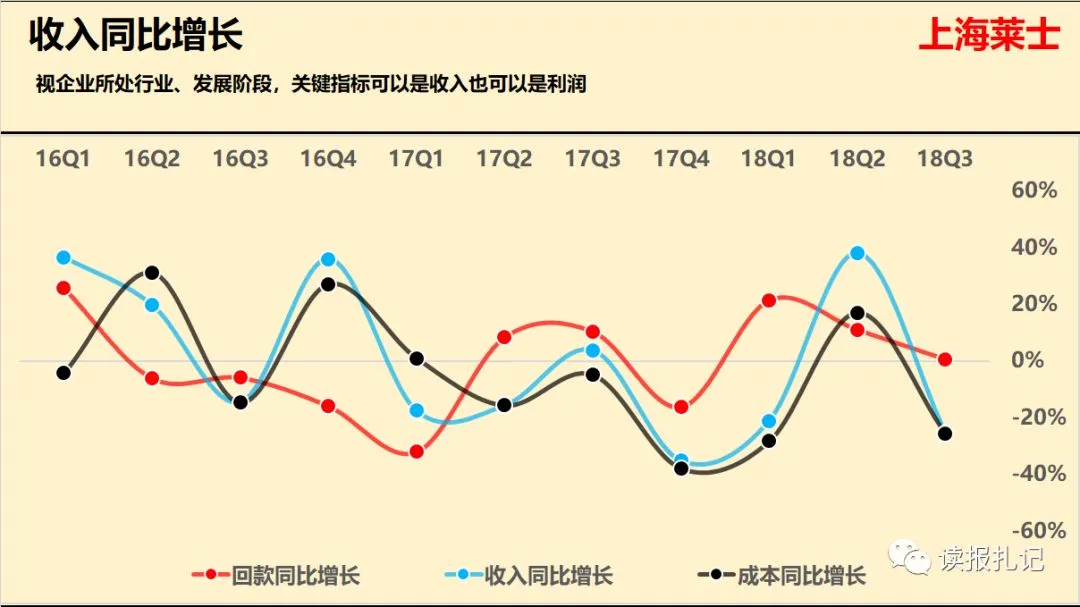

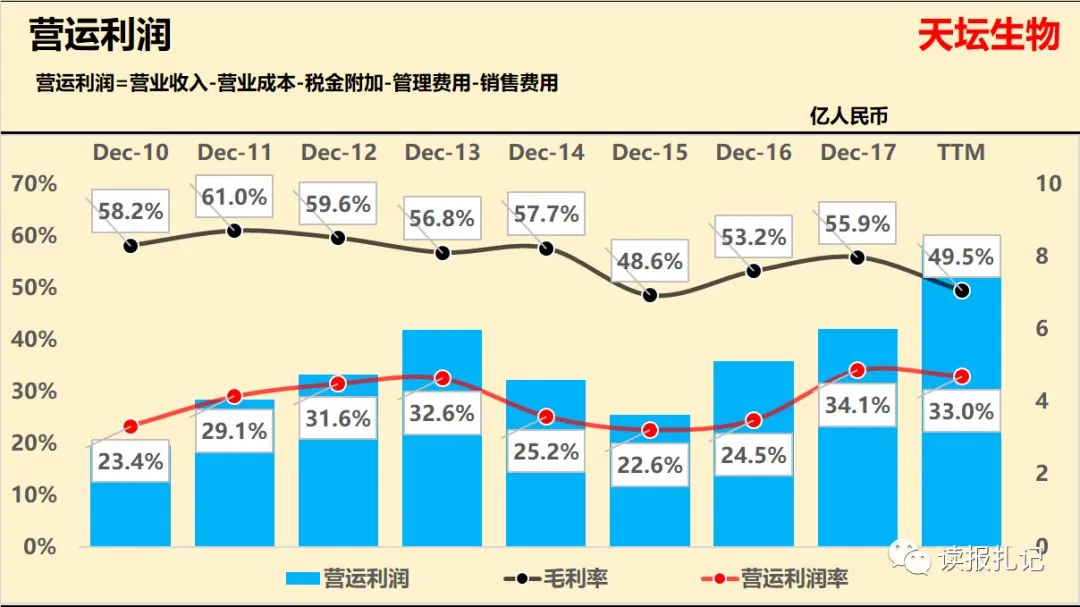

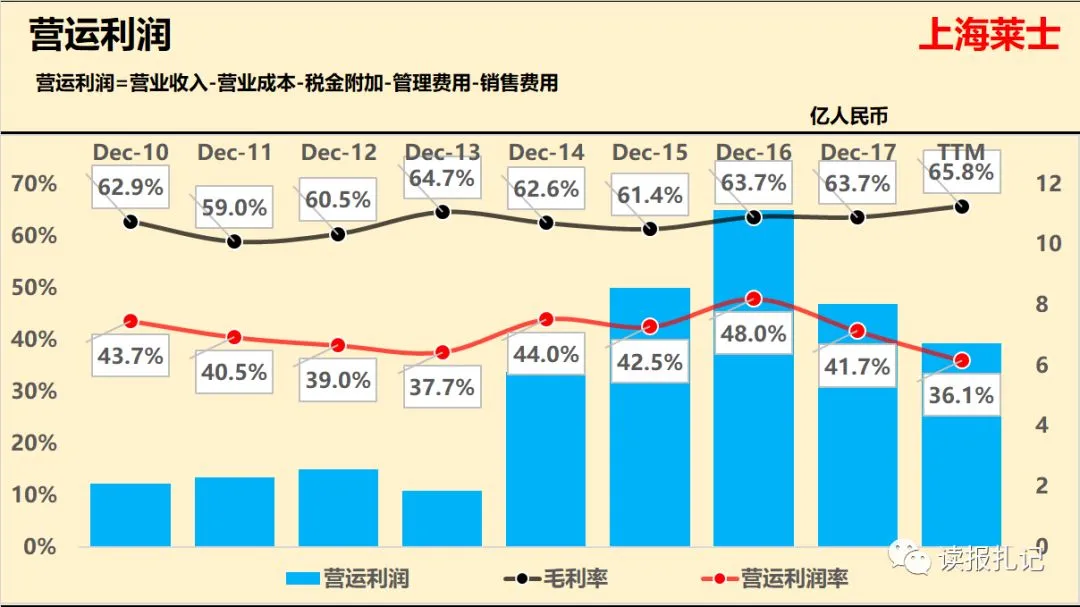

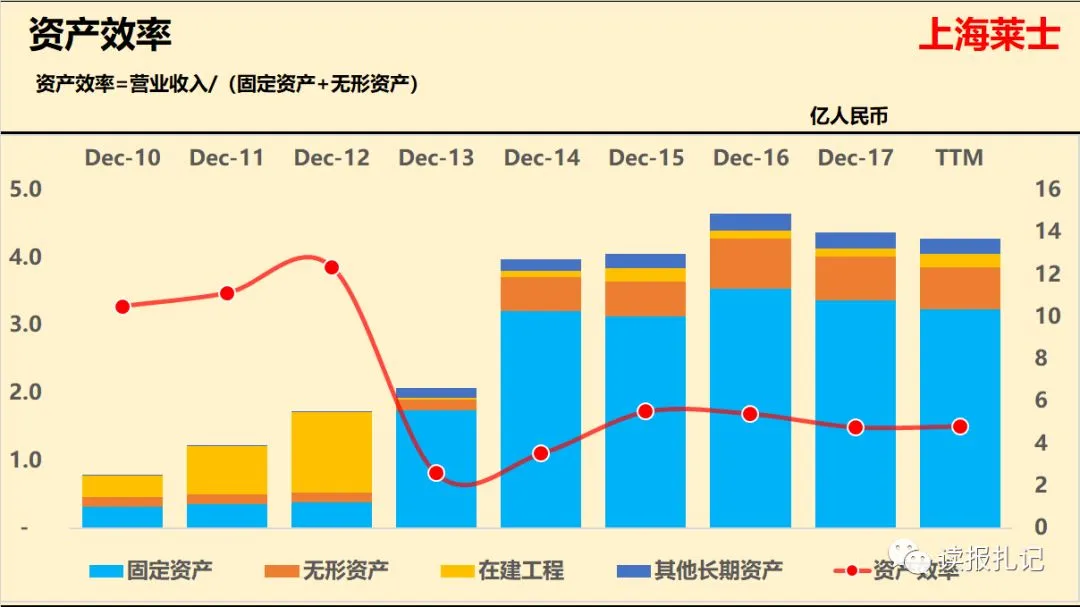

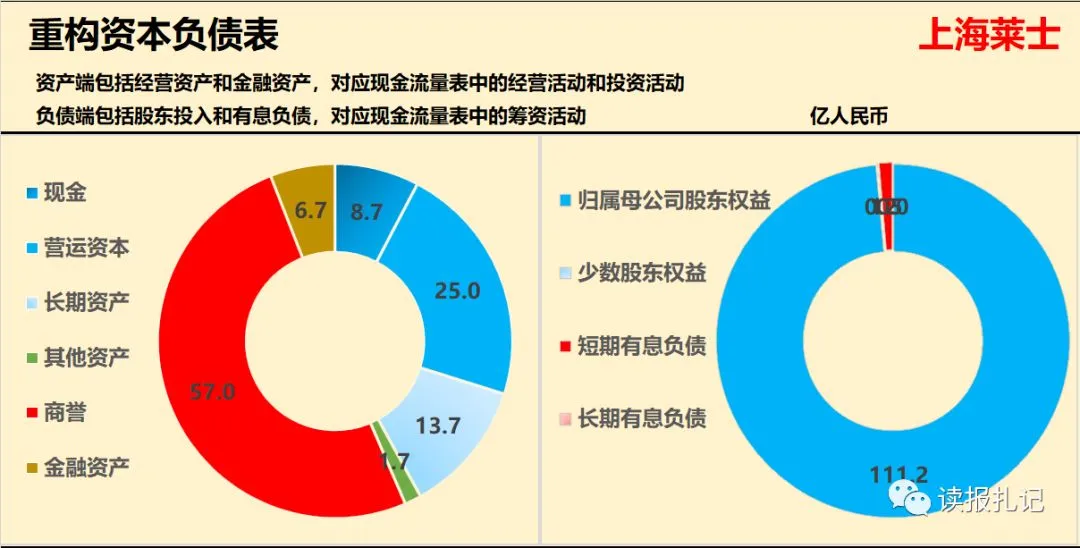

ж•ҙдёӘиЎҢдёҡд»ҚдҝқжҢҒеҝ«йҖҹеўһй•ҝпјҢдёҠжө·иҺұеЈ«жҳҜе”ҜдёҖ收е…ҘгҖҒеҲ©ж¶ҰеҮәзҺ°дёӢж»‘зҡ„гҖӮ

еҲ©ж¶Ұз»“жһ„пјҡ

жіЁпјҡ2014-2017е№ҙиӮЎзҘЁжҠ•иө„收зӣҠ19.8дәҝпјҢ2018еүҚдёүеӯЈеәҰиӮЎзҘЁжҠ•иө„дәҸжҚҹ20.2дәҝпјҢзӣёеҪ“дәҺиҝҮеҺ»4е№ҙзҷҪеҝҷжҙ»дёҖеңәгҖӮ

зӮ№иҜ„

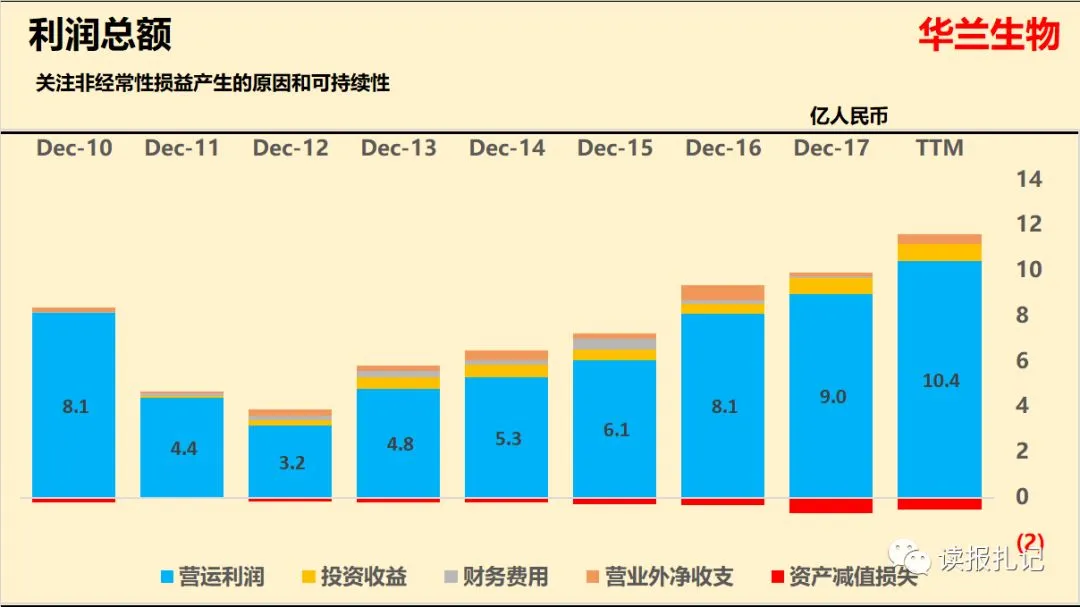

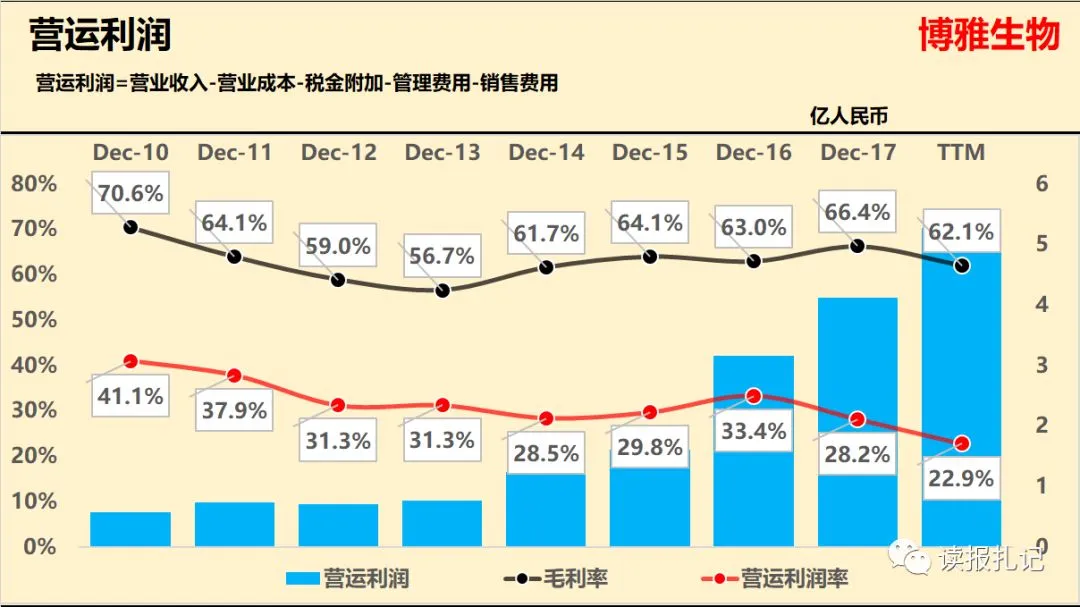

д»ҺеҲ©ж¶ҰдёҠеӨ©еқӣз”ҹзү©е·Із»ҸеҸҚи¶…дёҠжө·иҺұеЈ«пјҢдҪҶеӨ©еқӣз”ҹзү©жңү30%收зӣҠеҪ’еұһдәҺе°‘ж•°иӮЎдёңгҖӮдёҠжө·иҺұеЈ«дҪңдёәжӣҫз»Ҹзҡ„иЎҖеҲ¶е“ҒйҫҷеӨҙпјҢзјәе°‘дё“жіЁпјҢиӮЎзҘЁжҠ•жңәдёҚжҲҗпјҢеҰӮд»Ҡе·Із»ҸиҗҪйӯ„еҲ°иЎҢдёҡ第еӣӣзҡ„дҪҚзҪ®гҖӮ

жҲҗй•ҝжҖ§пјҡ

жіЁпјҡз–«иӢ—еҚ жҜӣеҲ©жҖ»йўқзҡ„10%д»ҘдёҠгҖӮ

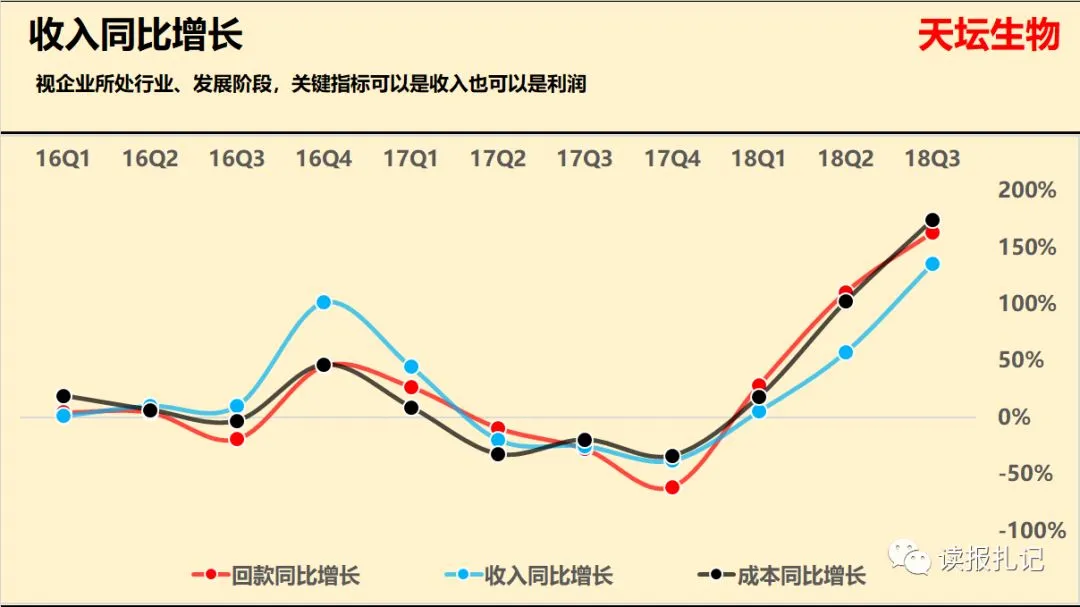

жіЁпјҡ2018е№ҙдёҡз»©еӨ§еўһжҳҜеӣ дёә收иҙӯдәҶжҺ§иӮЎиӮЎдёңж——дёӢзҡ„е…°е·һгҖҒдёҠжө·гҖҒжӯҰжұүз”ҹзү©жүҖгҖӮ

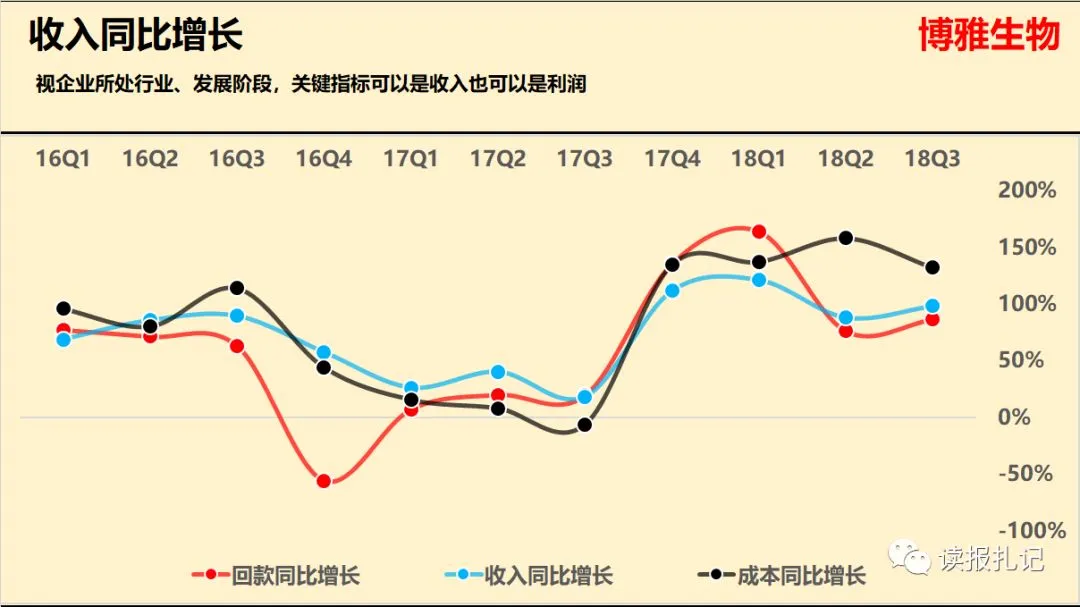

жіЁпјҡжҲҗжң¬еӨ§е№…дёҠеҚҮжҳҜеӣ дёәе…¬еҸёдәҺ2017е№ҙ11жңҲ收иҙӯе№ҝдёңеӨҚеӨ§еҢ»иҚҜжңүйҷҗе…¬еҸё82%иӮЎжқғгҖӮ

зӮ№иҜ„

з”ұдәҺзүҢз…§зҡ„йҷҗеҲ¶пјҢеҚ•дёҖеҺҝеҹҺеҸӘжү№еҮҶдёҖдёӘиЎҖжөҶз«ҷпјҢжҺ’д»–жҖ§й—Ёж§ӣдҪҝеҫ—并иҙӯжҲҗдёәжңӘжқҘеўһй•ҝзҡ„дё»иҰҒи·Ҝеҫ„гҖӮ

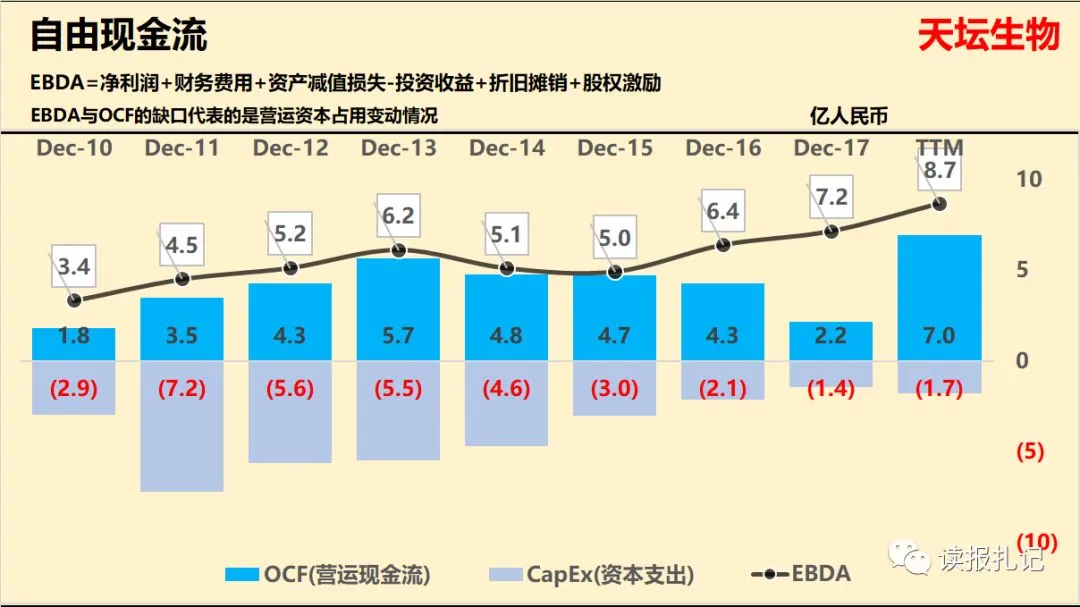

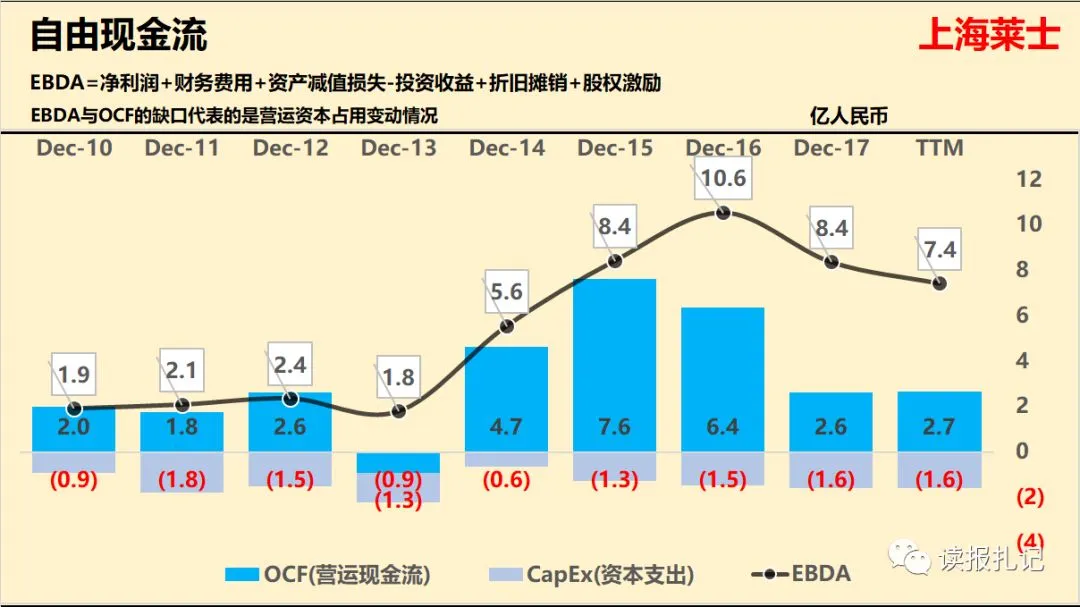

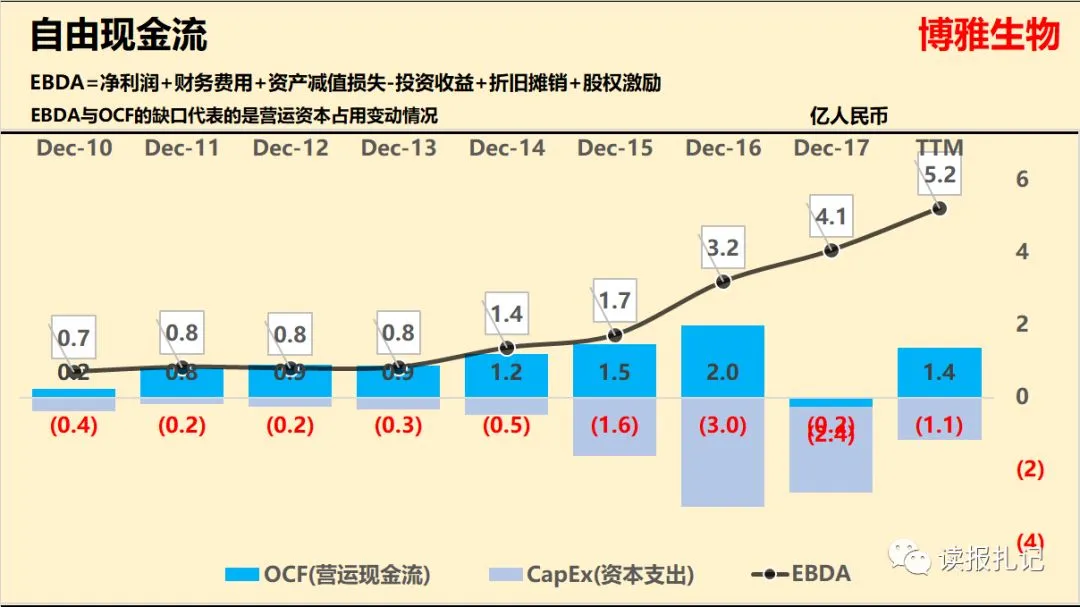

зҺ°йҮ‘жөҒпјҡ

зӮ№иҜ„

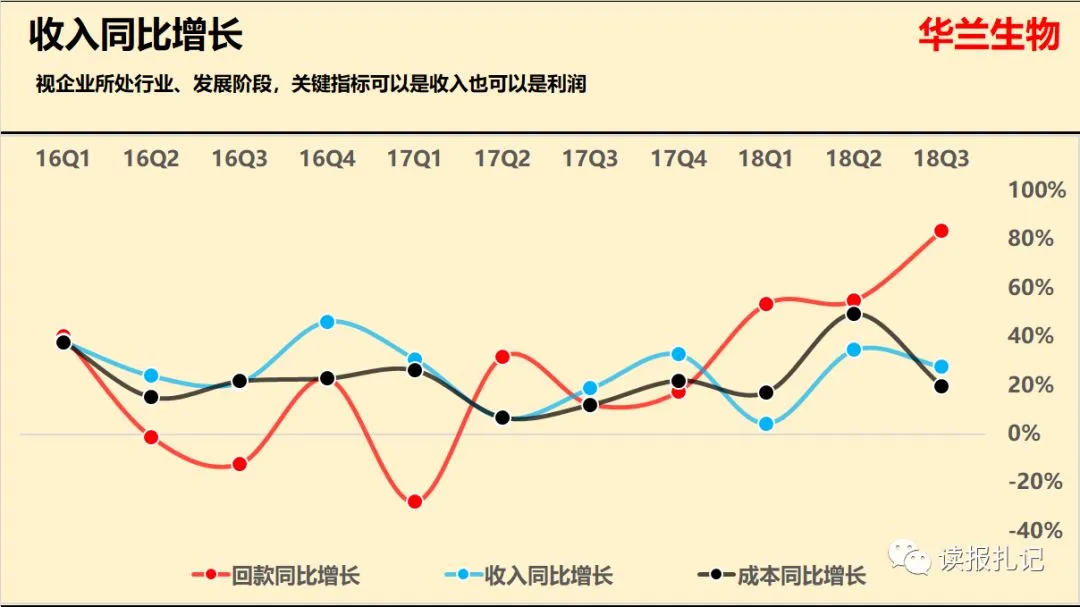

2017е…ЁиЎҢдёҡзҡ„зҺ°йҮ‘жөҒиЎЁзҺ°иҫғе·®пјҢжҳҜеӣ дёәвҖңдёӨзҘЁеҲ¶вҖқејҖе§Ӣе®һиЎҢеҗҺпјҢж•ҙдёӘиЎҢдёҡзҡ„еә”收иҙҰж¬ҫе’Ңеӯҳиҙ§еўһеҠ еҜјиҮҙгҖӮ

з®ЎзҗҶеұӮйқў

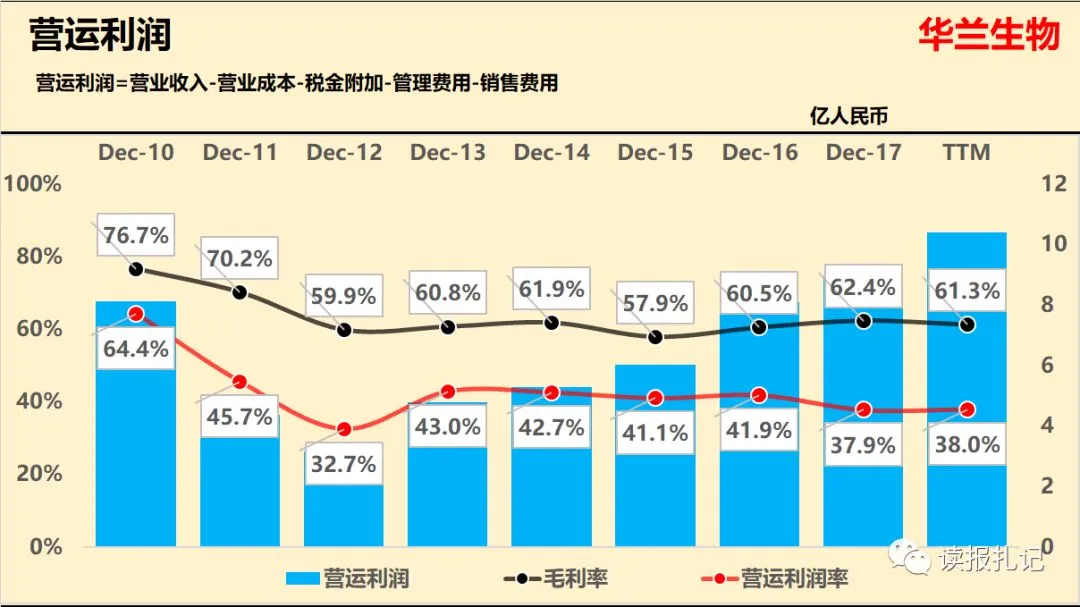

зӣҲеҲ©иғҪеҠӣпјҡ

жіЁпјҡеҲ©ж¶ҰзҺҮдёӢж»‘дё»иҰҒжҳҜ收е…ҘдёӢйҷҚеҜјиҮҙгҖӮ

жіЁпјҡеҲ©ж¶ҰзҺҮдёӢж»‘дё»иҰҒжҳҜ收иҙӯзҡ„иҚҜе“ҒдёҡеҠЎгҖҒиЎҖж¶ІеҲ¶е“Ғз»Ҹй”ҖдёҡеҠЎеҲ©ж¶ҰзҺҮиҫғдҪҺгҖӮ

зӮ№иҜ„

жҖ»дҪ“еёӮеңәеӨ„дәҺдҫӣдёҚеә”жұӮпјҢд»·ж јжҲҳеҸҜиғҪжҖ§дҪҺпјҢз”ұдәҺиЎҖжөҶеҺҹж–ҷзЁҖзјәзҡ„зү№ж®ҠеұһжҖ§пјҢдёҚеҸ—вҖңеёҰйҮҸйҮҮиҙӯвҖқзҡ„еҪұе“ҚгҖӮ

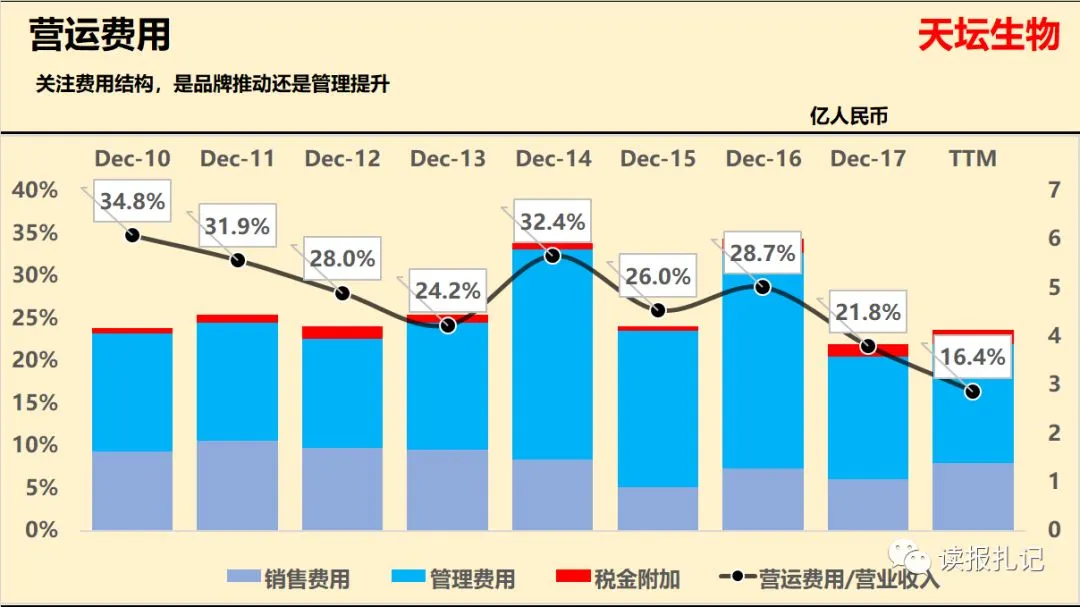

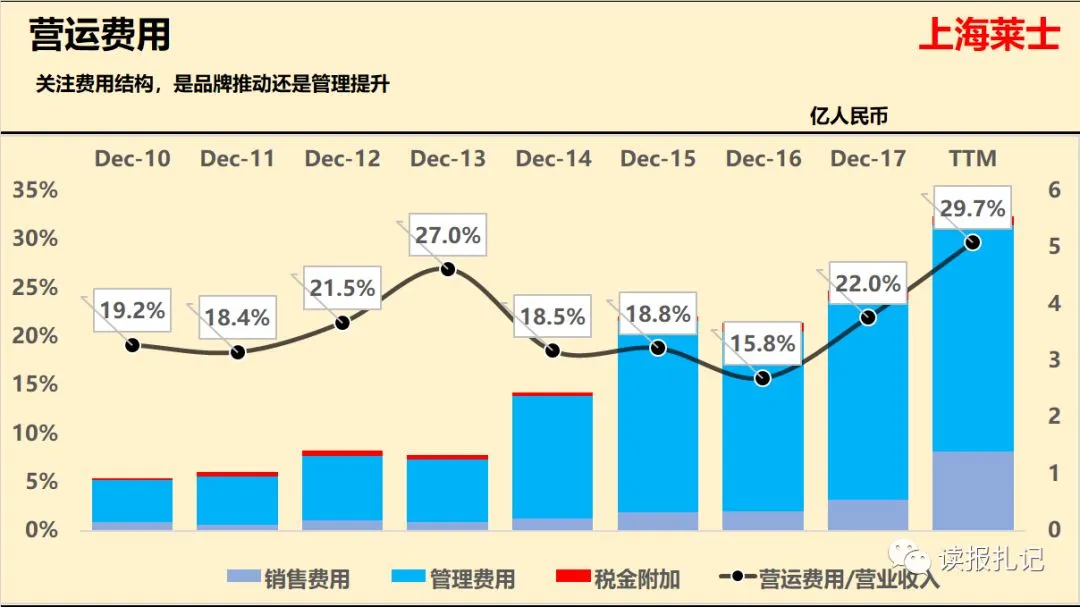

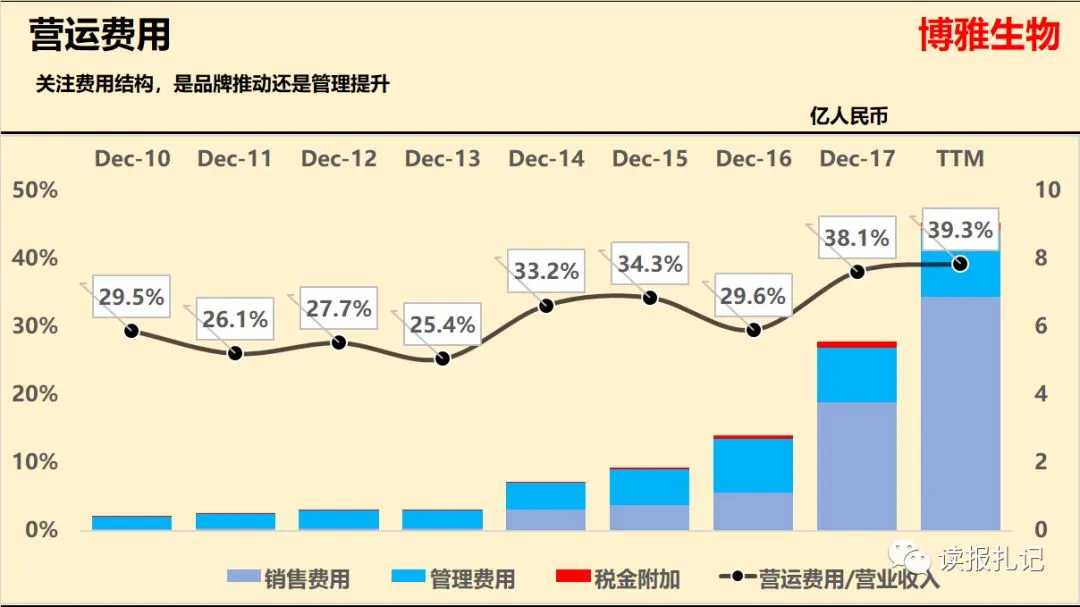

иҙ№з”Ёз®ЎзҗҶпјҡ

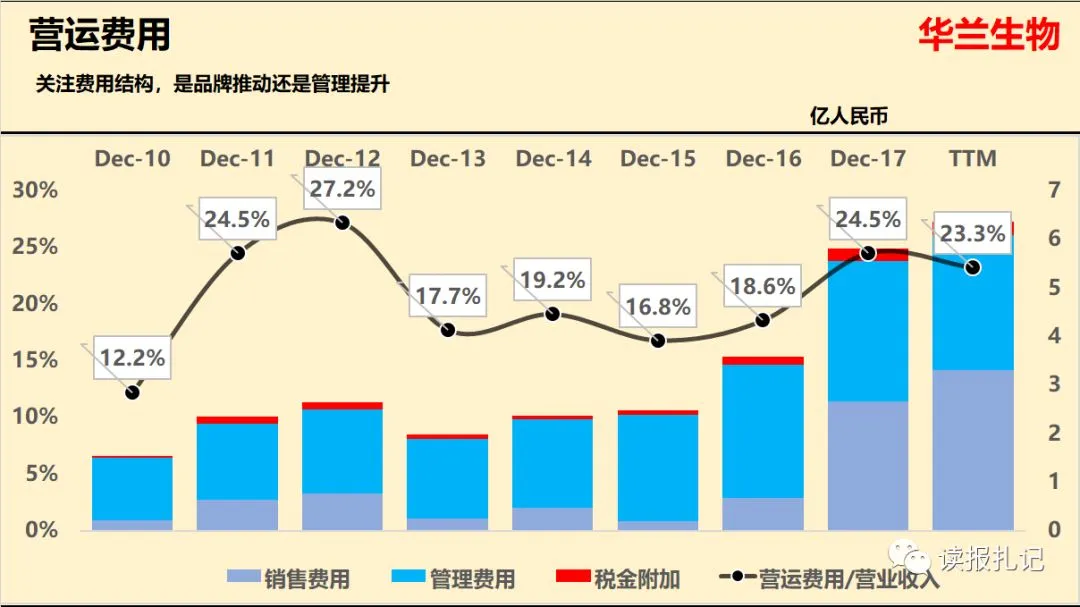

жіЁпјҡй”Җе”®иҙ№з”Ёдё»иҰҒжҳҜвҖңдёӨзҘЁеҲ¶вҖқжү§иЎҢд№ӢеҗҺеҠ еӨ§дәҶзӣҙй”ҖйҳҹдјҚеӯҰжңҜжҺЁе№ҝејҖж”ҜгҖӮ

жіЁпјҡиҝҗиҗҘиҙ№з”Ёзҡ„йҷҚдҪҺдё»иҰҒжҳҜйқһдё»дёҡиө„дә§зҡ„еүҘзҰ»гҖӮ

зӮ№иҜ„

вҖңдёӨзҘЁеҲ¶вҖқеҜјиҮҙеҗ„家йғҪеҠ еӨ§дәҶзӣҙй”ҖйҳҹдјҚзҡ„жҠ•е…ҘпјҢдҪ“зҺ°еңЁй”Җе”®иҙ№з”ЁеӨ§е№…еўһеҠ гҖӮ

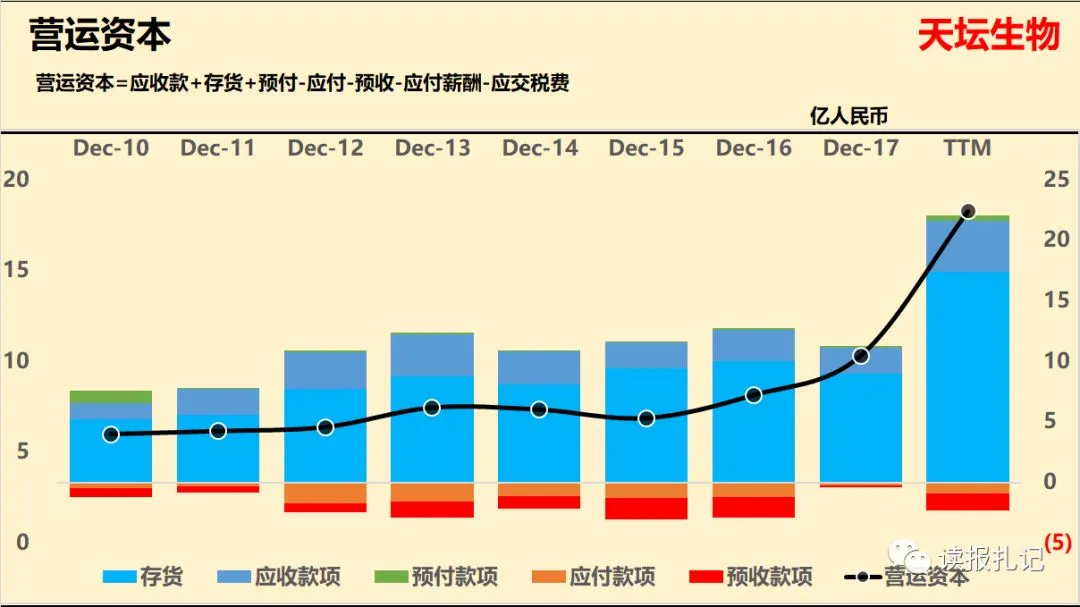

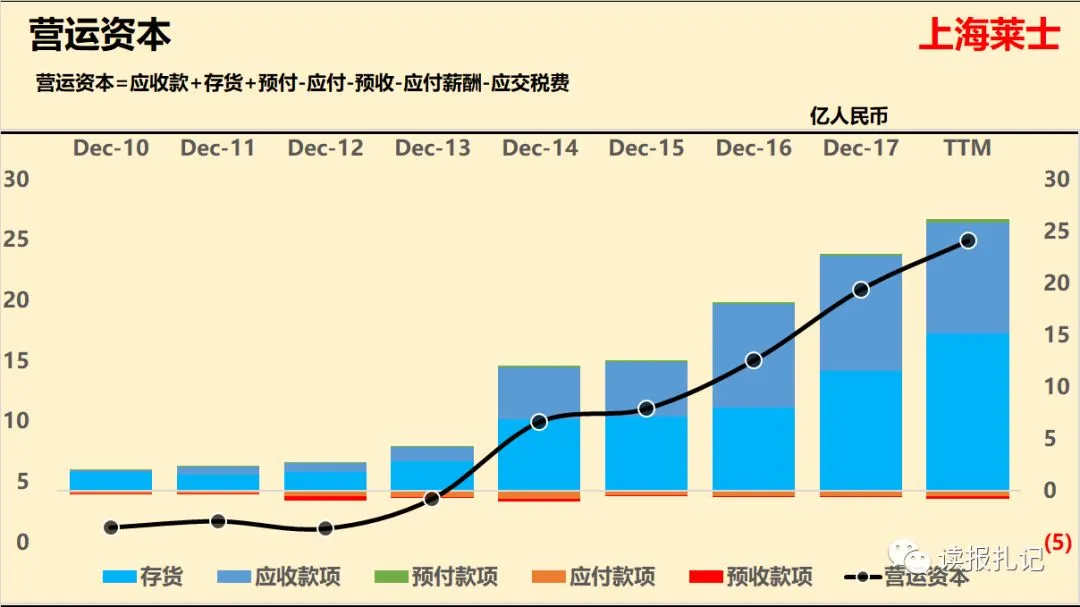

дҫӣеә”й“ҫз®ЎзҗҶпјҡ

зӮ№иҜ„

йҮҮйӣҶиЎҖжөҶйңҖиҰҒеҗ‘зҢ®жөҶиҖ…ж”Ҝд»ҳиҜҜе·Ҙиҙ№пјҢеҜ№дәҺдёҠжёёж— жі•дә§з”ҹиө„йҮ‘еҚ з”ЁпјҢиҗҘиҝҗиө„жң¬дё»иҰҒжңүеә”收ж¬ҫе’Ңеӯҳиҙ§жһ„жҲҗгҖӮ

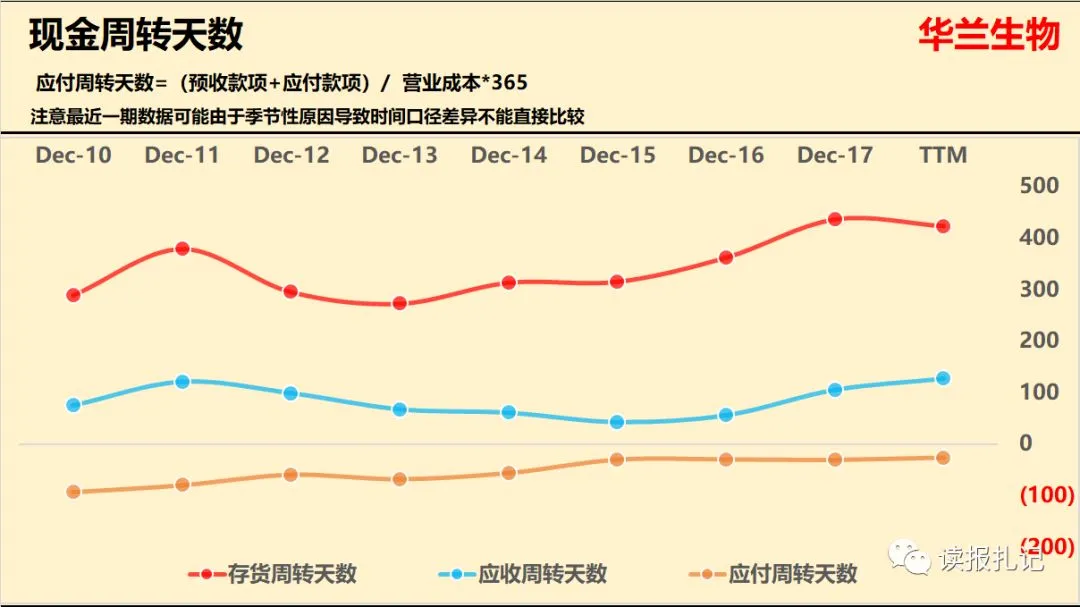

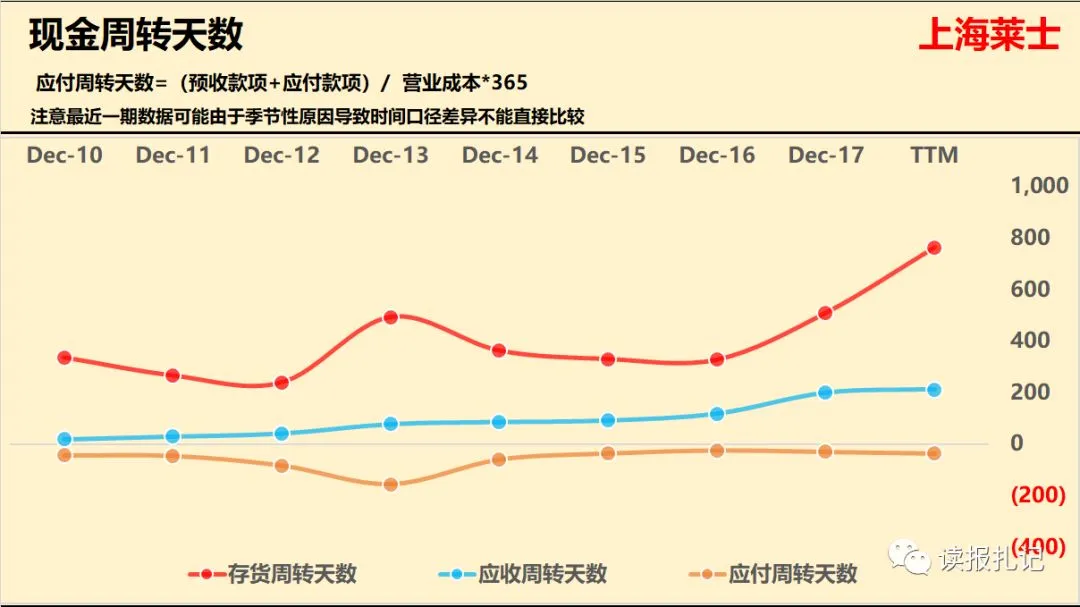

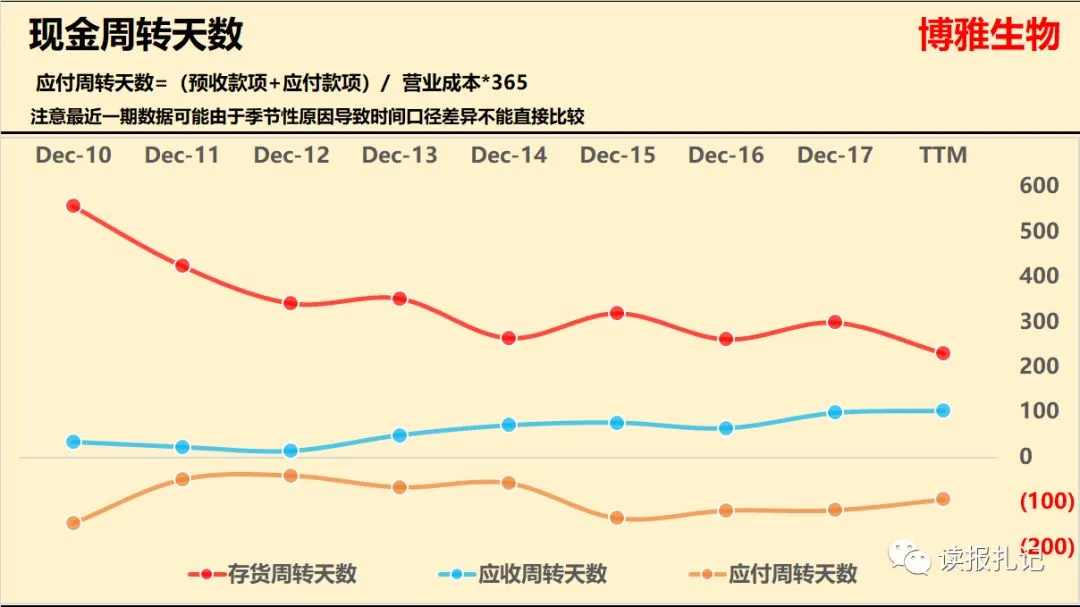

зҺ°йҮ‘е‘ЁиҪ¬:

зӮ№иҜ„

иЎҢдёҡеӯҳиҙ§е‘ЁиҪ¬еӨ©ж•°еңЁ400еӨ©е·ҰеҸіпјҢеә”收周иҪ¬еӨ©ж•°еңЁ100еӨ©е·ҰеҸіпјҢдёҠжө·иҺұеЈ«еӯҳиҙ§е‘ЁиҪ¬еӨ©ж•°й«ҳиҫҫ800еӨ©пјҢеә”收ж¬ҫд№ҹзӘҒз ҙдәҶ200еӨ©пјҢеҹәжң¬йқўжҢҒз»ӯжҒ¶еҢ–гҖӮ

иө„дә§з®ЎзҗҶпјҡ

зӮ№иҜ„

еӣәе®ҡиө„дә§дё»иҰҒжҳҜжөҶз«ҷдёӯеҝғжҠ•е…ҘпјҢжҖ»иө„дә§и§„жЁЎжҷ®йҒҚдёҚеӨ§пјҢеҜ№иө„жң¬дҫқиө–иҫғдҪҺгҖӮ

иҙўеҠЎеұӮйқў

жіЁпјҡжңү30%жқғзӣҠеҪ’еұһе°‘ж•°иӮЎдёңгҖӮ

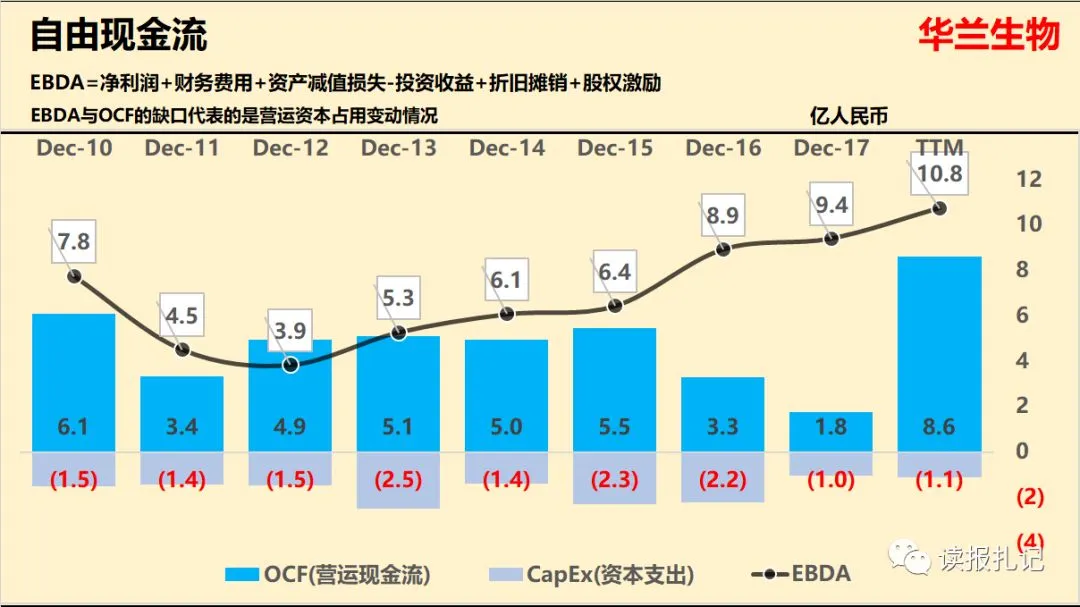

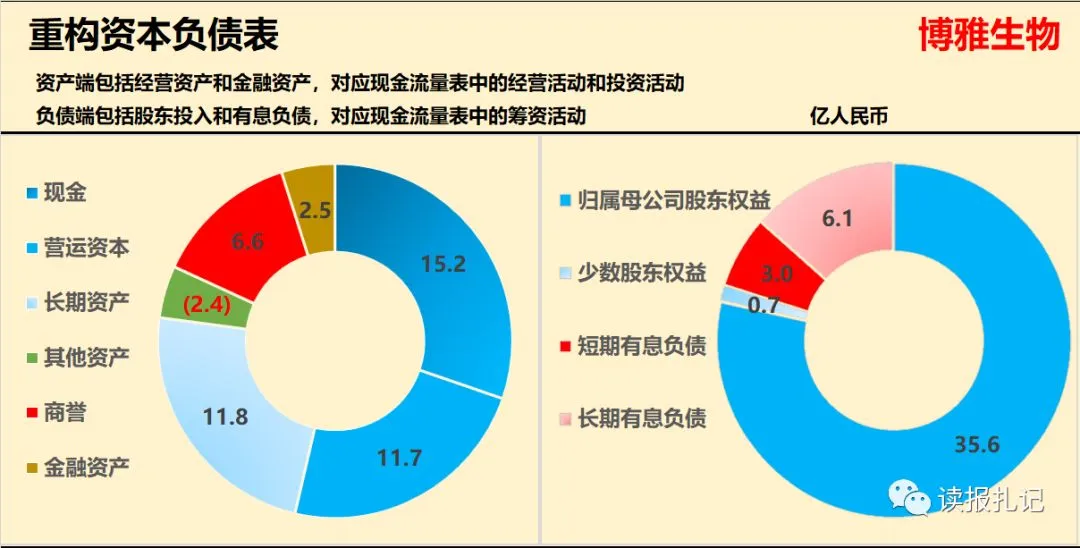

жіЁпјҡеү”йҷӨе•ҶиӘүеҗҺеҮҖиө„дә§дёә54дәҝпјҢдёҺеҚҺе…°з”ҹзү©зӣёеҪ“гҖӮдё»дёҡзҺ°йҮ‘жөҒиҫғеҒҘеә·пјҢйЈҺйҷ©дё»иҰҒжқҘиҮӘиӮЎжқғиҙЁжҠјпјҢ第дёҖеӨ§иӮЎдёңиҙЁжҠјжҜ”дҫӢ99.4%пјҢеҚ жҖ»иӮЎжң¬зҡ„30.16%пјҢе№ід»“зәҝ14е…ғе·ҰеҸіпјҢеҪ“еүҚжҖ»еёӮеҖј354дәҝпјҢз”ұжӯӨеҸҜд»ҘжҺЁжөӢдҪ“еӨ–иһҚиө„жҖ»йўқи¶…иҝҮзҷҫдәҝгҖӮ

зӮ№иҜ„

иЎҖеҲ¶е“ҒиЎҢдёҡз«һдәүжҖ§иҫғдҪҺпјҢеҗ„家иө„дә§иҙҹеҖәиЎЁз»“жһ„еҹәжң¬дёҖиҮҙгҖӮеҖәеҠЎйЈҺйҷ©дё»иҰҒжқҘиҮӘ并иҙӯпјҢзӮ’иӮЎзҲҶд»“зҡ„дёҠжө·иҺұеЈ«иҝ‘жңҹеҸҲжҠӣеҮәдәҶ390дәҝжө·еӨ–иө„дә§е№¶иҙӯж–№жЎҲпјҢд№ӢеүҚдёҖи·Ҝ并иҙӯдә§з”ҹдәҶ57дәҝе•ҶиӘүпјҢ仅第дёүе№ҙдёҡз»©е°ұеҮәзҺ°дәҶеӨ§е№…дёӢж»‘пјҢдёҚе…Қи®©дәәеҜ№е…¶з»ҸиҗҘз®ЎзҗҶиғҪеҠӣдә§з”ҹиҙЁз–‘гҖӮ

еёӮеҖјз®ЎзҗҶ

иЎҢдёҡзү№зӮ№пјҡдҫӣдёҚеә”жұӮпјҢиҝӣе…ҘеЈҒеһ’й«ҳгҖҒз«һдәүеәҰдҪҺпјҢиЎҢдёҡйӣҶдёӯеәҰй«ҳ

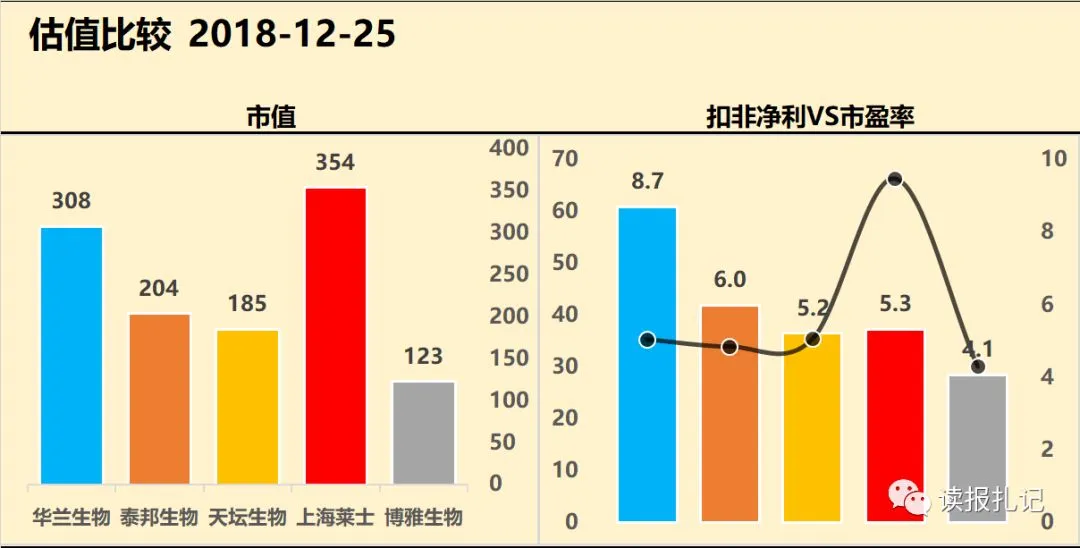

йҫҷеӨҙең°дҪҚпјҡеҚҺе…°з”ҹзү©>жі°йӮҰз”ҹзү©>еӨ©еқӣз”ҹзү©>дёҠжө·иҺұеЈ«>еҚҡйӣ…з”ҹзү©

иҙўеҠЎзү№зӮ№пјҡиҪ»иө„дә§иҝҗиҗҘгҖҒй«ҳеҲ©ж¶ҰзҺҮгҖҒдҪҺе‘ЁиҪ¬

иҙўеҠЎйЈҺйҷ©пјҡ并иҙӯжқ жқҶгҖҒе•ҶиӘүеҮҸеҖј

еҗ¬иҜҙиҪ¬еҸ‘ж–Үз«

дјҡз»ҷдҪ еёҰжқҘеҘҪиҝҗ