第1645期

下半年,快递龙头间的份额战或将加剧。

全文共计 2249 字

阅读时长约 6 分钟

来源 | 长江交运、物流CTO

作者 | 韩轶超 冯启斌 鲁斯嘉

编辑 | 舒钫

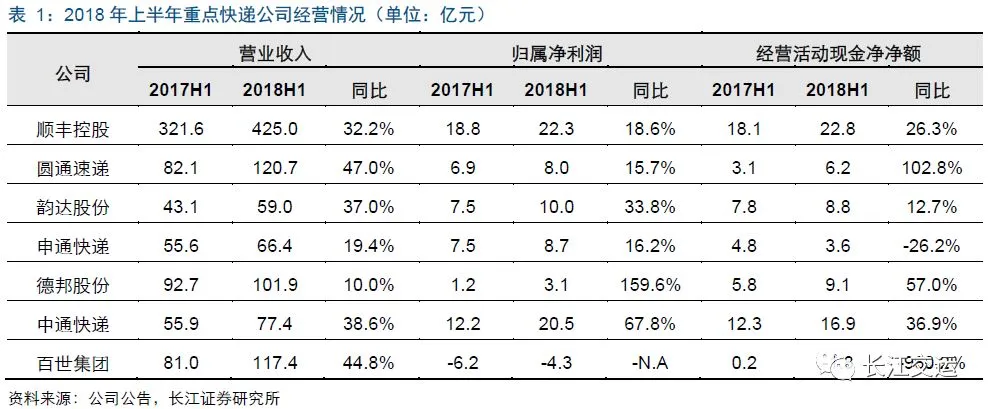

目前,快递公司2018年上半年财报披露已经完毕。

近日,长江交运在其最新的研究报道中称,快递企业间的竞争格局已发生变化,这表现在龙头优势显现,成本管控为王。报告更预计,下半年快递龙头间的份额战或将有所加剧。

该报告从行业、公司、量价、资本开支四个部分,进行了梳理分析。

- 1 -

行业综述

增速稳健,集中度提升

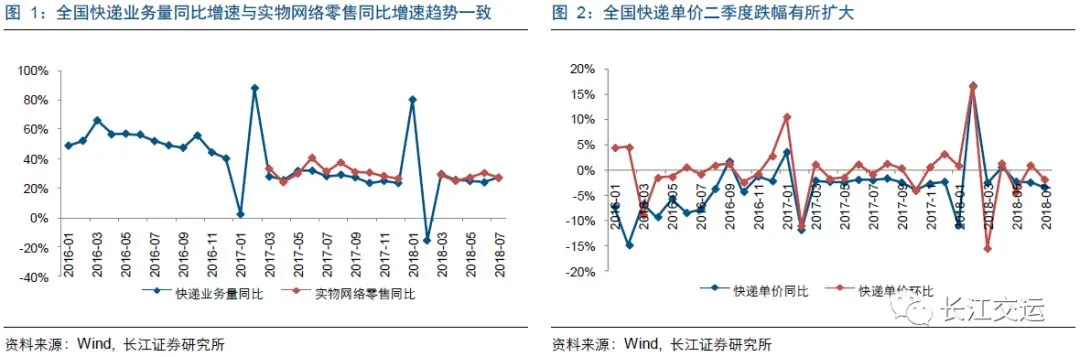

1)上半年行业增速稳健 年中价格跌幅扩大

2018年上半年,全国快递业务量同比增长27.5%,低于去年同期约3.2个百分点;上半年单票价格同比下跌1.3%,跌幅同比缩窄。但从月度数据来看,6、7月份单票价格同环比跌幅均小幅扩大,表明行业竞争有所加剧。

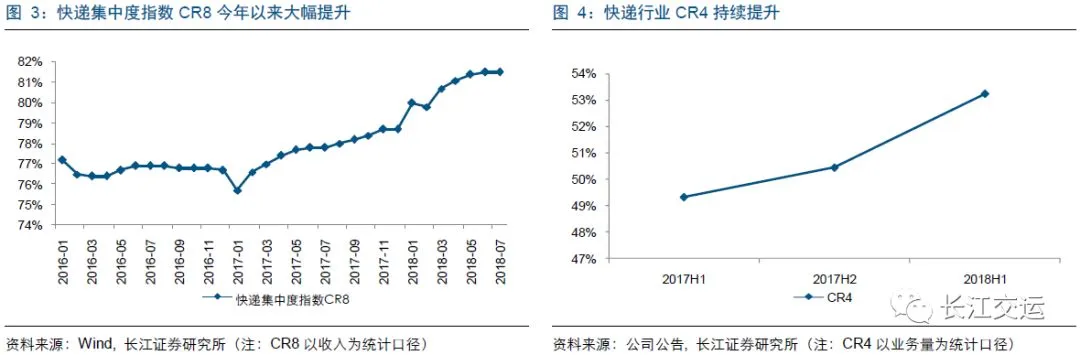

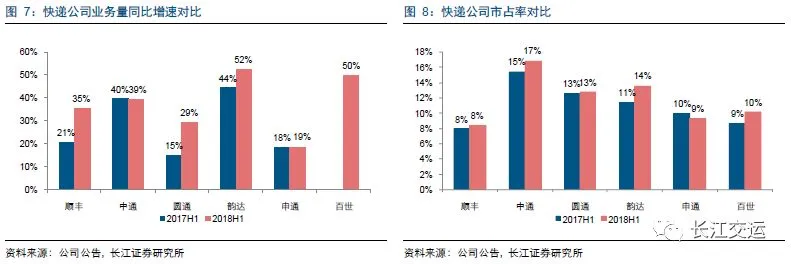

2)集中度提升,份额战加剧

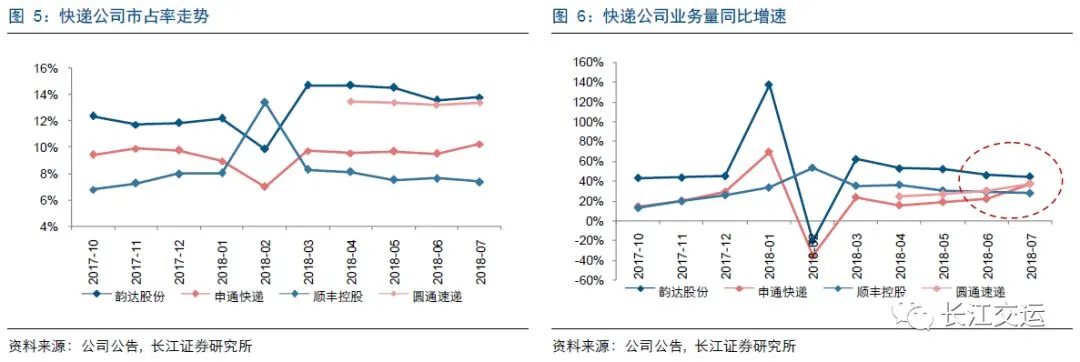

快递行业CR8从今年1月底的80.0%提升至目前的81.5%,CR4也从2017年下半年的50.4%提升至2018年上半年的53.2%。整体来看,上半年CR8和CR4均呈现加速提升的趋势,表明行业从梯队分层向龙头分化演绎,马太效应持续加强。但从二季度来看,圆通速递、申通快递业务量增速回升,龙头公司的业务量增速差有所缩窄,份额战有所加剧。

- 2 -

公司分析

收入增长较好,盈利有所承压

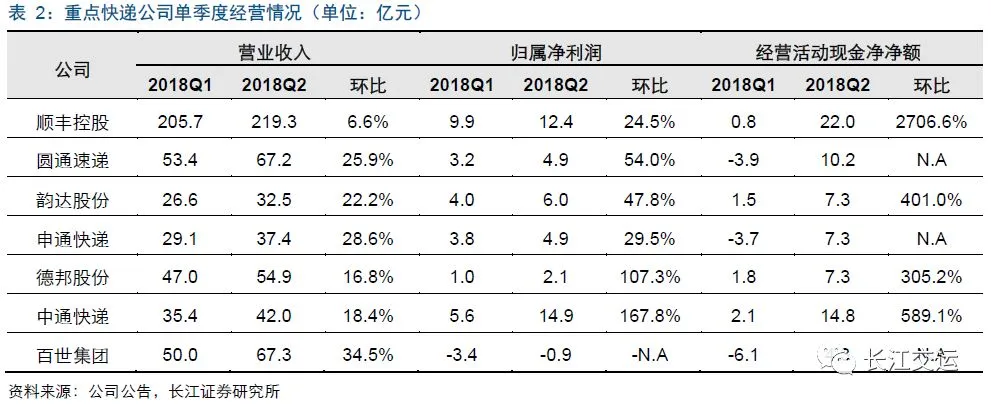

2018年上半年,受益于行业快速增长与集中度提升,上市快递公司整体收入表现较好,剔除主动收缩整车业务的德邦股份,快递公司收入基本维持20%以上增速。

盈利方面,由于龙头份额战加剧、价格持续承压,叠加人工、场地成本上涨,上市快递公司归属净利润增速普遍低于营收增速,板块盈利有所承压。

环比来看,二季度板块业绩季节性改善。由于一季度为行业传统淡季,受益于行业季节性回暖,上市快递公司二季度营收、利润均环比增加。

- 3 -

量价分析

运营为基,成本为王

1)成本为王,强者恒强

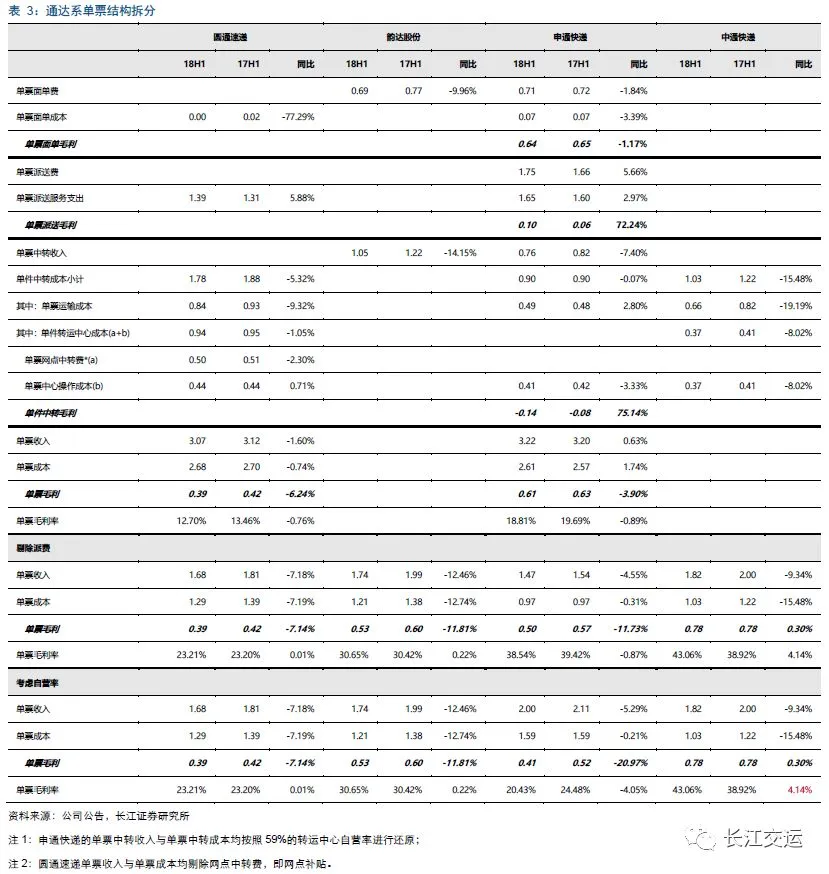

2018年上半年,通达系单票成本持续优化,其中,中通快递、韵达股份受益于包裹轻量化、自动化升级、自有车队规模扩大等因素,单票成本降幅行业领先,分别同比下降0.19元和0.18元至1.03元和1.21元。

2)总部成本优化,提升加盟商竞争力

根据我们的测算,剔除派费并进行全网还原后的单票毛利率同比基本持平。这表明加盟制总部在进行干线运输、中转环节成本优化后,单票收入亦随单票成本下降而下降。

加盟制总部的单票收入,可视为加盟商的单票结算成本,因此,总部价格具备优势的加盟商也将享有价格竞争优势。受益于此,中通快递、韵达股份上半年业务量保持高速增长(分别增长约39%和52%),市占率分别同比提升1.4和2.2个百分点。

3)超低成本带来超额利润

值得注意的是,中通快递凭借业内绝对领先的成本优势(2018年上半年单票成本为1.03元),在单票收入下降的趋势下,仍能够实现单票毛利率的大幅提升(同比提升约4.1个百分点),单票毛利润同比维持0.78元。

- 4 -

资本开支

产能升级,成本挖潜

从资本开支角度来看,上市快递公司的资本开支同比进一步加大。行业竞争加剧背景下,加盟制快递公司正在加速核心资产的重资产化和产能升级,一方面,能够进行成本挖潜,提升全网运营效率;另一方面,能够加强全网管控能力,提升服务品质。

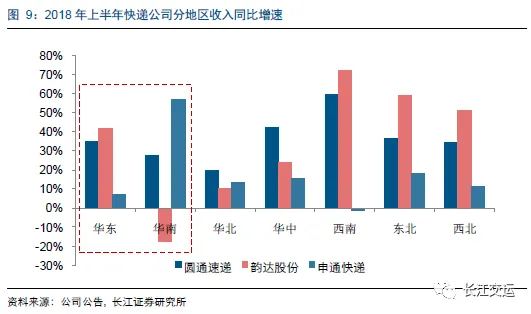

今年上半年,申通快递与圆通速递产能升级的追赶步伐明显加速,整体来看,加盟制快递公司之间产能结构差距有望缩小。

1)转运设备方面

申通快递上半年末转运设备资产净值(以机器设备净额概算)较年初增加1.4亿元,年化单票转运设备资产原值较2017年提升0.04元至0.12元,表明分拣环节的自动化水平有所提升。公司上半年单票中转操作成本同比小幅下降3.3%,预计随着下半年旺季逐渐启动,单票中转操作成本有望随着设备产能利用率的提升而继续下降。

韵达股份上半年末转运设备资产净值较年初增加1.0亿元至13.4亿元,年化单票转运设备资产原值为0.26元,继续维持通达系分拣环节自动化水平的领先优势。

圆通速递上半年对济南、烟台、海口、郑州等枢纽转运中心完成改造、扩建,共布局完成自动化分拣设备15套,且多个转运中心的自动化设备改造升级正在稳步推进。

2)干线运输方面

圆通速递上半年末自有车辆资产净值(以运输设备期末净值概算)较年初增加约2.9亿元,年化单票自有车辆资产原值较2017年提升0.05元至0.11元,表明自有车队规模占比提升(截至2018年6月末,公司自有运输车辆达1244辆,实际投入运营车辆740辆)。公司上半年单票运输成本同比下降9.3%,预计随着下半年旺季逐渐启动,单票运输成本有望随着装载率提升以及包裹轻量化而继续下降。

申通快递截至2018年上半年底,累计开通干线运输线路2231条,较2017年年底增加401条;开通路由达到9453条,较2017年年底增长84.0%。公司自有干线运输车辆2347辆,较2017年底(1618辆)新增729辆,干线运输车辆自营率达57.9%。

3)土地及场站方面

圆通速递与中通快递的土地使用权规模上半年持续保持领先。随着未来1-2年,行业基本完成自动化升级,未来限制产能扩张的瓶颈将是场地。圆通速递与中通快递的自用土地与场站数量较多,具备更低的土地成本,并能够有效缓解场地租金的上涨压力。

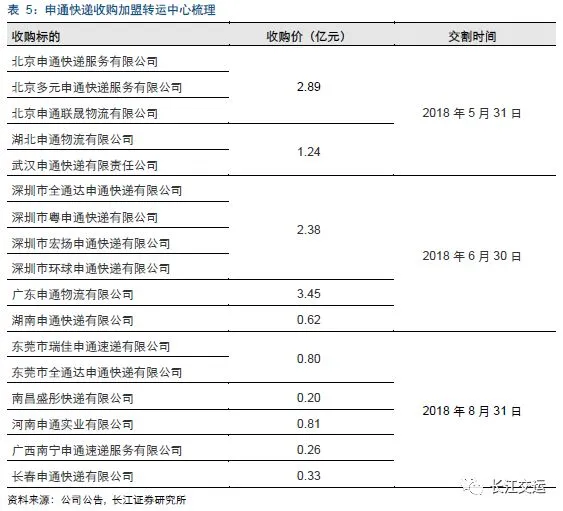

今年上半年,申通快递启动收购北京、深圳、武汉等核心区域的加盟转运中心,三次收购金额累计达12.99亿元,转运中心自营率有望大幅提升至80%。

向后看,产能的加速升级与结构调整,将有效降低运营成本,并提升运营效率和服务质量,而场地的改扩建亦为下半年旺季提供产能储备。预计下半年快递龙头间的份额战或将有所加剧。

风险提示:1.快递需求增速大幅下降;2.加盟商管理风险;3.行业竞争加剧。

推荐阅读