摘要

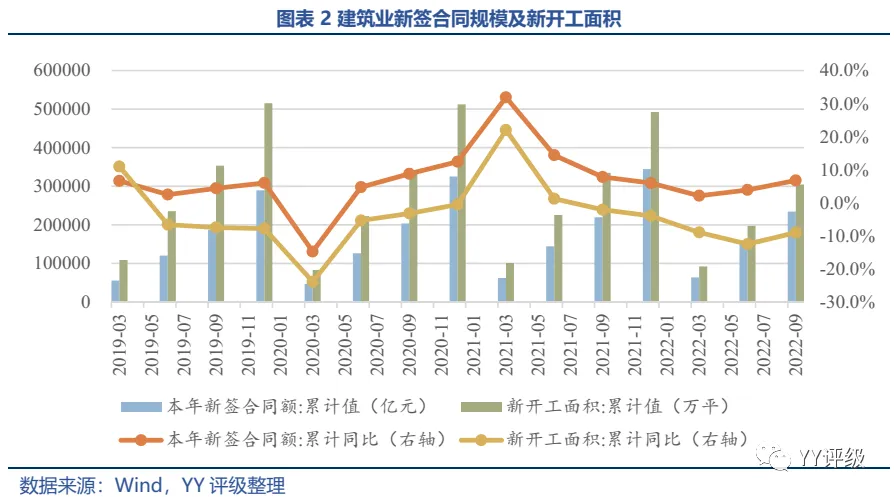

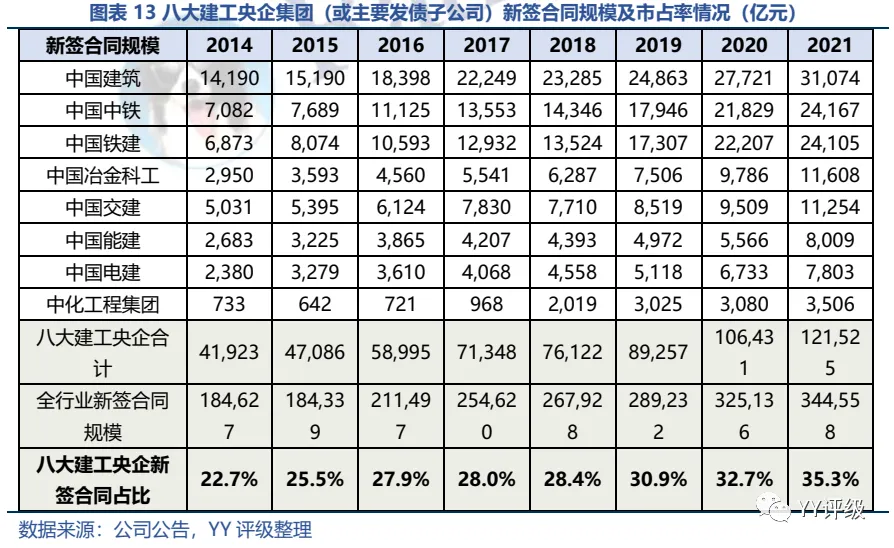

建工行业的底层是地产和基建,22年在地产的低迷与基建强势逆周期调节的拉扯下,前三季度产值同比增7.8%,新签合同同比增6.8%,实际新开工面积同比下滑9.0%。

需求端展望来看:

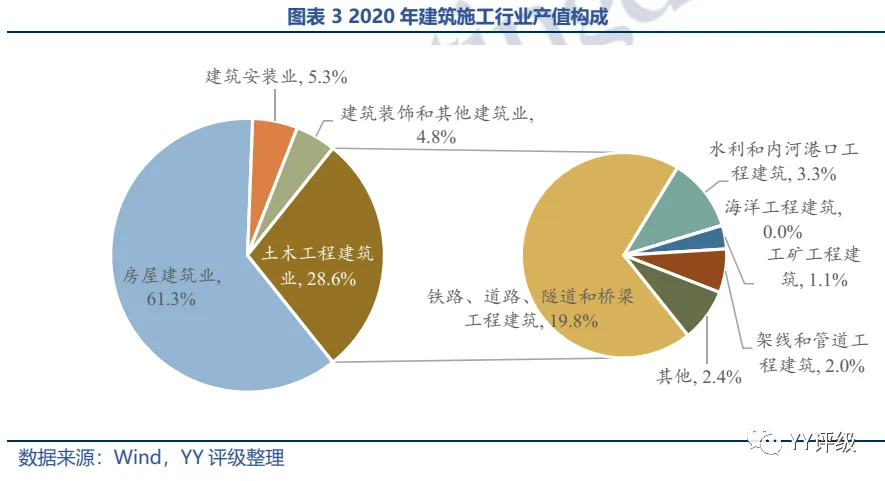

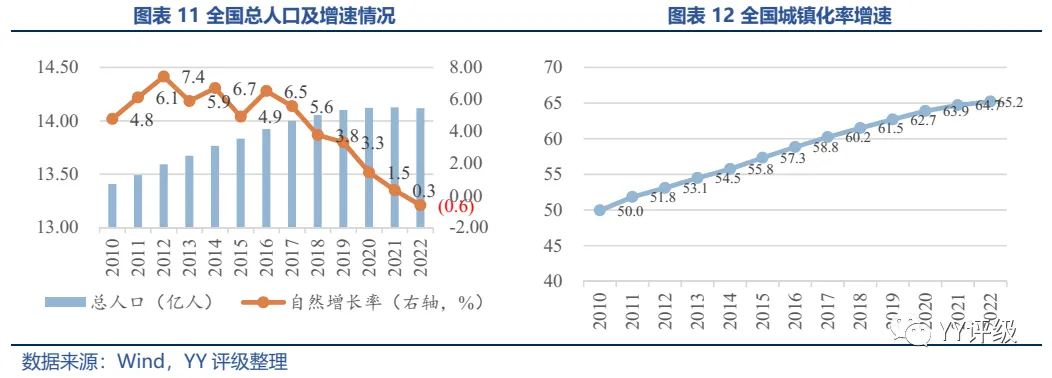

①长期视角,建工行业巨大的体量源于我国投资拉动型经济,我国建筑业增加值占GDP的比重达7%,而美国、日本等国仅在4%左右,地产、基建拉动的模式长期不可持续,建工行业空间长期将缩窄。

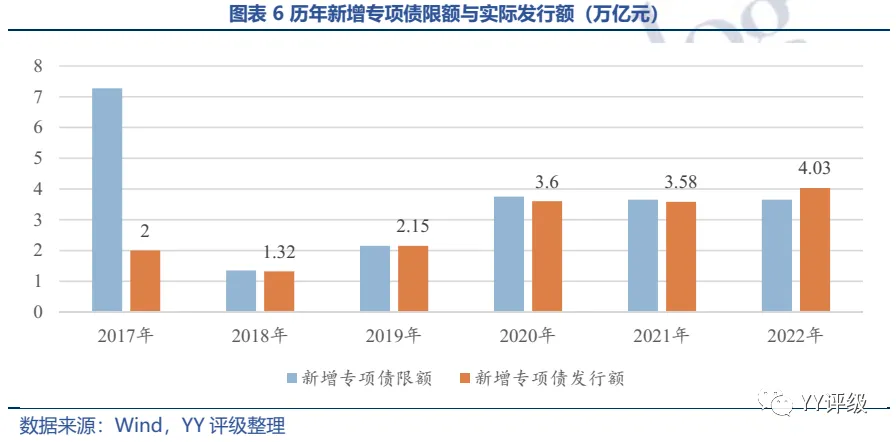

②短期视角,地产方面短期仍在“保交付”阶段,22年1-11月地产新开工面积同比下滑-38.9%,拿地和新开工复苏将滞后于销售端及企业资金面复苏,预计23年地产施工仍低迷;基建方面,专项债提前批信号仍然积极,但财政支出强度仍受债务红线约束(年底中央经济工作会议强调“坚决遏制增量、化解存量”)。

相较于需求,回款端是影响企业信用资质更关键的点:

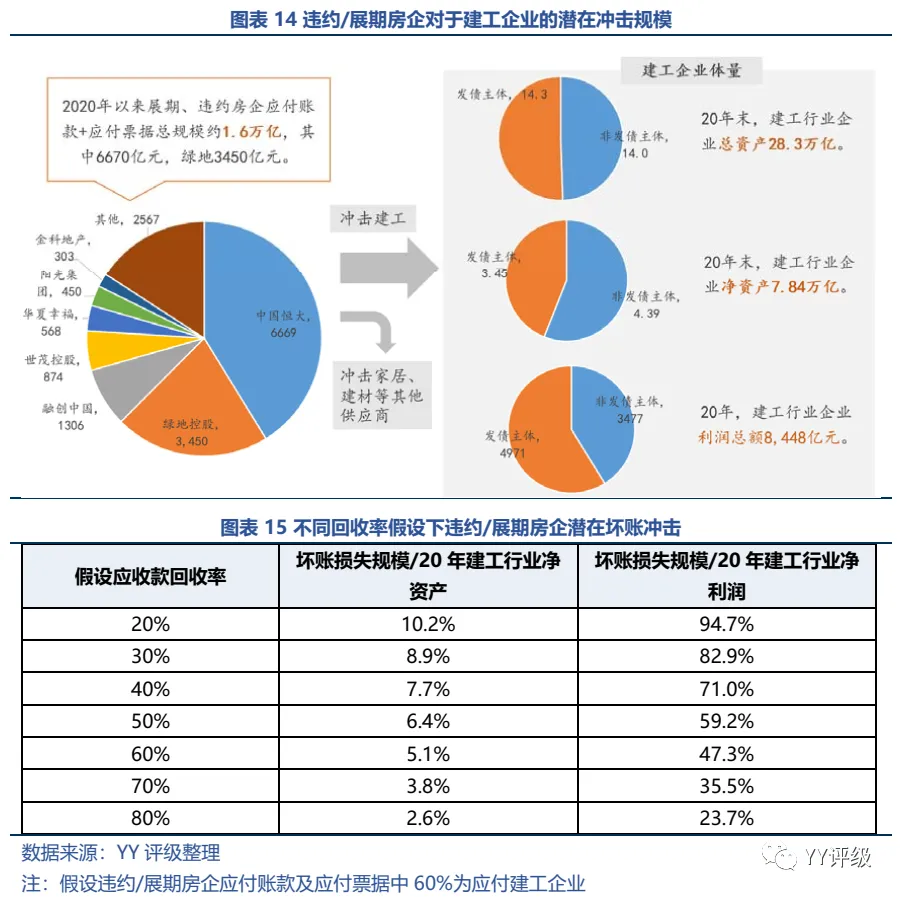

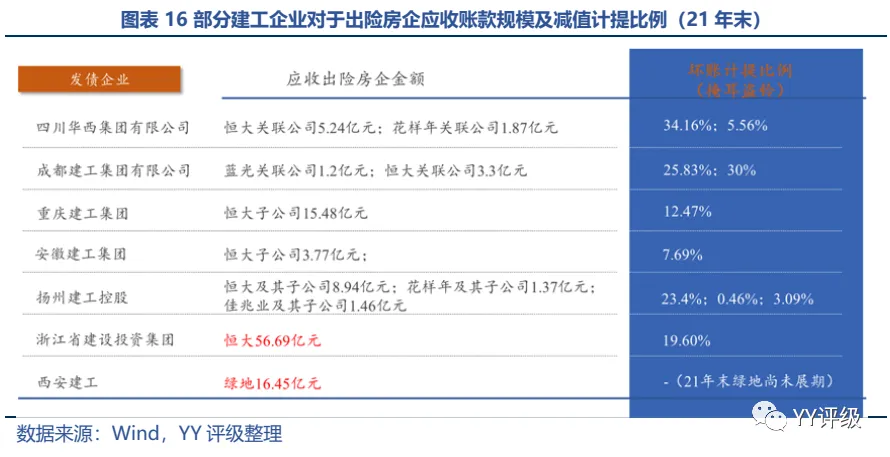

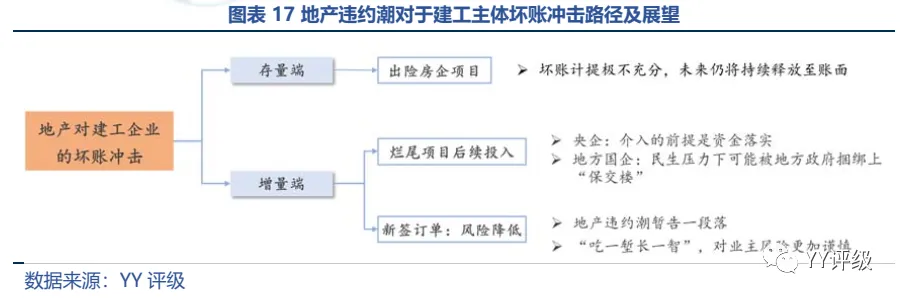

①地产冲击波多大?经测算,违约、展期房企应付建工企业账款估算1万亿,坏账损失规模大体控制在建工行业净资产10%以内,即对全行业以及业务分散的大央企风险可承受,但部分业务集中的尾部主体除外。另外,发债主体对于应收出险房企款项坏账计提比例很低(大部分20%以下,截至21年末),未来仍将持续释放坏账。但对于新签合同而言,地产尾部主体出清&建工企业“吃一堑长一智”,预计风险控制会提升,但不排除部分地方国企被地方政府绑架上“保交付”的缺口。

②基建方面,城投劣后属性不变。对于城投不可入库的区域,建工主体也需规避;尤其需谨慎部分省级建工平台,凭借股权层级、规模优势、区域龙头地位获得较高外部评级,但实际业务对手方大量下沉至四五线城市区县,对应区域主城投平台评级以7、8为主,回款难度很大。

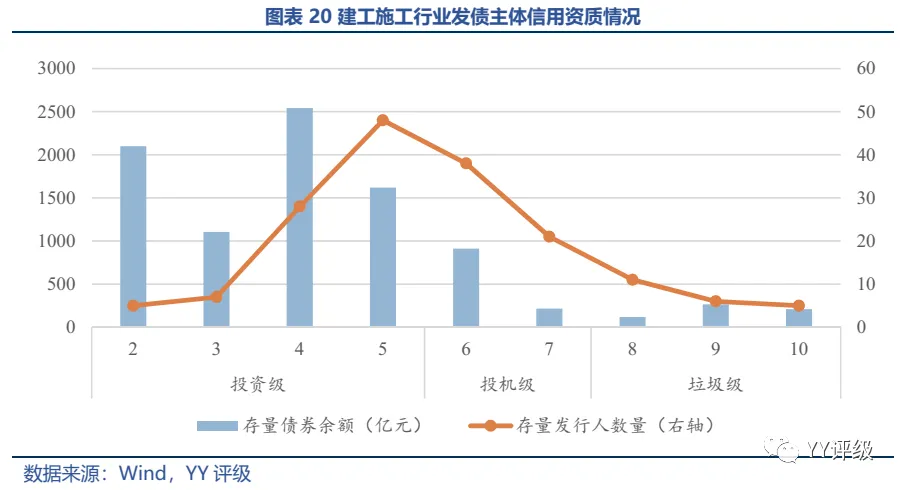

配置方面,国企主场下民企可“一刀切”;地方国企遵循城投分析思路,重点拆解业务对手方,关注对应区域经济财政、债务压力;大央企集团子公司融资仍较顺畅,且将持续受益于行业集中度提升,整体信用资质仍较好,且存续债规模大,有较大择券空间,但也需关注业务区域、对手方的分化。

目录

1. 建筑行业基本面

1.1 需求视角:房建疲软、基建托底

1.1.1 房地产:拿地投资&新开工意愿不足,施工需求维持底部

1.1.2 基建:持续逆周期发力,但存在地方政府债务约束

1.1.3 长期展望:随经济转型体量将压缩,但龙头仍可获益于集中度提升

1.2 回款视角:地产冲击余波尚在、基建回款充当城投劣后

1.2.1 地产坏账冲击多大?

1.2.2 基建项目回款——劣后于地方城投

2、行业发债情况及发债主体表现

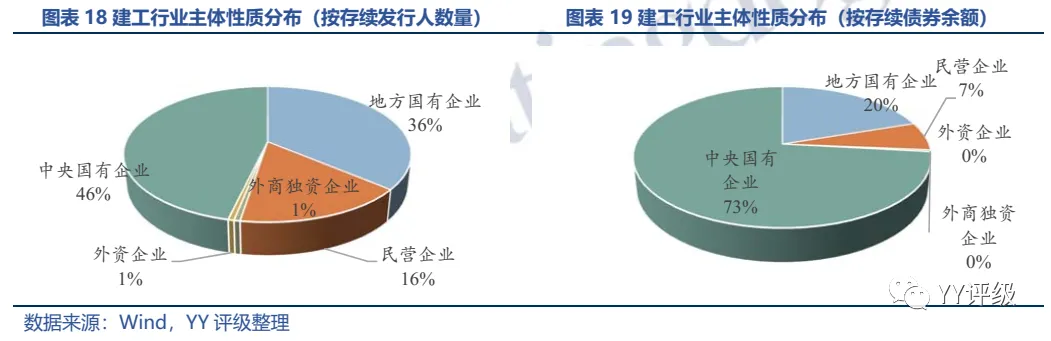

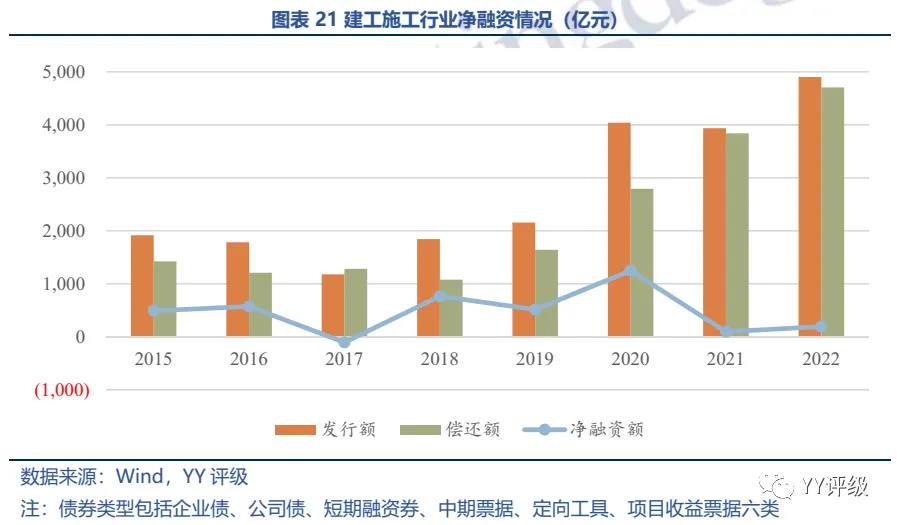

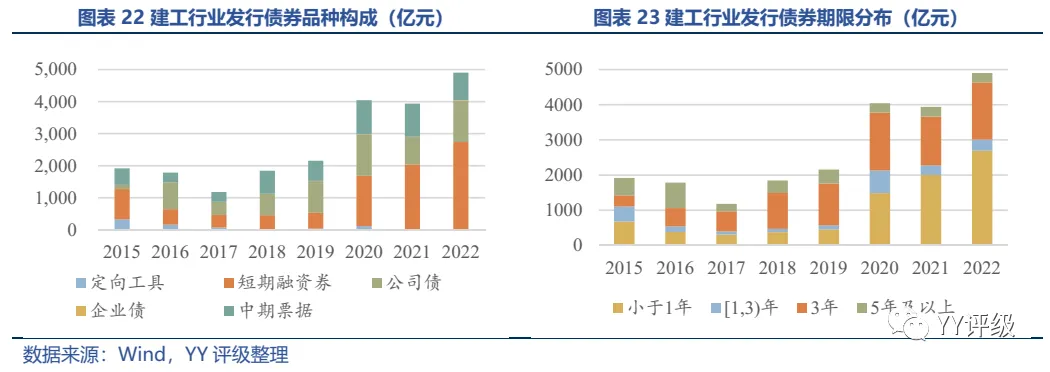

2.1 净融资情况、存量分布

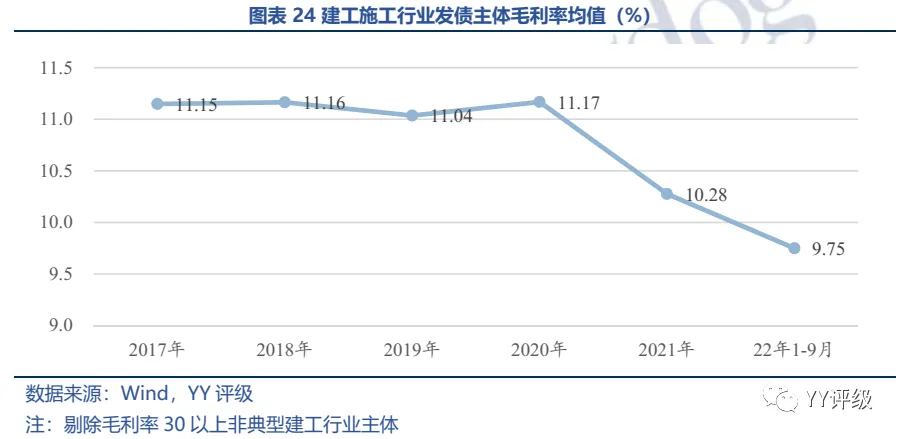

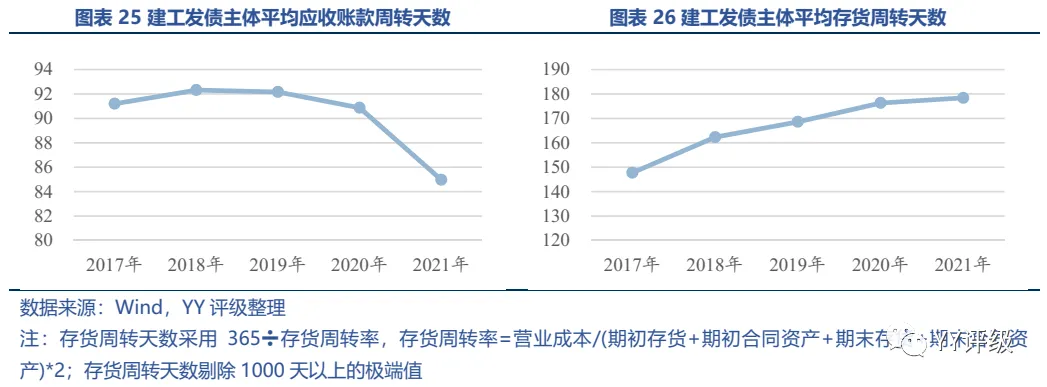

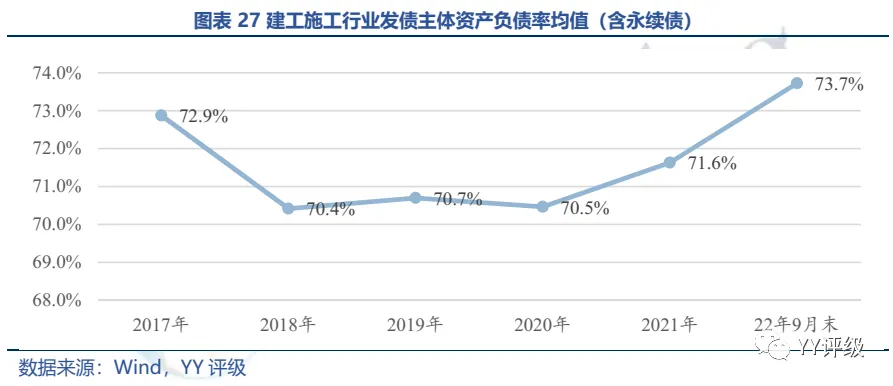

2.2 发债主体财务表现

3 投资关注点

图表速览