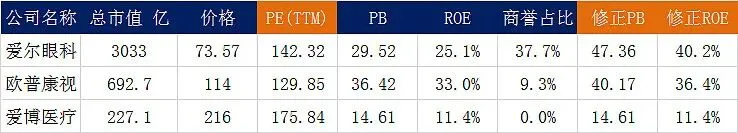

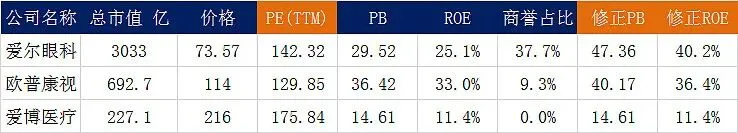

三个眼科企业估值的分析与思考

作者:吉普赛007

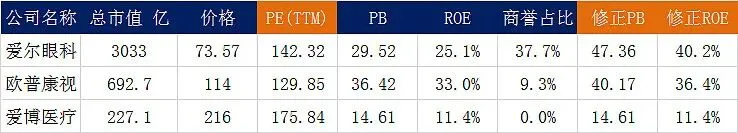

惧怕高估值的朋友可以绕道,就让持有这三个票的人亏钱,别为他们所担心。欧普康视和爱博医疗是有做过相对细致的功课,爱尔眼科我是一直没有相对深入的研究。我知道欧普康视和爱博的股东有时候也撕得厉害,就连现在欧普康视和爱尔之间也在撕,还有眼药水的低浓度阿托品之间涉及的公司,也相互撕来撕去。关于互撕,个人建议多看一手资料,多想想现在发展增速不同背后的原因,未来竞争态势的演变,少听死忠粉、黑粉之间,没有数据或者材料支撑的争论。一.收入和利润全貌

可以看出这三家公司非常优秀,即使是在去年的新冠影响下,三家的收入仍然保持了20%及以上的增速,净利润最低也有25%。从年复合收入情况来看,近4年收入复合均高于30%,净利润也是高于30%。而且收入和净利润这5年多的时候都是两位数的增长,没有一年下滑。

可以看出这三家公司非常优秀,即使是在去年的新冠影响下,三家的收入仍然保持了20%及以上的增速,净利润最低也有25%。从年复合收入情况来看,近4年收入复合均高于30%,净利润也是高于30%。而且收入和净利润这5年多的时候都是两位数的增长,没有一年下滑。

二.商业模式

这三家的商业模式上有不小的差别。

爱尔眼科主要是医疗服务收入为主,就是医院和诊所,卖服务,然后通过连锁不断做大。在做这些之外,爱尔在服务线以外,也开始通过收购或者参股的方式,向产品端延伸。欧普康视原来主要卖ok镜,以经销商为主,后面一方面自建渠道和视光中心,一边进行收购,这样可以获取相当部分出厂价和终端差价,还可以拓展不少的配镜业务和洗眼液的收入等,现在还有医疗服务的收入。2020年新增并表的企业有90多家。爱博原来主业是晶状体,2019年3月拿到ok镜批文,现在主要是晶状体占大头,其次是ok镜,也开始拓展隐形眼镜(重点为美瞳)的业务。由于体量小,爱博现在经销模式仍然是经销商占绝对主导,未来产品的技术迭代肯定是必须要做,会不会学习欧普康视的模式还有待观察。三.收入构成情况

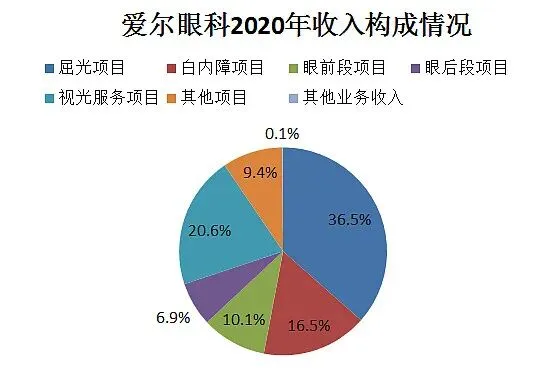

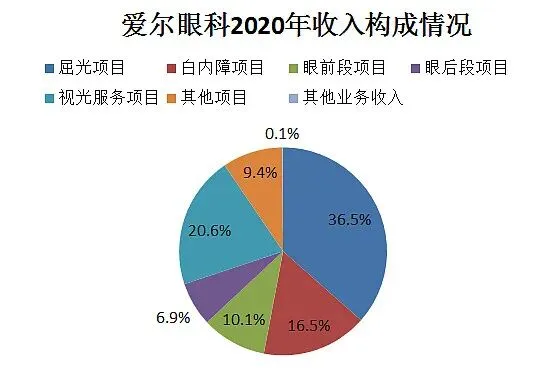

3.1.爱尔眼科

先来看爱尔眼科吧

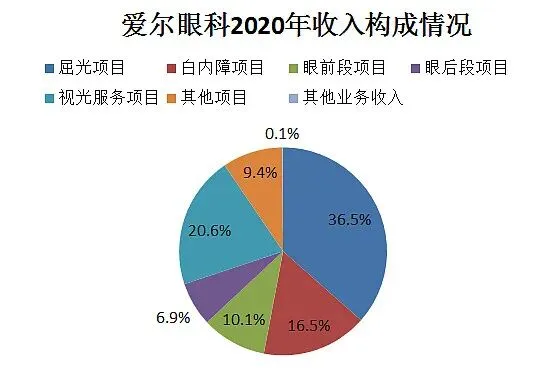

可以看出收入占比最大的是屈光项目收入43.48亿,占比36.5%,增速为23%。这也就是我们常说的近视激光手术(现在爱尔还有部分ICL的手术)。全飞秒和ICL量价齐升,这部分主要是针对青壮年。第二大的是视光服务项目24.54亿,占比20.6%,增速27.2%。是所有收入细分里面最高的。这部分和欧普康视有重合第三大就是白内障手术,收入19.6亿,占比16.5%。主要是针对中老年,现在渗透率只有发达国家的1/4,印度的1/2。2020年增速出现相对屈光和视光要慢一些。后面第4-6基本就是眼前段手术12亿、其他项目11.1亿,眼后段手术8.17亿。眼前段增速为8.4%,其他和眼后段增速为17%。眼前段手术指涉及眼球前段结构,如角膜、虹膜、睫状体、晶状体等疾病所施行的手术;眼后段手术指涉及眼球后段结构如玻璃体、视网膜等等部位疾病所进行的手术”。

可以看出2020年重大并购花了20.49亿,并入后净利润1.161亿,这个并购真的够便宜的,这个里面按理是并表日期起,当期产生的利润。

可以看出屈光手术是公司毛利润绝对大头占比41.7%,其次是占比第二的视光23%,再次是白内障手术12.3%。这里面还可以看出一个特点,就是收入占比大的,利润占比更大(说明收入占比大的毛利率更高),另外收入占比大的收入增速更快。扫了一眼,爱尔的投资业务也赚了1个多亿。规模大了就有这个好处,融资不断往下推进。3.2.欧普康视

可以看出OK镜产品收入仍然是公司收入大主力军,但是占比一直都有下滑,从2015年的占比75%,下滑到了2020年的60%。虽然占比有所下滑,但是OK镜收入增速仍然是可以,2020年仍然有19.3%的增速。再来看下利润占比情况

可以看出,ok镜毛利率比平均毛利率要高,所以毛利润占比2/3,比如收入占比要大,同时我们观察到护理产品、普通框架眼镜等毛利率提升很快,护理液毛利率提升11%,框架眼镜提高了15%。2020年多了一项医疗服务收入,根据我的测算,毛利率高达71%,未来预计增速可能比其他的几个细项更快。从增速角度来看,ok镜是19%,其他细项均比OK镜要快,整体收入增速为34.6%。(1)完成镜片替代材料的研发项目;

(2)完成硬镜润滑液的临床试验并提交注册审批;

(3)完成超高透氧角膜塑形镜临床试验的全部样本入组和部分临床观察;

(4)完成巩膜镜的注册检验、进入临床试验;

(5)完成减少周边远视离焦用软镜的产品试制和注册检验;

(6)完成阿托品滴眼剂的院内制剂申报及药品注册用临床试验前的准备;

(7)完成智能超声硬镜清洗仪II的开发并投放市场;

(8)完成哺光护眼仪和智能弱视眼罩的产品试制;

(9)完成镜片分拣等智能制造系统。为满足产能需求的问题,同时还有新产品投产的问题,因此,今年将启动新基建工程。计划在合肥高新区再购买40-50亩土地,建造约3.5万平方米生产用房和约1.5万平方米研发用房,二年建成。3、保持主营业务业绩的稳定增长

(2)通过学术推广、技术扶持等方式,拓展不低于150家新合作终端;(2020年新拓展近200家终端)

(3)通过自建和投资入股等方式,拓展不低于70家自营(包括子、孙公司经营)视光终端;(2020年新增70家,包括眼科医院、门诊部、诊所、视光中心)

4、推进投资新产品和其它健康服务产业欧普康视未来发展路径基本很确定了,以ok镜为矛,继续拓展终端,并在产品上适当丰富。3.3.爱博医疗

爱博是一个容易测算出底部估值的公司,按我之前的估算,晶状体估值不低于50亿,ok镜和其他估值不低于100亿,总市值不低于150亿。晶状体是一个非常适合集采的产品,他对应了爱尔眼科中的白内障手术。OK镜则是近12年唯一获批的国产ok镜(国产第二家,第一家欧普康视)。

爱博医疗的收入构成非常清晰,人工晶状体收入2.23亿,占比为81.9%,2020年增速为24.7%,还是很快的。毛利率为87.29%,在集采的情况下,略有下降,但是还是很高的。根据出厂价情况,毛利率出现大幅下跌可能小比较小。毛利润占比为85.1%,比收入占比稍高。另外一块就是ok镜,收入为4126万,占比15.1%。由于产品是2019年3月获批的,看收入增速意义不大。2020年销售片数达到了10万片含试戴片,单价都快和晶状体差不多了,毛利率比晶状体还要低 。其他部分收入占比还不大,来简单看一下公司股权激励的业绩标准线

。其他部分收入占比还不大,来简单看一下公司股权激励的业绩标准线

四.市场空间

这张表来自一个买方的分享,供参考了,可以找一下这三家对应的收入分配情况。看看谁踩在增速较快的细分赛道,综合测算下来,大概能做到心中有数。

可以看出这三家公司非常优秀

可以看出这三家公司非常优秀

可以看出这三家公司非常优秀

可以看出这三家公司非常优秀