зӮ№еҮ»и“қеӯ—е…іжіЁжҲ‘们

д»ҠеӨ©жҲ‘们дёҖиө·зӣҳдёӢе…үдјҸеҠ е·Ҙи®ҫеӨҮйҫҷдёүејҳе…ғз»ҝиғҪзҡ„2023е№ҙдёҖеӯЈжҠҘиЎЁзҺ°еҮәзҡ„ж ёеҝғиҙўеҠЎзү№еҫҒгҖӮ

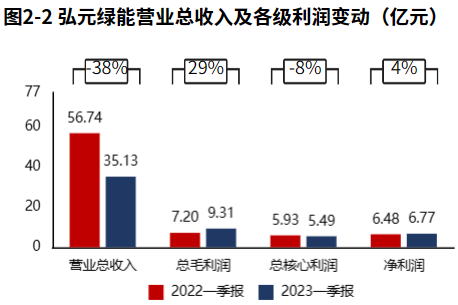

1гҖҒе…¬еҸёиҗҘ收дёӢж»‘38%гҖҒжҜӣеҲ©еўһй•ҝ29%пјҢдҪҶз»ҸиҗҘжҙ»еҠЁдә§з”ҹзҡ„ж ёеҝғеҲ©ж¶ҰдёӢж»‘8%пјҢеҮҖеҲ©ж¶Ұе°Ҹе№…еўһй•ҝ4%гҖӮ

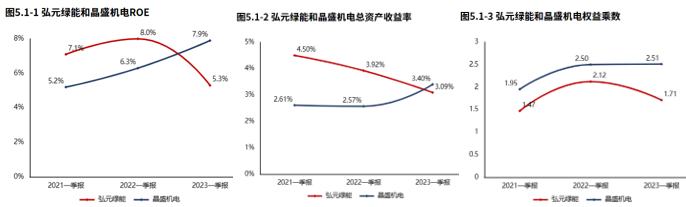

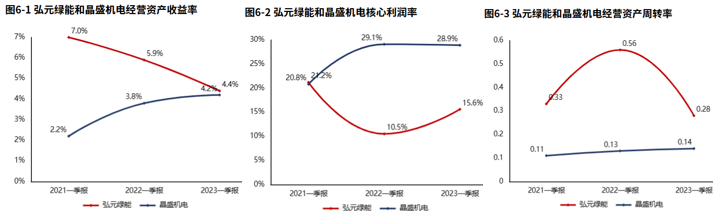

2гҖҒжҜӣеҲ©зҺҮдёҠеҚҮпјҢеёҰеҠЁж ёеҝғеҲ©ж¶ҰзҺҮдёҠеҚҮгҖӮејҳе…ғз»ҝиғҪз»ҸиҗҘиө„дә§ж”¶зӣҠзҺҮдёӢж»‘пјҢдё»иҰҒжқҘжәҗдәҺз»ҸиҗҘиө„дә§е‘ЁиҪ¬ж•ҲзҺҮзҡ„дёӢйҷҚгҖӮ

3гҖҒејҳе…ғз»ҝиғҪROEзҡ„дёӢж»‘пјҢжқҘжәҗдәҺжҖ»иө„дә§ж”¶зӣҠзҺҮе’ҢиӮЎдёңжқғзӣҠж’¬еҠЁиө„дә§иғҪеҠӣзҡ„еҸҢйҮҚдёӢж»‘гҖӮ

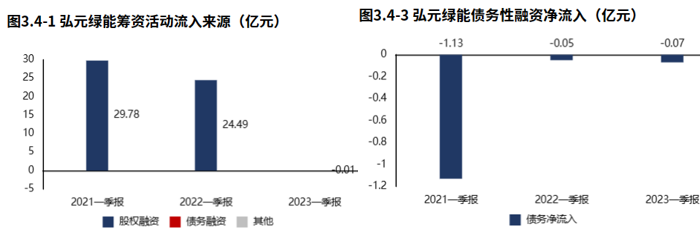

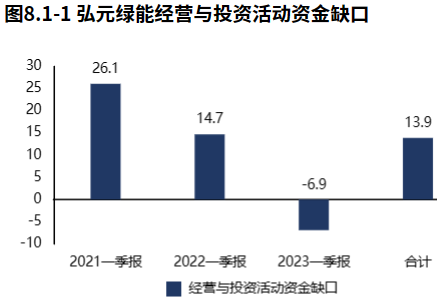

4гҖҒз»ҸиҗҘжҙ»еҠЁж— иө„йҮ‘зјәеҸЈпјҢдҪҶзҺ°йҮ‘еҮҖжөҒе…ҘеӨ§е№…еәҰзј©ж°ҙгҖӮжӢүй•ҝж—¶й—ҙе‘ЁжңҹзңӢпјҢз»ҸиҗҘжҙ»еҠЁзҡ„йҖ иЎҖиғҪеҠӣеҸҜд»ҘиҰҶзӣ–жҲҳз•ҘжҖ§жҠ•иө„жҙ»еҠЁпјҢдҪҶ并жңӘиғҪе®Ңе…ЁиҰҶзӣ–жүҖжңүжҠ•иө„жҙ»еҠЁеҜ№иө„йҮ‘зҡ„йңҖжұӮпјҢд»ҚйңҖдҫқиө–еӨ–йғЁиө„йҮ‘ж”Ҝж’‘еҸ‘еұ•гҖӮ

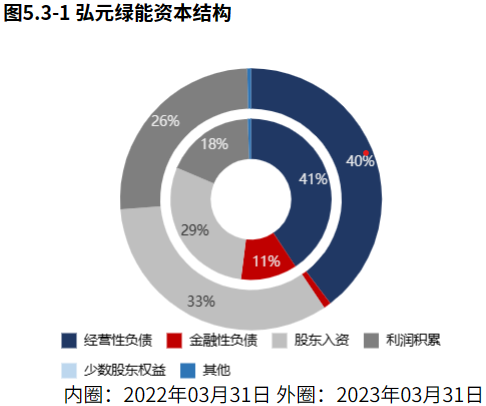

5гҖҒз»ҸиҗҘжҙ»еҠЁдёҺжҠ•иө„жҙ»еҠЁиө„йҮ‘зјәеҸЈж¶ҲеӨұгҖӮе…¬еҸёзӯ№иө„жҙ»еҠЁзҺ°йҮ‘жөҒе…Ҙеҝ«йҖҹеҮҸе°‘гҖӮе…¬еҸёз»ҸиҗҘжҙ»еҠЁдёҺжҠ•иө„жҙ»еҠЁдә§з”ҹзҺ°йҮ‘жөҒеҜҢдҪҷпјҢе…¬еҸёејҖе§ӢиҝӣиЎҢеҺҶеҸІеҖәеҠЎзҡ„еҒҝиҝҳгҖӮејҳе…ғз»ҝиғҪйҮ‘иһҚиҙҹеҖәж°ҙе№іиҫғдҪҺпјҢй•ҝжңҹеҒҝеҖәеҺӢеҠӣиҫғе°ҸгҖӮ

6гҖҒиө„дә§и§„жЁЎжңүжүҖжү©еј пјҢдҪҶз»ҸиҗҘиө„дә§еҚ жҜ”дёҚй«ҳпјҢеҸҜиғҪеңЁиө„дә§зҡ„й…ҚзҪ®дёҠеӯҳеңЁеҜ№з»ҸиҗҘжҙ»еҠЁиҒҡз„ҰеәҰдёҚи¶ізҡ„й—®йўҳгҖӮе…¬еҸёзҡ„иө„жң¬еј•е…ҘжҲҳз•ҘдёәеқҮиЎЎеҲ©з”Ёз»ҸиҗҘиҙҹеҖәгҖҒиӮЎдёңе…Ҙиө„гҖҒеҲ©ж¶Ұз§ҜзҙҜзҡ„并йҮҚй©ұеҠЁеһӢгҖӮ

дёӢйқўжҳҜеҜ№ејҳе…ғз»ҝиғҪ2023е№ҙдёҖеӯЈжҠҘе…ій”®зү№еҫҒзҡ„и§ЈиҜ»гҖӮ

е…¬еҸёиҗҘ收дёӢж»‘38%гҖҒжҜӣеҲ©еўһй•ҝ29%пјҢдҪҶз»ҸиҗҘжҙ»еҠЁдә§з”ҹзҡ„ж ёеҝғеҲ©ж¶ҰдёӢж»‘8%пјҢеҮҖеҲ©ж¶Ұе°Ҹе№…еўһй•ҝ4%гҖӮ2023е№ҙдёҖеӯЈжҠҘејҳе…ғз»ҝиғҪе…¬еҸё2023е№ҙдёҖеӯЈжҠҘиҗҘдёҡжҖ»ж”¶е…Ҙ35.13дәҝе…ғпјҢеҗҢжҜ”еўһйҖҹ-38%пјҢжҜӣеҲ©ж¶Ұ9.31дәҝе…ғпјҢеҗҢжҜ”еўһйҖҹ29%пјҢж ёеҝғеҲ©ж¶Ұ5.49дәҝе…ғпјҢеҗҢжҜ”еўһйҖҹ-8%пјҢеҮҖеҲ©ж¶Ұ6.77дәҝе…ғпјҢеҗҢжҜ”еўһйҖҹ4%гҖӮ

з»ҸиҗҘжҙ»еҠЁе…·еӨҮдёҖе®ҡзҡ„йҖ иЎҖиғҪеҠӣпјҢиғҪеӨҹдёәжҠ•иө„жҙ»еҠЁжҸҗдҫӣдёҖе®ҡзҡ„иө„йҮ‘ж”ҜжҢҒпјҢдҪҶ并жңӘиғҪе®Ңе…ЁиҰҶзӣ–пјҢд»ҚйңҖдҫқиө–еӨ–йғЁиө„йҮ‘ж”Ҝж’‘еҸ‘еұ•гҖӮ

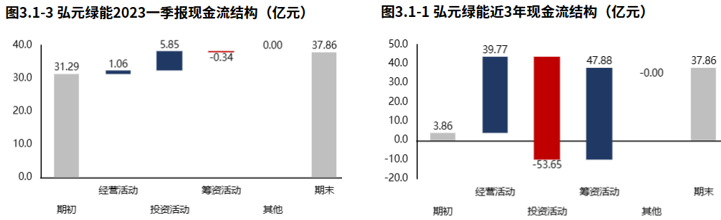

д»Һејҳе…ғз»ҝиғҪ2023дёҖеӯЈжҠҘзҡ„зҺ°йҮ‘жөҒз»“жһ„жқҘзңӢпјҢжңҹеҲқзҺ°йҮ‘31.29дәҝе…ғпјҢз»ҸиҗҘжҙ»еҠЁеҮҖжөҒе…Ҙ1.06дәҝе…ғпјҢжҠ•иө„жҙ»еҠЁеҮҖжөҒе…Ҙ5.85дәҝе…ғпјҢзӯ№иө„жҙ»еҠЁеҮҖжөҒеҮә0.34дәҝе…ғпјҢзҙҜи®ЎеҮҖжөҒе…Ҙ6.56дәҝе…ғпјҢжңҹжң«зҺ°йҮ‘37.86дәҝе…ғгҖӮ

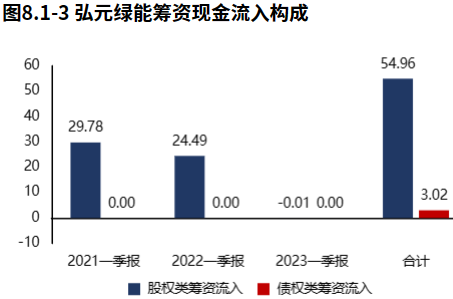

д»Һејҳе…ғз»ҝиғҪ2021е№ҙжҠҘеҲ°жң¬жңҹзҡ„зҺ°йҮ‘жөҒз»“жһ„жқҘзңӢпјҢжңҹеҲқзҺ°йҮ‘3.86дәҝе…ғпјҢз»ҸиҗҘжҙ»еҠЁеҮҖжөҒе…Ҙ39.77дәҝе…ғпјҢжҠ•иө„жҙ»еҠЁеҮҖжөҒеҮә53.65дәҝе…ғпјҢзӯ№иө„жҙ»еҠЁеҮҖжөҒе…Ҙ47.88дәҝе…ғпјҢе…¶д»–зҺ°йҮ‘еҮҖжөҒеҮә6.35дёҮе…ғпјҢдёүе№ҙзҙҜи®ЎеҮҖжөҒе…Ҙ34.00дәҝе…ғпјҢжңҹжң«зҺ°йҮ‘37.86дәҝе…ғгҖӮ

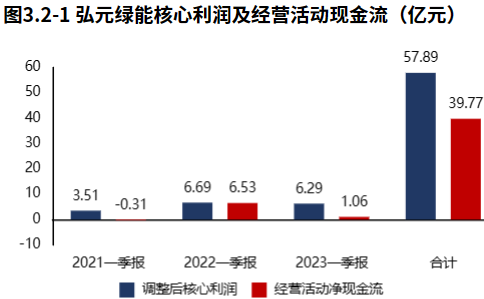

з»ҸиҗҘжҙ»еҠЁж— иө„йҮ‘зјәеҸЈпјҢдҪҶзҺ°йҮ‘еҮҖжөҒе…ҘеӨ§е№…еәҰзј©ж°ҙгҖӮејҳе…ғз»ҝиғҪ2023дёҖеӯЈжҠҘз»ҸиҗҘжҙ»еҠЁзҺ°йҮ‘еҮҖжөҒе…Ҙ1.06дәҝе…ғпјҢиҫғ2023дёҖеӯЈжҠҘеҮҸе°‘5.47дәҝе…ғпјҢ2021е№ҙжҠҘеҲ°жң¬жңҹз»ҸиҗҘжҙ»еҠЁзҙҜи®Ўдә§з”ҹеҮҖжөҒе…Ҙ39.77дәҝе…ғгҖӮ

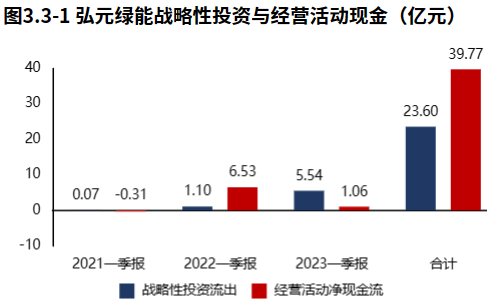

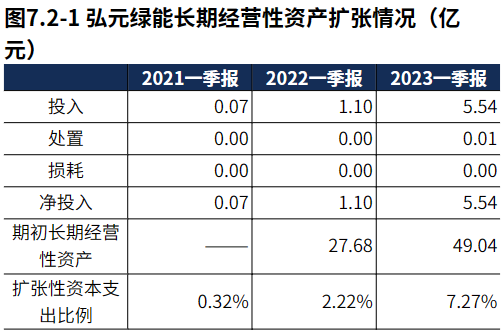

иҮӘиә«йҖ иЎҖиғҪеҠӣиғҪеӨҹиҰҶзӣ–еўһй•ҝзҡ„жҲҳз•ҘжҖ§жҠ•иө„гҖӮејҳе…ғз»ҝиғҪ2023дёҖеӯЈжҠҘжҲҳз•ҘжҠ•иө„иө„йҮ‘жөҒеҮә5.54дәҝе…ғпјҢиҫғ2022дёҖеӯЈжҠҘеўһеҠ 4.45дәҝе…ғпјҢеўһйҖҹ405.56%пјҢжҲҳз•ҘжҖ§жҠ•иө„зҡ„иө„йҮ‘жҠ•е…Ҙеҝ«йҖҹеўһй•ҝгҖӮејҳе…ғз»ҝиғҪ2021е№ҙжҠҘеҲ°жң¬жңҹжҲҳз•ҘжҠ•иө„иө„йҮ‘жөҒеҮә23.60дәҝе…ғпјҢз»ҸиҗҘжҙ»еҠЁдә§з”ҹзҺ°йҮ‘еҮҖжөҒе…Ҙ39.77дәҝе…ғпјҢз»ҸиҗҘжҙ»еҠЁзҡ„йҖ иЎҖиғҪеҠӣиғҪеӨҹиҰҶзӣ–жҲҳз•ҘжҠ•иө„зҡ„иө„йҮ‘жөҒеҮәгҖӮ

е…¬еҸёзӯ№иө„жҙ»еҠЁзҺ°йҮ‘жөҒе…Ҙеҝ«йҖҹеҮҸе°‘гҖӮе…¬еҸёзҺ°йҳ¶ж®өд»ҘеҒҝиҝҳеҺҶеҸІеҖәеҠЎдёәдё»гҖӮејҳе…ғз»ҝиғҪ2023дёҖеӯЈжҠҘзӯ№иө„жҙ»еҠЁзҺ°йҮ‘жөҒе…Ҙ-124.49дёҮе…ғпјҢиҫғ2022дёҖеӯЈжҠҘеҮҸе°‘24.50дәҝе…ғпјҢеўһйҖҹ-100.05%пјҢзӯ№иө„жҙ»еҠЁзҺ°йҮ‘жөҒе…Ҙеҝ«йҖҹеҮҸе°‘гҖӮ

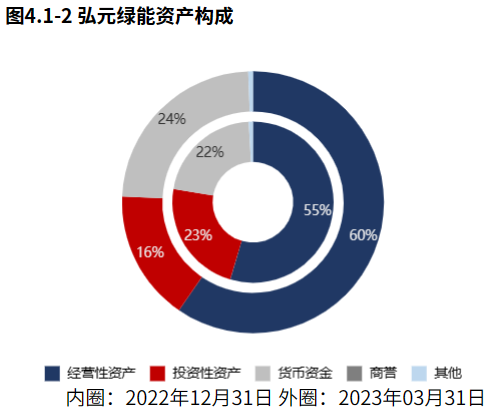

иө„дә§и§„жЁЎжңүжүҖжү©еј пјҢдҪҶз»ҸиҗҘиө„дә§еҚ жҜ”дёҚй«ҳпјҢеҸҜиғҪеңЁиө„дә§зҡ„й…ҚзҪ®дёҠеӯҳеңЁеҜ№з»ҸиҗҘжҙ»еҠЁиҒҡз„ҰеәҰдёҚи¶ізҡ„й—®йўҳгҖӮ

2023е№ҙ03жңҲ31ж—Ҙејҳе…ғз»ҝиғҪиө„дә§жҖ»йўқ227.04дәҝе…ғпјҢдёҺ2022е№ҙ12жңҲ31ж—ҘзӣёжҜ”пјҢејҳе…ғз»ҝиғҪиө„дә§еўһеҠ 16.70дәҝе…ғпјҢиө„дә§и§„жЁЎжңүжүҖеўһй•ҝпјҢиө„дә§еўһйҖҹ7.94%гҖӮд»ҺеҗҲ并жҠҘиЎЁзҡ„иө„дә§з»“жһ„жқҘзңӢпјҢз»ҸиҗҘиө„дә§еҚ жҜ”дёҚй«ҳпјҢеҸҜиғҪеңЁиө„дә§зҡ„й…ҚзҪ®дёҠеӯҳеңЁеҜ№з»ҸиҗҘжҙ»еҠЁиҒҡз„ҰеәҰдёҚи¶ізҡ„й—®йўҳгҖӮ

ејҳе…ғз»ҝиғҪROEзҡ„дёӢж»‘пјҢжқҘжәҗдәҺжҖ»иө„дә§ж”¶зӣҠзҺҮе’ҢиӮЎдёңжқғзӣҠж’¬еҠЁиө„дә§иғҪеҠӣзҡ„еҸҢйҮҚдёӢж»‘гҖӮ

2023дёҖеӯЈжҠҘејҳе…ғз»ҝиғҪROE5.25%пјҢиҫғ2022дёҖеӯЈжҠҘеҮҸе°‘2.75дёӘзҷҫеҲҶзӮ№пјҢиӮЎдёңеӣһжҠҘж°ҙе№ійҷҚдҪҺгҖӮжҖ»иө„дә§жҠҘй…¬зҺҮ3.09%пјҢиҫғ2022дёҖеӯЈжҠҘеҮҸе°‘0.83дёӘзҷҫеҲҶзӮ№пјҢжҖ»иө„дә§еӣһжҠҘж°ҙе№іе°Ҹе№…дёӢйҷҚгҖӮжҖ»иө„дә§жҠҘй…¬зҺҮ3.09%пјҢиҫғ2022дёҖеӯЈжҠҘеҮҸе°‘0.83дёӘзҷҫеҲҶзӮ№пјҢжҖ»иө„дә§еӣһжҠҘж°ҙе№іеҹәжң¬зЁіе®ҡгҖӮ

е…¬еҸёзҡ„иө„жң¬еј•е…ҘжҲҳз•ҘдёәеқҮиЎЎеҲ©з”Ёз»ҸиҗҘиҙҹеҖәгҖҒиӮЎдёңе…Ҙиө„гҖҒеҲ©ж¶Ұз§ҜзҙҜзҡ„并йҮҚй©ұеҠЁеһӢгҖӮ

д»Һ2023е№ҙ03жңҲ31ж—Ҙејҳе…ғз»ҝиғҪзҡ„иҙҹеҖәеҸҠжүҖжңүиҖ…жқғзӣҠз»“жһ„жқҘзңӢпјҢе…¬еҸёзҡ„иө„жң¬еј•е…ҘжҲҳз•ҘдёәеқҮиЎЎеҲ©з”Ёз»ҸиҗҘиҙҹеҖәгҖҒиӮЎдёңе…Ҙиө„гҖҒеҲ©ж¶Ұз§ҜзҙҜзҡ„并йҮҚй©ұеҠЁеһӢгҖӮе…¶дёӯпјҢиө„дә§зҡ„еўһй•ҝжқҘжәҗдәҺеӨҡз§Қиө„йҮ‘жқҘжәҗзҡ„иҒ”еҗҲжҺЁеҠЁгҖӮ

жҜӣеҲ©зҺҮдёҠеҚҮпјҢеёҰеҠЁж ёеҝғеҲ©ж¶ҰзҺҮдёҠеҚҮгҖӮејҳе…ғз»ҝиғҪз»ҸиҗҘиө„дә§ж”¶зӣҠзҺҮдёӢж»‘пјҢдё»иҰҒжқҘжәҗдәҺз»ҸиҗҘиө„дә§е‘ЁиҪ¬ж•ҲзҺҮзҡ„дёӢйҷҚгҖӮ

2023дёҖеӯЈжҠҘејҳе…ғз»ҝиғҪз»ҸиҗҘиө„дә§жҠҘй…¬зҺҮ4.39%гҖӮиҫғ2022дёҖеӯЈжҠҘпјҢз»ҸиҗҘиө„дә§жҠҘй…¬зҺҮйҷҚдҪҺ1.49дёӘзҷҫеҲҶзӮ№пјҢйҷҚе№…25.37%пјҢз»ҸиҗҘиө„дә§жҠҘй…¬зҺҮжңүжүҖжҒ¶еҢ–гҖӮж ёеҝғеҲ©ж¶ҰзҺҮ15.62%гҖӮдёҺ2022дёҖеӯЈжҠҘзӣёжҜ”пјҢж ёеҝғеҲ©ж¶ҰзҺҮдёҠеҚҮ5.16дёӘзҷҫеҲҶзӮ№пјҢеўһе№…иҫҫ49.33%пјҢз»ҸиҗҘжҙ»еҠЁзӣҲеҲ©жҖ§ж”№е–„гҖӮз»ҸиҗҘиө„дә§е‘ЁиҪ¬зҺҮ0.28ж¬ЎпјҢиҫғ2022дёҖеӯЈжҠҘеҮҸе°‘0.28ж¬ЎпјҢйҷҚе№…дёә50.02%пјҢз»ҸиҗҘиө„дә§е‘ЁиҪ¬ж•ҲзҺҮжңүжүҖжҒ¶еҢ–гҖӮ

ејҳе…ғз»ҝиғҪ2023дёҖеӯЈжҠҘжҜӣеҲ©зҺҮ26.51%пјҢдёҺ2022дёҖеӯЈжҠҘзӣёжҜ”пјҢжҜӣеҲ©зҺҮдёҠеҚҮ13.82дёӘзҷҫеҲҶзӮ№пјҢжҜӣеҲ©зҺҮж”№е–„гҖӮж ёеҝғеҲ©ж¶ҰзҺҮзҡ„жҸҗй«ҳдё»иҰҒжәҗдәҺжҜӣеҲ©зҺҮзҡ„жҸҗй«ҳгҖӮ

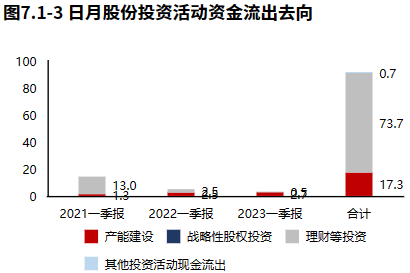

жҠ•иө„жөҒеҮәдё»иҰҒжөҒеҗ‘дәҶзҗҶиҙўзӯүжҠ•иө„гҖӮејҳе…ғз»ҝиғҪ2023дёҖеӯЈжҠҘзҡ„жҠ•иө„жҙ»еҠЁиө„йҮ‘жөҒеҮәпјҢйӣҶдёӯеңЁзҗҶиҙўзӯүжҠ•иө„пјҢеҚ жҜ”84.25%гҖӮејҳе…ғз»ҝиғҪ2021е№ҙжҠҘеҲ°жң¬жңҹзҡ„жҠ•иө„жҙ»еҠЁиө„йҮ‘жөҒеҮәпјҢйӣҶдёӯеңЁзҗҶиҙўзӯүжҠ•иө„пјҢеҚ жҜ”94.85%гҖӮ

дә§иғҪжңүжүҖ收缩гҖӮВ 2023дёҖеӯЈжҠҘејҳе…ғз»ҝиғҪдә§иғҪжҠ•е…Ҙ5.54дәҝе…ғпјҢеӨ„зҪ®51.85дёҮе…ғпјҢжҠҳж—§ж‘Ҡй”ҖжҚҹиҖ—0.00е…ғпјҢж–°еўһеҮҖжҠ•е…Ҙ5.54дәҝе…ғпјҢдёҺжңҹеҲқз»ҸиҗҘжҖ§иө„дә§и§„жЁЎзӣёжҜ”пјҢжү©еј жҖ§иө„жң¬ж”ҜеҮәжҜ”дҫӢ7.27%гҖӮ

з»ҸиҗҘжҙ»еҠЁдёҺжҠ•иө„жҙ»еҠЁиө„йҮ‘зјәеҸЈж¶ҲеӨұгҖӮ2023дёҖеӯЈжҠҘејҳе…ғз»ҝиғҪз»ҸиҗҘжҙ»еҠЁдёҺжҠ•иө„жҙ»еҠЁиө„йҮ‘еҮҖжөҒе…Ҙ6.91дәҝе…ғпјҢиҫғ2022дёҖеӯЈжҠҘиө„йҮ‘зјәеҸЈж¶ҲеӨұгҖӮ2021е№ҙжҠҘеҲ°жң¬жңҹз»ҸиҗҘжҙ»еҠЁдёҺжҠ•иө„жҙ»еҠЁзҙҜи®Ўиө„йҮ‘зјәеҸЈ13.88дәҝе…ғгҖӮ

2023дёҖеӯЈжҠҘејҳе…ғз»ҝиғҪзӯ№иө„жҙ»еҠЁзҺ°йҮ‘жөҒе…Ҙ-124.49дёҮе…ғпјҢе…¶дёӯиӮЎжқғжөҒе…Ҙ-124.49дёҮе…ғпјҢеҖәжқғжөҒе…Ҙ0.00е…ғпјҢеҖәжқғеҮҖжөҒеҮә700.00дёҮе…ғпјҢе…¬еҸёз»ҸиҗҘжҙ»еҠЁдёҺжҠ•иө„жҙ»еҠЁдә§з”ҹзҺ°йҮ‘жөҒеҜҢдҪҷпјҢе…¬еҸёејҖе§ӢиҝӣиЎҢеҺҶеҸІеҖәеҠЎзҡ„еҒҝиҝҳгҖӮ

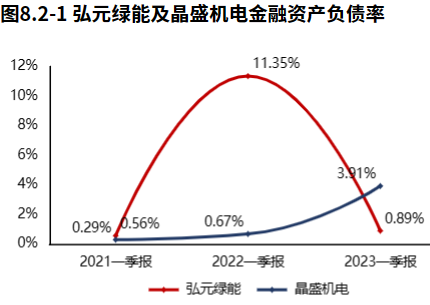

ејҳе…ғз»ҝиғҪйҮ‘иһҚиҙҹеҖәж°ҙе№іиҫғдҪҺпјҢй•ҝжңҹеҒҝеҖәеҺӢеҠӣиҫғе°ҸгҖӮ2023е№ҙ03жңҲ31ж—Ҙејҳе…ғз»ҝиғҪйҮ‘иһҚиҙҹеҖәзҺҮ0.89%пјҢиҫғ2022е№ҙ03жңҲ31ж—ҘйҷҚдҪҺ10.46дёӘзҷҫеҲҶзӮ№пјҢйҮ‘иһҚиҙҹеҖәж°ҙе№ійҷҚдҪҺгҖӮ

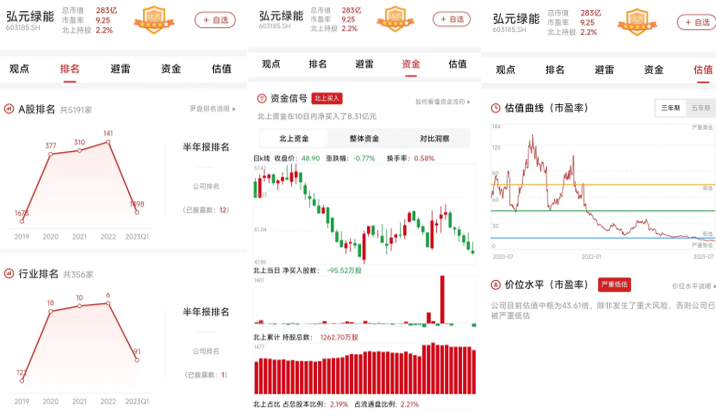

йҖҡиҝҮжҹҘзңӢеёӮеҖјзҪ—зӣҳAppе®ўжҲ·з«ҜпјҢжҲ‘们еҜ№дјҒдёҡжҺ’еҗҚеҸҳеҠЁгҖҒиө„йҮ‘иҝӣеҮәе’Ңдј°еҖјзҠ¶жҖҒиҝӣиЎҢдәҶи·ҹиёӘгҖӮ

жҲӘиҮі2023Q1пјҢејҳе…ғз»ҝиғҪеңЁAиӮЎзҡ„ж•ҙдҪ“жҺ’еҗҚдёӢйҷҚиҮіз¬¬1498дҪҚпјҢеңЁе…үдјҸеҠ е·Ҙи®ҫеӨҮиЎҢдёҡдёӯзҡ„жҺ’еҗҚдёӢйҷҚиҮіз¬¬91дҪҚгҖӮжҲӘжӯў2023е№ҙ8жңҲ11ж—ҘпјҢеҢ—дёҠиө„йҮ‘еңЁ10ж—ҘеҶ…еҮҖд№°е…ҘдәҶ8.31дәҝе…ғгҖӮд»Ҙиҝ‘дёүе№ҙеёӮзӣҲзҺҮдёәиҜ„д»·жҢҮж ҮзңӢпјҢејҳе…ғз»ҝиғҪдј°еҖјжӣІзәҝеӨ„еңЁдёҘйҮҚдҪҺдј°еҢәй—ҙгҖӮ