еӣҪиҒ”иҜҒеҲё-д»Ҡдё–зјҳ-603369-е№ҙжҠҘеҸҠдёҖеӯЈжҠҘзӮ№иҜ„пјҡ收е…ҘеҲ©ж¶Ұз¬ҰеҗҲйў„жңҹпјҢзңҒеҶ…йҮҚзӮ№еёӮеңәйҖҗжӯҘзӘҒз ҙ

дәӢ件пјҡ

е…¬еҸёеҸ‘еёғ2023е№ҙжҠҘеҸҠ2024е№ҙдёҖеӯЈжҠҘпјҢ2023е№ҙ/2024Q1е…¬еҸёеҲҶеҲ«е®һзҺ°ж”¶е…Ҙ100.98/46.71дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”еўһй•ҝ28.07%/22.84%пјӣеҲҶеҲ«е®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ31.36/15.33дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”еўһй•ҝ25.30%/22.12%гҖӮ

收е…ҘеҲ©ж¶Ұз¬ҰеҗҲйў„жңҹпјҢйЎәеҲ©е®һзҺ°ејҖй—Ёзәў

2023е№ҙ/2024Q1е…¬еҸёеҲҶеҲ«е®һзҺ°ж”¶е…Ҙ100.98/46.71дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”еўһй•ҝ28.07%/22.84%пјӣеҲҶеҲ«е®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ31.36/15.33дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”еўһй•ҝ25.30%/22.12%гҖӮ

2023Q4+2024Q1е®һзҺ°ж”¶е…Ҙ64.05дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ23.88%пјҢе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ20.33дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ21.27%гҖӮ2024Q1е…¬еҸёеҗҲеҗҢиҙҹеҖә9.73дәҝе…ғпјҢеҗҢжҜ”еҮҸе°‘14.86%пјҢзҺҜжҜ”2023е№ҙеҮҸе°‘14.27дәҝе…ғпјҢ2024Q1пјҲ收е…Ҙ+О”еҗҲеҗҢиҙҹеҖәпјү32.44дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ11.66%гҖӮ2024Q1й”Җ售收зҺ°37.30дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ8.84%гҖӮ

ж·Ўйӣ…гҖҒеҚ•ејҖзӯүеӨ§дј—д»·ж јеёҰдә§е“Ғ延з»ӯй«ҳеўһй•ҝпјҢзңҒеҶ…йҮҚзӮ№еёӮеңәйҖҗжӯҘзӘҒз ҙ

2023е№ҙе…¬еҸёзҷҪ酒收е…Ҙ100.32дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ27.86%пјҢйҮҸ/д»·еҲҶеҲ«еҗҢжҜ”еўһй•ҝ19.87%/6.66%гҖӮеҲҶд»·ж јеёҰзңӢпјҢзү№Aзұ»еўһйҖҹйўҶе…ҲпјҢзү№A+зұ»/зү№Aзұ»/Aзұ»/Bзұ»/CгҖҒDзұ»еҲҶеҲ«е®һзҺ°ж”¶е…Ҙ65.04/28.70/4.11/1.60/0.86дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”еўһй•ҝ25.13%/37.11%/26.68%/9.66%/2.47%гҖӮ

еҲҶеҢәеҹҹзңӢпјҢ2023е№ҙзңҒеҶ…/зңҒеӨ–еҲҶеҲ«е®һзҺ°ж”¶е…Ҙ93.11/7.27дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”еўһй•ҝ26.93%/40.18%гҖӮзңҒеҶ…з»ҶеҲҶеҢәеҹҹжқҘзңӢпјҢиӢҸдёӯ收е…ҘдёҺй”ҖйҮҸеўһйҖҹйўҶе…ҲпјҢж·®е®ү/еҚ—дә¬/иӢҸеҚ—/иӢҸдёӯ/зӣҗеҹҺ/ж·®жө·еҲҶеҲ«е®һзҺ°ж”¶е…Ҙ19.90/23.56/13.02/15.88/11.02/9.73дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”еўһй•ҝ25.84%/21.17%/В 28.64%/38.78%/25.98%/24.99%гҖӮе…¬еҸёеңЁж·®е®үгҖҒеҚ—дә¬еёӮеңәзЁіжүҺзЁіжү“пјҢеңЁиӢҸеҚ—/иӢҸдёӯеӨҡзӮ№ејҖиҠұпјҢйҖҗжӯҘеңЁз«һдәүдёӯеҚ жҚ®дјҳеҠҝгҖӮ

иҙ№з”ЁжҠ•ж”ҫеҠ еӨ§пјҢзӣҲеҲ©иғҪеҠӣжҢҒе№іеҫ®йҷҚ

2023е№ҙе…¬еҸёжҜӣеҲ©зҺҮ78.35%пјҢеҗҢжҜ”жҸҗеҚҮ1.75pctпјҢеҪ’жҜҚеҮҖеҲ©зҺҮ31.05%пјҢеҗҢжҜ”дёӢйҷҚ0.68pctпјҢй”Җе”®/з®ЎзҗҶ/иҗҘдёҡзЁҺйҮ‘еҸҠйҷ„еҠ жҜ”зҺҮеҲҶеҲ«дёә20.76%/4.24%/14.82%пјҢеҲҶеҲ«еҗҢжҜ”+3.14/+0.15/-1.37pctпјҢ2023е№ҙй”Җе”®иҙ№з”ЁеўһеҠ дё»иҰҒзі»жү«з ҒзәўеҢ…зӯүеҪўејҸзҡ„иҙ№з”ЁжҠ•ж”ҫж”ҝзӯ–еҠ еӨ§гҖӮ

2024Q1е…¬еҸёжҜӣеҲ©зҺҮ74.23%пјҢеҗҢжҜ”дёӢйҷҚ1.17pctпјҢеҪ’жҜҚеҮҖеҲ©зҺҮ32.81%пјҢеҗҢжҜ”дёӢйҷҚ0.19pctпјҢй”Җе”®/з®ЎзҗҶ/иҗҘдёҡзЁҺйҮ‘еҸҠйҷ„еҠ жҜ”зҺҮеҲҶеҲ«дёә14.16%/2.20%/15.53%пјҢеҲҶеҲ«еҗҢжҜ”1.76/+0.12/+0.57pctгҖӮ2024Q1жҜӣеҲ©зҺҮз•ҘйҷҚдҪҺжҲ‘们预计主иҰҒдёҺеҚ•ејҖгҖҒж·Ўйӣ…зӯүдә§е“ҒеўһйҖҹиҫғеҝ«жңүе…ігҖӮ

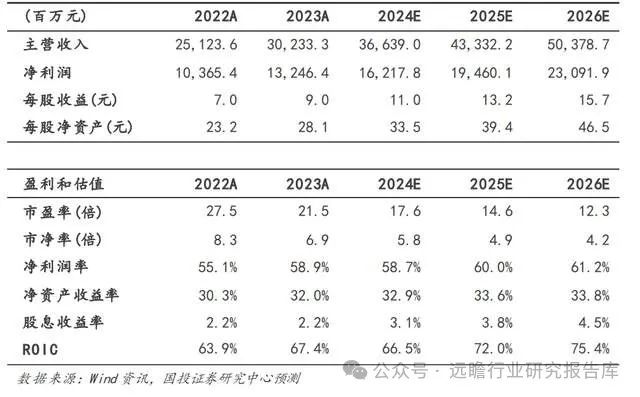

зӣҲеҲ©йў„жөӢгҖҒдј°еҖј

жҲ‘们预计公еҸё2024-2026е№ҙиҗҘдёҡ收е…ҘеҲҶеҲ«дёә123.24/150.29/175.89дәҝе…ғпјҢеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә22.04%/21.95%/17.03%пјҢеҪ’жҜҚеҮҖеҲ©ж¶ҰеҲҶеҲ«дёә37.74/45.33/53.86дәҝе…ғпјҢеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә20.34%/20.13%/18.81%пјҢEPSеҲҶеҲ«дёә3.01/3.61/4.29е…ғ/иӮЎпјҢ3е№ҙCAGRдёә19.76%гҖӮ

йүҙдәҺе…¬еҸёз§ҜжһҒжҺЁиҝӣзңҒеҶ…еёӮеҚ зҺҮжҸҗеҚҮгҖҒзңҒеӨ–жү“ејҖеўһй•ҝеӨ©иҠұжқҝпјҢеҸӮз…§еҸҜжҜ”е…¬еҸёдј°еҖјпјҢжҲ‘们з»ҷдәҲе…¬еҸё2024е№ҙ25еҖҚPEпјҢзӣ®ж Үд»·75.25е…ғгҖӮ

йЈҺйҷ©жҸҗзӨәпјҡ

иЎҢдёҡз«һдәүеҠ еү§пјӣдә§е“Ғз»“жһ„еҚҮзә§дёҚз•…пјӣзңҒеӨ–жү©еј йҒҮйҳ»

еҚҺйҮ‘иҜҒеҲё-еҸЈеӯҗзӘ–-603589-ж”№йқ©жҢҒз»ӯжҺЁиҝӣпјҢйқҷеҫ…е…јзі»иҠұејҖ

дәӢ件пјҡ

е…¬еҸёеҸ‘еёғ2023е№ҙе№ҙжҠҘеҸҠ2024е№ҙдёҖеӯЈжҠҘпјҢ2023е…Ёе№ҙе…¬еҸёе®һзҺ°иҗҘдёҡ收е…Ҙ59.62дәҝе…ғпјҢеҗҢжҜ”+16.10%пјҢе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ17.21дәҝе…ғпјҢеҗҢжҜ”+11.04%пјҢе®һзҺ°жүЈйқһеҪ’жҜҚеҮҖеҲ©ж¶Ұ16.98дәҝе…ғпјҢеҗҢжҜ”+10.75%гҖӮ

еҚ•еӯЈеәҰжқҘзңӢпјҢ23Q4е…¬еҸёе®һзҺ°иҗҘдёҡ收е…Ҙ15.16дәҝе…ғпјҢеҗҢжҜ”+10.42%пјҢе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ3.73дәҝе…ғпјҢеҗҢжҜ”+6.95%пјҢе®һзҺ°жүЈйқһеҪ’жҜҚеҮҖеҲ©ж¶Ұ3.66дәҝе…ғпјҢеҗҢжҜ”+4.07%гҖӮ

24Q1е…¬еҸёе®һзҺ°иҗҘ收17.68дәҝе…ғпјҢеҗҢжҜ”+11.05%пјҢе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ5.89дәҝе…ғпјҢеҗҢжҜ”+10.02%пјҢе®һзҺ°жүЈйқһеҪ’жҜҚеҮҖеҲ©ж¶Ұ5.87дәҝе…ғпјҢеҗҢжҜ”+10.82%гҖӮ

жҠҘиЎЁеҲҶжһҗпјҡ23е№ҙзҺ°йҮ‘еӣһж¬ҫ57.91дәҝе…ғпјҢеҗҢжҜ”+10.99%пјҢдҪҺдәҺиҗҘ收еўһйҖҹ(+16.10%)пјҢй”Җ售收зҺ°зҺҮ97.13%пјҢе…¶дёӯ23Q4зҺ°йҮ‘еӣһж¬ҫ17.17дәҝе…ғпјҢеҗҢжҜ”-11.39%пјҢдҪҺдәҺиҗҘ收еўһйҖҹпјҲ+10.42%пјүпјӣ23е№ҙеҗҲеҗҢиҙҹеҖәдёә3.97дәҝе…ғпјҢеҗҢжҜ”-1.66дәҝе…ғ/зҺҜжҜ”+0.14дәҝе…ғгҖӮ

24Q1зҺ°йҮ‘收зҺ°зәҰ14.02дәҝе…ғпјҢеҗҢжҜ”+15.46%пјҢдҪҺдәҺиҗҘ收еўһйҖҹпјҲ+11.05%пјүпјҢй”Җ售收зҺ°зҺҮ79%гҖӮеҗҲеҗҢиҙҹеҖәзәҰ3.75дәҝе…ғпјҢеҗҢжҜ”-0.7дәҝе…ғ/зҺҜжҜ”-0.22дәҝе…ғгҖӮ

иҰҒзӮ№

收е…ҘеҲҶжһҗпјҡй«ҳжЎЈзҷҪй…’еўһеҠҝиҫғеҘҪпјҢйҮҸд»·йҪҗеҚҮеёҰеҠЁдёҡз»©еўһй•ҝгҖӮ23е№ҙе…¬еҸёе®һзҺ°иҗҘ收59.62дәҝе…ғпјҢеҗҢжҜ”+21.18%пјҲQ1пјҡ+21.35%гҖҒQ2пјҡ+34.03%гҖҒQ3пјҡ+4.67%гҖҒQ4пјҡ+10.42%пјүгҖӮйҮҸд»·жӢҶеҲҶжқҘзңӢпјҢе…¬еҸё23е№ҙзҷҪй…’й”ҖйҮҸгҖҒеҗЁд»·еҲҶеҲ«еҗҢжҜ”еўһй•ҝ7.43%гҖҒ7.56%гҖӮ

1пјүдә§е“ҒдёҠпјҢй«ҳжЎЈзҷҪй…’еўһеҠҝиҫғеҘҪгҖӮ2023е№ҙй«ҳжЎЈй…’гҖҒдёӯжЎЈй…’гҖҒдҪҺжЎЈй…’еҲҶеҲ«е®һзҺ°иҗҘ收56.78дәҝе…ғгҖҒ0.76дәҝе…ғгҖҒ0.95дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”+16.58%гҖҒ-19.76%гҖҒ+0.72%гҖӮз»“жһ„дёҠзңӢпјҢеҸ—зӣҠдәҺе®үеҫҪзңҒеҶ…ж¶Ҳиҙ№еҚҮзә§пјҢй«ҳжЎЈй…’еҚ жҜ”иҝӣдёҖжӯҘжҸҗеҚҮпјҢжҸҗеҚҮ0.81pctиҮі97.08%гҖӮйҮҸд»·жӢҶеҲҶжқҘзңӢпјҢе…¬еҸёй«ҳжЎЈй…’гҖҒдёӯжЎЈй…’гҖҒдҪҺжЎЈй…’й”ҖйҮҸеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә+13.40%гҖҒ-25.45%гҖҒ-9.05%пјӣеҜ№еә”еҗЁд»·еҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә+2.81%гҖҒ+7.64%гҖҒ+10.74%гҖӮй«ҳжЎЈй…’й”ҖйҮҸеўһеҠҝиҫғеҘҪпјҢжҲ‘们预计主иҰҒзі»е®үеҫҪзңҒеҶ…е®ҙеёӯиЎҘеҒҝжҖ§дҝ®еӨҚпјҢд»ҘеҸҠ23е№ҙ2жңҲдёҠеёӮзҡ„ж–°е“ҒвҖңе…ј10гҖҒе…ј20гҖҒе…ј30вҖқиҙЎзҢ®й”Җе”®еўһйҮҸгҖӮ

2пјүеҢәеҹҹдёҠпјҢзңҒеҶ…еўһеҠҝиҫғеҝ«пјҢзңҒеӨ–еҠ йҖҹжӢӣе•ҶгҖӮ2023е№ҙе…¬еҸёе®үеҫҪзңҒеҶ…гҖҒзңҒеӨ–еҲҶеҲ«е®һзҺ°иҗҘ收49.02дәҝе…ғгҖҒ9.47дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”+17.5%гҖҒ+6.6%гҖӮжҲӘжӯў2023е№ҙе№ҙеә•пјҢе…¬еҸёе®үеҫҪзңҒеҶ…гҖҒзңҒеӨ–з»Ҹй”Җе•Ҷж•°йҮҸеҲҶеҲ«дёә496гҖҒ455家пјҢеҲҶеҲ«еҮҖеўһй•ҝ18гҖҒ74家пјҢй”Җе”®дәәе‘ҳж•°йҮҸиҫҫ364дәәпјҢеҗҢжҜ”еўһй•ҝ70дәәгҖӮ

3пјүжё йҒ“дёҠпјҢ2023е№ҙе…¬еҸёзӣҙй”ҖпјҲеҗ«еӣўиҙӯпјүгҖҒжү№еҸ‘д»ЈзҗҶеҲҶеҲ«е®һзҺ°иҗҘ收1.3дәҝе…ғгҖҒ57.19дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”+50.2%гҖҒ+15.0%гҖӮ

еҲ©ж¶ҰеҲҶжһҗпјҡдә§е“Ғз»“жһ„еҚҮзә§пјҢеёҰеҠЁжҜӣеҲ©зҺҮжҸҗеҚҮгҖӮ2023е№ҙе…¬еҸёе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ17.21дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ11.04%пјҲе…¶дёӯQ1пјҡ+10.37%пјӣQ2пјҡ+22.78%пјӣQ3пјҡ+8.36%пјӣQ4пјҡ+6.95%пјүгҖӮ

1пјү 23е№ҙе…¬еҸёжҜӣеҲ©зҺҮдёә75.19%пјҢеҗҢжҜ”жҸҗеҚҮ1.03pctпјҢжҜӣеҲ©зҺҮжҸҗеҚҮдё»иҰҒзі»дә§е“Ғз»“жһ„еҚҮзә§еёҰеҠЁеҗЁд»·жҸҗеҚҮжүҖиҮҙгҖӮе…¶дёӯ23Q4жҜӣеҲ©зҺҮдёә75.10%пјҢеҗҢжҜ”жҸҗеҚҮ1.68pctгҖӮ

2пјү 23е№ҙе…¬еҸёжңҹй—ҙиҙ№з”ЁзҺҮдёә21.08%пјҢеҗҢжҜ”жҸҗеҚҮ2.56pctгҖӮе…¶дёӯй”Җе”®иҙ№з”ЁзҺҮдёә3.88%пјҢеҗҢжҜ”жҸҗеҚҮ0.25pctпјҢжҲ‘们预计主иҰҒзі»е…јзі»еҲ—ж–°е“ҒеӨ„дәҺеёӮеңәжӢ“еұ•йҳ¶ж®өпјҢеҠ еӨ§иҗҘй”Җиҙ№з”ЁжҠ•ж”ҫпјӣз®ЎзҗҶиҙ№з”ЁзҺҮдёә6.83%пјҢеҗҢжҜ”жҸҗеҚҮ1.61pctпјҢжҲ‘们预计主иҰҒзі»е’ЁиҜўжңҚеҠЎиҙ№еўһеҠ еҸҠиӮЎжқғжҝҖеҠұиҙ№з”ЁеўһеҠ жүҖиҮҙгҖӮз»јеҗҲжқҘзңӢпјҢ23е№ҙе…¬еҸёеҮҖеҲ©зҺҮдёә28.87%пјҢеҗҢжҜ”дёӢйҷҚ1.32pctпјҢеҚ•Q4еҮҖеҲ©зҺҮдёә24.58%пјҢеҗҢжҜ”дёӢйҷҚ0.8pctгҖӮ

24Q1з»ҸиҗҘеҲҶжһҗпјҡ24Q1е…¬еҸёе®һзҺ°иҗҘ收17.68дәҝе…ғпјҢеҗҢжҜ”+11.05%гҖӮеҲҶдә§е“ҒзңӢпјҢ24Q1й«ҳжЎЈзҷҪй…’гҖҒдёӯжЎЈзҷҪй…’гҖҒдҪҺжЎЈзҷҪй…’еҲҶеҲ«е®һзҺ°иҗҘ收16.7дәҝе…ғгҖҒ0.2дәҝе…ғгҖҒ0.4дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”+10.6%гҖҒ-12.2%гҖҒ+85.6%гҖӮ

еҲҶеҢәеҹҹзңӢпјҢе®үеҫҪзңҒеҶ…гҖҒзңҒеӨ–еҲҶеҲ«е®һзҺ°иҗҘ收14.84дәҝе…ғгҖҒ0.25дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”+11.77%гҖҒ+8.51%гҖӮжҲӘжӯў24Q1пјҢе…¬еҸёе®үеҫҪзңҒеҶ…гҖҒзңҒеӨ–з»Ҹй”Җе•Ҷж•°йҮҸеҲҶеҲ«дёә496家гҖҒ466家гҖӮ24Q1е…¬еҸёжҜӣеҲ©зҺҮдёә76.48%пјҢеҗҢжҜ”дёӢйҷҚ0.15pctгҖӮ24Q1е…¬еҸёй”Җе”®гҖҒз®ЎзҗҶиҙ№з”ЁзҺҮеҲҶеҲ«дёә12.06%гҖҒ5.31%пјҢеҲҶеҲ«еҗҢжҜ”-0.6pctгҖҒ+0.09pctгҖӮ

з»јеҗҲжқҘзңӢпјҢ24Q1е…¬еҸёеҮҖеҲ©зҺҮдёә33.34%пјҢеҗҢжҜ”дёӢйҷҚ0.32pctгҖӮ24Q1еҗҲеҗҢиҙҹеҖәзәҰ3.75дәҝе…ғпјҢеҗҢжҜ”-0.7дәҝе…ғ/зҺҜжҜ”-0.22дәҝе…ғгҖӮ

24е№ҙеұ•жңӣпјҡвҖңдёүдёӘеҚҮзә§вҖқвҖңеӣӣдёӘдҪ“зі»вҖқпјҢжҺЁеҠЁй«ҳиҙЁйҮҸеҸ‘еұ•пјҡ

1пјүиҒҡз„ҰдёүдёӘеҚҮзә§пјҡдёҖжҳҜеёӮеңәеҚҮзә§пјҢе®һзҺ°й”ҖйҮҸзҝ»з•ӘпјӣдәҢжҳҜз»“жһ„еҚҮзә§пјҢе°Ҷе…јзі»еҲ—жү“йҖ жҲҗжҲҳз•ҘеӨ§еҚ•е“ҒпјӣдёүжҳҜе“ҒзүҢеҚҮзә§пјҢеј•йўҶе…јйҰҷеһӢе“Ғзұ»еҒҡеӨ§еҒҡејәпјҢжҲҗдёәвҖңдёӯеӣҪе…јйҰҷй«ҳз«ҜзҷҪ酒第дёҖе“ҒзүҢвҖқпјҢиөўеҫ—ж–ҮеҢ–еҪ’еұһе’Ңе“ҒзүҢи®ӨеҗҢпјӣ

2пјүж·ұе…ҘжҺЁеҠЁвҖңеӣӣдёӘдҪ“зі»вҖқе»әи®ҫпјҡдёҖжҳҜиҗҘй”ҖдҪ“зі»е»әи®ҫпјҢз»“еҗҲиЎҢдёҡз«һдәүжҖҒеҠҝе’Ңе…¬еҸёе№ҙеәҰзӣ®ж ҮпјҢйҮҚзӮ№еҒҡеҘҪвҖңиҗҘвҖқе’ҢвҖңй”ҖвҖқпјӣдәҢжҳҜж–ҮеҢ–дҪ“зі»е»әи®ҫпјҢд»ҘдјҒдёҡж–ҮеҢ–е»әи®ҫгҖҒе“ҒзүҢж–ҮеҢ–е»әи®ҫдёәйҮҚзӮ№пјҢзі»з»ҹејҖеұ•ж–ҮеҢ–дҪ“зі»е»әи®ҫпјҢйҖҗжӯҘеҒҘе…Ёе…¬еҸёж–ҮеҢ–дҪ“зі»пјҢе°ҶвҖңж–ҮеҢ–иҪҜе®һеҠӣвҖқиҪ¬еҢ–дёәвҖңеҸ‘еұ•зЎ¬е®һеҠӣвҖқпјӣдёүжҳҜз®ЎзҗҶдҪ“зі»е»әи®ҫпјҢжҢҒз»ӯж·ұеҢ–ж•°еӯ—еҢ–е»әи®ҫпјҢе®Ңе–„дјҒдёҡдҝЎжҒҜеҢ–жһ¶жһ„пјӣеӣӣжҳҜдәәжүҚдҪ“зі»жҸҗеҚҮпјҢз»“еҗҲе…¬еҸёеҸ‘еұ•жҲҳз•ҘпјҢеҠ еҝ«жһ„е»әз»“жһ„еҗҲзҗҶгҖҒзҙ иҙЁдјҳиүҜзҡ„дәәжүҚйҳҹдјҚпјӣ

дёӯй•ҝжңҹжқҘзңӢпјҢжҲ‘们и®Өдёәе…¬еҸёжңүжңӣе……еҲҶеҸ—зӣҠдәҺе®үеҫҪзңҒеҶ…ж¬Ўй«ҳз«Ҝд»·ж јдә§е“Ғ延з»ӯиҫғеҝ«еўһйҖҹд»ҘеҸҠжё йҒ“зҡ„ж·ұеҢ–ж”№йқ©пјҢеҗҢж—¶вҖңе…јвҖқзі»еҲ—ж–°е“ҒжңүжңӣжҢҒз»ӯж”ҫйҮҸгҖӮ

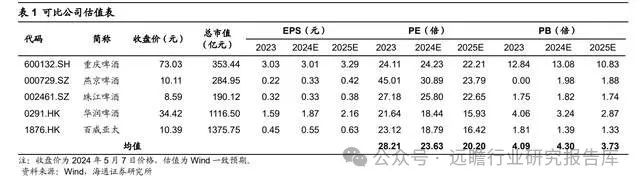

з»јеҗҲжқҘзңӢпјҢжҲ‘们预计2024-2026е№ҙеҲҶеҲ«е®һзҺ°иҗҘ收67.45гҖҒ75.69гҖҒ84.23дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ13.1%гҖҒ12.2%гҖҒ11.3%пјҢеҪ’жҜҚеҮҖеҲ©ж¶Ұ19.97гҖҒ22.79гҖҒ25.75дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ16.0%гҖҒ14.1%гҖҒ13.0%пјҢеҜ№еә”EPSеҲҶеҲ«дёә3.33гҖҒ3.80гҖҒ4.29е…ғпјҢеҜ№еә”PEеҲҶеҲ«дёә13гҖҒ11гҖҒ10xгҖӮ

йЈҺйҷ©жҸҗзӨәпјҡзңҒеҶ…еёӮеңәдёҚеҸҠйў„жңҹйЈҺйҷ©пјӣеёӮеңәејҖжӢ“йЈҺйҷ©пјӣиЎҢдёҡз«һдәүеҠ еү§зӯүгҖӮ

еӣҪжҠ•иҜҒеҲё-жіёе·һиҖҒзӘ–-000568-зӣҲеҲ©иғҪеҠӣжҢҒз»ӯжҸҗеҚҮпјҢзҺ°йҮ‘жөҒиЎЁзҺ°дә®зңј

дәӢ件пјҡ

е…¬еҸё2023е№ҙе®һзҺ°иҗҘ收302.33дәҝе…ғпјҢеҗҢжҜ”+20.34%пјӣеҪ’жҜҚеҮҖеҲ©132.46дәҝе…ғпјҢеҗҢжҜ”+27.79%гҖӮе…¶дёӯ23Q4е®һзҺ°иҗҘ收82.91дәҝе…ғпјҢеҗҢжҜ”+9.10%пјӣеҪ’жҜҚеҮҖеҲ©ж¶Ұ26.80дәҝе…ғпјҢеҗҢжҜ”+24.78%гҖӮ24Q1е№ҙе®һзҺ°иҗҘ收91.88дәҝе…ғпјҢеҗҢжҜ”+20.74%пјӣеҪ’жҜҚеҮҖеҲ©45.74дәҝе…ғпјҢеҗҢжҜ”+23.20%гҖӮ23е№ҙе№ҙеәҰеҲҶзәўзҺҮдёә60%пјҢеҜ№еә”иӮЎжҒҜзҺҮ2.9%гҖӮ

дёҡз»©зЁіеҒҘеўһй•ҝпјҢеӣҪзӘ–еёҰеҠЁеҗЁд»·жҸҗеҚҮгҖӮ

еҲҶдә§е“ҒзңӢпјҢе…¬еҸё23е№ҙзҡ„дёӯй«ҳжЎЈй…’зұ»/е…¶д»–й…’зұ»зҷҪ酒收е…Ҙ268.41дәҝе…ғ/32.36дәҝе…ғпјҢеҲҶеҲ«еҗҢжҜ”+21.28%/+22.87%пјҢе…¶дёӯеӣҪзӘ–еўһйҖҹйў„и®Ўз•Ҙй«ҳдәҺж•ҙдҪ“пјҢеӨҙжӣІзӯүдҪҺз«Ҝй…’еўһйҖҹй«ҳдәҺж•ҙдҪ“гҖӮеҸ—зӣҠдәҺе…¬еҸёвҖңжҳҘйӣ·вҖңвҖқз§Ӣ收вҖңиЎҢеҠЁиҗҪе®һпјҢеёӮеңәж¶Ҳиҙ№зӣҳдёҚж–ӯеўһејәпјҢеңЁзІ®д»“еёӮеңәзӯ‘еһ’зІҫиҖ•пјҢжңәдјҡеёӮеңәз«ҷзЁіжё—йҖҸгҖӮ23е№ҙдёӯй«ҳз«Ҝй…’й”ҖйҮҸ/еҗЁд»·еҲҶеҲ«еҗҢжҜ”еҸҳеҠЁ+1.24%/+19.79%пјҢе…¶д»–й…’й”ҖйҮҸ/еҗЁд»·еҲҶеҲ«еҗҢжҜ”еҸҳеҠЁ+19.64%/+2.70%пјҢдёӯй«ҳз«ҜеҗЁд»·жҸҗеҚҮжҳҺжҳҫгҖӮ

иҙ№з”Ёж•ҙдҪ“жҺ§еҲ¶иүҜеҘҪпјҢеҲ©ж¶Ұж°ҙе№іжҢҒз»ӯжҸҗеҚҮгҖӮ

е…¬еҸё23е№ҙжҜӣеҲ©зҺҮ88.30%пјҢеҗҢжҜ”+1.71pctпјӣ24Q1е…¬еҸёжҜӣеҲ©зҺҮ88.37%пјҢеҗҢжҜ”+0.28pctпјӣе…¬еҸё23е№ҙ/24Q1й”Җе”®/з®ЎзҗҶ/з ”еҸ‘иҙ№з”ЁзҺҮеҲҶеҲ«дёә13.15%/3.77%/0.75%еҸҠ7.85%/2.49%/0.33%пјҢеҗҢжҜ”еҲҶеҲ«-0.58/-0.86/-0.07pctеҸҠ-1.23/-0.79/+0pctпјӣ23/24Q1еҮҖеҲ©зҺҮеҗҢжҜ”+2.52/+0.92pctиҮі43.95%/49.83%гҖӮ

е…¬еҸёеҹәзЎҖз®ЎзҗҶдёҚж–ӯжҸҗеҚҮпјҢйҖҡиҝҮдёҘж јзҡ„йў„з®—з®ЎзҗҶе’ҢеҶ…йғЁжҲҗжң¬еүҠеҮҸжҙ»еҠЁпјҢзЎ®дҝқиө„йҮ‘зҡ„зІҫеҮҶжңүж•ҲдҪҝз”ЁпјҢжңүж•ҲйҷҚдҪҺиҙ№й”ҖжҜ”е’Ңеҗ„йЎ№иҙ№з”ЁпјҢдёҚж–ӯжҸҗеҚҮзӣҲеҲ©ж°ҙе№ігҖӮ

е…¬еҸё24Q1жң«еҗҲеҗҢиҙҹеҖәдҪҷйўқ25.35дәҝе…ғпјҢеҗҢжҜ”еўһеҠ 8.09дәҝе…ғпјҢзҺҜжҜ”еҮҸе°‘1.38дәҝе…ғпјӣ24Q1收зҺ°106.41дәҝе…ғпјҢеҗҢжҜ”+32.31%пјӣз»ҸиҗҘжҙ»еҠЁдә§з”ҹзҺ°йҮ‘жөҒйҮҸеҮҖйўқ43.59дәҝе…ғпјҢеҗҢжҜ”+188.94%пјҢзҺ°йҮ‘жөҒиҝҗиҪ¬иүҜеҘҪиЎЁзҺ°дә®зңјгҖӮ

е…¬еҸёе…¬еёғ2024е№ҙз»ҸиҗҘи®ЎеҲ’пјҢеҠӣдәүе®һзҺ°иҗҘ收еҗҢжҜ”+15%д»ҘдёҠгҖӮжҲ‘们и®Өдёәд»Ҡе№ҙе…¬еҸёеңЁжіЁйҮҚеӣҪзӘ–вҖңйҮҸд»·е№іиЎЎвҖқзҡ„еҗҢж—¶пјҢдјҳеҠҝи…°йғЁдә§е“ҒдәҰжңүжңӣз»ҙжҢҒејәеҠІеҠҝиғҪпјҢеҸ еҠ е…¬еҸёиҙ№з”ЁжҺ§еҲ¶жҢҒз»ӯеҗ‘еҘҪпјҢжңүжңӣе®һзҺ°е®һзҺ°жҢҒз»ӯй«ҳиҙЁйҮҸеўһй•ҝгҖӮжҲ‘们预计公еҸё24е№ҙ收е…Ҙ/еҮҖеҲ©ж¶ҰеҗҢжҜ”+21%/+22%пјҢеҜ№еә”24е№ҙPEдёә18еҖҚпјҢ6дёӘжңҲзӣ®ж Үд»·дёә275е…ғпјҢзӣёеҪ“дәҺ2024е№ҙ25еҖҚзҡ„еҠЁжҖҒеёӮзӣҲзҺҮгҖӮ

йЈҺйҷ©жҸҗзӨәпјҡ

е®Ҹи§Ӯз»ҸжөҺдёӢиЎҢгҖҒз«һдәүж јеұҖжҒ¶еҢ–гҖҒйЈҹе“Ғе®үе…ЁйЈҺйҷ©гҖӮ

дёӯ银еӣҪйҷ…-дә”зІ®ж¶І-000858-ж¶Ҳиҙ№иҖ…еҹәзЎҖзЁіеӣәпјҢдёҡз»©жҢҒз»ӯзЁіеҒҘеўһй•ҝ

дә”зІ®ж¶Іе…¬еёғ23е№ҙжҠҘе’Ң24е№ҙ1еӯЈжҠҘгҖӮ2023е№ҙе®һзҺ°иҗҘ收832.7дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ12.6%пјҢеҪ’жҜҚеҮҖеҲ©302.1дәҝе…ғпјҢеҗҢжҜ”еўһ13.2%пјҢжҜҸиӮЎж”¶зӣҠ7.78е…ғгҖӮ1Q24е®һзҺ°иҗҘ收348.3дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ11.9%пјҢеҪ’жҜҚеҮҖеҲ©140.5дәҝе…ғпјҢеҗҢжҜ”еўһ12.0%пјҢжҜҸиӮЎж”¶зӣҠ3.62е…ғгҖӮ1Q24预收ж¬ҫ50.5дәҝе…ғгҖӮе…¬еҸёж¶Ҳиҙ№еҹәзЎҖзЁіеӣәпјҢдёҡз»©жҢҒз»ӯзЁіеҒҘеўһй•ҝгҖӮ

ж”Ҝж’‘иҜ„зә§зҡ„иҰҒзӮ№

2023е№ҙгҖҒ1Q24иҗҘ收еҲҶеҲ«еўһ12.6%гҖҒ11.9%пјҢдҝқжҢҒеҸҢдҪҚж•°зҡ„зЁіеҒҘеўһй•ҝгҖӮ

пјҲ1пјү2023е№ҙдә”зІ®ж¶ІиҗҘ收еўһйҖҹеңЁдёҠеёӮе…¬еҸёдёӯжҺ’еҗҚеҒҸеҗҺпјҢ24е№ҙ1еӯЈеәҰжҺ’еҗҚеҲҷеӨ„дәҺдёӯй—ҙдҪҚзҪ®пјҢ2020е№ҙ-2023е№ҙиҝһз»ӯ4е№ҙиҗҘ收еўһйҖҹеқҮдҪҚдәҺ10-16%зҡ„еҢәй—ҙпјҢдёҡз»©еўһй•ҝзҡ„зЁіе®ҡжҖ§й«ҳгҖӮ

пјҲ2пјү2023е№ҙдә”зІ®ж¶Ій…’иҗҘ收628дәҝе…ғпјҢеҗҢжҜ”еўһ13.5%пјҢй”ҖйҮҸ3.9дёҮеҗЁпјҢеҗҢжҜ”еўһ18.0%пјҢй”Җе”®еқҮд»·еҗҢжҜ”еҮәзҺ°дёӢйҷҚгҖӮ2023е№ҙжҷ®дә”дёҖжү№д»·940-950е…ғпјҢеҗҢжҜ”2022е№ҙе°Ҹе№…дёӢйҷҚпјҢз”ұдәҺд»·ж јеӨ„дәҺдҪҺдҪҚпјҢдә§е“ҒжҖ§д»·жҜ”иҫғй«ҳпјҢз»Ҳз«ҜеҠЁй”Җжғ…еҶөиҫғеҘҪгҖӮеҸҰеӨ–пјҢжҲ‘们еҲӨж–ӯе…¬еҸёеҠ еӨ§дәҶдҪҺеәҰдә”зІ®ж¶Іе’Ң1618зҡ„еёӮеңәжҺЁе№ҝеҠӣеәҰпјҢд№ҹеёҰжқҘдәҶдёҖдәӣеўһйҮҸгҖӮ2023е№ҙз»Ҹй”ҖжЁЎејҸ收е…Ҙ460.0дәҝе…ғпјҢеҗҢжҜ”еўһ13.6%пјҢзӣҙй”ҖжЁЎејҸ收е…Ҙ304.6дәҝе…ғпјҢеҗҢжҜ”еўһ12.5%пјҢз»Ҹй”Җе’Ңзӣҙй”ҖеҗҢжӯҘеўһй•ҝгҖӮ

пјҲ3пјүжё йҒ“иғҪеҠӣеҚҮзә§гҖӮдј з»ҹжё йҒ“ж–№йқўпјҢе…Ёе№ҙж–°еўһж ёеҝғз»Ҳз«Ҝ2.6дёҮ家пјҢеҗҜеҠЁвҖңдёүеә—дёҖ家вҖқе»әи®ҫпјҢзӣ®еүҚдё“еҚ–еә—ж•°йҮҸи¶…иҝҮ1600家пјҢиҰҶзӣ–е…ЁеӣҪ300дҪҷеә§еҹҺеёӮгҖӮ

пјҲ4пјү2023е№ҙ其他酒收е…Ҙ136.4дәҝе…ғпјҢеҗҢжҜ”еўһ11.6%пјҢй”ҖйҮҸ12.0дёҮеҗЁпјҢеҗҢжҜ”еўһ27.6%пјҢй”Җе”®еқҮд»·еҗҢжҜ”жҳҺжҳҫдёӢйҷҚпјҢжҲ‘们еҲӨж–ӯе…¬еҸёеҠ еӨ§дәҶеӨ§дј—д»·ж јеёҰдә§е“Ғзҡ„жҺЁе№ҝеҠӣеәҰгҖӮ

пјҲ5пјү1Q24иҗҘ收еҗҢжҜ”еўһй•ҝ11.9%пјҢжҷ®дә”дёҖжү№д»·еқҮд»·930-940е…ғпјҢеҗҢжҜ”йҷҚдҪҺ30е…ғе·ҰеҸіпјҢй«ҳжҖ§д»·жҸҗжҢҜдәҶж—әеӯЈдә§е“ҒйңҖжұӮгҖӮж №жҚ®е…¬еҸёеҸҚйҰҲпјҢе…ғжҳҘжңҹй—ҙпјҢе…«д»Јдә”зІ®ж¶Іе…ЁеӣҪеҠЁй”ҖеҶңеҺҶеҗҢжҜ”дҝқжҢҒдёӨдҪҚж•°зЁіеҒҘеўһй•ҝгҖӮ

ж¶Ҳиҙ№иҖ…еҹәзЎҖзЁіеӣәпјҢе…¬еҸёеҠ ејәеёӮеңәзӣ‘з®ЎпјҢиҝӣдёҖжӯҘе®Ңе–„вҖң1+3вҖқдә§е“Ғзҹ©йҳөпјҢжҢҒз»ӯзЁіеҒҘеўһй•ҝеҸҜжңҹгҖӮ

пјҲ1пјүиҝ‘жңҹз»Ҹй”Җе•ҶдҝЎеҝғе·Із»ҸжңүжүҖеӣһеҚҮгҖӮеҗҺз»ӯйңҖи§ӮеҜҹз®ЎжҺ§жҺӘж–Ҫзҡ„иҗҪең°жғ…еҶөпјҢе’Ңе•ҶеҠЎйңҖжұӮгҖҒжё йҒ“еә“еӯҳзҡ„еҸҳеҢ–гҖӮ

пјҲ2пјүе…¬еҸёз»§з»ӯдё°еҜҢдә”зІ®ж¶Ідә§е“ҒзәҝпјҢеҸҜеҲҶжӢ…жҷ®дә”зҡ„еўһй•ҝеҺӢеҠӣгҖӮ2023е№ҙе…¬еҸёзҗҶйЎәдәҶз»Ҹе…ёдә”зІ®ж¶Ізҡ„жё йҒ“е’Ңд»·зӣҳпјҢеҠ еӨ§дәҶ1618е’Ң39еәҰжҺЁе№ҝеҠӣеәҰпјҢ2024е№ҙжҳҘиҠӮжңҹй—ҙз”ҹиӮ–й…’й”Җе”®иЎЁзҺ°иҫғеҘҪпјҢ2024е№ҙе…¬еҸёе°ҶеңЁйғЁеҲҶеҢәеҹҹжҺЁ45еәҰгҖҒ68еәҰдә§е“ҒпјҢж»Ўи¶іж¶Ҳиҙ№иҖ…еҜ№еәҰж•°зҡ„зү№ж®ҠеҒҸеҘҪгҖӮ

пјҲ3пјүиҝҮеҺ»дёҖе№ҙеӨҡе…¬еҸёеҜ№й”Җе”®жҲҳз•ҘеҒҡдәҶзі»з»ҹжҖ§зҡ„жўізҗҶпјҢжҸҗеҮәвҖңжҖ»йғЁжҠ“жҖ»гҖҒеӨ§еҢәдё»жҲҳвҖқзӯ–з•ҘпјҢејәеҢ–еӨ§еҢәдё»жҲҳзҡ„еҲҶзә§жҺҲжқғгҖҒз®ЎжҺ§е№іиЎЎеҸҠжңҚеҠЎдёӢжІүпјҢзәөж·ұжҺЁиҝӣиҗҘй”Җж•°еӯ—еҢ–иҪ¬еһӢгҖӮжҲ‘们预计公еҸёеҜ№еёӮеңәеҸҳеҢ–зҡ„е“Қеә”йҖҹеәҰе°ҶжҢҒз»ӯжҸҗеҚҮгҖӮ

пјҲ4пјүдә”зІ®ж¶Іж¶Ҳиҙ№иҖ…еҹәзЎҖзЁіеӣәпјҢжё йҒ“дҪ“зі»зЁіе®ҡпјҢйў„и®Ў2024-2025е№ҙз»ҙжҢҒзЁіеҒҘеўһй•ҝжҖҒеҠҝгҖӮ

дј°еҖј

ж №жҚ®жңҖж–°иҙўжҠҘе’ҢиЎҢдёҡзҺҜеўғеҸҳеҢ–пјҢжҲ‘们预计公еҸё24-26е№ҙе…¬еҸёиҗҘ收еҗҢжҜ”еҲҶеҲ«еўһ12.1%гҖҒ10.3%гҖҒ9.1%пјҢеҪ’жҜҚеҮҖеҲ©еҗҢжҜ”еҲҶеҲ«еўһ12.5%гҖҒ11.0%гҖҒ9.8%пјҢEPSеҲҶеҲ«дёә8.76гҖҒ9.72гҖҒ10.67е…ғ/иӮЎпјҢеҜ№еә”PEеҲҶеҲ«дёә17.7XгҖҒ15.9XгҖҒ14.5XгҖӮ

иҜ„зә§йқўдёҙзҡ„дё»иҰҒйЈҺйҷ©

жё йҒ“еә“еӯҳи¶…йў„жңҹгҖӮиҢ…еҸ°д»·ж јжіўеҠЁгҖӮ

жө·йҖҡиҜҒеҲё-йқ’еІӣе•Өй…’-600600-е…¬еҸёеӯЈжҠҘзӮ№иҜ„пјҡй«ҳеҹәж•°е№ізЁіжёЎиҝҮпјҢж—әеӯЈе°ҶиҮіеј№жҖ§еҸҜжңҹ

дәӢ件

е…¬еҸёеҸ‘еёғ2024е№ҙдёҖеӯЈжҠҘпјҡ1Q24е…¬еҸёе®һзҺ°иҗҘдёҡжҖ»ж”¶е…Ҙ101.50дәҝе…ғпјҢеҗҢжҜ”-5.2%пјҢеҪ’жҜҚеҮҖеҲ©ж¶Ұ15.97дәҝе…ғпјҢеҗҢжҜ”+10.1%пјҢжүЈйқһеҪ’жҜҚеҮҖеҲ©ж¶Ұ15.13дәҝе…ғпјҢеҗҢжҜ”+12.1%гҖӮ

й«ҳеҹәж•°дёӢй”ҖйҮҸзҹӯжңҹжүҝеҺӢпјҢдә§е“Ғз»“жһ„жҢҒз»ӯдёҠ移гҖӮ

1Q24е…¬еҸёиҗҘ收еҗҢжҜ”-5.2%пјҢй”ҖйҮҸ/еқҮд»·еҲҶеҲ«еҗҢжҜ”-7.6%/+2.6%гҖӮй”ҖйҮҸж–№йқўпјҢе•Өй…’жҖ»й”ҖйҮҸ218.4дёҮеҚғеҚҮпјҢеҗҢжҜ”-7.6%пјҢиҷҪеҸ—еҲ°1Q23й«ҳеҹәж•°еҪұе“ҚпјҢйҷҚе№…д»Қиҫғ23е№ҙдёӢеҚҠе№ҙжңүжүҖ收зӘ„гҖӮе…¶дёӯпјҢдё»е“ҒзүҢйқ’еІӣе•Өй…’/е…¶д»–е“ҒзүҢй”ҖйҮҸеҲҶеҲ«дёә132.2/86.2дёҮеҚғеҚҮпјҢеҗҢжҜ”-5.6%/-10.4%гҖӮдёӯй«ҳз«Ҝд»ҘдёҠдә§е“Ғй”ҖйҮҸ96дёҮеҚғеҚҮпјҢеҗҢжҜ”-2.4%пјҢдёӯй«ҳз«Ҝд»ҘдёҠдә§е“Ғй”ҖйҮҸеҚ жҜ”иҫҫеҲ°44.0%пјҢиҫғ1Q23жҸҗеҚҮ2.31pctпјҢеҚ°иҜҒе•Өй…’й«ҳз«ҜеҢ–еҠҝиғҪд»ҚејәпјҢдә§е“Ғз»“жһ„жҢҒз»ӯдёҠ移гҖӮжҲ‘们и®ӨдёәпјҢдәҢеӯЈеәҰеҗҺе…¬еҸёе°ҶйҖҗжӯҘиө°еҮәй«ҳеҹәж•°йҳ¶ж®өпјҢеҸ еҠ еӨҸеӯЈе•Өй…’ж—әеӯЈеҲ°жқҘпјҢдёҡз»©еј№жҖ§жҲ–жңүжңӣе…‘зҺ°гҖӮ

еҗЁжҲҗжң¬дёӢиЎҢпјҢжҜӣеҲ©зҺҮжҳҫи‘—жҸҗеҚҮгҖӮ

1Q24е…¬еҸёжҜӣеҲ©зҺҮеҗҢжҜ”+2.12pctиҮі40.4%пјҢжӢҶеҲҶжқҘзңӢпјҢдә§е“ҒеқҮд»·/е№іеқҮжҲҗжң¬еҲҶеҲ«еҗҢжҜ”+2.6%/-1.0%пјҢжҲ‘们и®ӨдёәпјҢй«ҳз«ҜеҢ–зҡ„延з»ӯе’ҢеҺҹж–ҷжҲҗжң¬еҗҢжҜ”дёӢиЎҢжҳҜжҜӣеҲ©зҺҮжҸҗеҚҮзҡ„дё»иҰҒй©ұеҠЁеҠӣгҖӮ

й”Җе”®иҙ№з”ЁзҺҮ收зӘ„пјҢзӣҲеҲ©иғҪеҠӣдјҳеҢ–гҖӮ

1Q24е…¬еҸёеҪ’жҜҚеҮҖеҲ©зҺҮ/жүЈиҙ№еҮҖеҲ©зҺҮеҗҢжҜ”+2.18/+2.30pctиҮі15.7%/14.9%пјҢйҷӨжҜӣеҲ©зҺҮиҙЎзҢ®еӨ–пјҢжңҹй—ҙиҙ№з”ЁзҺҮдәҰжңүжүҖ收зӘ„гҖӮ1Q24е…¬еҸёй”Җе”®/з®ЎзҗҶ/з ”еҸ‘/иҙўеҠЎиҙ№з”ЁзҺҮеҲҶеҲ«еҗҢжҜ”-1.02/+0.41/+0.08/-0.44pctгҖӮ

зӣҲеҲ©йў„жөӢ

жҲ‘们预计公еҸё2024-2026е№ҙEPSеҲҶеҲ«дёә3.59гҖҒ4.04гҖҒ4.44е…ғ/иӮЎгҖӮеҸӮиҖғеҸҜжҜ”е…¬еҸёдј°еҖјпјҢжҲ‘们з»ҷдәҲе…¬еҸё2024е№ҙ24-28еҖҚPEпјҢеҜ№еә”еҗҲзҗҶд»·еҖјеҢәй—ҙдёә86.17-100.54е…ғгҖӮ

йЈҺйҷ©жҸҗзӨә

иЎҢдёҡз«һдәүжҝҖзғҲпјҢеҺҹжқҗж–ҷд»·ж јдёҠж¶ЁгҖӮ

вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”вҖ”

жҠҘе‘ҠеұһдәҺеҺҹдҪңиҖ…пјҢд»…дҫӣеӯҰд№ пјҒеҰӮжңүдҫөжқғпјҢиҜ·з§ҒдҝЎеҲ йҷӨпјҢи°ўи°ўпјҒ