欢迎收听东吴晨报在线音频:

注:音频如有歧义以正式研究报告为准。

行业

电子:

先进封装赋能AI计算

国内龙头加速布局

投资要点

先进封装本质目的是增加触点连接,以代替制程提升。量子隧穿效应导致先进制程的研发制造成本过高,而良率过低,先进封装技术能够弥补制程提升的困难。先进封装技术的本质为提升连接效率。其中,重布线层技术(RDL)重新布局裸片I/O触点,支持更多、更密引脚,广泛用于晶圆级封装(WLP);硅通孔技术(TSV)通过将芯片的焊点打穿、在通孔里填充金属材料实现芯片与芯片、芯片与基板的垂直连接,是2.5D和3D封装的关键解决方案;凸块技术使用凸点(bump)代替传统引线,增加触点、缩小传输距离和电阻;混合键合技术(Hybrid Bonding)通过将芯片或晶圆平面上的铜触点抛光后进行退火处理,使得连接平面完全贴合,以无凸点(Bumpless)的方式缩减连接距离和散热能力。先进封装对制造设备精度、无尘环境、测试精度要求极高。技术升级方向为增加连接效率(如使用玻璃基板代替有机基板)和降低成本(如使用“硅桥”代替硅中介层)。

先进封装赋能高速计算,算力需求提升,先进封装产能供不应求。先进封装主要通过两方面提升逻辑芯片的算力:一、提升处理器集成度,从而提升性能;二、提升处理器和存储器间的连接带宽、减小连接功耗,从而解决“内存墙”和“功耗墙”,提升芯片算力。随着AI大语言模型市场的发展,模型训练和推理应用所需算力不断提升;国内新入局AI企业众多,智算芯片需求旺盛。根据IDC,至2026年,国内智算规模可达2023年的3倍。与此同时,供给端高性能GPU产能明显不足,先进封装产能成为主要瓶颈。2023年8月,英伟达表示计划2024年将H100产能拉高至少3倍。2023年9月,台积电表示CoWoS产能只能尽量满足客户80%的需求。先进封装发展前景、国产替代空间广阔。

先进封装行业壁垒高,专业封测厂商不具优势;海外龙头加速扩产,国内企业追赶。先进封装行业壁垒高,且相比OSAT厂,Fab厂和IDM厂更具优势,主要原因有二:第一,技术精度高,且高度依赖晶圆制造技术、与芯片设计环节的协同,例如重布线层(RDL)、硅通孔(TSV)、混合键合(HB)需要在裸晶本体上进行线路设计、刻蚀、电镀,晶圆厂在技术和硬件方面更有优势;第二,晶圆厂主导了先进封装领域的技术路线和订单分配,封装厂需要与上游厂商密切合作以获取订单。面对高增需求,海外龙头加大扩产力度,但扩产难度大、周期长。台积电、三星、英特尔、日月光纷纷增加先进封装产线,但由于上游设备供应不足等原因,扩产周期普遍达2-3年。与此同时,国内龙头积极布局先进封装领域。长电科技聚焦XDFOI新技术、2.5D/3D技术的量产;通富微电聚焦消化高端CPU、GPU封装产能,现已涉及AMDMI300的封装;甬矽电子积极研发Fan-in/Fan-out、2.5/3D晶圆级封装相关技术,并大力建厂扩产,未来营收增长空间广阔。

风险提示:AI算力需求增长不及预期;先进封装技术进展缓慢;国产替代不及预期。

(分析师 马天翼、周高鼎)

个股

宇通客车(600066)

向上趋势明朗

2月产销数据持续超预期!

投资要点

公司公告:宇通客车2024年2月销量为1385辆,同环比分别+76%/-50%;产量为1325辆,同环比分别+10%/-56%。

淡季不淡,二月产销数据再度超预期。继公司1月产销数据超预期后,我们认为公司二月产销同比高增趋势延续,再度超预期。2月受春节放假影响开工时间较短,而去年春节发生在一月份,在此背景下公司2月销量录得76%同比高增,体现出来下游需求景气背景下客车行业复苏速度超过我们预期。总览1-2月,公司累计销量4182辆,同环比分别+104%/-48%,而去年一季度公司总销量为4439辆,若三月份景气度持续公司Q1产销有望实现同比大幅增长,一季度业绩有望超预期兑现。

大中客占比同环比高增,销量结构明显改善。分车辆长度看,2024年2月大中轻客销量为731/579/75辆,同比分别+126%/+168%/-70%,环比分别-59%/-20%/-75%。大中客销量占比95%,同环比+26pct/+5pct。

公司整体去库。2024年2月公司整体去库60辆,大中轻客库存变化为+13/-110/+37辆,全年累计补库140辆。

国内国外共振,预计一季度及全年有望演绎从销量到业绩上的同比高增。国内方面,2023年一季度受到2022年新能源补贴退坡透支影响较大,叠加疫情放开初期交付尚有阻碍,2023年一季度交付数据基数较低;国外方面,根据中客网数据,2023年大中客出口实现了同比51%的高增,2024年预计出口高增延续,推动这轮客车大周期上行。

盈利预测与投资评级:我们维持公司2023~2025年营业收入为267/347/414亿元,同比+23%/+30%/+19%,基本维持归母净利润为16.5/24.5/30.6亿元,同比+117%/+49%/+25%,对应EPS为0.8/1.1/1.4元,对应PE为26/17/14倍。公司为高股息标的,维持“买入”评级。

风险提示:全球经济复苏不及预期,国内外客车需求低于预期。

(分析师 黄细里)

同享科技(839167)

2023年报点评

Q4出货环比略降,业绩符合预期

投资要点

事件:公司发布2023年年度报告,实现营收21.75亿元,同增74%,归母净利润1.20亿元,同增140%,扣非归母净利润1.15亿元,同增149%;2023Q4营收5.71亿元,同环比+92%/-15%,归母净利0.39亿元,同环增227%/16%;扣非净利润2023Q4为0.38亿元,同环增219%/14%。2023Q4毛利率为10.23%,环降1pct,主要系需求放缓,焊带价格有所下行。业绩超预告上限,剔除2023Q4增值税抵减带动其他收益增加0.13亿元后,公司业绩符合预期。

2023Q4需求放缓、价格承压、出货环降12%:(1)出货端:2023年公司焊带出货约2.6万吨,同增80%+,其中2023Q4出货约7000吨,环降12%,从产品结构看SMBB焊带占比不断提升,2023Q4SMBB占比约60-70%,环增20pct+;(2)价格端:受2023Q4下游需求放缓影响单吨价格约8.2万元,环降3%;(3)盈利端:2023Q4毛利率约10.2%,环降约1pct,主要系价格下行所致。展望2024年,我们预计焊带出货同增20-30%。

股权支付带动2023Q4费用上行、增值税抵减增加其他收益带动业绩环增:2023Q4公司支付股权费用约600万元,使得公司管理、研发费用环比上行,带动公司2023Q4期间费用率环增1pct至6%;同时受先进制造业企业增值税抵减政策影响,2023Q4获得其他收益约1300万元带动2023Q4业绩环增。

投资建议:考虑下游组件盈利承压及焊带环节竞争加剧等因素,我们预计2024-2026年归母净利润1.46/1.77/2.1亿元(2024-2025年前值为1.62/2.08亿元),同增21%/21%/19%,维持“买入”评级。

风险提示:竞争加剧、政策不及预期。

(分析师 曾朵红、郭亚男)

江苏博云(301003)

2023年年报点评

全年销量同比改善

关注下游补库与募投项目落地

投资要点

事件:公司发布2023年年报,实现营业收入5.06亿元,同比下滑2%;实现归母净利润1.15亿元,同比增长2%。其中23Q4单季度,实现营业收入1.42亿元,同比增长27%、环比增长11%,归母净利润0.32亿元,同比增长89%、环比增长5%,业绩符合预期。

销售回暖带动业绩改善,24年有望进一步增长。1)销量方面:2023年,公司实现改性塑料销量2.24万吨,同比增长7%,扭转了2022年的下滑态势。其中高性能改性尼龙产品销量1.12万吨,同比增长2%,高性能改性聚酯销量0.69万吨,同比增长23%。2)营收方面:2023年,公司实现营业收入5.06亿元,同比下滑2%,但分季度来看,营收下滑主要系Q1拖累,进入下半年后公司收入增速由负转正,23Q3/23Q4同比增长分别为23%/27%。根据公司2024年经营计划,公司24年营收目标为7亿元,较23年水平增长约38%。

客户结构整体优化,利润率水平全面回升。1)收入构成方面:2023年电动工具行业收入占比为61%,同比下降7.8pct,家电/汽车行业收入占比分别为23%/12%,同比上升6.6pct/2.0pct,产品下游应用领域更趋多元化。2)客户集中度方面:2023年公司前五大客户收入占比为66.9%,同比下降3.7pct,客户结构趋于优化。3)利润率方面:2023年公司实现销售毛利率33.8%/销售净利率22.8%,同比增长5.8pct/0.8pct,其中电动工具/家电/汽车行业毛利率分别为35.3%/30.6%/33.5%,分别同比增长7.0pct/1.6pct/8.1pct,整体均保持高端定位。

海外电动工具去库推进,有望催化公司业绩弹性。公司产品下游应用以电动工具为主,22年以来全球电动工具行业经历累库周期,下游需求整体承压,进入23年后,全球电动工具行业库存边际去化。以史丹利百得为例,截至23Q4,百得库存已连续六个季度呈现下滑趋势。向后看,随着下游去库完成,公司订单量有望边际回升。

募投项目稳步推进,研发优势持续巩固。1)公司现有改性塑料产能约3万吨,另有6万吨募投项目、共计8条产线处于在建状态,其中24年预计将完成4条生产线的安装,实现3万吨新增产能。2)研发方面,23年公司研发投入2547万元,研发占比达5.03%,同时公司研发中心预计将于24年底投入使用,届时将进一步增强公司改性塑料产品的研发能力,推动公司在高端市场的渗透率提升。

盈利预测与投资评级:考虑到公司募投项目投产进度延后,我们调整公司2024-2025年归母净利润为1.52、2.05亿元(此前为1.78、2.34亿元),并新增2026年归母净利润为2.78亿元,按3月5日收盘价计算,对应PE分别为13.1、9.7和7.1倍,维持“买入”评级。

风险提示:产能释放不及预期,需求恢复不及预期,改性塑料竞争加剧。

(分析师 陈淑娴)

长安汽车(000625)

1&2月销量同比持续增长

全球化步伐加速

投资要点

公告要点:2024年2月,长安汽车实现合计批发销量为152704辆,同环比分别-20.05%/-45.53%。其中合肥长安批发销量为10381辆,同比-26.59%;重庆长安批发销量为65403辆,同比-28.11%;河北长安批发销量6897辆,同比-18.41%;长安福特批发销量13171辆,同环比分别-7.97%/-37.15%。2024年2月自主品牌海外销量29041辆,同环比分别+54.64%/-37.71%;自主乘用车销量83732辆,同环比分别-28.81%/-57.43%。

2月集团销量15.27万辆,新能源渗透率18.3%,出口率22.9%,出口占比进一步提高。1)国内:长安汽车2月批发销量152704辆,同环比分别-20.05%/-45.53%;整体来看,2024年1-2月,自主品牌累计销量368088辆,同比+18.96%,2月自主品牌销量126603辆,同环比分别-22.40%/-47.57%,其中乘用车销售83732辆,同环比分别-28.81%/-57.43%;重点车型来看,深蓝汽车和阿维塔系列交付量同比翻倍,长安启源累计销量突破5.5万辆,长安福特销量13171辆,长安马自达销量3956辆。2)海外:公司2月自主品牌出口销量为29041辆,同环比分别+54.64%/-37.71%,出口占集团销量22.9%,同环比分别+11.43/+3.63pct。3)新能源:2月长安自主品牌新能源汽车销量23226辆,同环比分别+12.89%/-55.83%,新能源渗透率为18.3%,同环比分别+5.74/-3.43pct。

跟进降价,多车型扩充产品矩阵提升竞争力。新车维度,第二代长安X5 PLUS和X7 PLUS换新上市,起售价分别7.39/8.39万元;全球首款超级增程皮卡长安猎手正式上市,官方指导价13.99万元起;同时,公司计划推出长安启源A07真香版,纯电续航710km,扩充中大型高级数智轿车产品矩阵。价格维度,长安汽车跟进降价,其中长安起源A05起售价下降1.1万元至7.89万元。

盈利预测与投资评级:我们维持长安汽车2023~2025年归母净利润为109/93/116亿元,对应EPS为1.10/0.93/1.17元/股,对应PE为17/21/16倍,维持长安汽车“买入”评级。

风险提示:乘用车价格战超预期,终端消费恢复低于预期。

(分析师 黄细里、杨惠冰)

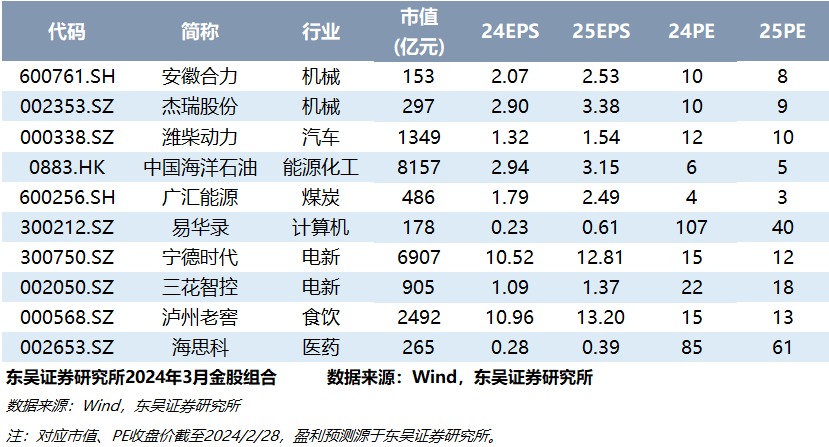

最新金股组合

东吴证券研究所机构销售通讯录

法律声明

本公众号(微信号:scsresearch)为东吴证券股份有限公司(以下简称“东吴证券”)研究所依法设立,独立运营的官方订阅号。本订阅号不是东吴证券研究所的研究成果发布平台,本公众号所截内容均来自于东吴证券研究所已经正式发布的研究报告,如需了解详细的证券研究信息,请参见东吴证券研究所发布的完整报告。在任何情况下,本号所截内容不构成对任何人的投资建议,东吴证券或东吴研究所也不对任何人因使用本订阅号所截内容所引致的任何损失负任何责任。本订阅号所截内容版权仅归东吴证券研究所所有,东吴证券及东吴研究所对本订阅号保留一切法律权利。订阅人对本订阅号发布的所有内容(包括文字、图片、影像等)未经书面许可,禁止复制、转载;经授权进行复制、转载的,需注明出处为“东吴证券研究所”,且不得对本订阅号所截内容进行任何有悖原意的引用、删节或修改。