#读懂金融专栏之大国产业链

党的二十大报告提出:“要坚持以推动高质量发展为主题,加快建设现代化经济体系,着力提高全要素生产率, 着力提升产业链供应链韧性和安全水平”。40年的改革开放和经济高速增长后,中国在全球产业链扮演着关键角色,现在也遇到新挑战,高质量发展要求兼顾产业链的效率和安全。

中金公司研究部和中金研究院联合撰写了《大国产业链——新格局下的宏观与行业趋势》深度报告,从多个层面分析产业链发展面临的机遇和挑战,提出新形势下中国发挥好规模经济优势对促进产业链效率与安全的重要性。据此报告,中金公司将于“读懂金融”专栏推出系列科普文章。

纺织服装业是推动中国早期发展的、如今仍旧重要的国民经济基础型产业和贸易顺差行业。但随着逆全球化趋势和绿色贸易壁垒的影响,以及中国要素成本的上升和制衣产业主动的横向迁移,近年来中国制衣业部分劳动密集型产业产能转移至东南亚、南亚。中金研究剖析了纺服产业链发展和变迁的驱动因素,并对当前国际形势下平稳完成从纺服大国到纺服强国的升级提出展望和思考。

全球视角下,纺织服装业作为在第一次工业革命期间就诞生的成熟产业,一方面早已形成了完整的产业链和全球化分工,另一方面发达国家已经完成了产业发展到升级的历程,占领了价值链的高点。那么,中国纺织制造业的全球地位如何?

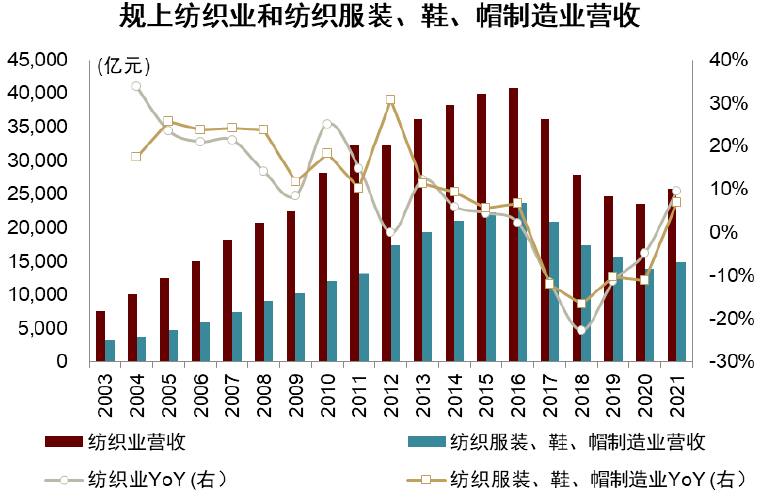

2001年中国加入WTO后,纺织产业凭借丰富的劳动力和土地资源优势快速发展。2021年,全国规模以上纺织企业营收2.57万亿元,纺织服装、鞋、帽制造企业营收1.48万亿元,合计占全国规模以上工业企业营收的3%。2017年以来,受经济增速放缓、供给侧改革及产能转移等影响,纺织制造业增速有所回落(图表1)。

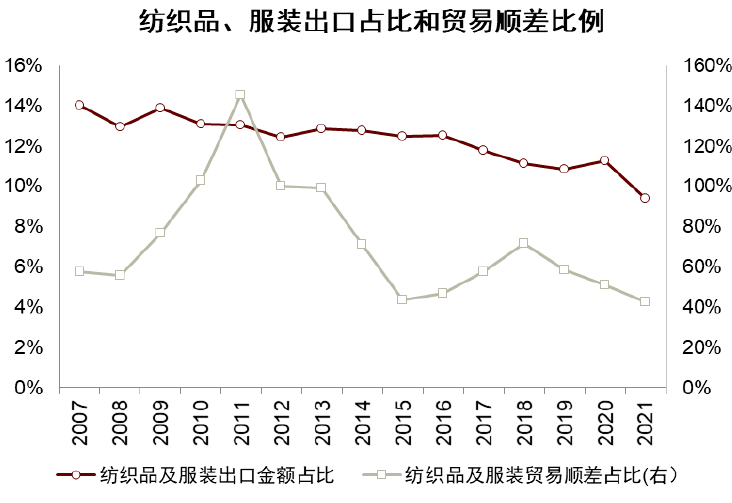

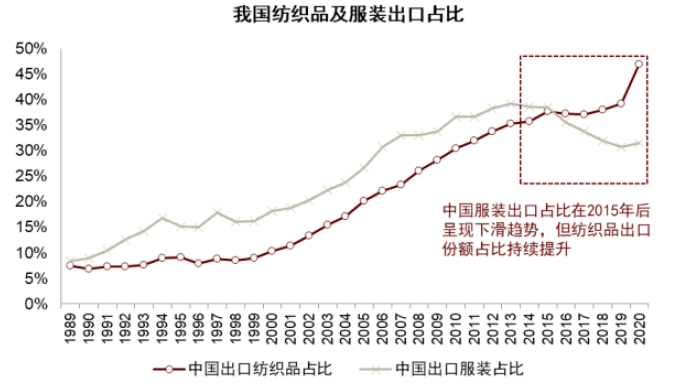

与此同时,2021年,中国纺织品及服装出口额3,155亿美元,约有50%的产品用于出口,占中国全行业出口额的9.38%,贸易顺差为2,878亿美元,占中国总贸易顺差的43%,虽然近年来出口占比和贸易顺差占比有所下降[1](图表1),但仍是中国重要的出口和贸易顺差行业。

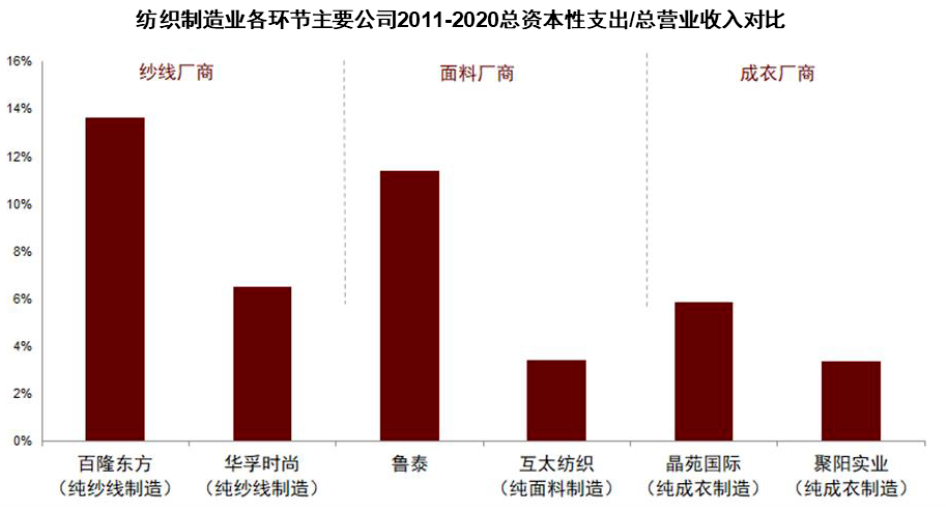

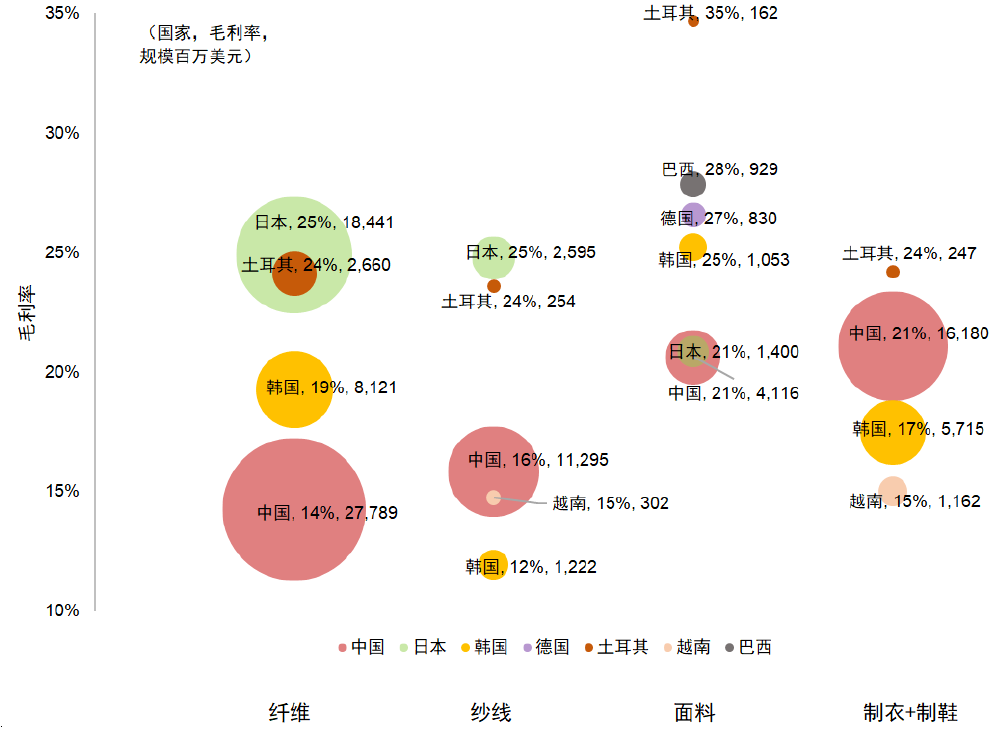

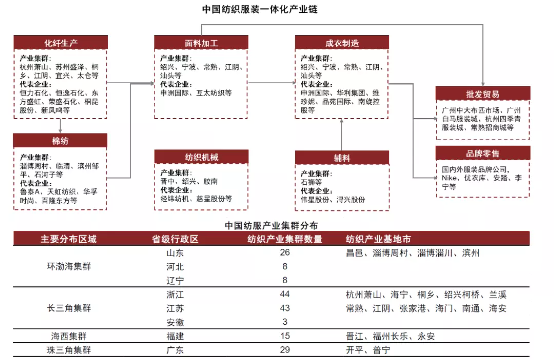

横向看,中国纺织制造产业链大而全,上游尚有技术升级空间,成衣制造效率领先全球。如图表3所示,中国不仅参与了从纤维到成衣的所有环节,且是各个环节上规模最大的国家。以各国排名前5的公司[2]为例,利润率方面,中国在纤维和纱线上的毛利率与日本等国尚存在差距。到了面料环节,中国与德国、韩国等国家的利润率差距仍然存在,但在逐步缩小,侧面体现了中国纺织业存在制造升级的空间。

在成衣制造上,中国的规模和毛利率均处于全球领先地位,毛利率高得益于中国劳动力素质和管理水平带来的制衣效率领先。

资料来源:Bloomberg,公司公告,中金公司研究部

注:(1)各国数据取自纺织品、纺织制品中各国排名前5的公司,可能与实际情况存在出入;(2)气泡大小代表规模

纺服产业链变迁与安全风险

图表4:全球服装出口情况

注:1993年欧盟正式诞生,故缺失此前数据

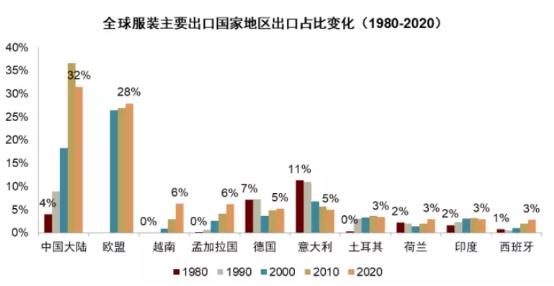

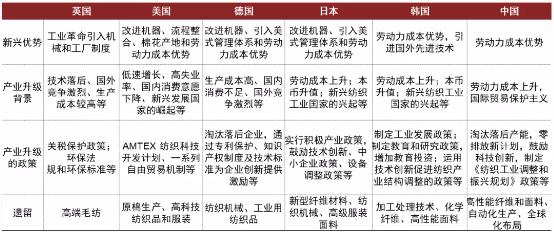

全球历经多轮产业转移,近几次多为成本驱动型转移。回顾纺织制造业转移历史[4],经历了从英国→美国→日本→韩国、中国台湾、中国香港→中国的转移过程,供给端的技术进步、资源禀赋、成本优势,需求端的消费市场规模以及产业政策都是转移的驱动因素。

本轮转移驱动因素为南亚及东南亚等国兼具低劳动力成本和优惠的产业政策优势。据世界银行数据,2021年东南11国、南亚7国的人口数量达25亿,约占全球人口数量的32%,而且大部分国家尚处于制造业的人口红利期,劳动年龄人口占比不断提升,劳动力成本较低。更重要的是,南亚及东南亚等国具有更优惠的税负成本优势。

同时,由于中国纺织制造业在出口上的强竞争优势,面临着发达国家制造业回流政策、“去中心化”政策的影响。

纺织业属于高耗能、高碳排和污水高排放行业,但重污染环节反而难以外迁。东南亚、南亚等国的环保标准日益严格,越南等国多次要求停止对环境污染严重的项目。因此,将落后的产能单独外迁的可行性较低,多以大型企业为满足上下游一体化的配套功能为主。

碳关税或带来新型贸易壁垒,绿色转型势在必行。低碳化方面,2021年3月欧盟通过“碳边境调节机制”,相关研究表明,一旦征收碳关税,发达国家将从中受益,而发展中国家纺织业或均将受到负面冲击[5]。

中国政策及纺企积极应对安全风险

面对以上的安全风险,中国纺织产业也在过去十余年中做出努力应对。

中国纺企主动跟随并部分主导了制衣业转移。据中纺联数据[6],截至2019年,中国纺织业对外投资已涵盖了从纤维到服装的全产业链,存量超过100亿美元。以越南为例,外资企业贡献了纺织业约60%[7]的出口金额,而中国占外资投资金额的约24%[8]。

我们认为,未来东南亚制衣业可能也会面临转移压力,但中国纺企已经主动储备了近二十年的海外本地化管理能力和人才,能够继续跟随甚至部分主导转移方向。目前,中国纺织业对外投资目的地分布在全球100多个国家和地区[9],涵盖东南亚和非洲(目的为输出产能)、欧美和澳洲(目的为学习设计、技术等,连接消费者)等重点区域,能适应更为长远的产业链变迁。

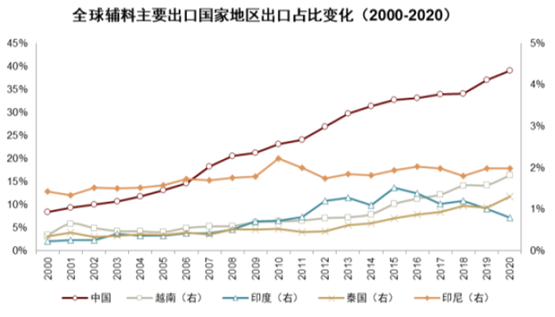

纺织中间品尚未转移,制衣的产能转移溢出到中间品的增长。中国的纺织中间品尚未转移,由于纱线、面料、辅料等人工成本占比较低、对产业链配套要求较高,中国在这些环节仍具备较强的竞争优势,2010-2020年,中国纺织品出口占比从30.4%提升至47.0%,而其他国家出口份额呈下降趋势(图表5)。这表明,中国和越南为代表的东南亚等国间形成了一种深度的嵌合关系、而非取代关系,其关系更类似部分环节的“溢出”而非转移[10]。

资料来源:WTO,UN Comtrade,中金公司研究部

注:1993年欧盟正式诞生,故缺失此前数据

纺服产业链发展路径演变及展望

基于纺服产业链横向转移的安全风险存在但中国正积极应对的结论基础上,我们认为,制衣业转移是大势所趋,纺服产业链安全风险的解决办法实质是控制关键领域和高附加值环节,纵向升级突破并通过数字经济等方式提升制造和交易效率、打造新的比较优势。具体而言:

首先,可以借力规模优势,继续坚定推进纺织中间品和供应内需的制衣环节的保留。从供给端看,纺织中间品的制造极其依赖能源、化工等重工业,而越南等国重工业和配套设施相对薄弱,这也是随着制衣业的转移,东南亚对中国的纺织中间品的依赖愈发加深的核心原因;此外中国已形成多个世界级产业集群,短时间内难以被复制和迁移(图表6)。更重要的规模优势体现在需求端的市场规模,中国是全球最大的鞋服消费市场,且人均鞋服消费支出较发达国家还有2~3倍提升空间,随着本土品牌迅速崛起将带来更多对本土制造的刚性需求,如2021年李宁99%的供应商来自中国大陆。

其次,在被转移出去的环节上中国纺企凭借深厚的品牌关系优势能充分顺应趋势。如中国大陆头部服装制造企业与Nike、Adidas等品牌均有约20年的合作时长,而合作关系是难以被产业转移打破的,相反的是,近年来我们看到品牌要求国内制衣企业在越南、印尼、埃及等地进行全球化布局。

但与此同时,劳动密集型的制衣环节需解决人力资源瓶颈的问题。短期看,制衣业人工劳动效率已经趋于极致,且劳动力成本逐年升高,由于制衣业产业转移非一蹴而就,且部分制衣业或被永远保留在中国,因此人力资源瓶颈尚待突破,而且中国在转移过程中仍需保持技术领先优势,制衣业自动化升级需求较为迫切。目前新一代数字化、信息化、智能化技术正推动纺织制造全产业链升级,已有头部企业成功展示了低成本、高效率的升级方式。长期来看,纺织业是稳就业的重要力量,需要关注因产业链转移和自动化升级带来的就业问题。

图表7:纺织产业链转移主要国家及产业升级背景

思考与启示

(一) 对内抓住产业升级机遇,推动产业链向中西部发展

中西部供应内需、吸纳就业。劳动力成本上,中西部代表性省份如河南、宁夏的纺织业工资高于越南、柬埔寨,因此或难以阻挡劳动密集型产业外迁的趋势,但在供内需的和要保留的部分上相对沿海地区具备一定的比较优势。目前,河南、安徽、贵州、广西等地已经承接了一些头部企业如李宁、安踏、盛泰集团的产能,政策可以继续推动中西部地区完善产业配套能力、适当推出税收优惠等,利用市场经济进一步承接部分供内需的纺织制造产业链。我们预计这些产业向中西部的转移会部分消化东部省区人力工资过贵、环境承载压力过大的问题,并创造产业转移后的部分就业岗位、吸纳部分返乡就业人口。

科技创新,人才培育。在新一轮的产业升级中,引导企业立足附加值关键产品如纤维、面料的开发等,鼓励企业研发高性能、多功能、多应用的纺织品,加强关键技术突破。此外,支持加快行业尤其是制衣业的自动化、智能化、数字化转型,联通底层的生产基础设施和上层的数字交易平台,并构建完善的职业教育体系,加快培养高技术人才以适应产业升级。

此外,要继续鼓励企业节能减排,工艺升级,建设优质品牌,推广文化。如鼓励大型企业开拓国际市场,通过时装周、展览等加强国际影响力。

(二) 对外顺应转移浪潮,输出产能、对接品牌,成为全球化的先锋产业

顺应制衣业转移浪潮。如果在成熟产业上投入过于激进的挽留型政策,会带来资源利用的低效率和国民福利的损失,因此可以先顺应劳动密集型产业转移浪潮,同时加快数字化升级,打造新的要素优势,通过纵向升级控制产业链的关键领域。

分工合作,输出经验。加强国际贸易合作和分工,利用“一带一路”建设机遇、RCEP区域贸易协定的关税优势,在东南亚、非洲地区加强产业园区共建合作,打造国际产能合作标志性项目,构建中国与这些国家的技术扩展朋友圈。而且,中国可以借力海外管理能力和品牌关系优势,对外投资并输出经验,带着资金、技术、管理人才走出去。

制造企业对接国际品牌,培育制造冠军。在品牌供应链集中和精简趋势下,中国可以积极利用内需优势和制造优势对接国际大品牌,尤其提升鞋履制造上与国际大品牌的合作空间,培育一批制造业冠军。

资料来源

[1] 近几年纺服营收上升,但出口和贸易顺差占比下降是因为出口总额增速快于纺服营收增速,其中如机电产品等增速较快。

[2] 指归属于各国的公司,比如申洲国际统计在中国制衣环节中,但在越南、柬埔寨等均有生产基地。

[3] WTO:https://stats.wto.org/ 。

[4] 陈蓉芳:《产业转移理论与国际纺织制造业中心的变迁》,《华东经济管理》2005年第19卷第12期。

林春美:《世界纺织产业转移与我国的对策》,《市场经纬》2007年第11期。

[5]谢璇:《碳关税对中国纺织业出口竞争力的影响研究》,2021年。

[6]徐迎新:《中国纺织业对外投资版图》,《中国外汇》2019年第17期 。

[7] 广西壮族自治州商务厅:《越南纺织协会制定2022年纺织品出口目标》http://swt.gxzf.gov.cn/zt/jjdm/jmdt/t10983318.shtml。

[8] 我们预计越南纺织服装业中资占比高于24%。

[9]中国纺联产业经济研究院:《入世20年:中国纺织对外贸易发展回顾》http://chinawto.mofcom.gov.cn/article/ap/p/202201/20220103236583.shtml。

[10] 施展:《溢出:中国制造未来史》,中信出版社2020年。

文章来源

本文摘自:2022年11月11日已经发布的《第十七章 纺织服装:顺应转移,纵向突破》

林骥川 分析员 SAC 执证编号:S0080522080008

郭海燕 分析员 SAC 执证编号:S0080511080006

SFC CE Ref:AIQ935

曾令仪 分析员 SAC 执证编号:S0080521090002

免责声明