很多人纠结腾讯的股权激励问题,认为股权激励摊薄了股东权益。

打个比方,如果腾讯表面上每年赚1000亿,给25倍市盈率的话就是2.5万亿市值。但同时它又增发了100亿元的股份,那是不是真实利润就变成900亿了?

“所谓的合理市值”就变成2.25万亿了?老股东集体损失了2500亿元?!

事实并非如此简单,但也不复杂,搞清楚几个简单问题就行了。

1、发放股权激励前,增发新股不影响股东利益

用自有资金增发股份,只是财务报表里的项目挪动。

比如,将10亿现金记账成1亿股票。实际上现金还在公司账面上,只是不能直接花。新增发的股份记录在“库存股”项目中,这部分股份没有任何权益。

在这部分股份发放出去之前,是不生效的股份。极端情况下,这部分股份可以直接注销掉,10亿元现金重回账面,一切好像没发生过。

在股权激励发生前,丝毫不减少现有股东利益,自然不必计入成本。

只有在股权激励发生时,才影响老股东的股权,才有必要计入成本。

无论腾讯“当年”新增发多少股票,咱们没必要纠结。也许某一年它增发的比较多,但可能分3年发放;有时增发比较少,2年就发放完毕。

我们只需关注,今年发放了多少股权即可。

2、股权激励发放时,立刻计入成本,不扭曲“国际会计准则”利润,还会影响估值吗?

股权激励发放时,便会归类到对应的员工工资项目中,计入成本。

最后的报表(国际会计准则)利润中,已经去掉了股权激励的费用。

也就是说,报表利润是“干净”的,并没有虚增一份股权激励的钱。

不过,我们通常看腾讯利润时,看的是“非國際財務報告準則本公司權益持有人應佔盈利”,相当于咱们A股常说的“归母净利润”。

问题就出在这里。

腾讯的“非国际净利”中,反而包含股权激励费用。

“国际财报净利”中,把股权激励费用当做成本去除了,但“非国际财报净利”中又给加回来了!

如此看来“非国际净利”也不是真实利润,也无法真实反映腾讯的盈利能力。

那我们还能看“非国际净利”吗?该如何调整,才能让它更接近事实呢?

3、如何快速调整“非国际净利”?

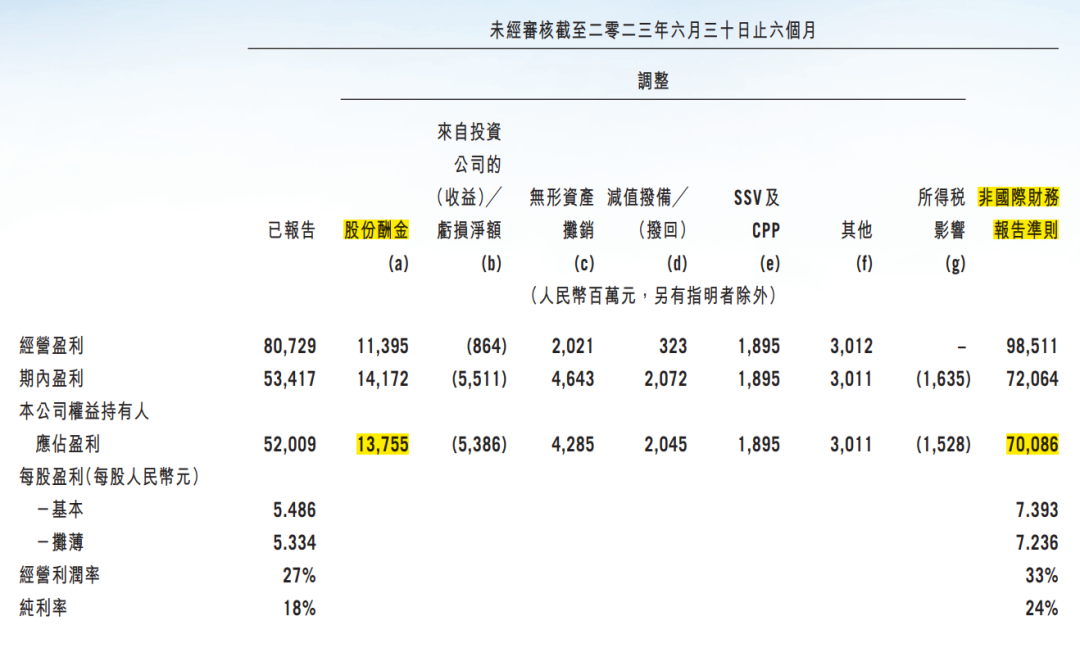

下图是“非国际利润”的计算过程:

如图所示,它是在“国际财报净利”的基础上,经过加加减减得出来的。

国际净利+股份酬金-投资收益+无形资产摊销+减值拨备+SSV及CPP(公司投入可持续社会价值及共同富裕计划的费用)+其它-所得税影响=非国标净利润(通常认为这个数值更接近公司的真实盈利能力,基于这个数值给公司估值)

我觉得其中有争议的就是“股份酬金”和“无形资产摊销”,是否应该加回来?

股份酬金:股权激励当期支出,是作为费用从当期收入里扣过的,但管理层认为当期公司并没有支出现金,所以加回来。

一般,大家都认为不应该加回来,我也这样认为。

虽然没有现金支出,但它本质上是员工工资,影响股东权益所占比例。如果不支付这笔“工资”,会影响工作效率,进而影响公司盈利能力。理应在利润数据中有所反映,应该去掉。

无形资产摊销:因收购活动及联合营公司的收购活动,导致的无形资产摊销和商誉减值,同样是管理层认为本账期并没有支出现金,所以加回来。

很多人认为这一项也应该去掉,但我不这样认为。

这个问题与“估值”的底层逻辑相关。我认为,给企业估值时,不是用这一年的自由现金流数值,而是用它创造自由现金流的能力,也就是它的盈利能力。

其它几项:虽涉及现金,但不影响盈利能力,同理不予考虑。

我认为:市值=盈利能力*市盈率倍数。

所以,我需要的数值就不是具体的自由现金流数值,而是一个模糊的盈利能力数值。

虽然无形资产在收购时付出了现金,财务上理应每年摊销一部分。但只要收购完成,合并报表,理论上企业的盈利能力就已经变化了,也就不应影响估值了。

这个问题涉及估值的最底层逻辑,没有绝对的对和错,这里不详细讨论了,本文最后会再次略微提及。

4、介绍一个我“发明”的简便算法

我认为,从“非国际利润”中,把“股份酬金”减掉,即可更加接近腾讯真实的盈利能力。

不过,股份酬金是费用,如果直接从净利润里减去的话,就忽视了所得税影响。正确的做法是从除税前利润开始计算,过程我就不细说了,意义不大。

直接说结论:减去“股份酬金的70%-75%”即可。

于是,所谓的真实净利润:(70086-13755*0.75)*1000000≈598亿

反正财报不是真相,当然怎么好算怎么来,于是598亿元就算600亿吧。

下半年利润通常比上半年高,就预估650亿吧,全年利润:600+650=1250亿元。

是否觉得我这样算有点大大咧咧?!

其实,就算不考虑所得税的影响,直接剪掉“股份酬金”的全部,与现在的数字相差34亿元,也没啥区别。

为啥如此说?

5、本来就没有精准的盈利能力数值

财务报表只是记录事实的一种方式,不是事实本身!

为了给企业估值,而寻找的“盈利能力”也只是一个概念,不是数值,不是数值,不是数值!

更重要的是,就算我们给腾讯利润少估100亿,其实都没啥影响。

不信咱们就算一下。

腾讯市值2.88万亿,利润1250亿的话,市盈率23倍;利润1150亿的话,少算100亿,市盈率25倍。

一个23倍,一个25倍,有什么本质区别吗?!

所以,我们估算时,要不要多计算点税率呀?要不要减去无形资产摊销呀?“其它”项目高达3亿要不要去掉呀?这些小问题重要吗?

比不上“从逻辑上搞清楚腾讯未来竞争力”的1%重要!

所以,巴菲特才说:宁要模糊的正确,不要精确的错误。

那么,最后一个问题:25倍市盈率的腾讯贵吗?

以腾讯公司的质地看,我觉得一点不贵!

当然,不耽误它下跌。