当前新型储能产业已被列为新兴产业之一,在产业政策引导和市场需求驱动的双重作用下,新型储能产业将实现快速的发展。随着行业技术进步的加快以及市场竞争的加剧,市场格局会出现较大的变化。

导入期向成长期加速过渡,市场面临盘整出清

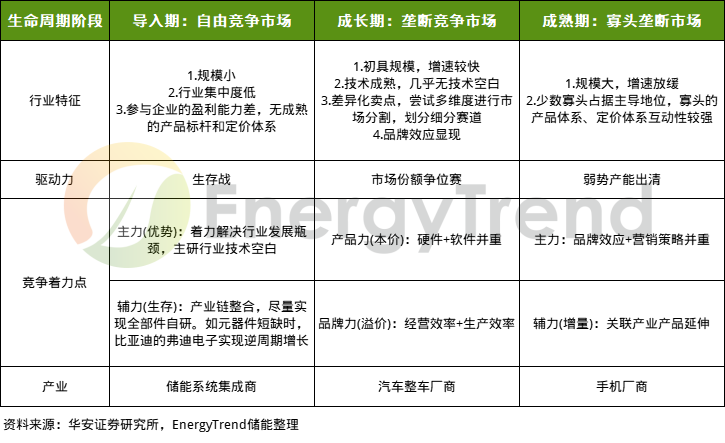

由于锂离子电池下游应用由消费、动力和储能三分天下,因此对标行业全生命周期演变具有参考意义。

例如手机厂竞争格局演变经历了“新旧势力开始交锋—新势力进旧势力退—新势力淘汰赛—洗牌结束格局稳定”四个阶段,目前进入了寡头垄断市场。

而汽车整车厂2023年开年迎来了激烈的价格战,特斯拉和比亚迪双雄降价后,各电车品牌纷纷跟调价格。随着价格逼近成本线,行业迎来盘整。

再来看储能板块,目前储能系统集成商入局企业众多,但行业集中度仍较低。随着行业全生命周期的规范落地,政策明晰,缺乏核心技术、不符合安全标准的企业将在行业趋势下面临淘汰。

图:储能系统集成行业生命周期演变格局

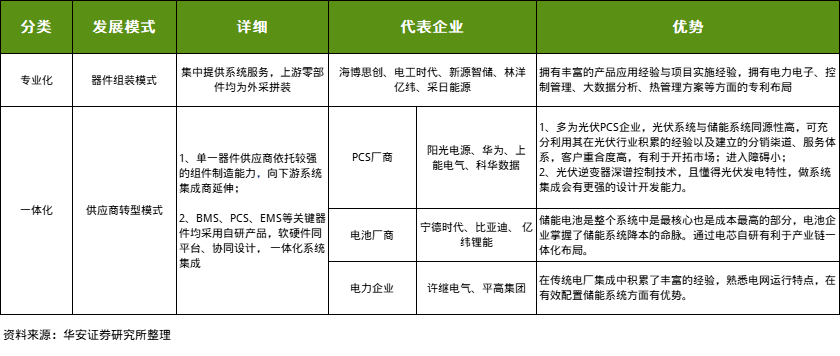

“专业化+一体化”双线发展路径

目前储能系统发展尚处于早期,主要有两种发展模式:

专业集成商发展模式:专注于本身环节,定位第三方供应商。如海博思创、科陆电子等,竞争优势在于与部分集成商无利益冲突,销售渠道广,通过集成商快速铺开;

一体化发展模式:PCS、电池厂商纵向延伸价值链,实现PCS、电芯等储能系统主要部件自主生产制造,并由自主设计部门完成系统集成服务,竞争优势在于产品一体化销售,有利于降本增利。

图:典型的储能系统集成商发展路径分类

多元器件企业向下游储能系统集成环节拓展

入局者更多,竞争就越激烈。除了专业从事系统集成业务的企业,中游主营四大主要部件的企业具备器件生产的技术优势,是向下游系统集成环节拓展。例如宁德时代、亿纬锂能、鹏辉能源、比亚迪、蜂巢能源等企业。

今年以来,宁德时代的身影参与到国电投新疆博乐、豫能控股、华电集团2023年第一批规模为5GWh的集采中。同时,其还推出了光储融合解决方案——全球首个0辅源直流耦合解决方案。该方案可以做到15000次循环,实现光储同寿;电芯采用耐高温石墨负极材料,特制电解液方案,无需冷却系统。

此外,比亚迪较早涉足系统集成环节,其也通过在产品端发力,进一步构筑竞争优势。SNEC展期间,比亚迪推出首款“佩刀”储能产品——比亚迪魔方BYD MC Cube。

“内卷”已经成了不少业内人士的口头禅,除了国内卷以外,“卷”的态势也进一步蔓延到海外。厂商海外参展热情高涨,在上个月举行的德国展会上,国内厂商悉数到场。储能市场的爆发,有望进一步提升新能源建设的天花板。

一、储能系统集成考验设计能力

一、储能系统集成考验设计能力

近年来,受益于市场需求和政策导向双重驱动,我国新型储能规模化应用趋势逐渐呈现。任何一个行业或者说一个细分领域,都会经历培育期、成长期、成熟期。当前储能行业发展仍面临三大方面的挑战。

近年来,受益于市场需求和政策导向双重驱动,我国新型储能规模化应用趋势逐渐呈现。任何一个行业或者说一个细分领域,都会经历培育期、成长期、成熟期。当前储能行业发展仍面临三大方面的挑战。根据不完全统计,近十年全球储能安全事故发生60余起。2021年全球储能市场爆发,大规模储能项目越来越多,单个储能项目规模越来越大,储能安全隐患也随之增大。

其中,有两个关注点,一是安全事故多发于锂离子电池,一旦发生,通常事故等级高,损失惨重。例如2018年7月2日,韩国一风力发电园区内ESS储能设备发生重大火灾事故,造成706㎡规模电池建筑和3500块以上锂电池全部烧毁。二是多事故发生在电站投运一段时间后,储能全生命周期的安全问题引发重视。

图:部分储能电站爆炸事故详情

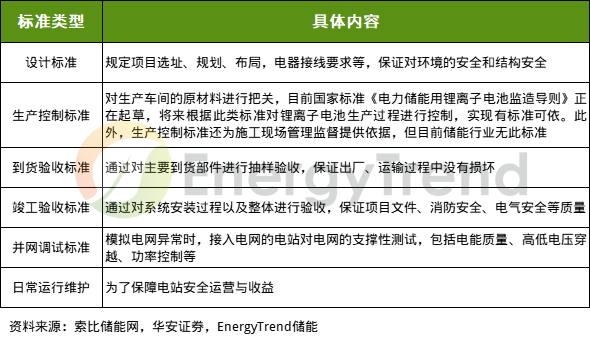

储能正处于由研发示范向商业化过渡的关键时期,迫切需要建立健全储能技术标准为产业发展保驾护航。实际上,储能标准涉及设计、运输、安装、验收、投运、运维、灾后处理、电池回收等多个环节。

但在电化学储能技术统一规范、并网调度规则、产品检测认证等方面仍无明确标准;储能系统运输、安装、调试、运维方面的安全性标准尚不成熟;对储能消防要求、环保、社会经济效益等方面的评价标准仍是空白。

在光伏强制配储的背景下,缺乏电网公司对储能系统调度频次、充放电次数等的明确规定,储能产品的质量和安全无法保证。

图:储能全流程涉及六类标准

一般来说,中游的储能系统集成环节是安全问题“第一责任人”。中游储能系统集成具备标准化机架式设备,组装难度低。一般地,下游客户对上游元器件的要求较高,而对集成商的品牌关注度较低,因此“低毛利、高营收”的特性吸引了众多企业入局,内卷激烈。而下游的所有权、使用权和收益权分化,权责不明晰,均无法对全链条安全问题负责。

由于储能集成系统是对上游元器件的耦合,成为唯一能对整个储能系统产品的安全负责的环节。

未来集成商将向专业化过渡,例如必须熟悉上游三大核心技术,因此向上游环节拓展是一大路径,但集成商向上游拓展难。而上游各环节要么技术壁垒高,要么规模效应明显,进入壁垒高。另外,上游竞争格局稳定,未来将朝着市场细化演进,而各细分市场的龙头企业已具备边际优势,保护壁垒难以打破,集成商专业化道阻且长。

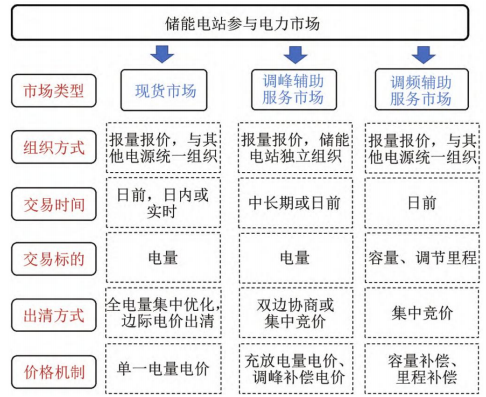

国内电力市场盈利模式尚不完善。从现货市场来看,与国外相比,我国的现货市场以发电侧单边交易为主,价格信号无法传导到用户侧形成有效激励引导,商业模式未形成闭环。

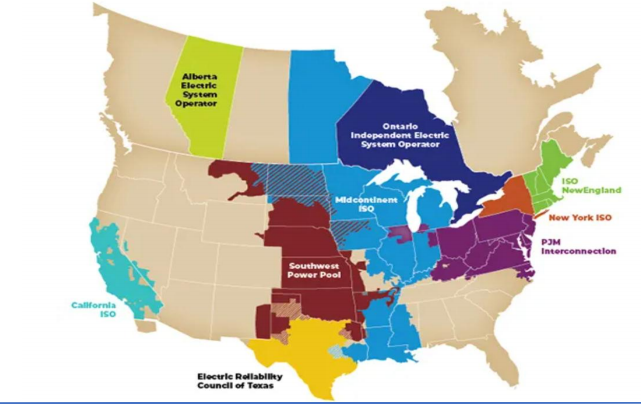

从中长期交易市场来看,美国电力整体市场通过竞争性拍卖进行发电资源交易;零售市场允许消费者自主选择供电商;中国电力市场以计划调度和双边协商为主,市场化程度相对较低。虽然各地出台了一些辅助服务政策,但交易品种单一,难以覆盖储能投资成本。

另外,各地市相关辅助服务政策不一,部分地区没有长效政策机制,缺乏稳定性,投资风险较大,一定程度上制约了投资者的参与积极性。

图:2019年美国电力市场结构

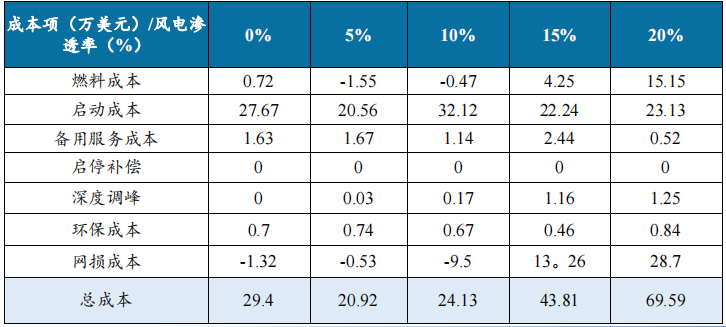

当前,储能电站建设成本较高。储能电站成本分为技术成本和非技术成本,其中技术成本高主要是因为储能尚未规模化应用,电池、PCS、EMS等设备成本高。非技术成本高,主要是储能电站开发、土地、接入、并网验收、融资成本高。

如若市场出现低价竞争,会忽视质量与安全。根据毕马威《新型储能助力能源转型》报告,当前新能源企业配储成本主要由企业自身承担,压力较大。

例如,一座光伏电站配建装机量20%、时长2小时的储能项目,其初始投资将增加8%-10%;而风电场配建同样容量的储能项目,其初始投资成本将增加15%-20%,内部收益率降低0.5%—2%不等。

因此,发电企业出于经济性考虑,会更倾向于选择低成本储能项目,相对忽视性能和安全问题,传导到储能供应方就会引发低价竞争问题,甚至导致劣币驱逐良币。

图:风电渗透率越高,储能建设成本越高

储能电站市场参与度、收益性和贡献率较低

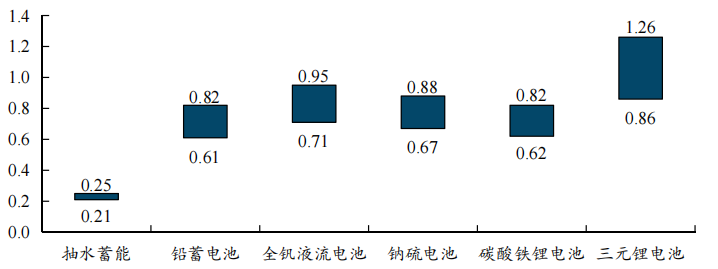

目前储能度电成本约为0.8元/kWh,而大多调峰价格均低于0.8元/kWh,不具备经济性,市场参与积极性不高。根据中电联数据,中国当前电化学储能项目平均等效利用系数仅为12.2%。个别项目存在仅部分储能单元被调用、每月平均充放2次、甚至基本不调用的情况。

目前运维成本高于预期,以AGC储能调频为例,按照设计寿命,电池组深浅组合充放需保障3年以上。但部分电站实际运行中,由于电池充、放电过于频繁,容量衰减过快,投运半年就需要大规模更换电池,质量隐患高,原有的全周期投资收益逻辑不成立,运维成本高。

早期储能构网能力不足:很多储能项目在前期论证阶段,都按照电网中新能源最大弃电规模进行调用情况测,放大了电网的调用需求。另外,早期的储能只有充放电功能,不具备稳定支撑等构网型能力,同时单体规模较小,对调峰弃电、断面受限等问题的解决贡献度偏低,限制了应用范围。

图:典型储能技术的度电成本(元/kWh)

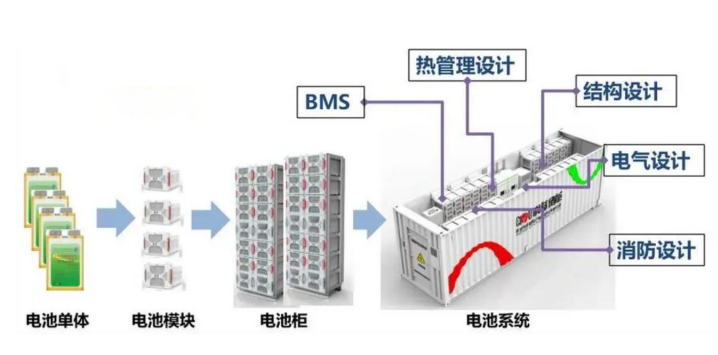

储能集成系统直接对安全负责,其电池原件能量密集、拓扑结构灵活多变、电芯数量多和特性不一,并非简单堆砌和拼凑,而是涉及系统控制、电气安全、直流侧管理、设备优化匹配、电池健康及安全联动保护管理等多领域知识。众多入局储能系统集成企业能力参差不齐,不少厂家缺乏集成拓扑设计经验和能力。

另外,目前储能行业并未出台权威标准,储能项目仍为非标准化招标,提供的是定制化产品和服务,储能集成设计参差不齐、软硬件不兼容,阻碍储能系统行业的健康发展。

图:储能电池系统结构设计