一、公司简介

二、公司目前所处的发展阶段

产品端:CW-15/25E/40/100等主力机型已完成定型并进入放量期;JOS-C700/JOS-P200无人值守系统、云龙固定翼物流机、氢燃料长航时机型等2025年完成验证,2026-2027年批量。

市场端:国内低空数字运营示范项目(巴中、绍兴、彭州等)2025年起复制推广;海外“一带一路”市场取得适航认证,2026年规模出货。

财务端:收入已连续三年保持50%以上复合增速,但仍处战略亏损期(研发投入高、产能爬坡),2025年起随规模化交付和费用摊薄,预计2026年扭亏,2027年进入利润释放期。

三、财报及研报要点

1、业绩情况

2、核心竞争力

飞控与导航:JOUAV-FC6三余度分布式飞控(国内唯一同时获民航Ⅲ类、国军标双认证),具备GNSS拒止视觉/激光SLAM导航,定位精度≤0.3m,国际先进。 平台设计:多目标优化总体设计软件(获2023年四川省科技进步一等奖),实现7-110kg级垂直起降固定翼48小时内快速参数化迭代,国内领先。 复合材料制造:拓扑优化一体成型工艺,机体减重12%,单架次直接材料成本下降18%,效率国内第一梯队。 云边端系统:JoLAOS低空操作系统+5G+MESH自组网,实现千架级异构集群实时协同,时延<80ms,技术成熟度TRL8。 专利壁垒:截至2025H1授权发明专利110项(其中PCT 12项),覆盖飞控算法、气动布局、复合材料、空域管理。

3、重要财务指标

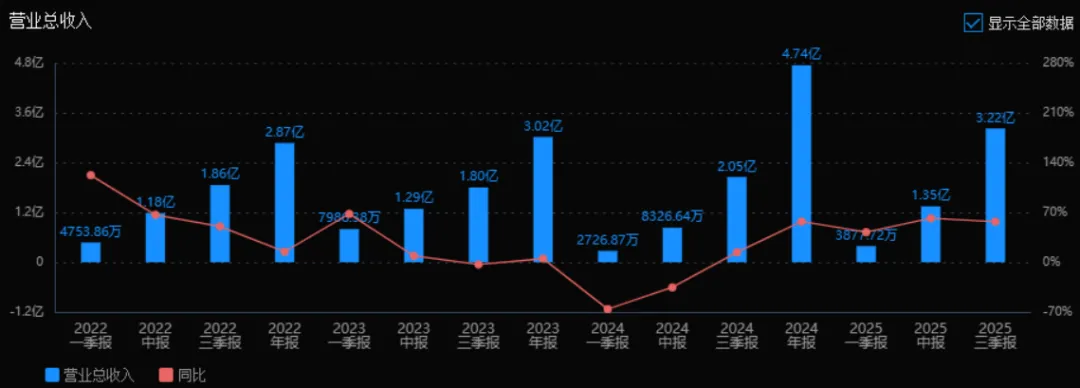

1)营业总收入

2025年三季度的营业总收入为3.22亿,相较于2024年三季度的2.05亿,增长57.01%。收入增长显著,表明公司业务扩张势头强劲,市场销售能力持续提升。

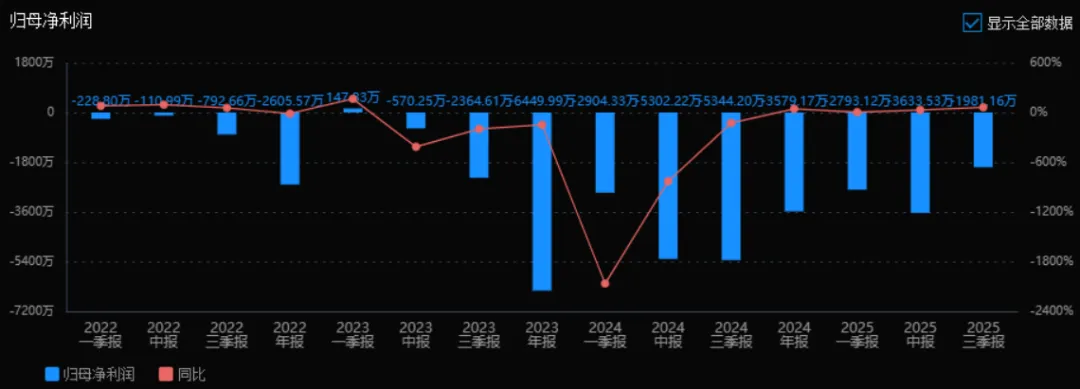

2)归母净利润

2025年三季度的归母净利润为-1981.16万,相较于2024年三季度的-5344.20万,增长62.93%。虽然仍处于亏损状态,但亏损幅度明显收窄,显示出盈利状况正在逐步改善。

3)净资产收益率(ROE)和投入资本回报率(ROIC(TTM))

2025年三季度的ROE为-3.51%,ROIC为-2.76%,相比2024年三季度的ROE-9.23%和ROIC-7.33%,两项指标均有显著提升。尽管仍为负值,但改善趋势明显,说明公司在资本使用效率和盈利能力方面有所优化。

4)销售毛利率

2025年三季度的销售毛利率为48.86%,较2024年三季度的49.54%略有下降,但仍保持在较高水平。毛利率的轻微波动可能与成本结构或市场竞争有关,整体盈利能力依然稳健。

5)期间费用率

2025年三季度的期间费用率为51.70%,较2024年三季度的67.99%显著下降。费用控制取得成效,有助于缓解盈利压力,但费用率仍高于毛利率,说明公司仍需持续优化费用结构。

6)销售成本率

2025年三季度的销售成本率为51.14%,较2024年三季度的50.46%略有上升。成本控制存在一定压力,需关注原材料、生产等环节的成本管理。

7)净利润现金含量

2025年三季度的净利润现金含量为483.77%,较2024年三季度的116.57%大幅提升。说明公司净利润的现金保障能力很强,经营活动现金流状况良好。

8)存货周转率和应收账款周转率

2025年三季度的存货周转率为0.76次,应收账款周转率为2.03次,较2024年三季度的0.60次和1.65次均有提升。资产运营效率有所改善,但存货周转率仍偏低,可能存在库存积压风险。

9)应收账款和存货

2025年三季度的应收账款为1.54亿,存货为2.30亿,较2024年三季度的1.39亿和2.12亿均有所增加。应收账款和存货规模扩大可能与业务增长相关,但也需关注资金占用和坏账风险。

10)资产负债率

2025年三季度的资产负债率为39.12%,较2024年三季度的43.75%有所下降。负债结构趋于优化,财务风险可控,偿债能力增强。

综上所述:

该公司在2025年三季度表现出收入快速增长、亏损收窄、费用控制改善、现金流增强等积极趋势。ROE和ROIC虽仍为负,但已显著提升,显示盈利能力和资本效率正在逐步恢复。毛利率保持较高水平,净利润现金含量大幅提升,资产周转效率也有所改善。然而,公司仍面临销售成本上升、存货周转率偏低、应收账款和存货规模扩大等挑战。若能在成本控制、库存管理和应收账款回收等方面进一步优化,盈利能力和运营效率有望持续提升。整体来看,公司处于业务扩张与盈利修复并行的阶段,财务基本面呈现改善态势,但尚未实现稳定盈利。

4、品牌质量及客户资源

品牌:DII全球民用无人机制造商前五(2023、2024连续两年),中国地理信息产业协会“无人机十佳品牌”。

四、行业情况及公司的市场地位和竞争格局

1、行业总体情况

2、市场容量及增速

3、公司市场地位

4、主要竞争对手

5、相对竞争优势

垂直起降固定翼技术路线唯一实现7-110kg全谱系量产,竞品多集中于≤25kg段;

军品级飞控可靠性+民航适航双认证,竞品多为民用级;

全产业链(材料-整机-飞控-云-服务)一体化,成本比外采模式低15-20%;

无人值守系统提前三年布局,2025年已落地23个区县,形成先发网络效应。

五、AI分析的未来三年利润增长情况

收入端

2025E 3.5亿元(+60%,低空数字运营项目集中交付);

2026E 6.2亿元(+77%,云龙物流机、氢燃料机型批量,海外出口翻倍);

2027E 9.8亿元(+58%,无人值守系统全国推广,服务收入占比提至30%)。

利润端

2025E归母净利润-0.3亿元(减亏为主,股份支付+研发投入仍高);

2026E 0.45亿元(扭亏,规模效应+费用摊薄,净利率7.3%);

2027E 1.35亿元(净利率13.8%,三年复合增速>100%)。

增长拆分

行业自然增长贡献约30%增量;

新增产能:大鹏基地二期2026Q2达产,年增产整机1200架,贡献收入约2.1亿元,利润约4200万元;

服务化转型:2027年低空数字运营服务收入3亿元,毛利率65%,贡献利润约1亿元;

费用优化:研发占比由37%降至20%,销售费用率由33%降至25%,合计释放利润约6000万元。

是否符合“股票筛选系统”的要求:不符合。应邀撰写

预测公司发展速度:

亚思维预测2025-2027年增长速度分别为131.71%、353.85%、86.44%,经保守“亚思维变形预测模型”

计算,年均增长51.38%。

估值:

1、PEG估值法:

买入市盈率-卖出市盈率

:30.83-92.49

2、5320估值法:

买入市盈率-卖出市盈率

:85.83-113.51

3、综合平衡估值:

买入市盈率-卖出市盈率:62.50-110.37

注:各项估值指标的应用参阅亚思维的相关文章。

今天最新市场估值:

静态PE、动态PE、最新价分别为:亏损、亏损、58.88

投资策略:

注:$纵横股份$非为亚思维持仓股。

注意:

1、本股是按《科学投资法------价值投资4.0》选择产生,未来不可预测,没有人可以押中一支股一定挣钱,投资需要组合来规避押宝的风险,股票评估报告只是完成了股票投资的第一步,用本方法选择的股票,也只适合科学投资法来进行投资操作。

2、文中的K线图以及“今天最新市场估值”均为亚思维撰写此报告时的即时数据,可能与当天的收盘行情有出入,敬请注意。

3、估值并不是恒定不动的数据,而是会随着时间的推移而发生变动,这是亚思维最新的研究成果,道理很简单:市场风险偏好对估值有一定的影响------理论上最科学的估值方法自由净现金流折现法的折现率就是因为人们的风险偏好而发生变动的,并非一个定值,尽管在一定时期内变化不大,但是随着时间周期的拉长或者市场风险偏好的变动;同时随着人们对股票三年发展预期的变化,等等因素的影响,估值就会发生较大的偏移。