ж·ұ科жҠҖ,жүҖеӨ„иЎҢдёҡ(ж·ұеәҰеҲҶжһҗ)

жң¬ж Ҹзӣ®дёәйҮ‘й“Іеӯҗи§ЈиҜ»е…ЁзҪ‘зҹ©йҳөиҙҰеҸ·пјҢдё“жіЁдәҺе…¬еҸёжүҖеӨ„зҡ„иЎҢдёҡеҲҶжһҗгҖӮ

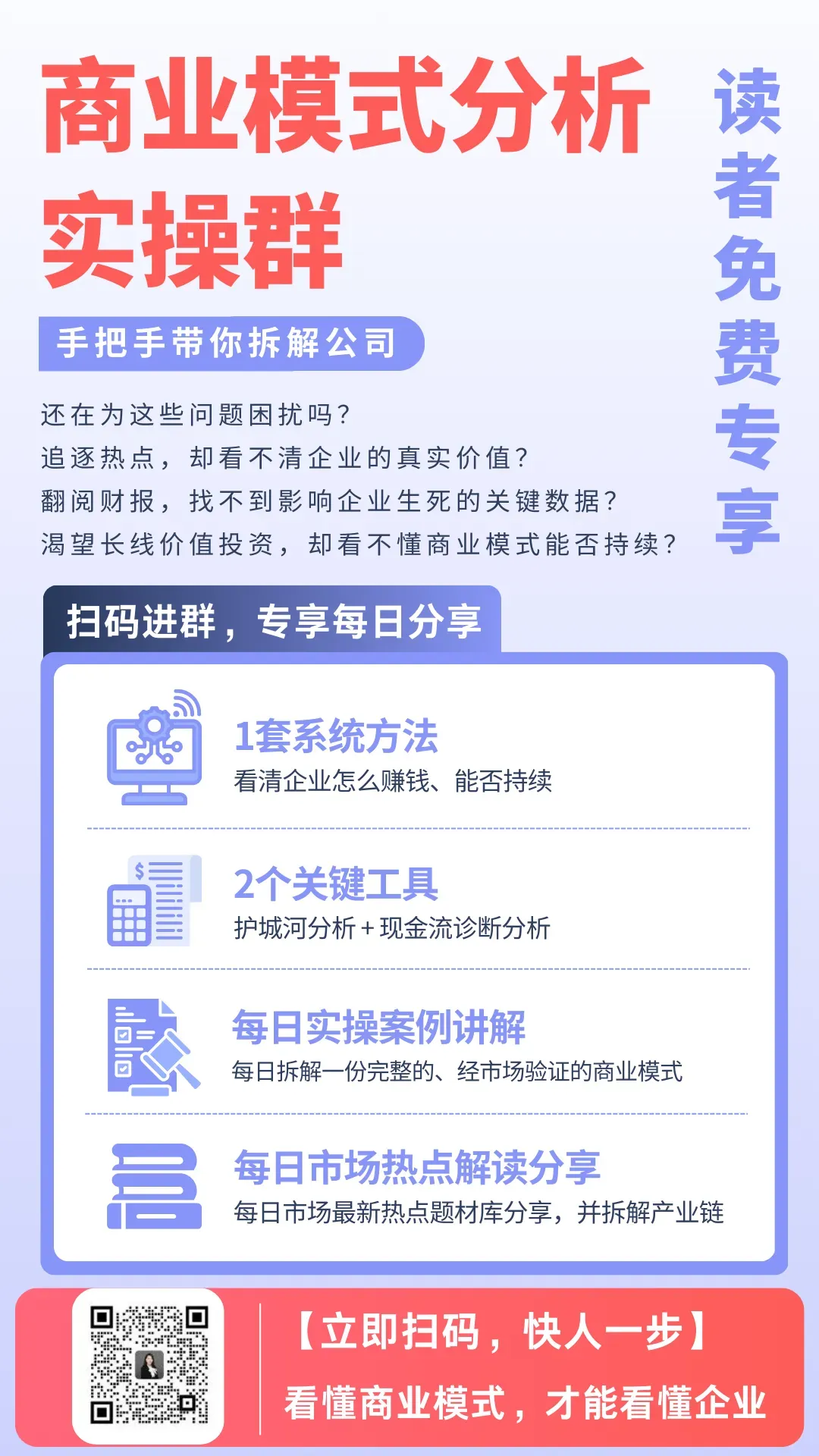

жҲ‘们еҸҰеӨ–ејҖйҖҡдәҶиҜ»иҖ…дәӨжөҒзҫӨпјҲе…Қиҙ№зҰҸеҲ©зҫӨпјүпјҢйҮҢйқўдјҡжңүеёӮеңәеҲҶжһҗе’ҢжҜҸж—ҘзғӯзӮ№иө„и®Ҝи§ЈиҜ»еҲҶдә«пјҢеҗҢж—¶д№ҹдјҡе®ҡжңҹеҲҶдә«дёҖдәӣдё“йўҳзұ»е®һж“Қ(еҪ“еүҚпјҡе•ҶдёҡжЁЎејҸеҲҶжһҗе®һж“Қ)пјҢжӯӨеӨ–пјҡ

вҳқеҰӮжһңдҪ дёҚзҹҘйҒ“иҜҘе…іжіЁе“Әдәӣж–№еҗ‘пјҹзҫӨеҶ…жҜҸж—Ҙжӣҙж–°еёӮеңәзғӯзӮ№йўҳжқҗеә“пјҢеӨ§иө„йҮ‘еҠЁеҗ‘иҝҪиёӘпјҢиҝҳжңүиҮӘз ”жҜҸж—ҘжҪңеҠӣ黑马ж Үзҡ„пјҢзӣҙжҺҘз»ҷдҪ еҸҜеҸӮиҖғзҡ„ж–№еҗ‘пјҢдёҚз”ЁеҶҚиҙ№еҝғеҲ°еӨ„жү’ж¶ҲжҒҜгҖҒжүҫзәҝзҙўгҖӮ

вҳқеҰӮжһңдҪ жңүзңӢеҘҪзҡ„е…¬еҸёжғіиҰҒеҲҶжһҗпјҹеҸ‘йҖҒд»»дёҖдёҠеёӮе…¬еҸёеҗҚз§°жҲ–д»Јз ҒпјҢеҚіеҸҜжҹҘзңӢе…¬еҸёж·ұеәҰеҲҶжһҗиҜҠж–ӯжҠҘе‘ҠвҖ”вҖ” д»ҺиҙўжҠҘж•°жҚ®гҖҒе•ҶдёҡжЁЎејҸпјҢеҲ°иЎҢдёҡж јеұҖгҖҒзҹӯжңҹи¶ӢеҠҝпјҢе…Ёж–№дҪҚжӢҶи§Је…¬еҸёзңҹе®һд»·еҖјпјҢд»ҺжӯӨе‘ҠеҲ«з„Ұиҷ‘гҖӮ

жҲ‘们д№ҹиҮӘе»әдәҶдё“дёҡж•°жҚ®еә“е№іеҸ°пјҢдёӢж–№жү«з Ғж·»еҠ иҝӣзҫӨпјҢеҸҜе…ұдә«дҪҝз”ЁгҖӮдё“жіЁз ”з©¶дёҠеёӮе…¬еҸёд»·еҖје’Ңд»·ж ј

В жңүе®Ҹи§Ӯ В жңүж·ұеәҰ В жңүд»·еҖј В В

第дёҖжӯҘпјҡиЎҢдёҡеёӮеңә规模еҲҶжһҗ

еҪ“еүҚеёӮеңә规模жөӢз®—

е…ЁзҗғеҚҠеҜјдҪ“еёӮеңәеңЁ2024е№ҙй”Җе”®йўқиҫҫ6276дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ19.1%пјҢе…¶дёӯеӯҳеӮЁеёӮеңәеҚ жҜ”жҳҫи‘—пјҢйў„и®Ў2025е№ҙе…ЁзҗғеҚҠеҜјдҪ“еёӮеңә规模е°Ҷеўһй•ҝ11.2%иҮі6970дәҝзҫҺе…ғгҖӮеӣҪеҶ…з”өеӯҗеҲ¶йҖ жңҚеҠЎпјҲEMSпјүеёӮеңәдёҺе…Ёзҗғи¶ӢеҠҝеҗҢжӯҘпјҢ2024е№ҙ规模д»ҘдёҠз”өеӯҗдҝЎжҒҜеҲ¶йҖ дёҡиҗҘдёҡ收е…Ҙиҫҫ16.19дёҮдәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ7.3%пјҢеҲ©ж¶ҰжҖ»йўқ6408дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ3.4% гҖӮжңӘжқҘеёӮеңәз©әй—ҙйў„жөӢ

ж¶Ҳиҙ№з”өеӯҗ组件иЎҢдёҡеҸ—зӣҠдәҺAIгҖҒж–°иғҪжәҗжұҪиҪҰгҖҒеҢ»з–—з”өеӯҗзӯүж–°е…ҙйўҶеҹҹйңҖжұӮеўһй•ҝгҖӮе…Ёзҗғз”өеӯҗеҲ¶йҖ жңҚеҠЎпјҲEMSпјүеёӮеңәйў„и®Ў2029е№ҙе°ҶиҫҫеҲ°7732.2дәҝзҫҺе…ғпјҢеӨҚеҗҲе№ҙеўһй•ҝзҺҮпјҲCAGRпјүдёә5.9% гҖӮеӣҪеҶ…ж–№йқўпјҢеӯҳеӮЁиҠҜзүҮе°ҒиЈ…жөӢиҜ•дҪңдёәж·ұ科жҠҖзҡ„ж ёеҝғдёҡеҠЎпјҢе°ҶеҸ—зӣҠдәҺеӣҪдә§жӣҝд»Ји¶ӢеҠҝпјҢйў„и®ЎеӣҪеҶ…еӯҳеӮЁиҠҜзүҮеёӮеңә规模2025е№ҙеҗҢжҜ”еўһй•ҝи¶…20% гҖӮиЎҢдёҡеўһй•ҝйҖҹеәҰиҜ„дј°

е…ЁзҗғеҚҠеҜјдҪ“еёӮеңәеўһйҖҹд»Һ2024е№ҙзҡ„19.1%ж”ҫзј“иҮі2025е№ҙзҡ„11.2%пјҢдҪҶеӯҳеӮЁз»ҶеҲҶйўҶеҹҹд»ҚдҝқжҢҒејәеҠІеўһй•ҝпјҢдё»иҰҒй©ұеҠЁеҠӣеҢ…жӢ¬з”ҹжҲҗејҸAIгҖҒй«ҳжҖ§иғҪи®Ўз®—пјҲHPCпјүеҸҠж•°жҚ®дёӯеҝғйңҖжұӮгҖӮеӣҪеҶ…з”өеӯҗеҲ¶йҖ иЎҢдёҡеўһйҖҹзЁіе®ҡеңЁ5%-8%пјҢеҸ—ж”ҝзӯ–ж”ҜжҢҒе’Ңдә§дёҡй“ҫеҚҮзә§жҺЁеҠЁгҖӮ第дәҢжӯҘпјҡиЎҢдёҡз”ҹе‘Ҫе‘ЁжңҹеҲӨж–ӯ

иЎҢдёҡжүҖеӨ„йҳ¶ж®ө

ж¶Ҳиҙ№з”өеӯҗ组件иЎҢдёҡж•ҙдҪ“еӨ„дәҺжҲҗй•ҝжңҹеҗҺжңҹиҮіжҲҗзҶҹжңҹж—©жңҹгҖӮе…ЁзҗғеҚҠеҜјдҪ“еёӮеңәеўһйҖҹиҷҪж”ҫзј“пјҢдҪҶеӯҳеӮЁгҖҒAIиҠҜзүҮзӯүз»ҶеҲҶйўҶеҹҹд»ҚеӨ„дәҺй«ҳйҖҹеўһй•ҝйҳ¶ж®өпјҢиҖҢдј з»ҹж¶Ҳиҙ№з”өеӯҗпјҲеҰӮжүӢжңәгҖҒPCпјүе·Іиҝӣе…ҘжҲҗзҶҹжңҹгҖӮж·ұ科жҠҖжүҖеңЁзҡ„еӯҳеӮЁе°ҒиЈ…жөӢиҜ•йўҶеҹҹпјҢеӣ AIе’Ңж•°жҚ®дёӯеҝғйңҖжұӮзҲҶеҸ‘пјҢд»ҚеӨ„дәҺжҲҗй•ҝжңҹгҖӮйҳ¶ж®өзү№еҫҒдёҺжҢҒз»ӯж—¶й—ҙ

жҲҗй•ҝжңҹзү№еҫҒпјҡжҠҖжңҜиҝӯд»Јеҝ«пјҲеҰӮDRAMеҗ‘DDR5еҚҮзә§пјүгҖҒеёӮеңәйңҖжұӮеӨҡе…ғеҢ–пјҲAIз®—еҠӣйңҖжұӮпјүгҖҒеӣҪдә§жӣҝд»ЈеҠ йҖҹгҖӮжҢҒз»ӯж—¶й—ҙпјҡеӯҳеӮЁжҠҖжңҜеҚҮзә§е‘ЁжңҹзәҰ2-3е№ҙпјҢAIй©ұеҠЁзҡ„з®—еҠӣйңҖжұӮеўһй•ҝйў„и®ЎжҢҒз»ӯиҮі2030е№ҙгҖӮиЎҢдёҡжё—йҖҸзҺҮиҜ„дј°

е…ЁзҗғеӯҳеӮЁиҠҜзүҮеңЁеҚҠеҜјдҪ“еёӮеңәзҡ„жё—йҖҸзҺҮе·Іи¶…30%пјҢеӣҪеҶ…еӯҳеӮЁиҠҜзүҮеӣҪдә§еҢ–зҺҮдёҚи¶і20%пјҢдҪҶеўһйҖҹжҳҫи‘—пјҲ2025е№ҙйў„и®ЎжҸҗеҚҮиҮі25%пјүгҖӮж¶Ҳиҙ№з”өеӯҗ组件еңЁAIз»Ҳз«Ҝдёӯзҡ„жё—йҖҸзҺҮеҝ«йҖҹжҸҗеҚҮпјҢеҰӮAIиҠҜзүҮе°ҒиЈ…йңҖжұӮе№ҙеўһйҖҹи¶…30% гҖӮ第дёүжӯҘпјҡдә§дёҡй“ҫз»“жһ„еҲҶжһҗ

дә§дёҡй“ҫе…ЁжҷҜеӣҫ

дёҠжёёпјҡеҚҠеҜјдҪ“жқҗж–ҷпјҲзЎ…зүҮгҖҒе…үеҲ»иғ¶пјүгҖҒи®ҫеӨҮпјҲе…үеҲ»жңәгҖҒеҲ»иҡҖжңәпјүгҖҒи®ҫи®Ўе·Ҙе…·пјҲEDAпјүгҖӮдёӯжёёпјҡиҠҜзүҮи®ҫи®ЎгҖҒеҲ¶йҖ пјҲжҷ¶еңҶд»Је·ҘпјүгҖҒе°ҒжөӢпјҲе°ҒиЈ…гҖҒжөӢиҜ•пјүгҖӮдёӢжёёпјҡж¶Ҳиҙ№з”өеӯҗз»Ҳз«ҜпјҲжүӢжңәгҖҒPCпјүгҖҒAIжңҚеҠЎеҷЁгҖҒж–°иғҪжәҗжұҪиҪҰгҖҒе·Ҙдёҡз”өеӯҗгҖӮд»·еҖјй“ҫеҲ©ж¶ҰеҲҶеёғ

и®ҫи®ЎзҺҜиҠӮпјҡеҚ жҚ®дә§дёҡй“ҫжңҖй«ҳеҲ©ж¶ҰпјҢжҜӣеҲ©зҺҮжҷ®йҒҚеңЁ40%-60%пјҲеҰӮеҚҺдёәжө·жҖқгҖҒиӢұдјҹиҫҫпјүгҖӮеҲ¶йҖ зҺҜиҠӮпјҡжҷ¶еңҶд»Је·ҘжҜӣеҲ©зҺҮзәҰ20%-30%пјҲеҸ°з§Ҝз”өгҖҒдёӯиҠҜеӣҪйҷ…пјүгҖӮе°ҒжөӢзҺҜиҠӮпјҡжҜӣеҲ©зҺҮ15%-25%пјҢж·ұ科жҠҖдҪңдёәеӯҳеӮЁе°ҒжөӢйҫҷеӨҙпјҢ2024е№ҙжҜӣеҲ©зҺҮ16.98% гҖӮе…¬еҸёеңЁдә§дёҡй“ҫдёӯзҡ„дҪҚзҪ®

ж·ұ科жҠҖдҪҚдәҺдёӯжёёе°ҒжөӢзҺҜиҠӮпјҢдё“жіЁдәҺй«ҳз«ҜеӯҳеӮЁиҠҜзүҮпјҲDRAMгҖҒNANDпјүзҡ„е°ҒиЈ…дёҺжөӢиҜ•пјҢжҠҖжңҜеЈҒеһ’иҫғй«ҳпјҢе®ўжҲ·еҢ…жӢ¬дёүжҳҹгҖҒжө·еҠӣеЈ«зӯүеӣҪйҷ…еҺӮе•ҶгҖӮе…¶дёҡеҠЎе»¶дјёиҮіжҷәиғҪз”өиЎЁгҖҒдә‘и®Ўз®—зӯүдёӢжёёеә”з”ЁйўҶеҹҹпјҢеҪўжҲҗвҖңе°ҒжөӢ+з»Ҳз«ҜвҖқеҚҸеҗҢеёғеұҖгҖӮ第еӣӣжӯҘпјҡиЎҢдёҡз«һдәүж јеұҖеҲҶжһҗ

еёӮеңәйӣҶдёӯеәҰпјҲCR3/CR5пјү

е…ЁзҗғеӯҳеӮЁе°ҒжөӢеёӮеңәпјҡCR5зәҰ60%-70%пјҢдё»иҰҒдјҒдёҡеҢ…жӢ¬ж—ҘжңҲе…үгҖҒй•ҝз”ө科жҠҖгҖҒйҖҡеҜҢеҫ®з”өгҖҒж·ұ科жҠҖзӯүгҖӮеӣҪеҶ…ж¶Ҳиҙ№з”өеӯҗ组件еёӮеңәпјҡCR5зәҰ40%-50%пјҢж·ұ科жҠҖеңЁеӯҳеӮЁе°ҒжөӢйўҶеҹҹеёӮеҚ зҺҮзәҰ15%-20% гҖӮдё»иҰҒз«һдәүеҜ№жүӢ

еӣҪйҷ…дјҒдёҡпјҡж—ҘжңҲе…үпјҲе…Ёзҗғе°ҒжөӢйҫҷеӨҙпјүгҖҒAmkorпјҲдё“жіЁеӯҳеӮЁе°ҒжөӢпјүгҖӮеӣҪеҶ…дјҒдёҡпјҡй•ҝз”ө科жҠҖпјҲиҗҘ收规模йўҶе…ҲпјүгҖҒйҖҡеҜҢеҫ®з”өпјҲCPUе°ҒжөӢдјҳеҠҝпјүгҖҒеҚҺеӨ©з§‘жҠҖпјҲеӨҡе…ғеҢ–еёғеұҖпјүгҖӮз«һдәүеЈҒеһ’еҲҶжһҗ

жҠҖжңҜеЈҒеһ’пјҡй«ҳз«ҜеӯҳеӮЁе°ҒжөӢйңҖеӨҡеұӮе ҶеҸ е·ҘиүәпјҲеҰӮ3Dе°ҒиЈ…пјүгҖҒжөӢиҜ•иҪҜ硬件ејҖеҸ‘иғҪеҠӣпјҢж·ұ科жҠҖе…·еӨҮDDR5гҖҒLPDDR5зӯүе…ҲиҝӣеҲ¶зЁӢиғҪеҠӣгҖӮе®ўжҲ·еЈҒеһ’пјҡеӣҪйҷ…еӯҳеӮЁеҺӮе•ҶпјҲдёүжҳҹгҖҒжө·еҠӣеЈ«пјүи®ӨиҜҒе‘Ёжңҹй•ҝпјҢйңҖйҖҡиҝҮдёҘж јзҡ„иҙЁйҮҸз®ЎжҺ§дҪ“зі»гҖӮиө„йҮ‘еЈҒеһ’пјҡе°ҒжөӢе·ҘеҺӮеҚ•зәҝжҠ•иө„и¶…10дәҝе…ғпјҢйңҖжҢҒз»ӯз ”еҸ‘жҠ•е…ҘпјҲж·ұ科жҠҖ2024е№ҙз ”еҸ‘иҙ№з”ЁзҺҮзәҰ5%пјүгҖӮ第дә”жӯҘпјҡиЎҢдёҡеҸ‘еұ•еүҚжҷҜеҲӨж–ӯ

й•ҝжңҹеўһй•ҝй©ұеҠЁеҠӣ

AIдёҺз®—еҠӣйңҖжұӮпјҡз”ҹжҲҗејҸAIжҺЁеҠЁеӯҳеӮЁе®№йҮҸйңҖжұӮе№ҙеўһ40%пјҢHBMпјҲй«ҳеёҰе®ҪеҶ…еӯҳпјүйңҖжұӮзҲҶеҸ‘гҖӮеӣҪдә§жӣҝд»ЈпјҡеӣҪеҶ…ж”ҝзӯ–ж”ҜжҢҒеҚҠеҜјдҪ“дә§дёҡй“ҫиҮӘдё»еҸҜжҺ§пјҢеӯҳеӮЁе°ҒжөӢеӣҪдә§еҢ–зҺҮзӣ®ж Ү2025е№ҙиҫҫ30% гҖӮж–°е…ҙеә”з”Ёпјҡж–°иғҪжәҗжұҪиҪҰгҖҒе·Ҙдёҡз”өеӯҗеҜ№иҪҰ规зә§еӯҳеӮЁиҠҜзүҮйңҖжұӮе№ҙеўһ25% гҖӮжҠҖжңҜжј”иҝӣи¶ӢеҠҝ

е°ҒиЈ…жҠҖжңҜпјҡд»Һ2Dе°ҒиЈ…еҗ‘3Dе ҶеҸ гҖҒChipletпјҲиҠҜзІ’пјүжҠҖжңҜеҚҮзә§пјҢж·ұ科жҠҖе·ІеёғеұҖеӨҡиҠҜзүҮйӣҶжҲҗе°ҒиЈ…гҖӮжқҗж–ҷеҲӣж–°пјҡдҪҺд»Ӣз”өеёёж•°пјҲLow-kпјүжқҗж–ҷгҖҒй“ңжҹұеҮёеқ—пјҲCu PillarпјүжҠҖжңҜжҸҗеҚҮиҠҜзүҮжҖ§иғҪгҖӮж”ҝзӯ–ж”ҜжҢҒеҠӣеәҰ

еӣҪ家еұӮйқўпјҡгҖҠж–°ж—¶жңҹдҝғиҝӣйӣҶжҲҗз”өи·Ҝдә§дёҡй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„ж”ҝзӯ–гҖӢжҸҗдҫӣзЁҺ收дјҳжғ гҖҒз ”еҸ‘иЎҘиҙҙгҖӮең°ж–№еұӮйқўпјҡж·ұеңівҖң20+8вҖқдә§дёҡйӣҶзҫӨ规еҲ’йҮҚзӮ№ж”ҜжҢҒеҚҠеҜјдҪ“дёҺйӣҶжҲҗз”өи·ҜгҖӮ第е…ӯжӯҘпјҡESGдёҺзӨҫдјҡд»·еҖјиҜ„дј°

ESGиҜ„зә§з»“жһң

ж·ұ科жҠҖжңӘзӣҙжҺҘжҠ«йңІESGиҜ„зә§пјҢдҪҶе…¶жҜҚе…¬еҸёпјҲдёӯеӣҪз”өеӯҗдҝЎжҒҜдә§дёҡйӣҶеӣўпјүESGиҜ„зә§дёәBBBзә§пјҲж Үжҷ®е…ЁзҗғпјүпјҢдё»иҰҒжүЈеҲҶйЎ№дёәзўіжҺ’ж”ҫејәеәҰгҖӮзӨҫдјҡиҙЎзҢ®еҲҶжһҗ

жҷәиғҪз”өзҪ‘пјҡж·ұ科жҠҖжҷәиғҪз”өиЎЁдә§е“ҒеҠ©еҠӣеӣҪ家з”өзҪ‘ж•°еӯ—еҢ–иҪ¬еһӢпјҢеҮҸе°‘иғҪжәҗжөӘиҙ№гҖӮзҺҜдҝқдёҫжҺӘпјҡ2024е№ҙиҺ·ж·ұеңіеёӮвҖңз»ҝиүІе·ҘеҺӮвҖқи®ӨиҜҒпјҢз”ҹдә§зҺҜиҠӮеҚ•дҪҚиғҪиҖ—еҗҢжҜ”дёӢйҷҚ10% гҖӮеҸҜжҢҒз»ӯеҸ‘еұ•иғҪеҠӣ

е…¬еҸёйҖҡиҝҮвҖңеӯҳеӮЁ+ж–°иғҪжәҗвҖқеҸҢиҪ®й©ұеҠЁпјҢеёғеұҖиҪҰ规зә§еӯҳеӮЁиҠҜзүҮе’Ңз”өжұ з»“жһ„件пјҢеҘ‘еҗҲзўідёӯе’Ңи¶ӢеҠҝгҖӮз ”еҸ‘иҙ№з”ЁжҢҒз»ӯеўһй•ҝпјҲ2024е№ҙеҗҢжҜ”+14.27%пјүпјҢжҠҖжңҜеӮЁеӨҮж”Ҝж’‘й•ҝжңҹз«һдәүеҠӣгҖӮжҖ»з»“

ж·ұ科жҠҖжүҖеұһзҡ„ж¶Ҳиҙ№з”өеӯҗ组件иЎҢдёҡеӨ„дәҺжҲҗй•ҝжңҹеҗҺжңҹпјҢеҸ—зӣҠдәҺAIгҖҒеӣҪдә§жӣҝд»ЈеҸҠж–°е…ҙеә”з”Ёй©ұеҠЁпјҢжңӘжқҘ5е№ҙеӨҚеҗҲеўһйҖҹйў„и®Ўи¶…10%гҖӮе…¬еҸёдҪңдёәеӯҳеӮЁе°ҒжөӢйҫҷеӨҙпјҢеңЁжҠҖжңҜгҖҒе®ўжҲ·гҖҒж”ҝзӯ–дёүйҮҚдјҳеҠҝдёӢпјҢжңүжңӣиҝӣдёҖжӯҘжҸҗеҚҮеёӮеңәд»ҪйўқгҖӮESGж–№йқўйңҖеҠ ејәзўіжҺ’ж”ҫз®ЎзҗҶпјҢдҪҶж•ҙдҪ“зӨҫдјҡд»·еҖјиҙЎзҢ®жҳҫи‘—гҖӮй•ҝжңҹйңҖе…іжіЁжҠҖжңҜиҝӯд»ЈйЈҺйҷ©еҸҠеӣҪйҷ…дҫӣеә”й“ҫжіўеҠЁгҖӮзӮ№еҮ»еңЁзңӢпјҢи®ҫдёәжҳҹж Ү

еҸӘжҠ•иө„иҮӘе·ұзңӢеҫ—жҮӮзҡ„е…¬еҸё

е‘ҠиҜүжҲ‘пјҢжҲ‘дјҡеҝҳи®°

ж•ҷз»ҷжҲ‘пјҢжҲ‘еҸҜиғҪи®°дҪҸ

и®©жҲ‘еҸӮдёҺпјҢжҲ‘жүҚиғҪеӯҰдјҡ

@ жҹҘзҗҶВ·иҠ’ж ј

еЈ°жҳҺ

жң¬е…¬дј—еҸ·еҶ…е®№дёҘж јеҹәдәҺдёҠеёӮе…¬еҸёдҫқжі•е…¬ејҖжҠ«йңІзҡ„дҝЎжҒҜпјҲеҢ…жӢ¬дҪҶдёҚйҷҗдәҺдёҙж—¶е…¬е‘ҠгҖҒе®ҡжңҹжҠҘе‘ҠгҖҒе®ҳж–№дә’еҠЁе№іеҸ°зӯүжі•е®ҡжҠ«йңІжё йҒ“пјүеҸҠжқғеЁҒеӘ’дҪ“е…¬ејҖдҝЎжҒҜж•ҙзҗҶиҖҢжҲҗпјҢдёҚжһ„жҲҗд»»дҪ•еҪўејҸзҡ„жҠ•иө„е»әи®®гҖӮ