жұүзјҶиӮЎд»Ҫ,жүҖеӨ„иЎҢдёҡ(ж·ұеәҰеҲҶжһҗ)

жң¬ж Ҹзӣ®дёәйҮ‘й“Іеӯҗи§ЈиҜ»е…ЁзҪ‘зҹ©йҳөиҙҰеҸ·пјҢдё“жіЁдәҺе…¬еҸёжүҖеӨ„зҡ„иЎҢдёҡеҲҶжһҗгҖӮ

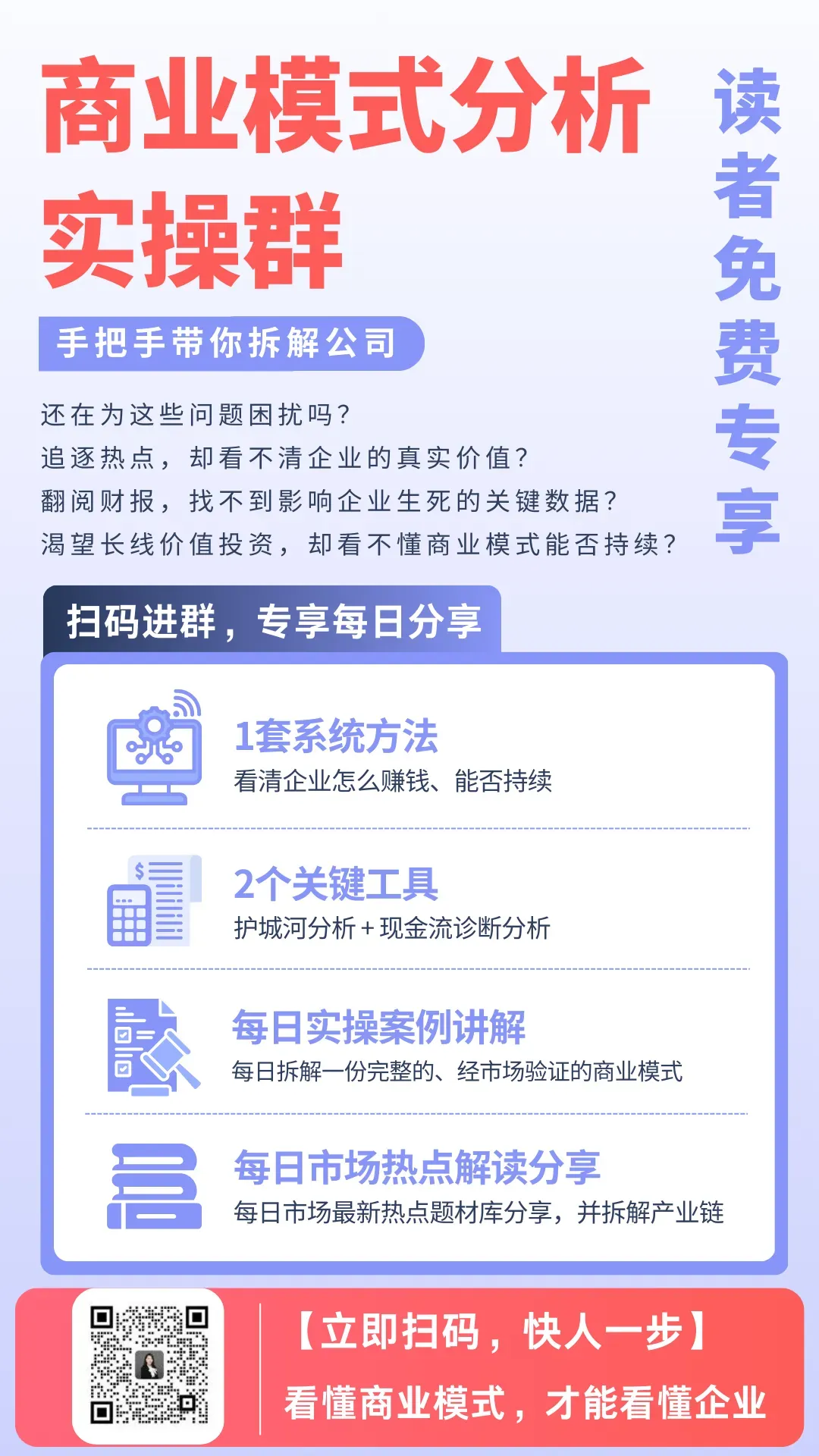

жҲ‘们еҸҰеӨ–ејҖйҖҡдәҶиҜ»иҖ…дәӨжөҒзҫӨпјҲе…Қиҙ№зҰҸеҲ©зҫӨпјүпјҢйҮҢйқўдјҡжңүеёӮеңәеҲҶжһҗе’ҢжҜҸж—ҘзғӯзӮ№иө„и®Ҝи§ЈиҜ»еҲҶдә«пјҢеҗҢж—¶д№ҹдјҡе®ҡжңҹеҲҶдә«дёҖдәӣдё“йўҳзұ»е®һж“Қ(еҪ“еүҚпјҡе•ҶдёҡжЁЎејҸеҲҶжһҗе®һж“Қ)пјҢжӯӨеӨ–пјҡ

вҳқеҰӮжһңдҪ дёҚзҹҘйҒ“иҜҘе…іжіЁе“Әдәӣж–№еҗ‘пјҹзҫӨеҶ…жҜҸж—Ҙжӣҙж–°еёӮеңәзғӯзӮ№йўҳжқҗеә“пјҢеӨ§иө„йҮ‘еҠЁеҗ‘иҝҪиёӘпјҢиҝҳжңүиҮӘз ”жҜҸж—ҘжҪңеҠӣ黑马ж Үзҡ„пјҢзӣҙжҺҘз»ҷдҪ еҸҜеҸӮиҖғзҡ„ж–№еҗ‘пјҢдёҚз”ЁеҶҚиҙ№еҝғеҲ°еӨ„жү’ж¶ҲжҒҜгҖҒжүҫзәҝзҙўгҖӮ

вҳқеҰӮжһңдҪ жңүзңӢеҘҪзҡ„е…¬еҸёжғіиҰҒеҲҶжһҗпјҹеҸ‘йҖҒд»»дёҖдёҠеёӮе…¬еҸёеҗҚз§°жҲ–д»Јз ҒпјҢеҚіеҸҜжҹҘзңӢе…¬еҸёж·ұеәҰеҲҶжһҗиҜҠж–ӯжҠҘе‘ҠвҖ”вҖ” д»ҺиҙўжҠҘж•°жҚ®гҖҒе•ҶдёҡжЁЎејҸпјҢеҲ°иЎҢдёҡж јеұҖгҖҒзҹӯжңҹи¶ӢеҠҝпјҢе…Ёж–№дҪҚжӢҶи§Је…¬еҸёзңҹе®һд»·еҖјпјҢд»ҺжӯӨе‘ҠеҲ«з„Ұиҷ‘гҖӮ

жҲ‘们д№ҹиҮӘе»әдәҶдё“дёҡж•°жҚ®еә“е№іеҸ°пјҢдёӢж–№жү«з Ғж·»еҠ иҝӣзҫӨпјҢеҸҜе…ұдә«дҪҝз”ЁгҖӮдё“жіЁз ”з©¶дёҠеёӮе…¬еҸёд»·еҖје’Ңд»·ж ј

В жңүе®Ҹи§Ӯ В жңүж·ұеәҰ В жңүд»·еҖј В В

第дёҖжӯҘпјҡиЎҢдёҡеёӮеңә规模еҲҶжһҗ

еҪ“еүҚеёӮеңә规模жөӢз®—

ж №жҚ®дё“дёҡж•°жҚ®еә“ж•°жҚ®пјҢ2024е№ҙжҲ‘еӣҪз”өзәҝз”өзјҶиЎҢдёҡеёӮеңә规模预计иҫҫеҲ°1.35дёҮдәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ13%пјӣ2025е№ҙеёӮеңә规模жңүжңӣ继з»ӯжү©еӨ§иҮізәҰ1.5дёҮдәҝе…ғгҖӮе…¶дёӯпјҢз”өзҪ‘и®ҫеӨҮз»ҶеҲҶйўҶеҹҹпјҲеҗ«зәҝзјҶпјүдҪңдёәз”өеҠӣеҹәзЎҖи®ҫж–Ҫзҡ„ж ёеҝғз»„жҲҗйғЁеҲҶпјҢеҚ иЎҢдёҡжҖ»и§„жЁЎзҡ„60%д»ҘдёҠпјҢйў„и®Ў2025е№ҙеёӮеңә规模超иҝҮ9000дәҝе…ғгҖӮжңӘжқҘеёӮеңәз©әй—ҙйў„жөӢ

иЎҢдёҡеўһй•ҝдё»иҰҒдҫқиө–ж–°иғҪжәҗгҖҒжҷәиғҪз”өзҪ‘гҖҒзү№й«ҳеҺӢзӯүж–°е…ҙйўҶеҹҹгҖӮж №жҚ®ж”ҝзӯ–规еҲ’пјҢ2025е№ҙзү№й«ҳеҺӢз”өзҪ‘жҠ•иө„йў„и®Ўи¶…8250дәҝе…ғпјҢж–°иғҪжәҗеҸ‘з”өиЈ…жңәе®№йҮҸе°Ҷиҫҫ14.5дәҝеҚғз“Ұд»ҘдёҠпјҢеёҰеҠЁзәҝзјҶйңҖжұӮе№ҙеқҮеўһй•ҝ8%-10% гҖӮжӯӨеӨ–пјҢдәәе·ҘжҷәиғҪгҖҒжңәеҷЁдәәзӯүж–°е…ҙйўҶеҹҹеҜ№й«ҳз«ҜзәҝзјҶзҡ„йңҖжұӮеўһйҖҹеҸҜиғҪи¶…иҝҮ20% гҖӮиЎҢдёҡеўһй•ҝйҖҹеәҰиҜ„дј°

ж•ҙдҪ“иЎҢдёҡеўһйҖҹд»ҺиҝҮеҺ»10%д»ҘдёҠзҡ„й«ҳйҖҹеўһй•ҝйҳ¶ж®өеӣһиҗҪиҮі5%-8%зҡ„дёӯдҪҺйҖҹеўһй•ҝпјҢдҪҶз»ҶеҲҶйўҶеҹҹеҰӮзү№з§Қз”өзјҶпјҲж–°иғҪжәҗгҖҒжө·жҙӢе·ҘзЁӢзӯүпјүеўһйҖҹеҸҜиҫҫ15%-20% гҖӮ第дәҢжӯҘпјҡиЎҢдёҡз”ҹе‘Ҫе‘ЁжңҹеҲӨж–ӯ

жүҖеӨ„йҳ¶ж®ө

иЎҢдёҡж•ҙдҪ“еӨ„дәҺжҲҗзҶҹйҳ¶ж®өпјҢиЎЁзҺ°дёәеёӮеңәе®№йҮҸеӨ§гҖҒеўһйҖҹж”ҫзј“гҖҒз«һдәүж јеұҖзЁіе®ҡгҖӮдҪҶз»ҶеҲҶйўҶеҹҹпјҲеҰӮзү№з§Қз”өзјҶгҖҒжҷәиғҪз”өзҪ‘й…ҚеҘ—зәҝзјҶпјүд»ҚеӨ„дәҺжҲҗй•ҝжңҹпјҢеҸ—зӣҠдәҺжҠҖжңҜеҚҮзә§е’Ңж–°е…ҙйңҖжұӮй©ұеҠЁгҖӮйҳ¶ж®өзү№еҫҒдёҺжҢҒз»ӯж—¶й—ҙ

жҲҗзҶҹжңҹзү№еҫҒпјҡдә§иғҪиҝҮеү©гҖҒеҗҢиҙЁеҢ–з«һдәүгҖҒжҜӣеҲ©зҺҮдёӢйҷҚпјҲиЎҢдёҡе№іеқҮжҜӣеҲ©зҺҮзәҰ15%-20%пјүгҖӮжҲҗй•ҝжңҹзү№еҫҒпјҡй«ҳз«Ҝдә§е“ҒйңҖжұӮеҝ«йҖҹеўһй•ҝпјҢжҠҖжңҜеЈҒеһ’й«ҳпјҢжҜӣеҲ©зҺҮеҸҜиҫҫ25%-30% гҖӮйў„и®ЎжҲҗзҶҹжңҹе°ҶжҢҒз»ӯиҮі2030е№ҙпјҢиҖҢж–°е…ҙйўҶеҹҹжҲҗй•ҝжңҹеҸҜиғҪ延з»ӯиҮі2035е№ҙгҖӮиЎҢдёҡжё—йҖҸзҺҮиҜ„дј°

дј з»ҹзәҝзјҶеңЁз”өзҪ‘жҠ•иө„дёӯзҡ„жё—йҖҸзҺҮе·Іи¶…90%пјҢдҪҶй«ҳз«Ҝдә§е“ҒпјҲеҰӮи¶…й«ҳеҺӢгҖҒиҖҗй«ҳжё©з”өзјҶпјүжё—йҖҸзҺҮдёҚи¶і30%пјҢж–°иғҪжәҗйўҶеҹҹзәҝзјҶжё—йҖҸзҺҮзәҰ40%пјҢд»ҚжңүжҸҗеҚҮз©әй—ҙгҖӮ第дёүжӯҘпјҡдә§дёҡй“ҫз»“жһ„еҲҶжһҗ

дә§дёҡй“ҫе…ЁжҷҜеӣҫ

дёҠжёёпјҡй“ңгҖҒй“қзӯүйҮ‘еұһеҺҹжқҗж–ҷпјҲеҚ жҲҗжң¬60%-70%пјүпјҢз»қзјҳжқҗж–ҷпјҲеЎ‘ж–ҷгҖҒж©Ўиғ¶зӯүпјүпјҢи®ҫеӨҮдҫӣеә”е•ҶгҖӮдёӯжёёпјҡзәҝзјҶеҲ¶йҖ е•ҶпјҲжұүзјҶиӮЎд»ҪгҖҒиҝңдёңиӮЎд»ҪгҖҒдёңж–№з”өзјҶзӯүпјүгҖӮдёӢжёёпјҡз”өеҠӣгҖҒж–°иғҪжәҗгҖҒиҪЁйҒ“дәӨйҖҡгҖҒйҖҡдҝЎгҖҒзҹіеҢ–зӯүиЎҢдёҡгҖӮд»·еҖјй“ҫеҲ©ж¶ҰеҲҶеёғ

дёҠжёёпјҡеҺҹжқҗж–ҷд»·ж јжіўеҠЁеӨ§пјҢеҲ©ж¶ҰеҸ—еӨ§е®—е•Ҷе“ҒеҪұе“ҚпјҢжҜӣеҲ©зҺҮзәҰ10%-15%гҖӮдёӯжёёпјҡеҲ¶йҖ зҺҜиҠӮжҜӣеҲ©зҺҮ15%-25%пјҢеӨҙйғЁдјҒдёҡйҖҡиҝҮжҠҖжңҜдјҳеҠҝеҸҜиҫҫ30%д»ҘдёҠгҖӮдёӢжёёпјҡеә”з”Ёз«ҜеҲ©ж¶ҰйӣҶдёӯеңЁзі»з»ҹйӣҶжҲҗе’Ңи§ЈеҶіж–№жЎҲпјҢеҰӮжҷәиғҪз”өзҪ‘EPCйЎ№зӣ®жҜӣеҲ©зҺҮи¶…20% гҖӮе…¬еҸёеңЁдә§дёҡй“ҫдёӯзҡ„дҪҚзҪ®

жұүзјҶиӮЎд»ҪдҪҚдәҺдёӯжёёеҲ¶йҖ зҺҜиҠӮпјҢдҪҶйҖҡиҝҮзәөеҗ‘ж•ҙеҗҲжҸҗеҚҮз«һдәүеҠӣпјҡеҗ‘дёҠ游延伸пјҡеҸӮиӮЎй“ңжқҗеҠ е·ҘдјҒдёҡпјҢйҷҚдҪҺеҺҹжқҗж–ҷжҲҗжң¬гҖӮеҗ‘дёӢжёёжӢ“еұ•пјҡеҸӮдёҺзү№й«ҳеҺӢйЎ№зӣ®жҖ»еҢ…пјҢжҸҗдҫӣзәҝзјҶ+е®үиЈ…дёҖдҪ“еҢ–жңҚеҠЎгҖӮ第еӣӣжӯҘпјҡиЎҢдёҡз«һдәүж јеұҖеҲҶжһҗ

еёӮеңәйӣҶдёӯеәҰпјҲCR3/CR5пјү

CR5зәҰ25%-30%пјҡиЎҢдёҡйӣҶдёӯеәҰиҫғдҪҺпјҢеӨҙйғЁдјҒдёҡеҰӮиҝңдёңиӮЎд»ҪгҖҒдёңж–№з”өзјҶгҖҒжұүзјҶиӮЎд»ҪзӯүеёӮеҚ зҺҮеқҮжңӘи¶…5%пјҢдҪҶйҖҡиҝҮжҠҖжңҜеҚҮзә§е’Ң并иҙӯпјҢCR5йў„и®ЎжңӘжқҘ5е№ҙжҸҗеҚҮиҮі35%-40% гҖӮеҢәеҹҹеҲҶеҢ–пјҡеҚҺдёңгҖҒеҚҺеҚ—ең°еҢәйӣҶдёӯдәҶ70%зҡ„еӨҙйғЁдјҒдёҡпјҢз«һдәүжҝҖзғҲгҖӮдё»иҰҒз«һдәүеҜ№жүӢ

дёңж–№з”өзјҶпјҡиҒҡз„Ұжө·жҙӢе·ҘзЁӢе’Ңи¶…й«ҳеҺӢйўҶеҹҹпјҢ2025е№ҙдёүеӯЈжҠҘеҮҖеҲ©ж¶Ұ9.14дәҝе…ғпјҢжҜӣеҲ©зҺҮ20.03% гҖӮиҝңдёңиӮЎд»Ҫпјҡ规模дјҳеҠҝжҳҫи‘—пјҢ2025е№ҙиҗҘ收202.1дәҝе…ғпјҢдҪҶеҮҖеҲ©ж¶ҰеҸ—и®ЎжҸҗеҪұе“ҚжіўеҠЁиҫғеӨ§гҖӮзІҫиҫҫиӮЎд»Ҫпјҡз”өзЈҒзәҝз»ҶеҲҶйҫҷеӨҙпјҢ2025е№ҙдёүеӯЈжҠҘеҮҖеҲ©ж¶Ұ4.51дәҝе…ғпјҢжҜӣеҲ©зҺҮ13.55% гҖӮз«һдәүеЈҒеһ’

жҠҖжңҜеЈҒеһ’пјҡй«ҳз«Ҝдә§е“ҒйңҖй•ҝжңҹз ”еҸ‘з§ҜзҙҜпјҢеҰӮзү№й«ҳеҺӢз”өзјҶйңҖзӘҒз ҙз»қзјҳжқҗж–ҷе’Ңз”ҹдә§е·ҘиүәгҖӮиө„йҮ‘еЈҒеһ’пјҡеҚ•жқЎи¶…й«ҳеҺӢз”ҹдә§зәҝжҠ•иө„и¶…10дәҝе…ғпјҢдёӯе°ҸдјҒдёҡйҡҫд»ҘжүҝжӢ…гҖӮж”ҝзӯ–еЈҒеһ’пјҡз”өзҪ‘жӢӣж ҮеҜ№дҫӣеә”е•Ҷиө„иҙЁгҖҒдёҡз»©иҰҒжұӮдёҘж јпјҢж–°иҝӣе…ҘиҖ…йңҖеӨҡе№ҙи®ӨиҜҒгҖӮ第дә”жӯҘпјҡиЎҢдёҡеҸ‘еұ•еүҚжҷҜеҲӨж–ӯ

й•ҝжңҹеўһй•ҝй©ұеҠЁеҠӣ

ж”ҝзӯ–й©ұеҠЁпјҡеӣҪ家вҖңеҸҢзўівҖқзӣ®ж ҮжҺЁеҠЁж–°иғҪжәҗжҠ•иө„пјҢзү№й«ҳеҺӢе»әи®ҫеҠ йҖҹпјҲ2025е№ҙжҠ•иө„и¶…8250дәҝе…ғпјүгҖӮжҠҖжңҜеҚҮзә§пјҡжҷәиғҪз”өзҪ‘гҖҒжңәеҷЁдәәз”өзјҶзӯүй«ҳз«Ҝдә§е“ҒйңҖжұӮеўһй•ҝпјҢеёҰеҠЁиЎҢдёҡеҗ‘й«ҳйҷ„еҠ еҖјиҪ¬еһӢгҖӮеӣҪйҷ…еҢ–пјҡдёңеҚ—дәҡгҖҒдёӯдёңзӯүж–°е…ҙеёӮеңәз”өзҪ‘е»әи®ҫйңҖжұӮйҮҠж”ҫпјҢеҮәеҸЈеҚ жҜ”жңүжңӣд»Һ10%жҸҗеҚҮиҮі15% гҖӮжҠҖжңҜжј”иҝӣи¶ӢеҠҝ

жқҗж–ҷеҲӣж–°пјҡзҺҜдҝқеһӢдҪҺзғҹж— еҚӨжқҗж–ҷгҖҒй«ҳжё©и¶…еҜјжқҗж–ҷеә”з”ЁеҠ йҖҹгҖӮжҷәиғҪеҢ–пјҡжҷәиғҪзӣ‘жөӢз”өзјҶпјҲеҰӮеҶ…зҪ®дј ж„ҹеҷЁпјүжҲҗдёәй«ҳз«ҜзәҝзјҶж Үй…ҚгҖӮе®ҡеҲ¶еҢ–пјҡй’ҲеҜ№ж–°иғҪжәҗгҖҒжө·жҙӢе·ҘзЁӢзҡ„зү№з§Қз”өзјҶйңҖжұӮеҚ жҜ”жҸҗеҚҮиҮі30%д»ҘдёҠгҖӮж”ҝзӯ–ж”ҜжҢҒеҠӣеәҰ

еӣҪ家еұӮйқўпјҡгҖҠ2025е№ҙиғҪжәҗе·ҘдҪңжҢҮеҜјж„Ҹи§ҒгҖӢжҳҺзЎ®ж”ҜжҢҒзү№й«ҳеҺӢе’Ңж–°иғҪжәҗеҹәзЎҖи®ҫж–ҪгҖӮең°ж–№еұӮйқўпјҡеҗ„зңҒеҜ№жҷәиғҪз”өзҪ‘гҖҒе……з”өжЎ©й…ҚеҘ—зәҝзјҶз»ҷдәҲиЎҘиҙҙгҖӮ第е…ӯжӯҘпјҡESGдёҺзӨҫдјҡд»·еҖјиҜ„дј°

ESGиҜ„зә§з»“жһң

жұүзјҶиӮЎд»ҪжңӘжҠ«йңІзӢ¬з«ӢESGиҜ„зә§пјҢдҪҶиЎҢдёҡжҷ®йҒҚеӯҳеңЁзҺҜдҝқеҗҲ规еҺӢеҠӣпјҡзўіе…ізЁҺе’ҢREACH法规еўһеҠ еҮәеҸЈжҲҗжң¬пјҢдјҒдёҡйңҖжҠ•е…ҘзҺҜдҝқжҠҖжңҜгҖӮеӣҪеҶ…вҖңеҸҢзўівҖқж”ҝзӯ–жҺЁеҠЁз»ҝиүІз”ҹдә§пјҢеҰӮе®қиғңиӮЎд»Ҫ2024е№ҙжҠ•е…Ҙи¶…1дәҝе…ғеҚҮзә§иҠӮиғҪи®ҫеӨҮгҖӮзӨҫдјҡиҙЎзҢ®еҲҶжһҗ

еҹәзЎҖи®ҫж–Ҫж”Ҝж’‘пјҡзәҝзјҶиЎҢдёҡжҳҜз”өеҠӣгҖҒдәӨйҖҡзӯүеҹәзЎҖе»әи®ҫзҡ„ж ёеҝғпјҢзӣҙжҺҘжңҚеҠЎеӣҪи®Ўж°‘з”ҹгҖӮе°ұдёҡеёҰеҠЁпјҡиЎҢдёҡд»Һдёҡдәәе‘ҳи¶…200дёҮдәәпјҢдёӯе°ҸдјҒдёҡеҚ жҜ”й«ҳпјҢдҝғиҝӣеҢәеҹҹз»ҸжөҺгҖӮжҠҖжңҜиҫ“еҮәпјҡеӨҙйғЁдјҒдёҡеҰӮдёңж–№з”өзјҶеҸӮдёҺеӣҪйҷ…ж ҮеҮҶеҲ¶е®ҡпјҢжҸҗеҚҮдёӯеӣҪеҲ¶йҖ дёҡеҪұе“ҚеҠӣгҖӮеҸҜжҢҒз»ӯеҸ‘еұ•иғҪеҠӣ

жҢ‘жҲҳпјҡеҺҹжқҗж–ҷд»·ж јжіўеҠЁгҖҒеҗҢиҙЁеҢ–з«һдәүеҜјиҮҙеҲ©ж¶ҰзҺҮжүҝеҺӢгҖӮжңәйҒҮпјҡз»ҝиүІиҪ¬еһӢпјҲеҰӮеҶҚз”ҹжқҗж–ҷеә”з”Ёпјүе’Ңй«ҳз«ҜеҢ–жҲҳз•ҘеҸҜжҸҗеҚҮESGиҜ„зә§е’Ңй•ҝжңҹз«һдәүеҠӣгҖӮжҖ»з»“

жұүзјҶиӮЎд»ҪжүҖеұһзҡ„з”өзҪ‘и®ҫеӨҮпјҲзәҝзјҶпјүиЎҢдёҡеӨ„дәҺжҲҗзҶҹдёҺжҲҗй•ҝ并еӯҳзҡ„йҳ¶ж®өпјҢдј з»ҹйўҶеҹҹеўһйҖҹж”ҫзј“дҪҶ规模稳е®ҡпјҢж–°е…ҙйўҶеҹҹпјҲж–°иғҪжәҗгҖҒжҷәиғҪз”өзҪ‘пјүй©ұеҠЁй•ҝжңҹеўһй•ҝгҖӮе…¬еҸёйңҖйҖҡиҝҮжҠҖжңҜеҚҮзә§гҖҒдә§дёҡй“ҫж•ҙеҗҲе’Ңз»ҝиүІиҪ¬еһӢзӘҒз ҙз«һдәүеЈҒеһ’пјҢеҗҢж—¶еә”еҜ№ESGжҢ‘жҲҳд»Ҙе®һзҺ°еҸҜжҢҒз»ӯеҸ‘еұ•гҖӮжңӘжқҘ5е№ҙпјҢиЎҢдёҡйӣҶдёӯеәҰжҸҗеҚҮе’Ңй«ҳз«ҜеҢ–и¶ӢеҠҝжҳҺзЎ®пјҢе…·еӨҮжҠҖжңҜдјҳеҠҝе’ҢжҲҗжң¬жҺ§еҲ¶иғҪеҠӣзҡ„дјҒдёҡе°ҶеҚ жҚ®дё»еҜјең°дҪҚгҖӮзӮ№еҮ»еңЁзңӢпјҢи®ҫдёәжҳҹж Ү

еҸӘжҠ•иө„иҮӘе·ұзңӢеҫ—жҮӮзҡ„е…¬еҸё

е‘ҠиҜүжҲ‘пјҢжҲ‘дјҡеҝҳи®°

ж•ҷз»ҷжҲ‘пјҢжҲ‘еҸҜиғҪи®°дҪҸ

и®©жҲ‘еҸӮдёҺпјҢжҲ‘жүҚиғҪеӯҰдјҡ

@ жҹҘзҗҶВ·иҠ’ж ј

еЈ°жҳҺ

жң¬е…¬дј—еҸ·еҶ…е®№дёҘж јеҹәдәҺдёҠеёӮе…¬еҸёдҫқжі•е…¬ејҖжҠ«йңІзҡ„дҝЎжҒҜпјҲеҢ…жӢ¬дҪҶдёҚйҷҗдәҺдёҙж—¶е…¬е‘ҠгҖҒе®ҡжңҹжҠҘе‘ҠгҖҒе®ҳж–№дә’еҠЁе№іеҸ°зӯүжі•е®ҡжҠ«йңІжё йҒ“пјүеҸҠжқғеЁҒеӘ’дҪ“е…¬ејҖдҝЎжҒҜж•ҙзҗҶиҖҢжҲҗпјҢдёҚжһ„жҲҗд»»дҪ•еҪўејҸзҡ„жҠ•иө„е»әи®®гҖӮ