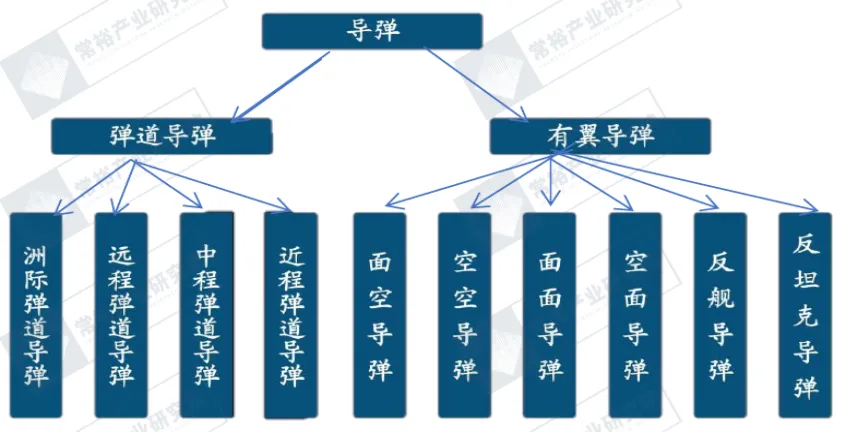

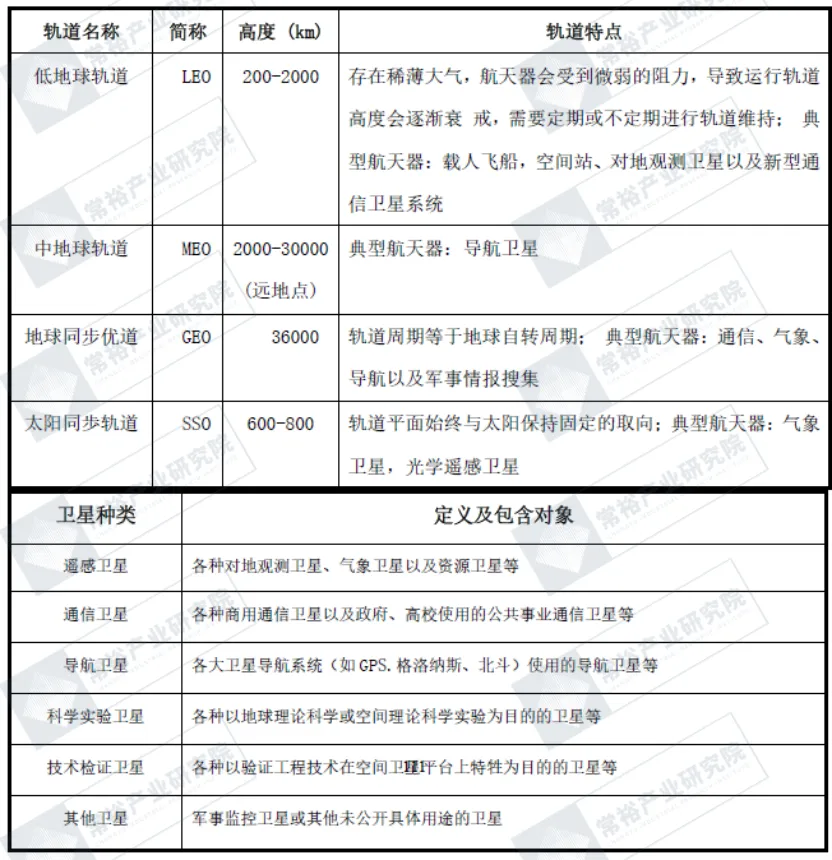

еӣҫиЎЁпјҡеҜјиҲӘйЈһиЎҢж–№ејҸеҲҶзұ»

иө„ж–ҷжқҘжәҗпјҡе…¬ејҖиө„ж–ҷж•ҙзҗҶ

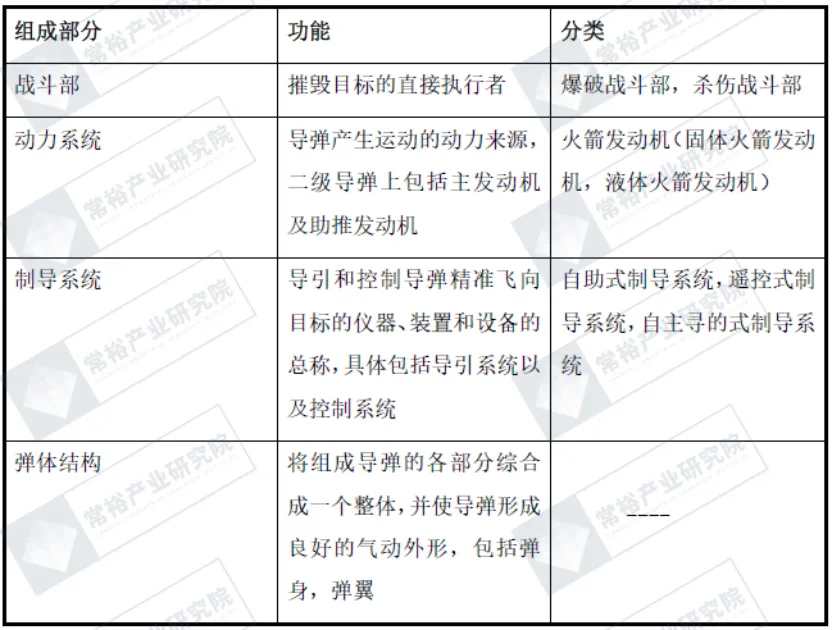

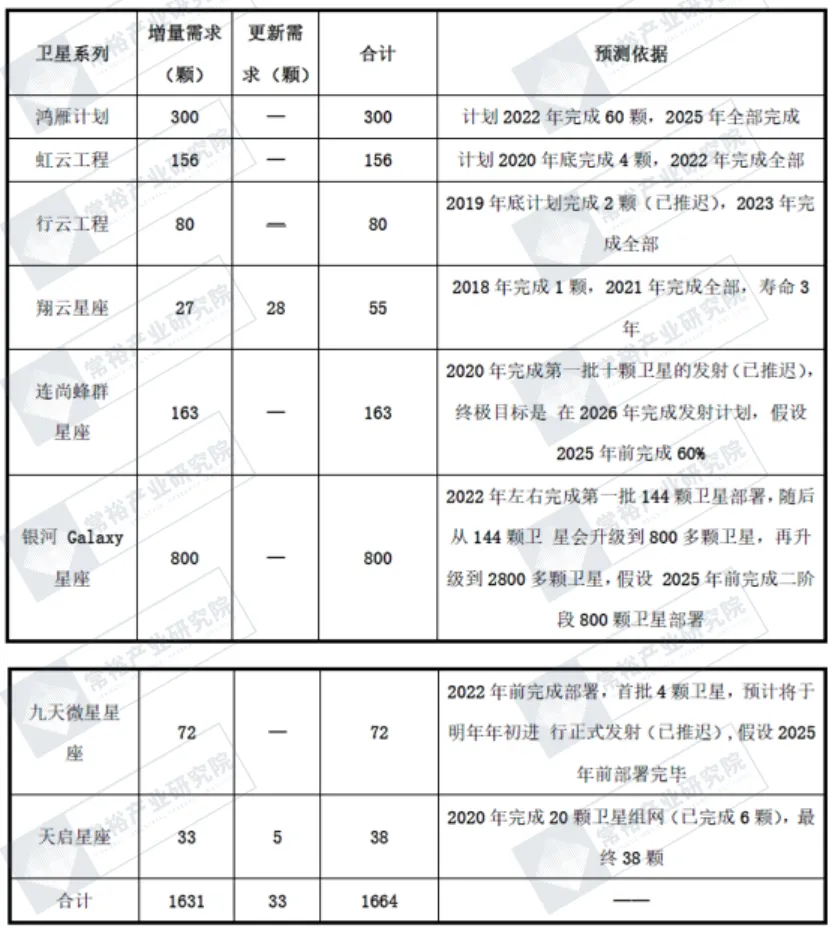

еӣҫиЎЁпјҡеҜјеј№дё»иҰҒжһ„жҲҗ

иө„ж–ҷжқҘжәҗпјҡе…¬ејҖиө„ж–ҷж•ҙзҗҶ

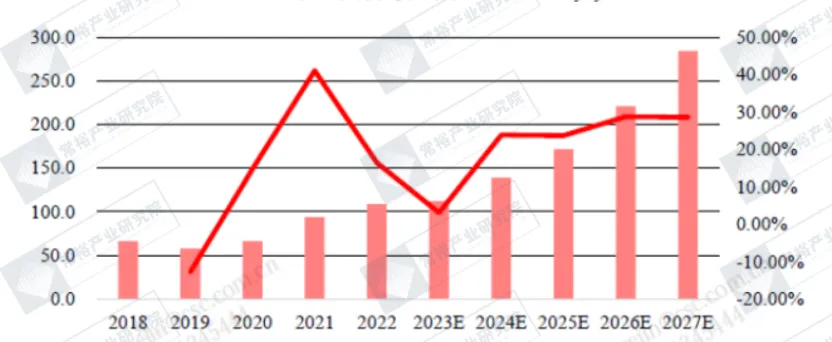

еӣҫиЎЁпјҡдёӯеӣҪзҒ«з®ӯеҸ‘е°„еёӮеңә规模еҸҠеўһйҖҹпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡеӨҙиұ№з ”究йҷўпјҢдёӯдҝЎе»әжҠ•иҜҒеҲё

жҢүз…§зҫҺеӣҪеҚ«жҳҹе·ҘдёҡеҚҸдјҡпјҲSIAпјүеҸ‘еёғзҡ„2014-2019 е№ҙе…ЁзҗғзҒ«з®ӯеҸ‘е°„еҚ•ж¬ЎеёӮеңә规模зҡ„еқҮеҖјпјҲ5931.25 дёҮзҫҺе…ғпјүжөӢз®—пјҢ2020-2025 е№ҙзҡ„дёӯеӣҪзҒ«з®ӯеҸ‘е°„ж¬Ўж•°еёӮеңәеҗҲи®Ўдёә108.54-111.51 дәҝзҫҺе…ғпјҲзәҰ759.79-780.55 дәҝе…ғпјүпјҢе№іеқҮжҜҸе№ҙ18.09-18.58 дәҝзҫҺе…ғпјҲзәҰ126.63-130.09 дәҝе…ғпјүпјҢйҡҸзқҖе•ҶдёҡиҲӘеӨ©еёғеұҖд»ҘеҸҠеҚ«жҳҹдә’иҒ”зҪ‘зҡ„йҖҗжӯҘжҗӯе»әпјҢйў„и®ЎиҮі2027е°ҶжңүжңӣзӘҒз ҙ250дәҝе…ғдәәж°‘еёҒгҖӮ

пјҲ3пјүдёӢжёёдјҒдёҡзӣёе…іе…¬еҸё

1пјүйҷ•иҘҝдёӯеӨ©зҒ«з®ӯжҠҖжңҜжңүйҷҗиҙЈд»»е…¬еҸё

йҡ¶еұһдәҺдёӯеӣҪиҲӘеӨ©з§‘жҠҖйӣҶеӣўе…¬еҸёиҲӘеӨ©еҠЁеҠӣжҠҖжңҜз ”з©¶йҷўгҖӮжҳҜеңЁиҜҘйҷўеҺҹ41 жүҖеӣӣеҮҜе®һдёҡжҖ»е…¬еҸёеҹәзЎҖдёҠз»ҸиҝҮж”№еҲ¶пјҢиө„жәҗдјҳеҠҝж•ҙеҗҲиҖҢз»„е»әзҡ„й«ҳ科жҠҖдјҒдёҡгҖӮе…¬еҸёд»ҘиҲӘеӨ©еҠЁеҠӣжҠҖжңҜз ”з©¶йҷўдҪңдёәејәеӨ§зҡ„жҠҖжңҜеҗҺзӣҫпјҢе……еҲҶеҸ‘жҢҘиҲӘеӨ©з§‘жҠҖзҡ„жҠҖжңҜдјҳеҠҝпјҢд»ҘеӣәдҪ“зҒ«з®ӯеҸ‘еҠЁжңәжҠҖжңҜдёәдё»пјҢе…јйЎҫж–°жқҗж–ҷгҖҒжңәз”өдёҖдҪ“еҢ–гҖҒиҮӘеҠЁжҺ§еҲ¶зӯүж–№йқўзҡ„з ”з©¶пјҢеӨ§еҠӣеҸ‘еұ•вҖңеҶӣиҪ¬ж°‘вҖқйЎ№зӣ®пјҢжҲҗеҠҹең°ејҖеҸ‘дәҶеўһйӣЁйҳІйӣ№зҒ«з®ӯдҪңдёҡзі»з»ҹгҖҒй’Ёжё—й“ңзү№з§ҚеҗҲйҮ‘й«ҳеҺӢи§ҰеӨҙжқҗж–ҷеҸҠй«ҳеҜҶеәҰеҗҲйҮ‘жқҗж–ҷгҖҒжЁЎеһӢзҒ«з®ӯзі»еҲ—дә§е“Ғе’ҢеҸ‘е°„зі»з»ҹгҖӮйҖҡиҝҮеӨҡе№ҙзҡ„иҝҗдҪңе’Ң规иҢғеҢ–з®ЎзҗҶпјҢе…¬еҸёе·ІжӯҘе…ҘиүҜжҖ§еҸ‘еұ•иҪЁйҒ“пјҢе…¶дёӯеўһйӣЁйҳІйӣ№зҒ«з®ӯдә§е“ҒжҠҖжңҜеӨ„дәҺеӣҪйҷ…е…Ҳиҝӣж°ҙе№іпјҢе·ІжҲҗдёәеӣҪеҶ…дәәе·ҘеҪұе“ҚеӨ©ж°”зҡ„дё»иҰҒдҪңдёҡе·Ҙе…·пјҢеӣҪеҶ…еёӮеңәеҚ жңүзҺҮиҫҫ70%гҖӮдёәеҘҘиҝҗдјҡгҖҒеӣҪеәҶйҳ…е…өзӯүйҮҚеӨ§еәҶе…ёжҙ»еҠЁжҸҗдҫӣдәҶж°”иұЎдҝқйҡңгҖӮ

2пјүдёӯиҲӘйҮҚжңә

дёӯиҲӘйҮҚжңәйҖҡиҝҮе®ҡеҗ‘еўһеҸ‘е°ҶдёӯеӣҪдёҖиҲӘе’ҢдёҖиҲӘиҙөе·һйӣҶеӣўеҶ…зӣҲеҲ©иғҪеҠӣејәгҖҒжңҖе…·еҸ‘еұ•жҪңеҠӣзҡ„4 еқ—дёҡеҠЎвҖ”вҖ”вҖ”зҮғж°”иҪ®жңәгҖҒиҲӘз©ә锻件гҖҒж•ЈзғӯеҷЁгҖҒж¶ІеҺӢ件注е…ҘдёҠеёӮе…¬еҸёпјҢдёәе…¬еҸёжһ„е»әиө·дәҶвҖңж•ҙжңәиЈ…еӨҮеҲ¶йҖ вҖқе’ҢвҖңдёҺж•ҙжңәй…ҚеҘ—зҡ„ж ёеҝғеҹәзЎҖ件вҖқдёӨеӨ§дә§дёҡе№іеҸ°пјҢеҪўжҲҗдәҶе…¬еҸёдә”еӨ§дә§дёҡжқҝеқ—пјӣ2008 е№ҙдёӯиҲӘе·ҘдёҡеҸҲе°ҶеҢ…жӢ¬2 дёӘзҮғжңәдёҡеҠЎгҖҒ5 дёӘ锻件дёҡеҠЎгҖҒ8 дёӘж¶ІеҺӢдёҡеҠЎгҖҒ4 дёӘж•ЈзғӯеҷЁдёҡеҠЎе’ҢиЎҘе……жөҒеҠЁиө„йҮ‘еңЁеҶ…зҡ„21 дёӘйЎ№зӣ®е’ҢдјҳиҙЁиө„дә§йҖҡиҝҮе®ҡеҗ‘еўһеҸ‘жіЁе…ҘдәҶе…¬еҸёгҖӮеӣ жӯӨпјҢе…¬еҸёзҡ„еҶ…ж¶өе·Іиҝңиҝңи¶…еҮәвҖңеҠӣжәҗж¶ІеҺӢвҖқзҡ„ж¶өзӣ–иҢғз•ҙгҖӮ

еӣҫиЎЁпјҡеҚ«жҳҹзұ»еһӢжҰӮиҝ°

иө„ж–ҷжқҘжәҗпјҡе…¬ејҖдҝЎжҒҜж•ҙзҗҶ

1пјүжҲ‘еӣҪдёӢжёёз”ЁжҲ·йңҖжұӮдёҺжө·еӨ–зҡ„е·®ејӮпјҢйғЁеҲҶжөӢз®—ж–№жі•зӣҙжҺҘйҖҡиҝҮеҸӮиҖғжҲ–йҮҮз”ЁдәҶзҫҺеӣҪSIA жҠҘе‘Ҡдёӯй’ҲеҜ№еҚ«жҳҹдә§дёҡдёӯзҡ„еҗ„з»ҶеҲҶйўҶеҹҹеёӮеңәзҡ„ж•°жҚ®пјҢиҖҢ并жңӘиҖғиҷ‘жҲ‘еӣҪеҚ«жҳҹдёӢжёёеә”з”ЁеёӮеңәз”ұдәҺж”ҝзӯ–гҖҒз”ЁжҲ·йңҖжұӮе·®ејӮиҖҢд»ҺеҜјиҮҙзҡ„дёҺиҲӘеӨ©еҸ‘иҫҫеӣҪ家еңЁйңҖжұӮз«Ҝзҡ„е·®ејӮжҖ§гҖӮ

2пјүжҲ‘еӣҪеҚ«жҳҹеҲ¶йҖ жҠҖжңҜеҸҠдә§дёҡ规模дёҺеӣҪеӨ–зҡ„е·®ејӮгҖӮеҢәеҲ«дәҺжҲ‘еӣҪеңЁзҒ«з®ӯеҸ‘е°„ж¬Ўж•°дёҺзҫҺеӣҪеҸ‘е°„ж¬Ўж•°зӣёиҝ‘пјҢжҲ‘еӣҪеҚ«жҳҹиЈ…еӨҮеҸ‘е°„ж•°йҮҸдёҺзҫҺеӣҪзӣёе·®иҫғеӨ§пјҢиҖҢйғЁеҲҶжөӢз®—ж–№жі•еңЁеҒҮи®ҫеӣҪеҶ…еҚ«жҳҹиЈ…еӨҮеҲ¶йҖ жҲҗжң¬дёҠпјҢзӣҙжҺҘйҮҮз”Ёжө·еӨ–еҰӮSpaceX зӯүе•ҶдёҡиҲӘеӨ©е…¬еҸёзҡ„еҚ«жҳҹиЈ…еӨҮеҲ¶йҖ жҲҗжң¬гҖҒ并жңӘиҖғиҷ‘жҲ‘еӣҪзҺ°йҳ¶ж®өдёҺеӣҪеӨ–жҲҗзҶҹе•ҶдёҡиҲӘеӨ©е…¬еҸёеңЁе•Ҷз”ЁеҚ«жҳҹеҲ¶йҖ дә§дёҡ规模еҢ–е’ҢжҠҖжңҜж°ҙе№іе·®ејӮеҜјиҮҙзҡ„жҲҗжң¬е·®ејӮгҖӮ

3пјүйғЁеҲҶжөӢз®—иҝҮзЁӢдёӯеҜ№еҚ«жҳҹдә§дёҡжҰӮеҝөдёҚжё…пјҢеҰӮе°ҶеҚ«еҗ„зұ»еҚ«жҳҹдёҚеҢәеҲҶеӨ§е°Ҹ规模пјҢеә”з”Ёзұ»еһӢпјҢеқҮжҢүз…§еҗҢдёҖеҲ¶йҖ жҲҗжң¬иҝӣиЎҢеёӮеңәйў„жөӢпјҢз”ҡиҮіжңүжңәжһ„е°ҶеҚ«жҳҹеҸ‘е°„иҙ№з”ЁдёҺеҚ«жҳҹеҲ¶йҖ жҲҗжң¬иҙ№з”ЁжҰӮеҝөж··ж·ҶпјҢеј•з”Ёж•°жҚ®й”ҷиҜҜгҖӮд»ҘдёҠеқҮе°ҶеҜјиҮҙеҜ№жҲ‘еӣҪеҚ«жҳҹдә§дёҡз»ҶеҲҶеёӮеңәйў„жөӢдә§з”ҹе·ЁеӨ§зҡ„еҒҸе·®пјҢжңүеҸҜиғҪеј•иө·жҠ•иө„иҖ…еҜ№иҜҘдә§дёҡзҡ„еҲӨж–ӯй”ҷиҜҜгҖӮеӣ жӯӨжң¬иҠӮе°ҶйҮҮз”ЁжҢүз…§еҚ«жҳҹеӨ§е°Ҹ规模иҝӣиЎҢеҲҶзұ»пјҢ并еҹәдәҺжҲ‘еӣҪеӣҪеҶ…е…¬ејҖжҠ«йңІзҡ„йғЁеҲҶж•°жҚ®еҸҠеҗҲзҗҶеҒҮи®ҫеҜ№жҲ‘еӣҪеҗ„зұ»еҚ«жҳҹжҲҗжң¬зҡ„иҝӣиЎҢеҲӨж–ӯпјҢд»Ҙеҫ—еҲ°жӣҙдёәиҙҙиҝ‘жҲ‘еӣҪе®һйҷ…зҡ„еҚ«жҳҹдә§дёҡеёӮеңә规模жөӢз®—з»“жһң

пјҲ3пјүеҚ«жҳҹеҲ¶йҖ дёҡеёӮеңә

еҚ«жҳҹеҲ¶йҖ дё»иҰҒжҳҜеҚ«жҳҹз©әй—ҙзі»з»ҹеҲ¶йҖ зҡ„еёӮеңәпјҢжҚ®SIA е…¬ејҖзҡ„ж•°жҚ®пјҢиҝ‘еҚҒе№ҙжқҘе…ЁзҗғеҚ«жҳҹеҲ¶йҖ еёӮеңәдҝқжҢҒдәҶжҖ»дҪ“зј“ж…ўеўһй•ҝзҡ„и¶ӢеҠҝпјҢеҸӮиҖғеҜ№еә”зҡ„е…ЁзҗғеҚ«жҳҹеҸ‘е°„ж•°йҮҸеҸҳеҢ–еҸҜд»ҘеҸ‘зҺ°пјҢеёӮеңә规模зҡ„жіўеҠЁеҺҹеӣ дё»иҰҒжҳҜеҚ«жҳҹеҸ‘е°„ж•°йҮҸеӯҳеңЁжіўеҠЁпјҢиҖҢеҚ«жҳҹеҸ‘е°„ж•°йҮҸзҡ„жіўеҠЁдё»иҰҒжҳҜеҸ—з»ҹи®Ўе№ҙеәҰеүҚеҮ е№ҙеҚ«жҳҹйңҖжұӮпјҲз”ұдәҺеҚ«жҳҹд»Һз ”еҲ¶еҲ°еҸ‘е°„еӯҳеңЁеҮ е№ҙзҡ„延иҝҹпјүд»ҘеҸҠеҚ«жҳҹжӣҝжҚўжӣҙж–°е‘ЁжңҹеҪұе“ҚгҖӮ

иҖҢд»ҺSIA е…¬еёғзҡ„еҗ„еӣҪпјҲеҢәеҹҹпјүеңЁе…ЁзҗғеҚ«жҳҹеҲ¶йҖ еёӮеңәзҡ„з»„жҲҗдёӯеҸҜд»ҘзңӢеҮәзҫҺеӣҪеңЁе…ЁзҗғеҚ«жҳҹеҲ¶йҖ еёӮеңәдёӯе§Ӣз»ҲеҚ жңүжңҖеӨ§зҡ„жҜ”дҫӢпјҢзЁіе®ҡеңЁ50%еҲ°70%д№Ӣй—ҙжіўеҠЁпјҢиҖҢдёӯеӣҪдёҺзҫҺеӣҪеңЁеҚ«жҳҹеҲ¶йҖ еёӮеңәдёҠзҡ„е·®и·қжҳҺжҳҫпјҢиЎЁжҳҺдәҶе…ЁзҗғеҚ«жҳҹеҲ¶йҖ еёӮеңәжңүеҗ‘еӨҙйғЁйӣҶдёӯзҡ„и¶ӢеҠҝгҖӮйў„и®Ўдё»иҰҒеҺҹеӣ еҸҜиғҪжҳҜз”ұдәҺйғЁеҲҶиҲӘеӨ©дә§дёҡдёҚеҸ‘иҫҫзҡ„еӣҪ家еҜ№еҚ«жҳҹеә”з”Ёзҡ„йңҖжұӮжңүжүҖеўһй•ҝпјҢдҪҶеҸ—йҷҗдәҺиҮӘиә«жҠҖжңҜеҺҹеӣ пјҢиҖҢжӣҙеӨҡзҡ„еҗ‘иҲӘеӨ©дә§дёҡеҸ‘иҫҫзҡ„еӣҪ家е®ҡеҲ¶еҚ«жҳҹжүҖиҮҙгҖӮ

еёӮеңә规模方йқўпјҢд»Һе…ЁзҗғеҸ‘е°„зҡ„еҗ„зұ»еҚ«жҳҹеёӮеңәд»·еҖјеҲҶеёғжқҘзңӢпјҢз«Ӣж–№жҳҹж•°йҮҸиҫғеӨҡзҡ„йҒҘж„ҹеҚ«жҳҹе°Ҫз®ЎеҸ‘е°„ж•°йҮҸиҫғй«ҳпјҢдҪҶеёӮеңә规模еҚ жҜ”е§Ӣз»ҲдҪҺдәҺ20%гҖӮжҠҖжңҜйӘҢиҜҒеҚ«жҳҹз”ұдәҺеә”з”ЁйўҶеҹҹдё»иҰҒдёәйӘҢиҜҒдёҖдәӣи®ҫеӨҮд»ҘеҸҠе·ҘзЁӢжҠҖжңҜеңЁз©әй—ҙдёӯзҡ„еә”з”ЁпјҢ并жңӘејҖеұ•е®һйҷ…жңҚеҠЎпјҢеёӮеңә规模иҫғе°ҸгҖӮе…¶д»–зұ»еҚ«жҳҹзҡ„ж•°йҮҸиҫғе°‘пјҢеёӮеңә规模еҚ жҜ”еҚҙиҫғеӨ§зҡ„дё»иҰҒеҺҹеӣ жҳҜеҶӣз”ЁеҚ«жҳҹдёҖиҲ¬йҮҮз”ЁдәҶе°–з«Ҝзҡ„жҠҖжңҜгҖҒеҸҜйқ жҖ§й«ҳгҖҒд»·еҖјй«ҳзҡ„и®ҫеӨҮеҷЁд»¶еҜјиҮҙгҖӮ

еҹәдәҺд»ҘдёҠж•°жҚ®пјҢжөӢз®—дәҶе…Ёзҗғеҗ„зұ»еҚ«жҳҹеҚ•йў—еёӮеңәд»·еҖјпјҲжӯӨеӨ„еҸӘдёәеҒҡеҮәе®ҡжҖ§еҲӨж–ӯпјҢеӣ жӯӨжңӘеҢәеҲҶеҚ«жҳҹеӨ§е°ҸеҢәеҲ«пјүгҖӮеҸҜд»Ҙе®ҡжҖ§еҲӨж–ӯйҒҘж„ҹеҚ«жҳҹзҡ„е№іеқҮеёӮеңәд»·еҖјиҝңдҪҺдәҺйҖҡдҝЎеҚ«жҳҹеҸҠеҜјиҲӘеҚ«жҳҹгҖӮ

пјҲ4пјүе…·дҪ“еҚ«жҳҹеҲҶзұ»

1пјүйҖҡдҝЎеҚ«жҳҹ

йҖҡдҝЎеҚ«жҳҹж–№йқўпјҢзӣ®еүҚеңЁиҪЁзҡ„йҖҡдҝЎеҚ«жҳҹдё»иҰҒеҢ…жӢ¬иҲӘеӨ©з§‘жҠҖйӣҶеӣўзҡ„дёӯжҳҹеҚ«жҳҹзі»еҲ—гҖҒдәҡеӨӘеҚ«жҳҹзі»еҲ—гҖҒеӨ©й“ҫдёҖеҸ·гҖҒдёӯдҝЎйӣҶеӣўзҡ„дәҡжҙІеҚ«жҳҹзі»еҲ—д»ҘеҸҠдёӯеӣҪз”өдҝЎиҝҗиҗҘзҡ„еӨ©йҖҡдёҖеҸ·еҚ«жҳҹзі»еҲ—зӯүгҖӮиҖҢд»ҘдёҠйҖҡдҝЎеҚ«жҳҹдёҖиҲ¬дёәеӨ§еһӢеҚ«жҳҹпјҢеҜҝе‘Ҫеҹәжң¬дёә15 е№ҙе·ҰеҸіпјҲеӨ©й“ҫдёҖеҸ·дёә5 е№ҙе·ҰеҸіпјүпјҢеҗҢж—¶иҜҘзұ»еҚ«жҳҹеҹәжң¬еҠҹиғҪдёәдј з»ҹзҡ„е№ҝж’ӯз”өи§ҶдҝЎеҸ·дј иҫ“гҖҒжүӢжңә移еҠЁйҖҡдҝЎгҖҒеә”жҖҘйҖҡдҝЎд»ҘеҸҠиҪ¬еҸ‘еҷЁз§ҹиөҒзӯүгҖӮ

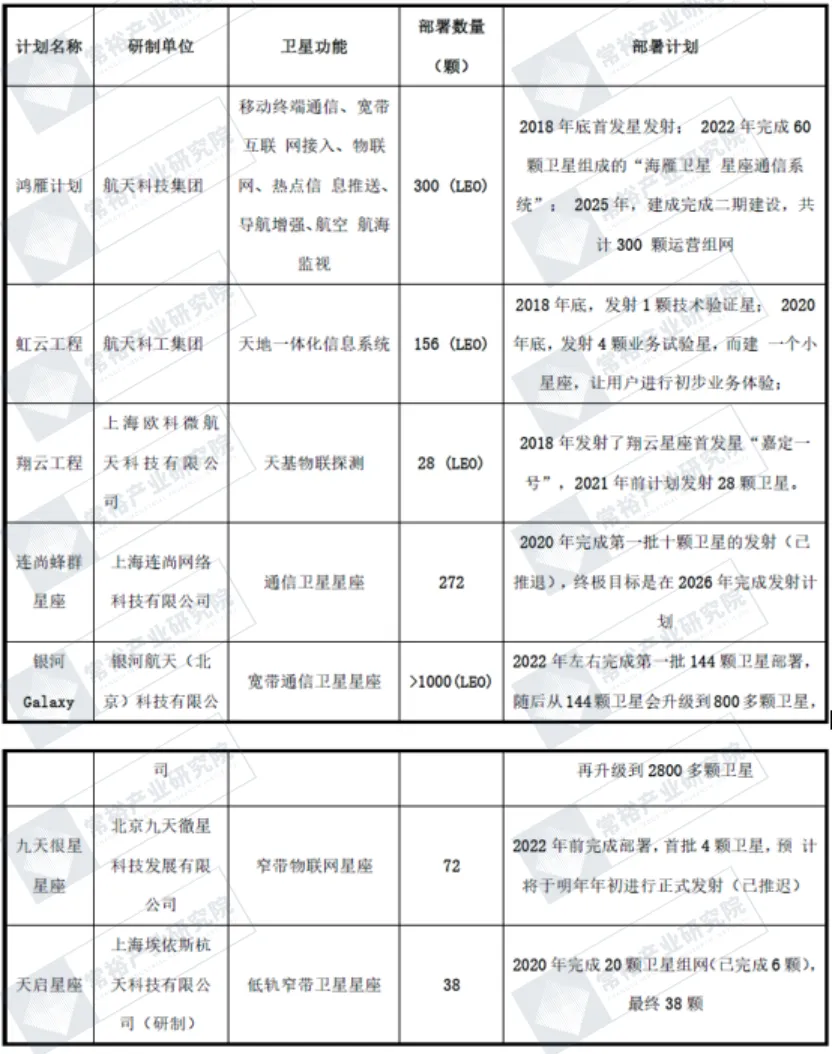

жңӘжқҘжҲ‘еӣҪиҝҳе°ҶејҖеұ•ж–°зҡ„йҖҡдҝЎеҚ«жҳҹйғЁзҪІи®ЎеҲ’пјҢеҢ…жӢ¬иҲӘеӨ©з§‘жҠҖйӣҶеӣўзҡ„йёҝйӣҒи®ЎеҲ’гҖҒиҲӘеӨ©з§‘е·ҘйӣҶеӣўзҡ„иҷ№дә‘е·ҘзЁӢеҸҠиЎҢдә‘е·ҘзЁӢзӯүгҖӮжҲ‘еӣҪжңӘжқҘдёүеӨ§йҖҡдҝЎеҚ«жҳҹжҳҹеә§з»„зҪ‘еқҮи®ЎеҲ’еңЁдҪҺиҪЁиҪЁйҒ“йғЁзҪІпјҢдё”ж•°йҮҸеәһеӨ§гҖӮеҸӮиҖғжө·еӨ–иҜҘзұ»еҚ«жҳҹзү№зӮ№еҸҠзӣёе…ізҡ„жҠ«йңІдҝЎжҒҜпјҢеӣ жӯӨеҲӨж–ӯиҜҘзұ»еҚ«жҳҹеқҮеұһдәҺе°ҸеҚ«жҳҹжҲ–еҫ®е°ҸеҚ«жҳҹпјҢжҲҗжң¬иҫғдҪҺгҖӮ

еӣҫиЎЁпјҡеңЁиҪЁйҖҡдҝЎеҚ«жҳҹз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡе…¬ејҖдҝЎжҒҜжўізҗҶ

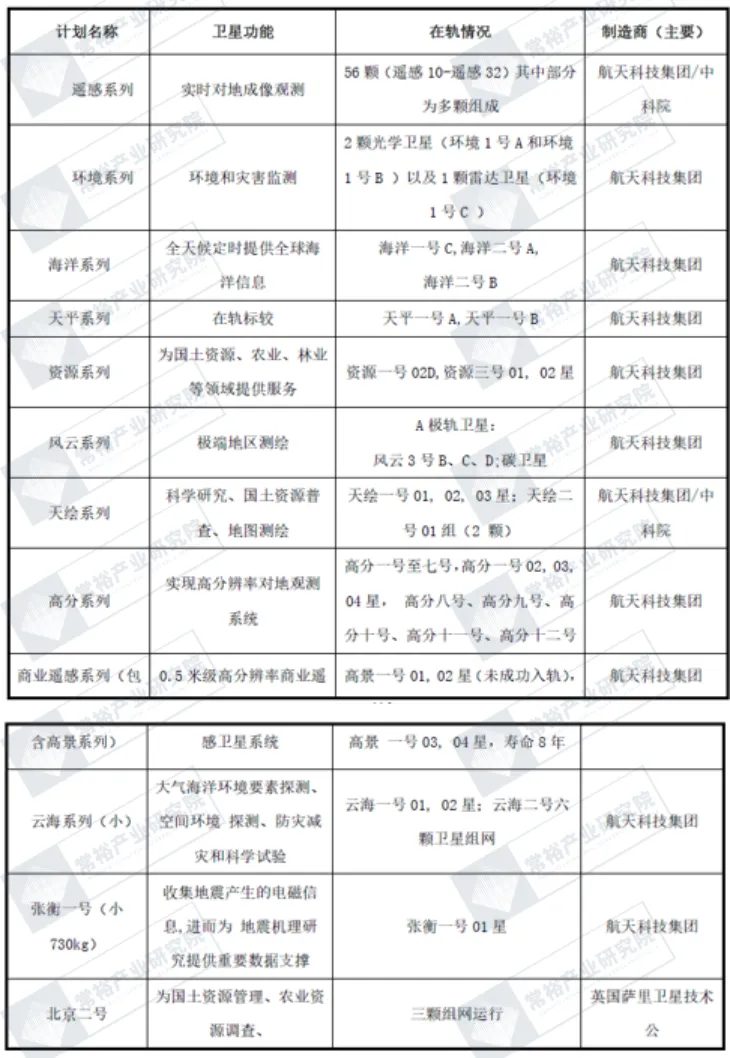

з»јдёҠпјҢеҸҜд»ҘеҜ№2025 е№ҙеүҚе·Іе…¬еёғзҡ„жҲ‘еӣҪйҖҡдҝЎеҚ«жҳҹйңҖжұӮеҒҡеҮәжөӢз®—пјҢйў„и®Ў2025 е№ҙеә•пјҢжҲ‘еӣҪйҖҡдҝЎеҚ«жҳҹдёӯеӨ§еҚ«жҳҹйңҖжұӮ12-13 йў—гҖҒе°ҸеҚ«жҳҹжҲ–еҫ®е°ҸеҚ«жҳҹйңҖжұӮ1664 йў—гҖӮ

иө„ж–ҷжқҘжәҗпјҡе…¬ејҖдҝЎжҒҜжўізҗҶ

иө„ж–ҷжқҘжәҗпјҡе…¬ејҖдҝЎжҒҜжўізҗҶ

2пјүеҜјиҲӘеҚ«жҳҹ

еҜјиҲӘеҚ«жҳҹж–№йқўпјҢжҲ‘еӣҪдё»иҰҒд»ҘеҢ—ж–—еҜјиҲӘеҚ«жҳҹдёәдё»гҖӮиҜҘеҚ«жҳҹз»„жҲҗзҡ„еҢ—ж–—еҚ«жҳҹеҜјиҲӘзі»з»ҹжҳҜ继зҫҺеӣҪзҡ„GPS е’Ңдҝ„зҪ—ж–Ҝзҡ„ж јжҙӣзәіж–Ҝд№ӢеӨ–第дёүдёӘжҲҗзҶҹзҡ„еҚ«жҳҹеҜјиҲӘзі»з»ҹгҖӮ

еӣҫиЎЁпјҡеңЁиҪЁеҜјиҲӘеҚ«жҳҹз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡе…¬ејҖдҝЎжҒҜжўізҗҶ

еҪ“еүҚеҢ—ж–—дәҢеҸ·еҚ«жҳҹеҜјиҲӘзі»з»ҹе·Іж— иЎҘе……еҸ‘е°„еҸҠжӣҙж–°и®ЎеҲ’пјҢеҢ—ж–—дёүеҸ·зі»з»ҹе…ЁзҗғеҚ«жҳҹз»„зҪ‘з©әй—ҙж®өе·Із»Ҹе®ҢжҲҗпјҢжңӘжқҘжҲ‘еӣҪеҜјиҲӘеҚ«жҳҹзҡ„ж–°еўһйңҖжұӮе°Ҷдё»иҰҒжқҘиҮӘдёӢдёҖд»ЈеҢ—ж–—еҚ«жҳҹз»„зҪ‘йғЁзҪІи®ЎеҲ’пјҢеҗҢж—¶пјҢеҢ—дә¬жңӘжқҘеҜјиҲӘжңүйҷҗе…¬еҸёд»ҘеҸҠеҗүеҲ©з§‘жҠҖеӯҷе…¬еҸёж—¶з©әйҒ“е®Үд№ҹжҸҗеҮәе°Ҷе»әи®ҫжҳҹеҹәеҜјиҲӘеўһејәзі»з»ҹгҖӮз»јдёҠпјҢеҸҜд»ҘеҜ№2025 е№ҙеүҚе·Іе…¬еёғзҡ„жҲ‘еӣҪеҜјиҲӘеҚ«жҳҹйңҖжұӮеҒҡеҮәжөӢз®—пјҢйў„и®Ў2025 е№ҙеә•пјҢжҲ‘еӣҪеҜјиҲӘеҚ«жҳҹйңҖжұӮзәҰ5-6 йў—пјҢеӣҪеҶ…жҳҹеҹәеҜјиҲӘеўһејәзі»з»ҹз”ЁеҚ«жҳҹ620 йў—е·ҰеҸігҖӮ

3пјүйҒҘж„ҹеҚ«жҳҹ

йҒҘж„ҹеҚ«жҳҹж–№йқўпјҢдҪңдёәжҲ‘еӣҪжүҖжңүеҚ«жҳҹз§Қзұ»дёӯж•°йҮҸеҚ жҜ”жңҖй«ҳзҡ„дёҖз§ҚеҚ«жҳҹпјҢеҪ“еүҚеҗ„йҒҘж„ҹеҚ«жҳҹжҳҹеә§з»„зҪ‘йғЁзҪІдј—еӨҡгҖӮжҲ‘еӣҪжңӘжқҘйҒҘж„ҹеҚ«жҳҹзҡ„йғЁзҪІи®ЎеҲ’д№ҹеӨҡдәҺйҖҡдҝЎе’ҢеҜјиҲӘеҚ«жҳҹжҳҹеә§жңӘжқҘйғЁзҪІи®ЎеҲ’ж•°йҮҸпјҢдё»иҰҒеҺҹеӣ дёәйҒҘж„ҹеҚ«жҳҹдҪңдёәе°ҸеҚ«жҳҹеҸҠеҫ®е°ҸеҚ«жҳҹж•°йҮҸеҚ жҜ”жңҖеӨҡзҡ„еҚ«жҳҹзұ»еһӢпјҢе…·жңүдҪҺжҲҗжң¬е’Ңз ”еҸ‘е“Қеә”еҝ«зҡ„зү№зӮ№пјҢеҗҢж—¶йҒҘж„ҹеҚ«жҳҹдёӢжёёеә”з”ЁеёӮеңәе№ҝйҳ”пјҢд»ҘдёҠеқҮеҜјиҮҙе…¶иҝ‘е№ҙжқҘж•°йҮҸдёҠжҲҗдёәдәҶе•ҶдёҡиҲӘеӨ©йўҶеҹҹдёӯеҸ‘еұ•жңҖеҝ«зҡ„йўҶеҹҹгҖӮ

еҹәдәҺеҪ“еүҚеңЁиҪЁйҒҘж„ҹеҚ«жҳҹе’ҢжңӘжқҘйҒҘж„ҹеҚ«жҳҹжҳҹеә§йғЁзҪІзҡ„и®ЎеҲ’пјҢеҸҜд»ҘеҜ№2025е№ҙеүҚе·Іе…¬еёғзҡ„жҲ‘еӣҪйҖҡдҝЎеҚ«жҳҹйңҖжұӮеҒҡеҮәжөӢз®—гҖӮйў„и®Ў2025 е№ҙеә•еүҚпјҢжҲ‘еӣҪйҒҘж„ҹеҚ«жҳҹдёӯеӨ§еҚ«жҳҹйңҖжұӮзәҰдёә83 еҲ°86 йў—гҖҒе°ҸеҚ«жҳҹжҲ–еҫ®е°ҸеҚ«жҳҹйңҖжұӮзәҰдёә450 йў—гҖӮ

4пјүеҚ«жҳҹең°йқўи®ҫеӨҮ

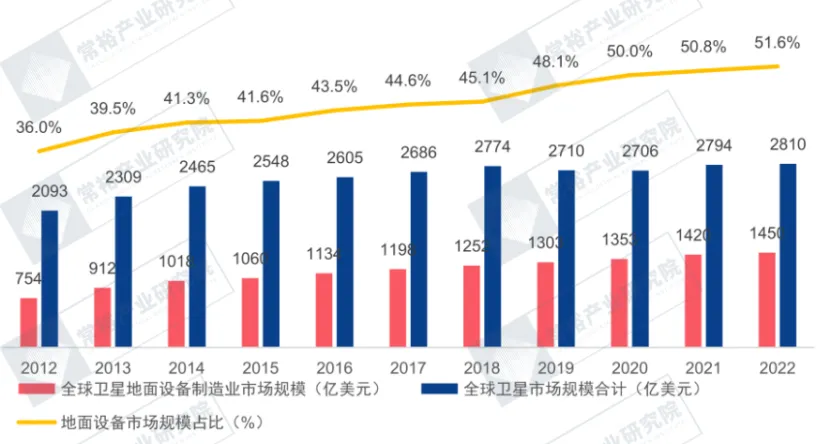

еҚ«жҳҹең°йқўи®ҫеӨҮдё»иҰҒеҢ…еҗ«дәҶзҪ‘з»ңи®ҫеӨҮе’ҢеӨ§дј—ж¶Ҳиҙ№и®ҫеӨҮдёӨйғЁеҲҶпјҢзҪ‘з»ңи®ҫеӨҮдё»иҰҒеҢ…жӢ¬дәҶеҚ«жҳҹдҝЎе…із«ҷгҖҒжҺ§еҲ¶з«ҷгҖҒзҪ‘з»ңиҝҗиҗҘдёӯеҝғпјҲNOCsпјүгҖҒеҚ«жҳҹж–°й—»йҮҮйӣҶпјҲSNGпјүд»ҘеҸҠз”ҡе°ҸеӨ©зәҝең°зҗғз«ҷпјҲVSATпјүпјӣеӨ§дј—ж¶Ҳиҙ№и®ҫеӨҮдё»иҰҒеҢ…жӢ¬еҚ«жҳҹеҜјиҲӘи®ҫеӨҮпјҲGNSSпјүгҖҒеҚ«жҳҹз”өи§ҶгҖҒе№ҝж’ӯгҖҒе®ҪеёҰд»ҘеҸҠ移еҠЁйҖҡдҝЎи®ҫеӨҮзӯүгҖӮд»ҺSIA еҸ‘еёғзҡ„иҝ‘е№ҙжқҘе…ЁзҗғеҚ«жҳҹең°йқўи®ҫеӨҮеёӮеңә规模еҸҳеҢ–еҸҠжһ„жҲҗеҸҜд»ҘзңӢеҮәпјҢзӣёиҫғдәҺеҚ«жҳҹеҲ¶йҖ пјҢе…ЁзҗғеҚ«жҳҹең°йқўи®ҫеӨҮеёӮеңә规模еўһй•ҝеҝ«йҖҹпјҢд»Һ2012е№ҙзҡ„754 дәҝзҫҺе…ғеўһй•ҝеҲ°2022 е№ҙзҡ„1450дәҝзҫҺе…ғгҖӮж №жҚ®SIA еҸ‘еёғзҡ„2022е№ҙе…ЁзҗғеҚ«жҳҹдә§дёҡжҠҘе‘ҠдёӯжҠ«йңІзҡ„2022е№ҙе…ЁзҗғеҚ«жҳҹең°йқўи®ҫеӨҮеёӮеңә规模еҸҠжһ„жҲҗдёӯеҸҜд»ҘзңӢеҮәпјҢеңЁе…ЁзҗғеҚ«жҳҹең°йқўи®ҫеӨҮеёӮеңәдёӯпјҢж¶Ҳиҙ№и®ҫеӨҮйҮҢзҡ„еҚ«жҳҹеҜјиҲӘи®ҫеӨҮеёӮеңәеҚ жҜ”жңҖеӨ§гҖӮ

еӣҫиЎЁпјҡе…ЁзҗғеҚ«жҳҹи®ҫеӨҮеёӮеңә规模

иө„ж–ҷжқҘжәҗпјҡiFindпјҢITд№Ӣ家пјҢиүҫз‘һе’ЁиҜўпјҢеҚҺйҮ‘иҜҒеҲё

5пјүеҚ«жҳҹеҜјиҲӘи®ҫеӨҮ

ж №жҚ®UCS з»ҹи®ЎпјҢжҲӘиҮі2024 е№ҙ12жңҲ31 ж—ҘпјҢжңү6 дёӘеӣҪ家пјҲжҲ–ең°еҢәз»„з»ҮпјүеҪ“еүҚиҝҗиҗҘзқҖеҜјиҲӘеҚ«жҳҹпјҢе…¶дёӯжҲ‘еӣҪиҝҗиҗҘзҡ„еҜјиҲӘеҚ«жҳҹж•°йҮҸжңҖеӨҡгҖӮеңЁиҝҷ6 дёӘеӣҪ家пјҲжҲ–ең°еҢәз»„з»Үпјүе»әи®ҫпјҲжҲ–жӯЈеңЁе»әи®ҫпјүзҡ„еҚ«жҳҹеҜјиҲӘзі»з»ҹдёӯпјҢеҢ…еҗ«еӣӣдёӘе…ЁзҗғеҚ«жҳҹеҜјиҲӘзі»з»ҹпјҲд»ҘдёӢз®Җз§°GNSSпјүпјҢеҢ…жӢ¬GPS еҚ«жҳҹеҜјиҲӘзі»з»ҹпјҲзҫҺеӣҪпјүгҖҒеҢ—ж–—еҚ«жҳҹеҜјиҲӘзі»з»ҹпјҲдёӯеӣҪпјүгҖҒGLONASSеҚ«жҳҹеҜјиҲӘзі»з»ҹпјҲдҝ„зҪ—ж–Ҝпјүд»ҘеҸҠдјҪеҲ©з•ҘеҚ«жҳҹеҜјиҲӘзі»з»ҹпјҲ欧зӣҹпјүгҖӮеӣӣеӨ§еҚ«жҳҹе®ҡдҪҚзі»з»ҹеҚіе°ҶйғЁзҪІе®ҢжҲҗзҡ„еҚ«жҳҹзҡ„еҸӮж•°жүҖзӨәгҖӮеҸҜд»ҘзңӢеҮәе°Ҫз®ЎжҲ‘еӣҪзҡ„еҢ—ж–—еҚ«жҳҹеҜјиҲӘзі»з»ҹиө·жӯҘжңҖжҷҡпјҢдҪҶе®һзҺ°еҠҹиғҪдёҠиҫғе…¶е®ғдёүеӨ§е…ЁзҗғеҚ«жҳҹеҜјиҲӘзі»з»ҹзӣёжҜ”еӨҡеҮәдәҶе…ЁзҗғзҹӯжҠҘж–ҮйҖҡдҝЎжңҚеҠЎгҖӮ

дј з»ҹзҡ„еҚ«жҳҹеҜјиҲӘдҪҚзҪ®жңҚеҠЎеёӮеңәе·Із»ҸйҖҗжӯҘиҝӣе…ҘжҲҗзҶҹжңҹпјҢйғЁеҲҶвҖң+еҢ—ж–—вҖқдә§дёҡејҖе§Ӣиҝӣе…ҘиҗҢиҠҪйҳ¶ж®өгҖӮдјҙйҡҸ2020е№ҙеҢ—ж–—дёүеҸ·еҜјиҲӘзі»з»ҹе»әи®ҫе®ҢжҜ•пјҢйў„и®ЎеӣҪеҶ…дј з»ҹзҡ„еҚ«жҳҹеҜјиҲӘдә§дёҡдј з»ҹеә”з”ЁдёӢжёёеёӮеңәеўһйҮҸз©әй—ҙе°ҶйҖҗжёҗзј©е°ҸпјҢиҖҢвҖңеҢ—ж–—пјӢвҖқе’ҢвҖңпјӢеҢ—ж–—вҖқдёӨз§ҚиһҚеҗҲеҲӣж–°зҡ„жҺЁиҝӣе°Ҷжӣҝд»ЈжҲҗдёәеҚ«жҳҹеҜјиҲӘеә”з”ЁеёӮеңә规模зҡ„дё»иҰҒеўһй•ҝзӮ№пјҢдҪҶйңҖиҰҒжіЁж„ҸеңЁеҢ—ж–—еҜјиҲӘдә§дёҡдёӢжёёеӮ¬з”ҹзҡ„дә§дёҡиһҚеҗҲеңЁеёҰжқҘеўһйҮҸеёӮеңәзҡ„еҗҢж—¶и·Ёз•Ңз«һдәүд№ҹе°ҶжҢҒз»ӯеҠ еү§гҖӮзӣ®еүҚжҲ‘еӣҪеҚ«жҳҹеҜјиҲӘдёҺдҪҚзҪ®жңҚеҠЎдә§дёҡй“ҫе·ІеҪўжҲҗдәҶе®Ңж•ҙзҡ„еҶ…еҫӘзҺҜгҖӮдёҠжёёеҹәзЎҖйғЁд»¶жҳҜдә§дёҡиҮӘдё»еҸҜжҺ§зҡ„е…ій”®зҺҜиҠӮпјҢдё»иҰҒз”ұеҹәеёҰиҠҜзүҮгҖҒе°„йў‘иҠҜзүҮгҖҒжқҝеҚЎгҖҒеӨ©зәҝзӯүжһ„жҲҗгҖӮдёӯжёёдё»иҰҒеҢ…жӢ¬з»Ҳз«ҜйӣҶжҲҗе’Ңзі»з»ҹйӣҶжҲҗпјҢжҳҜдә§дёҡеҸ‘еұ•зҡ„йҮҚзӮ№гҖӮдёӢжёёзҡ„и§ЈеҶіж–№жЎҲе’Ңиҝҗз»ҙжңҚеҠЎжҸҗдҫӣдј—еӨҡиЎҢдёҡеә”з”ЁгҖӮ

в‘ е…¶д»–ж¶Ҳиҙ№зұ»еёӮеңә规模пјҡ

йҷӨеҚ«жҳҹеҜјиҲӘзҡ„е…¶д»–ж¶Ҳиҙ№зұ»и®ҫеӨҮдёӯпјҢеҚ«жҳҹ移еҠЁйҖҡдҝЎи®ҫеӨҮз»Ҳз«Ҝдёәдё»иҰҒжһ„жҲҗгҖӮжҚ®е·ҘдҝЎйғЁз»ҹи®ЎпјҢжҲӘиҮі2024 е№ҙ5жңҲжң«пјҢжҲ‘еӣҪең°йқўз§»еҠЁйҖҡдҝЎз”ЁжҲ·иҫҫеҲ°17.63дәҝжҲ·пјҢ5G з”ЁжҲ·и¶…иҝҮ9.05дәҝжҲ·гҖӮжҢүз…§еӣҪйҷ…е’ЁиҜўе…¬еҸёзҡ„жөӢз®—ж–№ејҸпјҢеҚ«жҳҹ移еҠЁйҖҡдҝЎз”ЁжҲ·ж•°дёҖиҲ¬еҸ–ең°йқўз§»еҠЁйҖҡдҝЎзі»з»ҹз”ЁжҲ·ж•°жҖ»йҮҸзҡ„0.2-1%пјҢеҸ–дёӢйҷҗи®Ўз®—еӣҪеҶ…еҚ«жҳҹ移еҠЁйҖҡдҝЎеёӮеңәзҡ„жҪңеңЁз”ЁжҲ·ж•°е°ҶиҫҫеҲ°352.6дёҮжҲ·пјҢжҢүеҚ иҜҘеёӮеңәзҡ„1/3 и®Ўз®—пјҢдҝқе®Ҳдј°и®ЎзӣҙжҺҘдҪҝз”ЁеҚ«жҳҹ移еҠЁзі»з»ҹзҡ„жҙ»и·ғз”ЁжҲ·ж•°йҮҸеҸҜи¶…иҝҮ100 дёҮжҲ·пјҢжҢүз…§дёҖжҲ·дёҖеҸ°жөӢз®—пјҢдёӘдәәзӣҙжҺҘдҪҝз”Ёзҡ„еҚ«жҳҹжүӢжҢҒ移еҠЁйҖҡдҝЎз»Ҳз«ҜйңҖжұӮдёә100 дёҮеҸ°гҖӮиҖҢ移еҠЁдә’иҒ”зҪ‘зҡ„еҸ‘еұ•дёәеҚ«жҳҹ移еҠЁеҹ№иӮІдәҶеӨ§йҮҸжҪңеңЁзҡ„дҪҝз”ЁеӨҡжЁЎз»Ҳз«Ҝй…ҚзҪ®з”ЁжҲ·пјҢеҚідҪҝжҢү1%и®Ўз®—пјҢеӨҡжЁЎз»Ҳз«Ҝж•°йҮҸд№ҹжңүжңӣиҫҫеҲ°1600 дёҮеҸ°гҖӮеҒҮи®ҫж°‘з”ЁеҚ«жҳҹ移еҠЁйҖҡдҝЎз»Ҳз«Ҝд»·ж ј5000 е…ғпјҢеӨҡ模移еҠЁдә’иҒ”зҪ‘жҷәиғҪжүӢжңәд»·ж ј1 дёҮе…ғпјҢеҚ•е…өжүӢжҢҒз»Ҳз«Ҝд»·ж ј2 дёҮе…ғпјҢиҪҰиҪҪе’ҢдҫҝжҗәејҸз»Ҳз«Ҝд»·ж ј20 дёҮе…ғиҝӣиЎҢжөӢз®—пјҢжҲ‘еӣҪеҚ«жҳҹ移еҠЁйҖҡдҝЎз»Ҳз«ҜжҖ»йңҖжұӮйҮҸеҸҜиҫҫ2151 дёҮеҸ°пјҢжҖ»еёӮеңә规模еҸҜд»ҘиҫҫеҲ°2012дәҝе…ғгҖӮеҒҮи®ҫ2030 е№ҙеҚ«жҳҹ移еҠЁйҖҡдҝЎз»Ҳз«Ҝз”ЁжҲ·еҸҜд»ҘиҫҫеҲ°жҖ»йңҖжұӮзҡ„8%пјҢеҚіз»Ҳз«Ҝж•°йҮҸеҸҜд»ҘиҫҫеҲ°172 дёҮеҸ°пјҢ2025 е№ҙ-2030 е№ҙжңҹй—ҙпјҢжҜҸе№ҙеҚ«жҳҹ移еҠЁйҖҡдҝЎз»Ҳз«ҜеёӮеңәеўһйҮҸз©әй—ҙе№іеқҮзәҰдёә21.66 дәҝе…ғе·ҰеҸігҖӮ

в‘ЎзҪ‘з»ңи®ҫеӨҮеёӮеңәпјҡ

еҚ«жҳҹең°йқўи®ҫеӨҮдёӯзҡ„зҪ‘з»ңи®ҫеӨҮпјҢдё»иҰҒз”ұеҚ«жҳҹйҖҡдҝЎеҸҠеҚ«жҳҹйҒҘж„ҹеә”з”ЁпјҢжҺҘ收гҖҒдј иҫ“еҚ«жҳҹз©әй—ҙж®өж•°жҚ®зҡ„еҚ«жҳҹж•°жҚ®жҺҘ收з«ҷи®ҫеӨҮжһ„жҲҗгҖӮе…¶дёӯVSAT зі»з»ҹжҳҜйҮҚиҰҒзҡ„з»„жҲҗйғЁеҲҶгҖӮдёҖеҘ—е®Ңж•ҙVSAT зі»з»ҹз”ұйҖҡдҝЎеҚ«жҳҹдёҠзҡ„иҪ¬еҸ‘еҷЁпјҢең°йқўеӨ§еҸЈеҫ„дё»з«ҷпјҲдёӯжһўз«ҷпјүд»ҘеҸҠдј—еӨҡе°ҸеҸЈеҫ„зҡ„е°Ҹз«ҷжһ„жҲҗгҖӮ VSAT зі»з»ҹзҡ„еә”з”ЁйўҶеҹҹеҪ“еүҚдё»иҰҒйӣҶдёӯдәҺж”ҝеәңжңәжһ„зӯүе…¬е…ұжңҚеҠЎйғЁй—ЁгҖӮеҸҰеӨ–з”ұдәҺеҚ«жҳҹйҖҡдҝЎгҖҒеҚ«жҳҹйҒҘж„ҹеӨ§еһӢең°йқўз«ҷдёҖиҲ¬дёәеӣҪ家ж”ҝеәңе»әи®ҫпјҢеҚ«жҳҹең°йқўи®ҫеӨҮдёӯзҡ„зҪ‘з»ңи®ҫеӨҮжҡӮд»ҘVSAT и®ҫеӨҮд»ЈжӣҝгҖӮ

ж¶Ҳиҙ№и®ҫеӨҮдёӯзҡ„еҜјиҲӘи®ҫеӨҮз»Ҳз«Ҝж–№йқўпјҢдјҙйҡҸ2020 е№ҙдёҠеҚҠе№ҙеҢ—ж–—дёүеҸ·е…ЁзҗғеҚ«жҳҹеҜјиҲӘзі»з»ҹз©әй—ҙж®өе»әи®ҫе®ҢжҜ•пјҢең°йқўеә”з”Ёе°ҶжҢҒз»ӯжҺЁе№ҝпјҢжҲ‘еӣҪеҚ«жҳҹеҜјиҲӘз»Ҳз«Ҝи®ҫеӨҮзҡ„еёӮеңәжңүжңӣдҝқжҢҒзЁіе®ҡзҡ„еўһй•ҝгҖӮ

ж¶Ҳиҙ№и®ҫеӨҮдёӯзҡ„е…¶д»–и®ҫеӨҮпјҲеҚ«жҳҹ移еҠЁйҖҡдҝЎи®ҫеӨҮпјүж–№йқўпјҢдјҙйҡҸжҲ‘еӣҪжҺЁиҝӣйёҝйӣҒжҳҹеә§гҖҒиҷ№дә‘е·ҘзЁӢзӯүдҪҺиҪЁйҖҡдҝЎеҚ«жҳҹзҡ„йғЁзҪІе»әи®ҫпјҢжңӘжқҘеҚ«жҳҹйҖҡдҝЎз»Ҳз«Ҝи®ҫеӨҮзҡ„еёӮеңәйңҖжұӮжңүжңӣеўһй•ҝпјҢдҪҶеҸ—йҷҗдәҺеҪ“еүҚеҚ«жҳҹйҖҡдҝЎз»Ҳз«Ҝи®ҫеӨҮиҫғдёәжҳӮиҙөгҖҒ5G 移еҠЁйҖҡдҝЎе°ҶиҝҺжқҘеҝ«йҖҹзҡ„жӢ“еұ•гҖӮе…үзәӨйҖҡдҝЎзҡ„ең°дҪҚзҹӯж—¶й—ҙеҶ…иҫғйҡҫж’јеҠЁзӯүеӣ зҙ еҪұе“ҚпјҢж¶Ҳиҙ№и®ҫеӨҮдёӯзҡ„е…¶д»–и®ҫеӨҮеёӮеңә规模еҚ жҜ”зҹӯжңҹеҶ…еҸҜиғҪиҫғйҡҫеҸ–еҫ—жҳҺжҳҫзҡ„жҸҗй«ҳгҖӮ

зҪ‘з»ңи®ҫеӨҮдёӯзҡ„VSAT зі»з»ҹж–№йқўпјҢе°Ҫз®ЎжҚ®иҲӘеӨ©з§‘жҠҖйӣҶеӣўжҠ«йңІпјҢжҲ‘еӣҪзәҰжңү1.7 дәҝжҲ·е®¶еәӯеҚ«жҳҹз”өи§Ҷзӣҙж’ӯзҡ„еёӮеңәйңҖжұӮпјҢдҪҶеҸ—еҲ°жҲ‘еӣҪеҜ№еҚ«жҳҹз”өи§ҶзӯүVSAT зі»з»ҹйҮҚзӮ№еә”з”ЁйўҶеҹҹеңЁж”ҝзӯ–дёҠеӯҳеңЁдёҚжҳҺзЎ®жҖ§пјҢдҝқе®Ҳдј°и®ЎжҲ‘еӣҪжңӘжқҘVSAT еёӮеңә规模д»Қе°Ҷдҝқз•ҷеңЁиҫғдҪҺж°ҙе№іпјҢеңЁеҚ«жҳҹең°йқўи®ҫеӨҮеёӮеңә规模дёӯеҚ жҜ”жңҖдҪҺгҖӮ

5пјүеҚ«жҳҹжңҚеҠЎ

жҢүз…§иҝ‘е№ҙжқҘзҫҺеӣҪеҚ«жҳҹеҚҸдјҡпјҲSIAпјүзҡ„з»ҹи®Ўж–№ејҸпјҢе…ЁзҗғеҚ«жҳҹжңҚеҠЎдё»иҰҒз”ұеҗ„зұ»еҚ«жҳҹйҖҡдҝЎжңҚеҠЎд»ҘеҸҠйҒҘж„ҹжңҚеҠЎжһ„жҲҗпјҢиҝ‘е№ҙжқҘе…ЁзҗғеҚ«жҳҹжңҚеҠЎеёӮеңә规模еҸҠжһ„жҲҗе°Ҫз®ЎеӨ§дј—ж¶Ҳиҙ№йҖҡдҝЎжңҚеҠЎеҚ еҚ«жҳҹжңҚеҠЎеёӮеңә规模жҜ”дҫӢжңүжүҖдёӢйҷҚпјҢдҪҶе§Ӣз»ҲжҳҜе…ЁзҗғеҚ«жҳҹжңҚеҠЎеёӮеңәзҡ„дё»иҰҒжһ„жҲҗпјҢе…¶ж¬ЎдёәеҚ«жҳҹеӣәе®ҡйҖҡдҝЎжңҚеҠЎгҖӮ

е…¶дёӯеӨ§дј—ж¶Ҳиҙ№йҖҡдҝЎжңҚеҠЎз”ұеҚ«жҳҹз”өи§Ҷзӣҙж’ӯгҖҒеҚ«жҳҹйҹійў‘е№ҝж’ӯд»ҘеҸҠеҚ«жҳҹе®ҪеёҰжңҚеҠЎжһ„жҲҗпјӣеҚ«жҳҹеӣәе®ҡйҖҡдҝЎдёҡеҠЎдё»иҰҒз”ұиҪ¬еҸ‘еҷЁз§ҹиөҒеҚҸи®®е’ҢзҪ‘з»ңз®ЎзҗҶжңҚеҠЎжһ„жҲҗгҖӮеҸҜд»ҘзңӢеҮәеңЁеҚ«жҳҹжңҚеҠЎзҡ„еҗ„йЎ№е…·дҪ“дёҡеҠЎдёӯпјҢеҚ«жҳҹз”өи§Ҷзӣҙж’ӯдёҡеҠЎеҚ жҚ®дәҶ75%зҡ„жҜ”дҫӢпјҢе…¶ж¬ЎдёәйҖҡдҝЎеҚ«жҳҹиҪ¬еҸ‘еҷЁз§ҹиөҒдёҡеҠЎпјҢеҚ жҜ”9%гҖӮдё»иҰҒеҺҹеӣ дёәеӣҪеӨ–йҖҡиҝҮеҚ«жҳҹз”өи§Ҷ收зңӢз”өи§ҶиҠӮзӣ®зҡ„зҺ°иұЎиҫғдёәжҷ®йҒҚгҖӮиҖҢSIA зҡ„еҚ«жҳҹжңҚеҠЎеёӮеңәз»ҹи®ЎдёӯжңӘиҖғиҷ‘еҚ«жҳҹеҜјиҲӘжңҚеҠЎеёӮеңәпјҢдё»иҰҒеҺҹеӣ дёҖж–№йқўдёәеӣҪйҷ…еҪ“еүҚдё»жөҒзҡ„GPS еҚ«жҳҹеҜјиҲӘзі»з»ҹдёӯзҡ„ж°‘з”ЁGPS дҝЎеҸ·еҸҜд»»ж„ҸжҺҘ收пјҢдёҚ收еҸ–иҙ№з”ЁпјҢеӣ жӯӨжңӘиў«и®Ўе…ҘеҚ«жҳҹжңҚеҠЎеёӮеңәпјӣеҸҰдёҖж–№йқўGPS еҚ«жҳҹеҜјиҲӘзі»з»ҹйҖҡиҝҮеҮәе”®жүӢжңәиҠҜзүҮгҖҒдҝЎеҸ·жҺҘ收з»Ҳз«Ҝзӯүж–№ејҸеҸ–еҫ—зҡ„收е…Ҙиў«и®Ўе…ҘдәҶеҚ«жҳҹең°йқўи®ҫеӨҮеёӮеңәдёӯгҖӮ

в‘ еҚ«жҳҹйҖҡдҝЎзҡ„еә”з”Ё

еҚ«жҳҹдә§дёҡй“ҫдёӢжёёзҡ„еҚ«жҳҹйҖҡдҝЎеә”з”Ёдё»иҰҒз”ұеҚ«жҳҹ移еҠЁйҖҡдҝЎи®ҫеӨҮеҸҠеӨ§дј—ж¶Ҳиҙ№йҖҡдҝЎгҖҒеҚ«жҳҹеӣәе®ҡйҖҡдҝЎеҸҠеҚ«жҳҹ移еҠЁйҖҡдҝЎдёәд»ЈиЎЁзҡ„иҝҗиҗҘжңҚеҠЎз»„жҲҗпјҢиҖҢеҚ«жҳҹ移еҠЁйҖҡдҝЎи®ҫеӨҮзҡ„жҠҖжңҜеҸ‘еұ•жң¬иҙЁдёҠжҳҜз”ұдёӢжёёеӨ§дј—ж¶Ҳиҙ№йҖҡдҝЎгҖҒеҚ«жҳҹеӣәе®ҡйҖҡдҝЎеҸҠеҚ«жҳҹ移еҠЁйҖҡдҝЎйңҖжұӮй©ұеҠЁзҡ„иҝҗиҗҘжңҚеҠЎйңҖжұӮжүҖеҪұе“ҚгҖӮеңЁжӯӨеҹәзЎҖдёҠеҚ«жҳҹйҖҡдҝЎең°йқўзі»з»ҹгҖҒз»Ҳз«Ҝи®ҫеӨҮеҸҠиҝҗиҗҘеӯҳеңЁеҰӮдёӢжҠҖжңҜеҸ‘еұ•и¶ӢеҠҝпјҡ

ең°йқўзі»з»ҹпјҲе…іеҸЈз«ҷпјүпјҡе…іеҸЈз«ҷдҪңдёәеҚ«жҳҹйҖҡдҝЎзҪ‘дёҺеӣҪйҷ…дә’иҒ”зҪ‘зҡ„жҺҘеҸЈи®ҫж–ҪпјҢй«ҳйҖҡйҮҸеҚ«жҳҹе…іеҸЈз«ҷзҡ„дё»иҰҒзү№зӮ№жҳҜеӨ§и§„жЁЎзҡ„и·Ҝз”ұдәӨжҚўе’ҢеӨ§еҗһеҗҗйҮҸгҖӮе…іеҸЈз«ҷз»Ҳз«Ҝи®ҫеӨҮеҢ…жӢ¬е°„йў‘е’ҢеҹәеёҰйғЁеҲҶзҡ„йӣҶжҲҗгҖӮ

еҹәеёҰи®ҫеӨҮж–№йқўпјҡдё»иҰҒз”ұи°ғеҲ¶е’Ңи§Ји°ғи®ҫеӨҮгҖҒзі»з»ҹж—¶й’ҹеҚ•е…ғгҖҒдёӯйў‘еҲҶй…ҚеҚ•е…ғгҖҒеҲҮжҚўејҖе…ігҖҒе…іеҸЈз«ҷжңҚеҠЎеҷЁд»ҘеҸҠдёҺең°йқўдә’иҒ”зҪ‘д№Ӣй—ҙзҡ„жҺҘеҸЈи®ҫеӨҮзӯүжһ„жҲҗгҖӮзӣ®еүҚдёәдәҶж”Ҝж’‘й«ҳйҖҡйҮҸеҚ«жҳҹйҖҡдҝЎ

зі»з»ҹзҡ„й«ҳйҖҹзҺҮй“ҫи·ҜпјҢеҹәеёҰи®ҫеӨҮйңҖиҰҒйҮҮз”Ёжӣҙе…Ҳиҝӣзҡ„жҠҖжңҜд»ҘжҸҗй«ҳйў‘зҺҮеҲ©з”ЁзҺҮгҖҒжһҒз«Ҝзү№ж®ҠеңәжҷҜзҡ„йҖӮеә”жҖ§е’ҢеҜ№еӨ§ж•°йҮҸз”ЁжҲ·з»„зҪ‘зҡ„ж”Ҝж’‘иғҪеҠӣгҖӮ

е°„йў‘зі»з»ҹж–№йқўпјҡдё»иҰҒз”ұеҚ«жҳҹз»Ҳз«Ҝе°„йў‘зі»з»ҹз”ұеӨ§еҸЈеҫ„еӨ©зәҝгҖҒдёҠеҸҳйў‘еҷЁпјҲBUCпјүгҖҒHPA е®үиЈ…гҖҒдҪҺеҷӘеЈ°ж”ҫеӨ§еҷЁпјҲLNAпјүзӯүз»„жҲҗгҖӮе…¶ж ёеҝғд»»еҠЎжҳҜжҸҗй«ҳеҸ‘е°„е’ҢжҺҘ收еўһзӣҠпјҢеҗҢж—¶з ”з©¶е°ҸеһӢеҢ–дҫҝжҗәеӨ©зәҝпјҢд»ҘйҖӮеә”жңӘжқҘдёӘдәәз”ЁжҲ·зҡ„йңҖжұӮгҖӮйҖҡиҝҮйҮҮз”Ёж–°жқҗж–ҷе’Ңе·ҘиүәеңЁдёҚж–ӯжҸҗеҚҮжҖ§иғҪзҡ„еҗҢж—¶пјҢд№ҹжңүж•ҲйҷҚдҪҺеӨ©зәҝзҡ„еҲ¶йҖ жҲҗжң¬гҖӮзӣ®еүҚдёҖдёӘйҮҚиҰҒзҡ„жҠҖжңҜеҸ‘еұ•ж–№еҗ‘еҚіжҲҗжң¬дҪҺпјҢ并且散зғӯе°‘д»ҺиҖҢдҪҝзі»з»ҹжӣҙе®№жҳ“зЁіе®ҡзҡ„ж¶Іжҷ¶зӣёжҺ§йҳөеҚ«жҳҹеӨ©зәҝз»Ҳз«ҜгҖӮ

йҖҡдҝЎз»Ҳз«ҜпјҡйҖҡдҝЎз»Ҳз«Ҝзҡ„з ”еҲ¶жҖқи·Ҝеә”еҪ“и®ҫи®Ўд»Ҙдә’иҒ”зҪ‘дёәеҹәзЎҖзҡ„зҪ‘з»ңеә”з”Ёж–№жЎҲпјҢиҖҢдёҚжҳҜдј з»ҹеҚ«жҳҹзҡ„зҪ‘зҠ¶зҪ‘жҲ–жҳҹзҠ¶зҪ‘зҡ„жҖқи·ҜгҖӮз»Ҳз«Ҝзҡ„иғҪеҠӣжҲҗдёәж•ҙдёӘеә”з”Ёзҡ„ж ёеҝғпјҢж—ўиҰҒеңЁй«ҳйў‘зҺҮж®өдёҠйҷҚдҪҺжҲҗжң¬пјҢеҗҢж—¶еңЁеҗһеҗҗиғҪеҠӣдёҠиҰҒжңүжүҖжҸҗеҚҮгҖӮе…·дҪ“еҢ…жӢ¬д»Ҙж°®еҢ–й•“з®ЎиҠҜдёәеҹәзЎҖзҡ„Ka йў‘ж®өе®ҪеёҰеҠҹж”ҫжЁЎеқ—зӯүе…ій”®йғЁд»¶зҡ„йӣҶжҲҗеҢ–д»ҘеҸҠе®Ҫи§’жү«жҸҸжҠҖжңҜпјҢд»ҘеҸҠз ”еҲ¶ж”ҜжҢҒи¶…иҝҮ100Mbps IP ж•°жҚ®еҗһеҗҗзҡ„й«ҳеәҰйӣҶжҲҗи°ғеҲ¶и§Ји°ғеҷЁгҖӮ

иҝҗиҗҘжЁЎејҸпјҡдј з»ҹзҡ„е°Ғй—ӯејҸеҚ«жҳҹзҪ‘з»ңиҝҗиҗҘж–№ејҸз”ұдёҖдёӘе®һдҪ“иҝҗиҗҘе•ҶиҝҗиҗҘеҚ«жҳҹжһ„е»әең°йқўзі»з»ҹпјҢеҶҚзӣҙжҺҘеҗ‘жңҖз»Ҳз”ЁжҲ·жҸҗдҫӣжңҚеҠЎгҖӮд№ҹеҸҜд»ҘйҖҡиҝҮдёҖдёӘжҲ–еӨҡдёӘйӣ¶е”®еҗҲдҪңдјҷдјҙеҗ‘жңҖз»Ҳз”ЁжҲ·жҸҗдҫӣжңҚеҠЎгҖӮеңЁиҝҷж ·зҡ„вҖңMbpsвҖқжЁЎеһӢдёӯеҚ«жҳҹиҝҗиҗҘе•ҶйҖҡиҝҮеҗ„з§ҚжңҚеҠЎдә§е“ҒеҮәе”®MbpsпјҢжңҖеӨ§йҷҗеәҰжҸҗй«ҳжҠ•иө„еӣһжҠҘзҺҮгҖӮиҖҢдёҖдёӘжҲ–еӨҡдёӘжңҚеҠЎжҸҗдҫӣе•Ҷд»ҺеҚ«жҳҹиҝҗиҗҘе•Ҷиҙӯд№°еҚ«жҳҹзү©зҗҶеёҰе®ҪжқҘжҸҗдҫӣе…¶еҚ«жҳҹйҖҡдҝЎжңҚеҠЎз»ҷз”ЁжҲ·гҖӮиҝҷз§ҚиҝҗиҗҘжЁЎејҸдёӢдә§дёҡзҡ„еҲ©ж¶ҰжқҘжәҗдәҺжөҒйҮҸиҙ№з”ЁпјҢйҡҸзқҖжҲ‘еӣҪйҖҡдҝЎдёҡдёҚж–ӯжҸҗйҖҹйҷҚиҙ№пјҢиҝҷз§Қе°Ғй—ӯејҸз»ҸиҗҘжҖқи·ҜдјҡйқўдёҙеҲ©ж¶ҰдёӢйҷҚз”ҡиҮідәҸжҚҹгҖӮеҗҢж—¶з”ұдәҺжңҚеҠЎжЁЎејҸиў«еӣәе®ҡеңЁиө„жәҗжөҒйҮҸдёҠпјҢйҡҫд»ҘжҝҖеҸ‘еҲӣж–°жңҚеҠЎжЁЎејҸгҖӮдёәдәҶйҒҝе…ҚеҚ«жҳҹйҖҡдҝЎз®ЎйҒ“еҢ–пјҢжҝҖеҸ‘иҝҗиҗҘе•Ҷе’Ңдёӯй—ҙзҺҜиҠӮжңҚеҠЎе•ҶжҺўзҙўеҲӣж–°еә”з”Ёе’ҢжңҚеҠЎжЁЎејҸзҡ„еҠЁеҠӣпјҢеә”иҪ¬еҸҳдёәжӣҙеҠ ејҖж”ҫзҡ„еҚ«жҳҹиҝҗиҗҘж–№ејҸгҖӮеҢ…жӢ¬еҚ«жҳҹиҝҗиҗҘе•ҶеңЁжҸҗдҫӣеёҰе®Ҫзӯүзү©зҗҶиө„жәҗеӨ–пјҢеҗҢж—¶еҗ‘жңҚеҠЎжҸҗдҫӣе•ҶжҸҗдҫӣзі»з»ҹиғҪеҠӣзҡ„жңҚеҠЎгҖӮеңЁиҝҷз§ҚжЁЎејҸдёӢеҚ«жҳҹиҝҗиҗҘе•ҶйҖҡиҝҮеҗҲзҗҶзҡ„иө„жәҗз®ЎзҗҶе’ҢеҠЁжҖҒи°ғй…ҚпјҢеҸҜд»ҘдёәиҝңеӨ§дәҺе°Ғй—ӯжЁЎејҸдёӢж•°йҮҸзҡ„жңҚеҠЎе•ҶжҸҗдҫӣйҖҡдҝЎиғҪеҠӣпјҢд№ҹеўһеҠ дәҶиҝҗиҗҘе•Ҷзҡ„еҲ©ж¶ҰгҖӮ

в‘ЎеҚ«жҳҹеҜјиҲӘзҡ„еә”з”Ё

еҚ«жҳҹдә§дёҡй“ҫдёӢжёёзҡ„еҚ«жҳҹеҜјиҲӘеә”з”Ёдё»иҰҒд»ҘиЈ…иҪҪдәҶеҚ«жҳҹеҜјиҲӘз»Ҳз«Ҝд»ҘеҸҠеҜјиҲӘдёҺдҪҚзҪ®зӣёе…іжңҚеҠЎдёәдё»гҖӮеҶӣз”ЁеҚ«жҳҹеҜјиҲӘзҡ„еҸ‘еұ•ж–№еҗ‘дё»иҰҒеҢ…жӢ¬жҸҗй«ҳе®ҡдҪҚзІҫеәҰгҖҒжҠ—е№Іжү°жҖ§гҖҒеҸҜйқ жҖ§еҸҠйІҒжЈ’жҖ§пјҢж°‘з”ЁеҚ«жҳҹеҜјиҲӘзі»з»ҹеҸ‘еұ•йӣҶдёӯеңЁж¶ҲйҷӨе®ҡдҪҚзӣІеҢәгҖҒеӨҡзі»з»ҹиһҚеҗҲеҸ‘еұ•гҖҒйҖҡеҜјдёҖдҪ“еҢ–иһҚеҗҲд»ҘеҸҠжӢ“еұ•ж–°еә”з”ЁгҖӮеңЁжӯӨеҹәзЎҖдёҠпјҢеҚ«жҳҹеҜјиҲӘең°йқўзі»з»ҹгҖҒз»Ҳз«Ҝи®ҫеӨҮеҸҠиҝҗиҗҘеӯҳеңЁеҰӮдёӢжҠҖжңҜеҸ‘еұ•и¶ӢеҠҝпјҡ

еҚ«жҳҹеҜјиҲӘз»Ҳз«Ҝпјҡе°Ҫз®ЎеҚ«жҳҹеҜјиҲӘдёӢжёёдёҚеҗҢеә”з”Ёзҡ„з”ЁжҲ·з»Ҳз«Ҝи®ҫеӨҮеӯҳеңЁдёҖе®ҡе·®ејӮпјҢдҪҶеҗ„зұ»з»Ҳз«Ҝзҡ„е…ұеҗҢзӮ№еҚіиЈ…иҪҪдәҶеҚ«жҳҹеҜјиҲӘе®ҡдҪҚжЁЎеқ—д»ҘеҸҠеӨ©зәҝзӯүеҷЁд»¶гҖӮеҚ«жҳҹеҜјиҲӘе®ҡдҪҚжЁЎеқ—ж–№йқўеҢ…жӢ¬иҠҜзүҮгҖҒжқҝеҚЎзӯүе…ғеҷЁд»¶гҖӮжҠҖжңҜеҸ‘еұ•дёҠе…·дҪ“ж¶үеҸҠдҪҺжҲҗжң¬гҖҒжҸҗй«ҳйқ е№Іжү°жҠҖжңҜгҖҒеҸ‘еұ•з»Ҳз«ҜдёҺй«ҳзІҫеәҰе®ҡдҪҚзҡ„е®һж—¶еҠЁжҖҒжөӢйҮҸгҖҒзҺҜеўғжҷәиғҪеҢ–жҠҖжңҜд»ҘеҸҠеӨҡжЁЎи·Ёз•Ңж·ұеәҰиһҚеҗҲйӣҶжҲҗжҠҖжңҜгҖӮе…·дҪ“жқҘзңӢпјҢжҚ®дёӯ移пјҲдёҠжө·пјүдә§дёҡз ”з©¶йҷўзӣёе…із ”究дәәе‘ҳзҡ„иЎҢдёҡи°ғз ”ж•°жҚ®з»“жһңпјҢеңЁй«ҳзІҫеәҰеҚ«жҳҹеҜјиҲӘзі»з»ҹз»Ҳз«Ҝдёӯе®ҡдҪҚжЁЎеқ—еҸҠй«ҳжҖ§иғҪеӨ©зәҝд»·ж јиҫғй«ҳпјҢеҜјиҮҙз»Ҳз«Ҝд»·ж јжҲҗдёәй«ҳзІҫеәҰз»Ҳз«ҜжҺЁе№ҝеҸ—йҳ»гҖӮзӣ®еүҚеӣҪдә§й«ҳзІҫеәҰжқҝеҚЎеңЁеӣҪеҶ…зҡ„еёӮеңәеҚ жңүзҺҮд»…дёә30%пјҢжҲҗжң¬жҲҗдёәеҲ¶зәҰй«ҳзІҫеәҰе®ҡдҪҚдә§дёҡеҸ‘еұ•зҡ„дёҖдёӘе…ій”®еӣ зҙ гҖӮеӣ жӯӨеӣҪеҶ…й«ҳзІҫеәҰжқҝеҚЎйҷҚдҪҺжҲҗжң¬жҳҜдё»иҰҒзҡ„еҸ‘еұ•ж–№еҗ‘д№ӢдёҖгҖӮеҗҢж—¶еҚ«жҳҹеҜјиҲӘеә”з”Ёдёӯзҡ„ж— дәәзі»з»ҹеҜ№еҚ«жҳҹеҜјиҲӘзІҫеәҰгҖҒеҸҜйқ жҖ§еҸҠжҷәиғҪжҖ§е…·жңүиҫғй«ҳиҰҒжұӮпјҢж¶үеҸҠеҲ°еҚ«жҳҹеҜјиҲӘз»Ҳз«ҜжҺҘ收жңәзҡ„жҠ—е№Іжү°жҠҖжңҜпјҢдёҺй«ҳзІҫеәҰе®ҡдҪҚзҡ„е®һж—¶еҠЁжҖҒжөӢйҮҸе’ҢзҺҜеўғжҷәиғҪеҢ–жҠҖжңҜгҖӮеҗҢж—¶еӨҡжЁЎи·Ёз•Ңж·ұеәҰиһҚеҗҲйӣҶжҲҗжҠҖжңҜеҲҷдҪ“зҺ°еңЁеӨҡжҠҖжңҜеӨҡдә§дёҡд№Ӣй—ҙзҡ„ж·ұеәҰиһҚеҗҲпјҢжҳҜеҸ‘жҢҘй«ҳж–°жҠҖжңҜеј•йўҶжҖ§гҖҒжҺЁеҠЁзӨҫдјҡдә§дёҡиҪ¬еһӢгҖҒе®һзҺ°еә”з”ЁдёҺжңҚеҠЎдә§дёҡеҚҮзә§жҚўд»Је’Ңи·Ёи¶ҠеҸ‘еұ•зҡ„йқ©е‘ҪжҖ§е·Ҙе…·жүӢж®өгҖӮеӨ©зәҝж–№йқўдҪңдёәеҢ—ж–—еҜјиҲӘзі»з»ҹдёӯжңҖйҮҚиҰҒзҡ„з»„жҲҗйғЁеҲҶд№ӢдёҖпјҢе®ғзҡ„зү№жҖ§е°ҶзӣҙжҺҘеҪұе“ҚеҲ°и®ҫеӨҮз»Ҳз«Ҝзҡ„дҝЎеҸ·иҙЁйҮҸдёҺйҮҚйҮҸдҪ“з§ҜгҖӮйҡҸзқҖеҚ«жҳҹеҜјиҲӘе®ҡдҪҚжҠҖжңҜзҡ„еҸ‘еұ•пјҢйӣҶжҲҗеӨ©зәҝжҠҖжңҜеҸ‘еұ•йӣҶдёӯеңЁй«ҳзІҫеәҰгҖҒй«ҳеўһзӣҠе’Ңе°ҸеһӢеҢ–дёҠгҖӮдҫӢеҰӮе…·жңүй«ҳд»Ӣз”өеёёж•°гҖҒдҪҺд»Ӣз”өжҚҹиҖ—гҖҒиҝ‘йӣ¶жё©еәҰзі»ж•°зӯүзү№зӮ№зҡ„еҫ®жіўд»ӢиҙЁйҷ¶з“·жқҗж–ҷжҠҖжңҜзӯүгҖӮеҗҢж—¶й«ҳжҖ§иғҪеӨ©зәҝд»·ж јиҫғй«ҳпјҢд№ҹжҳҜеҲ¶зәҰй«ҳзІҫеәҰе®ҡдҪҚдә§дёҡеҸ‘еұ•зҡ„дёҖдёӘе…ій”®еӣ зҙ пјҢеӣ жӯӨдҪҺжҲҗжң¬д№ҹжҳҜеҚ«жҳҹеҜјиҲӘеӨ©зәҝж–№йқўзҡ„йҮҚиҰҒеҸ‘еұ•и¶ӢеҠҝгҖӮ

еҜјиҲӘдёҺдҪҚзҪ®зӣёе…іжңҚеҠЎпјҡеҚ«жҳҹеҜјиҲӘдёӢжёёзҡ„еҜјиҲӘдёҺдҪҚзҪ®зӣёе…іжңҚеҠЎйқўдёҙдј з»ҹеә”з”ЁеёӮеңәз©әй—ҙеўһйҖҹж”ҫзј“пјҢвҖңеҢ—ж–—+вҖқеҗ‘вҖң+еҢ—ж–—вҖқзҡ„дә§дёҡеҸ‘еұ•иҪ¬еҸҳе°ҶдҝғдҪҝеҚ«жҳҹеҜјиҲӘдёӢжёёжңҚеҠЎе•ҶжңәйҒҮдёҺйЈҺйҷ©е°Ҷ并еӯҳгҖӮжңәйҒҮжқҘжәҗдәҺдә§дёҡиһҚеҗҲеҸҠз«һеҗҲеҸ‘еұ•пјҢиҝҷе°ҶдҝғдҪҝеҚ«жҳҹеҜјиҲӘдёӢжёёдә§з”ҹжӣҙеӨҡзҡ„еўһйҮҸеёӮеңәпјҢиҖҢйЈҺйҷ©жқҘиҮӘдәҺи·Ёз•Ңз«һдәүе°ҶеҠ еү§иЎҢдёҡзҡ„жҙ—зүҢгҖӮгҖҠдёӯеӣҪеҚ«жҳҹеҜјиҲӘдёҺдҪҚзҪ®жңҚеҠЎдә§дёҡеҸ‘еұ•зҷҪзҡ®д№ҰпјҲ2020 е№ҙпјүгҖӢдёӯжҸҗеҮәдәҶеҹәдәҺеҢ—ж–—дёүеҸ·еҜјиҲӘзі»з»ҹзҡ„еҜјиҲӘдёҺдҪҚзҪ®зӣёе…іжңҚеҠЎеҸ‘еұ•йҮҚзӮ№;пјҲ1пјүеҹәдәҺеҢ—ж–—дёүеҸ·зҡ„жҠҖжңҜдјҳеҠҝпјҢе°Ҷе…ЁйқўжҺЁиҝӣдёғеӨ§жңҚеҠЎпјҡеҹәжң¬еҜјиҲӘжңҚеҠЎгҖҒең°еҹәеўһејәжңҚеҠЎгҖҒжҳҹеҹәеўһејәжңҚеҠЎгҖҒе…ЁзҗғзҹӯдҝЎйҖҡдҝЎжңҚеҠЎгҖҒеҢәеҹҹзҹӯжҠҘж–ҮйҖҡдҝЎжңҚеҠЎгҖҒжҗңзҙўж•‘жҸҙжңҚеҠЎе’ҢзІҫеҜҶеҚ•зӮ№жңҚеҠЎгҖӮпјҲ2пјүвҖңпјӢеҢ—ж–—вҖқе°Ҷд»Ҙеҗ„иЎҢеҗ„дёҡзҡ„йңҖжұӮдёәеүҚжҸҗпјҢе……еҲҶеҲ©з”ЁеҢ—ж–—жҠҖжңҜдёәдә§дёҡиҪ¬еһӢгҖҒеҚҮзә§ж”№йҖ гҖҒжҚўд»Јжӣҙж–°гҖҒи·Ёи¶ҠеҸ‘еұ•жңҚеҠЎпјҢеңЁеҚҒе№ҙеҶ…йҖҗжӯҘжҺЁиҝӣж—¶з©әдҝЎжҒҜжңҚеҠЎдә§дёҡе…ЁйқўеҸ‘еұ•гҖӮпјҲ3пјүеҜјиҲӘдёҺйҖҡдҝЎзҡ„иһҚеҗҲе°Ҷиҝӣе…Ҙе®һж“ҚжңҹгҖӮзү№еҲ«жҳҜеңЁ5G зҡ„йғЁзҪІеҸ‘еұ•иҝҮзЁӢдёӯпјҢеҸҜйҖҡиҝҮе……еҲҶеҲ©з”ЁзҺ°жңүзҡ„пјҢеҢ…жӢ¬еҜјиҲӘе’ҢйҖҡдҝЎиө„жәҗеңЁеҶ…зҡ„еҗ„з§Қиө„жәҗпјҢзқҖеҠӣжү“йҖ ж—¶з©әеӨҡдҝЎжәҗгҖҒж„ҹзҹҘгҖҒдј иҫ“гҖҒжңҚеҠЎдёҖдҪ“еҢ–зҪ‘з»ңпјӣиҝҗз”Ёдј—зӯ№дј—еҢ…дј—еҲӣжЁЎејҸпјҢзҫӨзӯ–зҫӨеҠӣең°жҺЁиҝӣеҹәзЎҖи®ҫж–Ҫе»әи®ҫпјҢе°ҶжңҚеҠЎжҸҗдҫӣе•ҶгҖҒж¶Ҳиҙ№з”ЁжҲ·зҫӨзәіе…ҘиҝӣжқҘпјҢе®һзҺ°е…ұе»әе…ұдә«е…ұиөўгҖӮ

в‘ўеҚ«жҳҹйҒҘж„ҹзҡ„еә”з”Ё

еҚ«жҳҹдә§дёҡй“ҫдёӢжёёзҡ„еҚ«жҳҹеҜјиҲӘеә”з”Ёдё»иҰҒд»ҘеҚ«жҳҹйҒҘж„ҹж•°жҚ®еӨ„зҗҶдёҺдҝЎжҒҜжҸҗеҸ–гҖҒжҸҗдҫӣе…·дҪ“еә”з”ЁеңәжҷҜзӣёе…іи§ЈеҶіж–№жЎҲзҡ„жңҚеҠЎдёәдё»гҖӮзӣ®еүҚдјҙйҡҸеӣҪ家民用з©әй—ҙеҹәзЎҖи®ҫж–Ҫ规еҲ’дёӯзҡ„йҒҘж„ҹеҚ«жҳҹдҪ“зі»зЁіжӯҘжҺЁиҝӣпјҢд»ҘеҸҠе•ҶдёҡеҚ«жҳҹйҒҘж„ҹзҡ„蓬еӢғеҸ‘еұ•пјҢжҲ‘еӣҪзҡ„еҚ«жҳҹйҒҘж„ҹж•°жҚ®иҺ·еҸ–иғҪеҠӣе‘ҲзҺ°иҙЁйҮҸйҪҗеҚҮд№ӢеҠҝгҖӮдҪҶеңЁеҚ«жҳҹйҒҘж„ҹдёӢжёёеә”з”ЁдёӯйҒҘж„ҹеӣҫеғҸеӨ„зҗҶзі»з»ҹе№іеҸ°дҪңдёәеҚ«жҳҹйҒҘж„ҹеә”з”Ёзҡ„еҹәзЎҖи®ҫж–Ҫе’Ңе…ій”®е·Ҙе…·е·Із»ҸйҖҗжёҗжҲҗдёәеҲ¶зәҰиҮӘдё»еҚ«жҳҹж•°жҚ®еә”з”Ёе’Ңз©әй—ҙдҝЎжҒҜдёҡеҠЎеҸ‘еұ•зҡ„йҮҚиҰҒеӣ зҙ д№ӢдёҖгҖӮ

йҒҘж„ҹж•°жҚ®еӨ„зҗҶе’ҢдҝЎжҒҜжҸҗеҸ–жҠҖжңҜпјҡеҫ—зӣҠдәҺжҲ‘еӣҪеҚ«жҳҹйҒҘж„ҹжҠҖжңҜзҡ„ж•ҙдҪ“иҝӣжӯҘе’ҢејҖжәҗжҖқжғізҡ„й©ұеҠЁпјҢжҲ‘еӣҪйҒҘж„ҹж•°жҚ®еӨ„зҗҶе’ҢдҝЎжҒҜжҸҗеҸ–жҠҖжңҜе·ІеҸ–еҫ—й•ҝи¶іиҝӣеұ•пјҢжҠҖжңҜиғҪеҠӣжӯЈеңЁд»ҺиҝҪиө¶дё–з•Ңе…ҲиҝӣжҠҖжңҜдёәдё»еҗ‘иҮӘдё»еҲӣж–°дёәдё»иҪ¬еҸҳгҖӮд»ҺйҒҘж„ҹж•°жҚ®е®ҡйҮҸеҢ–и§’еәҰжқҘзңӢпјҢжҲ‘еӣҪзӣ®еүҚеҸ‘еёғзҡ„йҒҘж„ҹж•°жҚ®д»Ҙ1 зә§зӣёеҜ№иҫҗе°„ж ЎжӯЈдә§е“Ғдёәдё»пјҢйңҖз”ЁжҲ·иҮӘиЎҢз”ҹдә§ж ҮеҮҶдә§е“ҒпјҢдҪҝеҫ—дёҚеҗҢз”ЁжҲ·еҸҚжј”зҡ„еҸҚе°„зҺҮгҖҒжё©еәҰзӯүе®ҡйҮҸеҸӮж•°еӯҳеңЁе·®ејӮгҖӮ

д»ҺйҒҘж„ҹж•°жҚ®дҝЎжҒҜжҸҗеҸ–и§’еәҰжқҘзңӢпјҢеӣҪеҶ…зҡ„жҠҖжңҜеҸ‘еұ•дёҺеӣҪеӨ–йҪҗеӨҙ并иҝӣгҖӮеҸ—зӣҠдәҺеӨ§ж•°жҚ®гҖҒдә‘и®Ўз®—гҖҒдәәе·ҘжҷәиғҪжҠҖжңҜзӯүзҺ°д»ЈжҠҖжңҜзҡ„еҸ‘еұ•пјҢеӣҪеҶ…йҒҘж„ҹдҝЎжҒҜжҸҗеҸ–жҠҖжңҜе·Ід»Һдј з»ҹзҡ„з»ҹи®ЎеӯҰж–№жі•еҗ‘ж•°жҚ®й©ұеҠЁеһӢгҖҒдәәе·ҘжҷәиғҪж–№жі•иҪ¬еҸҳгҖӮдҪҶж•ҙдҪ“иҖҢиЁҖеҜ№иЎҢдёҡе…ҲйӘҢзҹҘиҜҶзҡ„еә”з”ЁиҝҳеӯҳеңЁдёҚи¶іпјҢж•°жҚ®й©ұеҠЁе’ҢзҹҘиҜҶй©ұеҠЁж–№жі•и®әзҡ„иһҚеҗҲе°ҶжҳҜжҠҖжңҜдә§дёҡеҢ–иҗҪең°зҡ„е…ій”®й—®йўҳд№ӢдёҖгҖӮ

йҒҘж„ҹж•°жҚ®еӨ„зҗҶе’ҢдҝЎжҒҜжҸҗеҸ–жҠҖжңҜпјҡдёҺеӣҪеӨ–зӣёжҜ”з”ұдәҺеӣҪеҶ…йҒҘж„ҹж•°жҚ®еӨ„зҗҶе№іеҸ°еҸ‘еұ•зӣёеҜ№иҫғжҷҡпјҢж•ҙдҪ“ж°ҙе№ід»Қ然иҗҪеҗҺдәҺERDAS IMAGEINEгҖҒENVI зӯүиҪҜ件гҖӮзү№еҲ«жҳҜеңЁж–°еһӢи®Ўз®—жһ¶жһ„(еҲҶеёғејҸи®Ўз®—гҖҒдә‘и®Ўз®—)гҖҒе…ЁйқўжҖ§(еҜ№SARгҖҒй«ҳе…үи°ұгҖҒLi DAR зӯүж•°жҚ®зҡ„ж”ҜжҢҒ)гҖҒдәҢж¬ЎејҖеҸ‘иғҪеҠӣ(еҮҪж•°жҺҘеҸЈгҖҒжөҒзЁӢе®ҡеҲ¶) зӯүж–№йқўеӯҳеңЁе·®и·қгҖӮеҗҢж—¶еӣҪеҶ…еҸ—иҮӘдё»йҒҘж„ҹдёҡеҠЎеә”з”ЁйҮҚи§ҶзЁӢеәҰдёҚеӨҹгҖҒжҲҗжһңеёӮеңәеҢ–е’Ңдә§дёҡжҺЁе№ҝдёҚи¶ізӯүй—®йўҳеҪұе“ҚпјҢйҖҡз”Ёе№іеҸ°иҪҜ件зҡ„дё»дҪ“еҚ•дҪҚжІЎжңүеҪўжҲҗзЁіе®ҡзӣҲеҲ©жЁЎејҸгҖӮеӣҪдә§йҒҘж„ҹеӣҫеғҸеӨ„зҗҶйҖҡз”Ёзі»з»ҹе№іеҸ°ж•ҙдҪ“зјәд№ҸиҮӘдё»еҲӣж–°е’Ңй•ҝжңҹзЁіе®ҡеҸ‘еұ•пјҢеӣҪдә§йҒҘж„ҹеӣҫеғҸеӨ„зҗҶиҪҜ件еҸӘиғҪеңЁж•ҷиӮІгҖҒеҹ№и®ӯзӯүж–№йқўеҸ‘еҠӣпјҢйқўеҗ‘е®ўжҲ·йңҖжұӮејҖеұ•е®ҡеҲ¶д»ҘдәүеҸ–еёӮеңәгҖӮзӣ®еүҚе°ҡдёҚиғҪдёҺеҜ№ж Үзҡ„еӣҪеӨ–е•Ҷз”ЁеҚ«жҳҹеӣҫеғҸеӨ„зҗҶзі»з»ҹе№іеҸ°дә§е“Ғеұ•ејҖе…Ёйқўз«һдәүгҖӮеңЁйқўеҗ‘дё“дёҡеҢ–еӨ„зҗҶгҖҒж–°еһӢиҪҪиҚ·ж•°жҚ®еә”з”Ёзҡ„дё“йўҳжҠҖжңҜеҸҠиҪҜ件е·Ҙе…·д№ҹжңүж¬ зјәгҖӮе·Іжңүдё“йўҳиҪҜ件е·Ҙе…·зҡ„дёҡеҠЎжҲҗзҶҹеәҰе’ҢеҠҹиғҪжҖ§иғҪж–№йқўдёҚиғҪж»Ўи¶іиҮӘдё»йҒҘж„ҹж•°жҚ®зҡ„иҺ·еҸ–гҖҒеӨ„зҗҶе’Ңеә”з”Ёзҡ„йңҖжұӮгҖӮиғҪ规模еҢ–еә”з”Ёзҡ„дё“дёҡиҪҜ件少пјҢе°ҡжңӘиғҪеҪўжҲҗд»ҘйҒҘж„ҹжҠҖжңҜе’Ңеә”з”ЁжңҚеҠЎдёәж ёеҝғзҡ„дҝЎжҒҜдә§дёҡе’Ңдә§дёҡеҢ–еҹәең°гҖӮ

еҸҰеӨ–еңЁдёҺж–°е…ҙжҠҖжңҜз»“еҗҲж–№йқўпјҢйҒҘж„ҹж•°жҚ®дә‘е№іеҸ°д№ҹеӯҳеңЁжҳҫи‘—е·®и·қгҖӮGoogleEarth Engine еҸҜжҸҗдҫӣеҜ№е…Ёзҗғе°әеәҰжө·йҮҸеҚ«жҳҹж•°жҚ®зҡ„еңЁзәҝеҸҜи§ҶеҢ–и®Ўз®—еҲҶжһҗеӨ„зҗҶгҖӮиҖҢеӣҪеҶ…з”ұдәҺеҸ—йҒҘж„ҹж•°жҚ®и§„иҢғеҢ–гҖҒз»ҹдёҖдә§е“ҒдҪ“зі»зӯүжңәеҲ¶еҲ¶зәҰд»ҘеҸҠйӣҶзҫӨи®Ўз®—гҖҒзҪ‘з»ңжңҚеҠЎзӯүжҠҖжңҜеӮЁеӨҮдёҚи¶іеҪұе“ҚпјҢжҖ»дҪ“иҖҢиЁҖ规模е°ҸгҖҒеә”з”ЁйқўзӘ„пјҢи·қзҰ»йқўеҗ‘еӨҡиЎҢдёҡеҪўжҲҗеӨ§и§„жЁЎдә‘и®Ўз®—зі»з»ҹйңҖжұӮиҝҳжңүдёҖе®ҡи·қзҰ»гҖӮз»јдёҠпјҢиҖғиҷ‘еҲ°жҲ‘еӣҪеӣҪж°‘з»ҸжөҺе»әи®ҫеҜ№еҚ«жҳҹйҒҘж„ҹж•°жҚ®зҡ„жҪңеңЁйңҖжұӮеҫҲеӨ§пјҢеӣ жӯӨеңЁйҒҘж„ҹеӣҫеғҸеӨ„зҗҶе№іеҸ°зҡ„жҠҖжңҜз ”еҸ‘гҖҒжҲҗжһңиҪ¬еҢ–е’ҢжҺЁе№ҝеә”з”Ёж–№йқўйңҖиҰҒеҹәдәҺеӣҪдә§еҚ«жҳҹжҳҹзҫӨиө„жәҗз”ЁжқҘе»әз«Ӣйқўеҗ‘е…Ёзҗғж ҮеҮҶе’Ң规иҢғзҡ„дә§е“Ғе’ҢжҠҖжңҜдҪ“зі»пјӣйңҖиҰҒе……еҲҶиһҚеҗҲйҖҡдҝЎгҖҒеҜјиҲӘгҖҒзҪ‘з»ңгҖҒGIS зӯүзӣёе…ійўҶеҹҹжҠҖжңҜжҲҗжһңпјӣжһ„е»әй«ҳжҖ§иғҪгҖҒжҷәиғҪеҢ–зҡ„е®һз”ЁиҪҜ件е·Ҙе…·е’Ңе№іеҸ°пјӣжҸҗдҫӣжӣҙе№ҝжіӣе’Ңжӣҙж·ұе…Ҙзҡ„дёҡеҠЎжңҚеҠЎпјҢ并йҖҡиҝҮеёӮеңәжңәеҲ¶зҡ„йҖҗжӯҘејҖжӢ“е®Ңе–„пјҢе»әз«ӢеҸҜжҢҒз»ӯзҡ„дә§дёҡеҸ‘еұ•иғҪеҠӣпјҢд»ҘдёҠе°ҶжҳҜеҚ«жҳҹйҒҘж„ҹжңӘжқҘзҡ„йҮҚзӮ№еҸ‘еұ•и¶ӢеҠҝгҖӮ