先说结论:台积电给出了“可验证”的强信号

台积电2025年第四季度财报与2026年指引全面超出市场预期,但真正改变预期斜率的,并非单季业绩,而是2026年资本开支被一次性上调至520–560亿美元。在先进制程、先进封装高度集中的投入结构下,这一决策等同于确认:

AI相关需求具备中长期确定性;

先进制程与封装产能在未来数年仍处于约束状态;

半导体设备进入新一轮、以“技术节点升级+产能扩张”驱动的上行周期。

这也是财报公布后,美股芯片股与设备股同步走强、阿斯麦市值突破5000亿美元的核心原因。

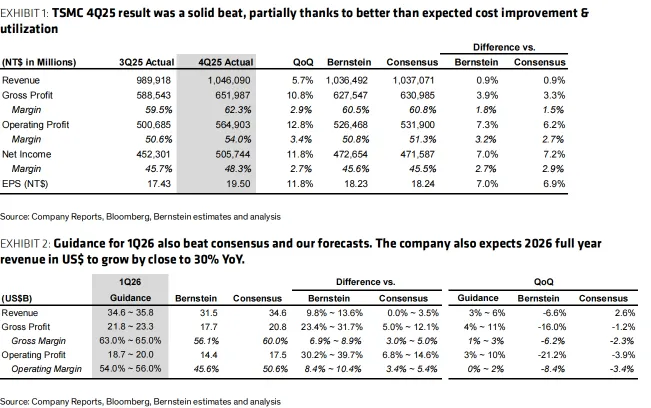

财务数据并非“好转”,而是“再上台阶”

从结果看,台积电本季财报并不是在低基数上修复,而是在高盈利水平上的再抬升。

核心数据要点:

2025Q4净利润同比增长35%,毛利率62%以上,显著高于原指引区间;

2026Q1毛利率指引63%–65%,营业利润率54%–56%,淡季不淡;

3nm、5nm等先进制程合计贡献已超过晶圆营收的三分之二;

HPC/AI相关业务收入占比提升至50%以上,成为第一大应用平台。

这组数据意味着,先进制程并未因规模扩大而稀释盈利,反而在良率、定价与产能利用率的共同作用下,形成更稳定的利润结构。

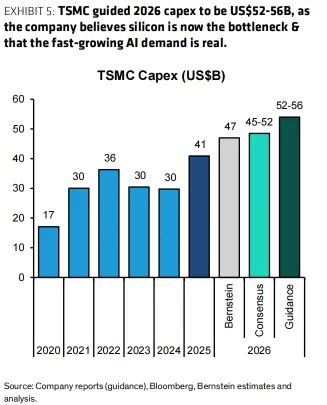

Capex上调的含义:不是“扩张冲动”,而是供需验证

市场真正重估半导体板块的触发点,是台积电对2026年资本开支的判断。

规模:520–560亿美元,较2025年实际支出409亿美元提升约30%–37%;

方向:70%–80%投向2nm、3nm等先进制程,其余集中于先进封装(CoWoS、3DIC)及关键配套;

背景:管理层明确表示,当前瓶颈是“硅片供应”,而非需求或客户资本能力。

这类Capex决策具备三个特征:

投资周期长,回报窗口在2–3年之后;

以头部客户锁单为前提,而非预期性押注;

与AI算力、先进封装扩张节奏高度匹配。

因此,这并非顺周期乐观,而是在需求已被验证后的主动扩产。

从台积电到阿斯麦:设备端逻辑被再次确认

台积电Capex抬升,首先传导至全球半导体设备龙头。阿斯麦股价与市值的快速上行,并非情绪交易,而是对订单可见度的重估。

原因在于:

先进制程扩产对EUV/DUV设备具备刚性需求;

单位产能资本密度持续提升,设备价值量随节点升级放大;

先进封装与前道工艺并行扩张,拉长设备需求周期。

阿斯麦市值突破5000亿美元,实质反映的是:先进制程扩张仍是全球少数确定性最高的制造投资方向之一。

国产半导体设备:从“跟随周期”走向“结构受益”

在全球设备周期再启动的背景下,国内设备厂商的受益逻辑也发生变化。

这轮机会并不完全来自“替代加速”,而更多来自:

国内存储与逻辑先进制程同步扩产;

测试、量检测、刻蚀、薄膜沉积等环节技术成熟度提升;

海外设备交期、成本与合规约束下,客户更愿意导入国产方案。

从细分方向看:

测试设备:受益于GPU、HBM、先进逻辑与存储并行放量;

量检测:先进制程良率管理复杂度上升,需求具备持续性;

薄膜/刻蚀/ALD:在成熟产品放量基础上,逐步进入更高端应用场景。

台积电Capex上行,本质上抬高了全球先进制造的资本强度,也为国内设备厂商提供了更清晰的需求参照系。

国产设备厂商机会

华峰测控:8600在测试通道数、频率及并行处理能力上国内领先,已开启小批量量产验证,26年有望获得较大量级订单突破;存储测试机将迎来放量元年,26年有望达到15亿元以上,GPU测试机将在H系中占据较高份额 长川科技:深度绑定头部客户,存储测试机将迎来放量元年,2026年有望达到15亿元以上;同时GPU测试机开始将在H系中占据极高份额,为平头哥独供,增长确定性高 强一科技:存储探针卡方面,公司已完成面向HBM、NOR Flash、DRAM的2.5D MEMS探针卡产品交付或初步验证,叠加海外探针卡紧缺,2026年有望放量 精智达:高速FT测试机国内领先,在两存带动下,订单/收入有望实现高增,SOC测试机样机有望于2026年推出 精测电子:在膜厚、OCD、电子束等领域在国内维持领先,明场设备14nm今年有望验收,合肥及北京先进制程客户订单获得较大突破,2026年有望高增长 微导纳米:目前客户以两存为主,High-K、TIN、无定形碳等成熟设备持续放量,带动公司新签订单2025年翻倍,2026年成熟产品在新客户放量叠加新产品验证后放量,订单有望超预期 迈为股份:以刻蚀和ALD为主,2025年约80亿元前道设备订单,其中存储约三分之二;2026年前道目标200亿元,泛半导体约400亿元,半导体订单展望乐观 海外建厂相关

亚利桑那多座晶圆厂建设带来洁净室与相关工程服务需求 日本、德国扩产亦将产生设备与工程订单

除传统设备外,先进封装相关投入占比提升,也带来新的观察点:

CoWoS、3DIC扩产,对中介层、衬底、检测与封装设备提出新要求;

SiC等材料在特定应用场景下的可行性与经济性,正在被头部客户验证;

若部分结构在中长期发生替换,需求弹性可能呈现非线性放大。

这一方向仍处于验证与导入阶段,但已具备持续跟踪价值。

小结:设备新周期已经开启,但节奏更偏“中长期”

综合来看,台积电本次财报释放的信息可以概括为三点:

AI需求已从预期走向订单与资本开支;

先进制程与先进封装仍是未来数年的投资核心;

半导体设备的景气度,不再只是一年维度的反弹,而是跨周期的再定价。

对设备产业而言,这一轮行情的核心并不在于短期弹性,而在于订单可见度、技术渗透率与客户结构的持续改善。

台积电财报大超预期,周三一早内部已经开始梳理相关逻辑:

在此恭喜连吃三天大肉的伙伴们,公众号篇幅有限,存储最新产业链变化,特斯拉三代机器人最新进展等内容都已发内部如需持续跟踪,第一时间了解相关变化,掌握更多消息和逻辑,请点击底部?优惠券加入我们哦(星球三天试用,不满意全额退款!犹豫一万次,不如实践一次,答案就在行动之后。)

我们致力于洞悉产业前沿,把握市场节奏。

→ 想深度了解我们的研究逻辑与社群价值?

专注热门行业和公司研究。免责声明:本号内容绝不构成任何投资建议、引导或承诺,仅供学术研讨。市场有风险,投资决策需建立在理性的独立思考之上。

一次付款享三重权益:

1,重点!!不仅仅是**每日30+即时消息和券商研报;**

2,会员群内专属会议(周一到四每日小结 + 周日周总结);

3,赠送即将上线深挖智能体高级权限(价值300元)。

(注:权益2、3入群后联系星主领取)