本报告由“亚思维”制作提供。任何对本报告的阅读、使用的行为,都被视作已无条件接受本声明所载的全部内容。

一、公司简介深圳市南极光电子科技股份有限公司成立于2009年,主营中小尺寸LED背光显示模组,产品用于平板、笔电、游戏掌机、车载、医疗、工控等终端。2021年2月登陆深交所创业板,代码300940,总部深圳宝安,员工约1800人,实控人姜发明、潘连兴。

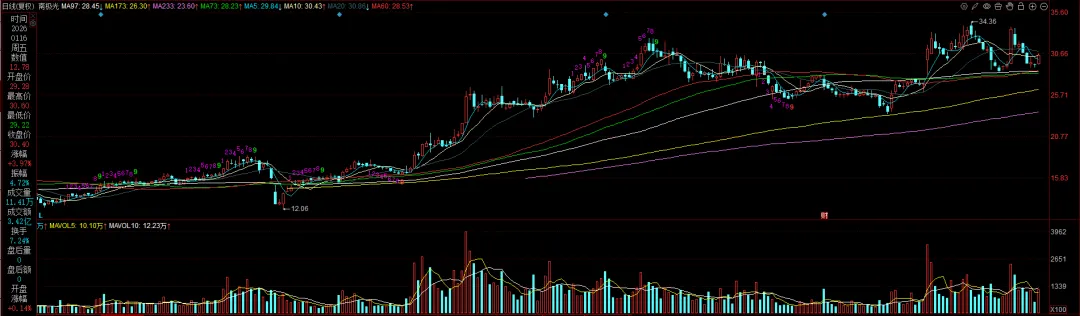

二、公司目前所处的发展阶段

公司处于“业绩反转+二次扩张”阶段:2022-2024年受手机下滑拖累连续亏损,2025H1借Switch 2独供订单与AI PC、车载、电竞客户放量实现扭亏;同时Mini/Micro-LED、中尺寸模组、研发中心三大定增项目延后至2025Q4投产,产能尚未完全释放,属“订单先行、产能随后”的典型拐点期。

三、财报及研报要点1、业绩情况

2、核心竞争力(1) 0.3 mm级超薄导光板真空压缩模技术,行业唯一通过任天堂6000次跌落+25%功耗优化认证;(2) 真空压缩模专利34项,模具加工精度0.002 mm,寿命较传统直射法延长30%;(3) 拥有从模具、注塑、SMT到组装的全制程,良率>97%,交付周期较同行缩短20%;(4) 客户认证壁垒:进入任天堂、华星光电、群创、比亚迪、上汽、小鹏、联想、三星、小米等供应链,平均认证周期18-24个月;(5) 2025H1研发费用0.39亿元,占营收3.2%,高于行业平均2.5%,重点布局Mini-LED COB、车载异形背光、AI PC低功耗方案。

3、重要财务指标

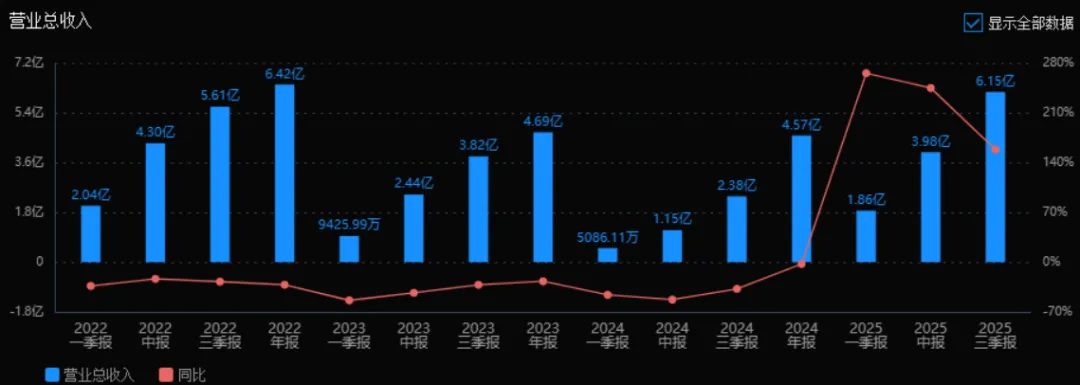

1)营业总收入:2025年三季度的营业总收入为6.15亿元,相较于2024年三季度的2.38亿元,同比增长158.18%。评价: 收入增长极为强劲,说明公司业务规模快速扩大,市场表现显著改善。

2)归母净利润:2025年三季度的归母净利润为1.10亿元,相较于2024年三季度的-154.51万元(亏损),同比增长7228.28%。评价: 净利润由亏转盈且增幅巨大,显示公司盈利能力大幅提升,经营效率明显改善。

3)净资产收益率(ROE)和投入资本回报率(ROIC(TTM)):2025年三季度的ROE为9.71%,ROIC为8.84%;相比2024年三季度的ROE -0.15%和ROIC -0.13%,两个指标均大幅提升。评价: ROE和ROIC均由负转正且处于良好水平,说明公司资本运用效率和股东回报能力显著增强。

4)销售毛利率:2025年三季度的销售毛利率为27.62%,相比2024年三季度的10.34%,提升明显。评价: 毛利率持续上升,反映公司产品或服务盈利能力增强,成本控制或定价能力改善。

5)期间费用率:2025年三季度的期间费用率为11.21%,相比2024年三季度的19.33%,下降显著。评价: 费用率大幅降低,说明公司在管理费用、销售费用等方面的控制效果良好,运营效率提升。

6)销售成本率:2025年三季度的销售成本率为72.38%,相比2024年三季度的89.66%,明显下降。评价: 成本率降低与毛利率提升一致,说明公司在原材料、生产等环节的成本控制取得成效。

7)净利润现金含量:2025年三季度的净利润现金含量为124.67%,相比2024年三季度的1976.15%(因净利润基数极低导致异常高),更具可比性的是2024年报的-154.15%。评价: 净利润现金含量持续为正且超过100%,说明公司净利润质量高,现金流充裕。

8)存货周转率和应收账款周转率:2025年三季度的存货周转率为7.92次,应收账款周转率为1.98次;相比2024年三季度的5.14次和1.23次,均有提升。评价: 两项周转率均提高,说明公司存货管理和应收账款回收效率改善,营运能力增强。

9)应收账款和存货:2025年三季度的应收账款为3.13亿元,存货为5223.79万元;相比2024年三季度的2.05亿元和6040万元,应收账款增长但存货略有下降。评价: 应收账款随收入增长而增加属正常,但需关注回款风险;存货控制较好,未随收入大幅增加。

10)资产负债率:2025年三季度的资产负债率为28.34%,相比2024年三季度的24.16%,略有上升。评价: 负债率仍处于较低水平,财务结构稳健,短期偿债风险较小。

综上所述:

该公司在2025年表现出全面的经营改善和盈利能力提升。营业收入和净利润均实现爆发式增长,毛利率提升、费用率下降,显示公司成本控制和运营效率显著优化。ROE和ROIC由负转正,资本回报能力增强。现金流充裕,存货和应收账款周转加快,资产运营效率提高。资产负债率虽略有上升,但仍处于健康水平。整体来看,公司正处于高速成长阶段,财务表现强劲,具备良好的发展潜力。

4、品牌质量及客户资源背光模组国内市占率约6%,全球第5;产品通过ISO9001/14001、IATF16949、QC080000认证,可靠性指标达国际一线水平,与瑞仪、美蓓亚同级。终端客户:任天堂(Switch 2独供)、联想(AI PC)、比亚迪(车载中控)、小鹏(12.3寸双联屏)、华为(MatePad)、三星(Tab S系列)、小米(Redmi Pad)、Garmin航空HUD等。

四、行业情况及公司的市场地位和竞争格局1、行业总体背光模组位于LCD产业链中游,下游为面板厂/模组厂,上游为LED芯片、膜材、FPC。行业技术路线并存:LED背光仍占85%份额,Mini-LED渗透率<8%,OLED在手机端渗透50%+,但平板/笔电/车载仍以LED为主。

2、市场容量与增速据Omdia,全球中小尺寸背光模组市场2024年规模约195亿美元,预计2025-2027年CAGR 7.8%;其中车载显示背光2024年24亿美元,2027年将达38亿美元,CAGR 16.5%;AI PC背光2024年11亿美元,2027年26亿美元,CAGR 33%。

3、公司市场地位2024年全球市占率约2.9%,排名第五;国内仅次于瑞仪光电、宝明科技,排名第三;在7-10寸游戏掌机背光细分领域市占率45%,全球第一;车载背光市占率1.5%,国内第八。

4、主要竞争对手瑞仪光电(台资,全球龙头)、美蓓亚(日资)、伟志控股(港股)、宝明科技(深主板)、隆利科技(深创业板)、山本光电(新三板)、东莞三协精工(未上市)。

5、竞争优势① 任天堂Switch 2独供壁垒,2025-2027年锁定年均2500万套订单;② 全制程+压缩模技术,成本较瑞仪低8-10%,交付快两周;③ 车载客户已切入比亚迪、小鹏、理想,2026年将进入北美T客户;④ Mini-LED COB方案已送样苹果MacBook,技术领先国内同行1年。

五、AI分析的未来三年利润增长预测基础假设:

行业自然增长:车载背光16.5%、AI PC 33%、掌机8%;

公司定增项目2025Q4投产,新增Mini-LED产能600万片/年、中尺寸模组900万片/年;

Switch 2 2025-2027年销量2500/2800/3000万台,公司独供份额100%;

毛利率维持26-28%,费用率随规模下降;

汇率、原材料价格中性。

测算结果:2025E:营收11.2亿元(+80%),净利1.50亿元(+扭亏),增速—主要来自Switch 2全年放量、AI PC笔电订单启动。2026E:营收16.8亿元(+50%),净利2.70亿元(+80%),增量—Mini-LED车载进入北美客户,新增产能利用率60%,行业自然增长贡献约25%。2027E:营收22.5亿元(+34%),净利3.90亿元(+44%),增量—Mini-LED产能满产,车载背光市占率升至4%,AI PC渗透率提升带动笔电背光量价齐升。

三年净利润复合增速(CAGR 2024-2027):约190%,其中行业自然增长贡献约30%,公司产能扩张与客户升级贡献约70%。

预测公司发展速度:

1、PEG估值法:

静态PE、动态PE、最新价分别为:328.10、46.09、30.40

注:$南极光$非为亚思维持仓股。

注意:

1、本股是按《科学投资法------价值投资4.0》选择产生,未来不可预测,没有人可以押中一支股一定挣钱,投资需要组合来规避押宝的风险,股票评估报告只是完成了股票投资的第一步,用本方法选择的股票,也只适合科学投资法来进行投资操作。

2、文中的K线图以及“今天最新市场估值”均为亚思维撰写此报告时的即时数据,可能与当天的收盘行情有出入,敬请注意。

3、估值并不是恒定不动的数据,而是会随着时间的推移而发生变动,这是亚思维最新的研究成果,道理很简单:市场风险偏好对估值有一定的影响------理论上最科学的估值方法自由净现金流折现法的折现率就是因为人们的风险偏好而发生变动的,并非一个定值,尽管在一定时期内变化不大,但是随着时间周期的拉长或者市场风险偏好的变动;同时随着人们对股票三年发展预期的变化,等等因素的影响,估值就会发生较大的偏移。

注:以下四本书是我在我的拙作《价值投资4.0》中推荐的四本“价值投资者”必读书籍,只有很好地理解了这四本书,才能更好地理解亚思维《价值投资4.0》的投资方法和策略。