行业报告|中国婴童辅零食行业报告——英氏市占率第一,渠道自营化模式明显;爷爷的农场精准卡位高端有机赛道

一、中国婴童辅零食行业现状:谷物基本盘稳固,餐调品类成增长新引擎

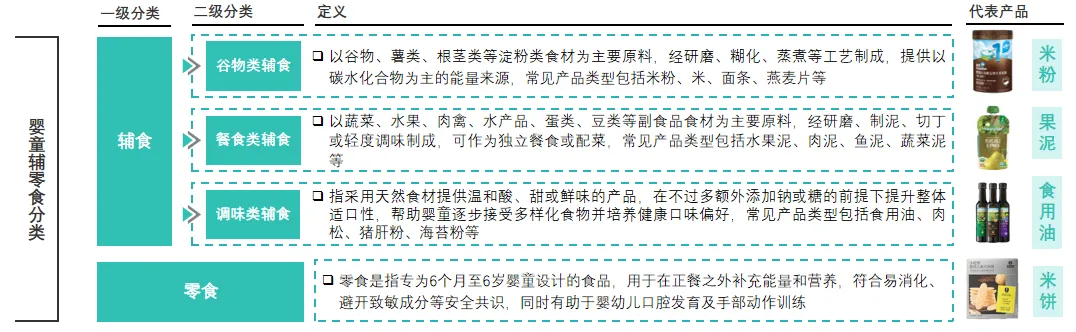

1、 中国婴童辅零食定义与分类

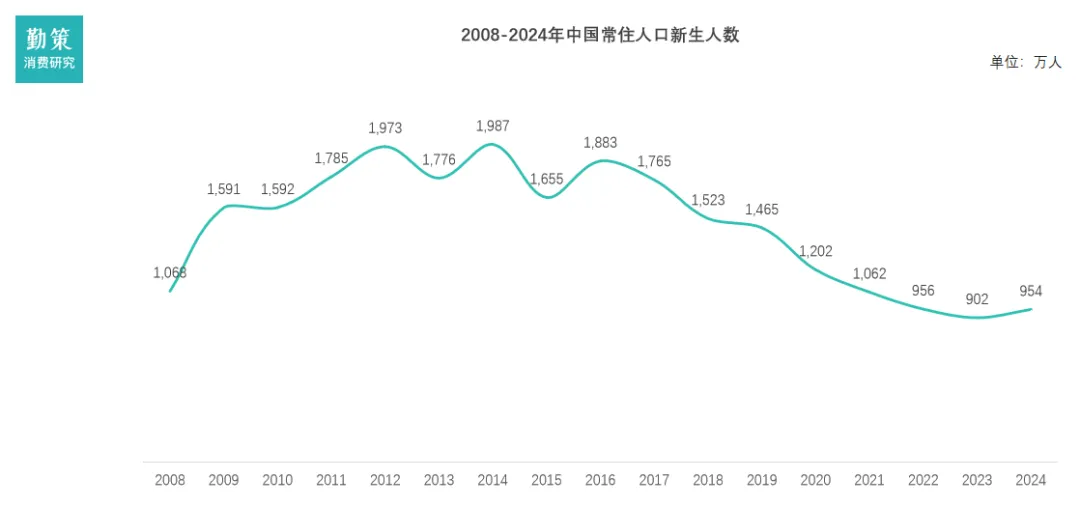

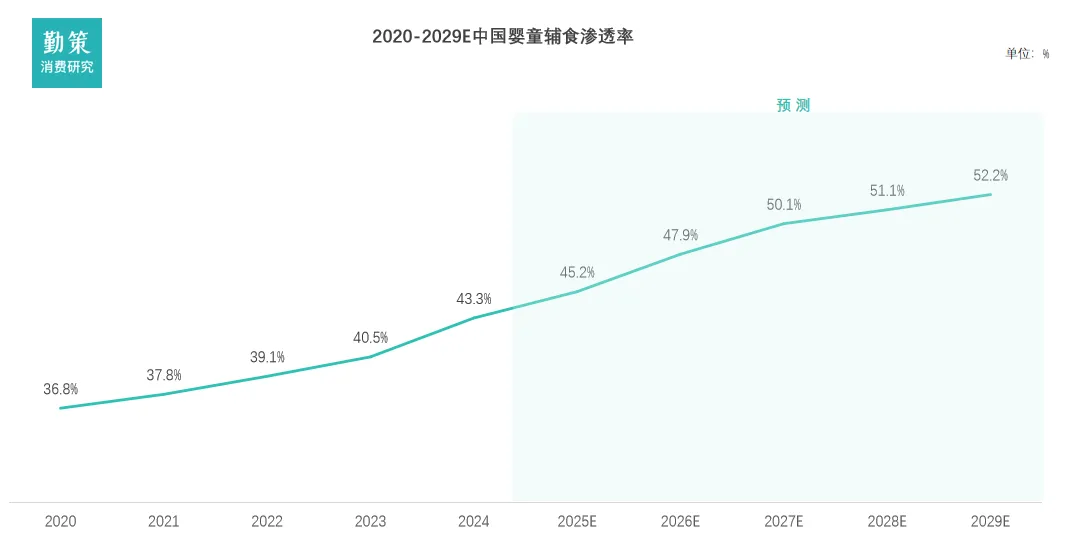

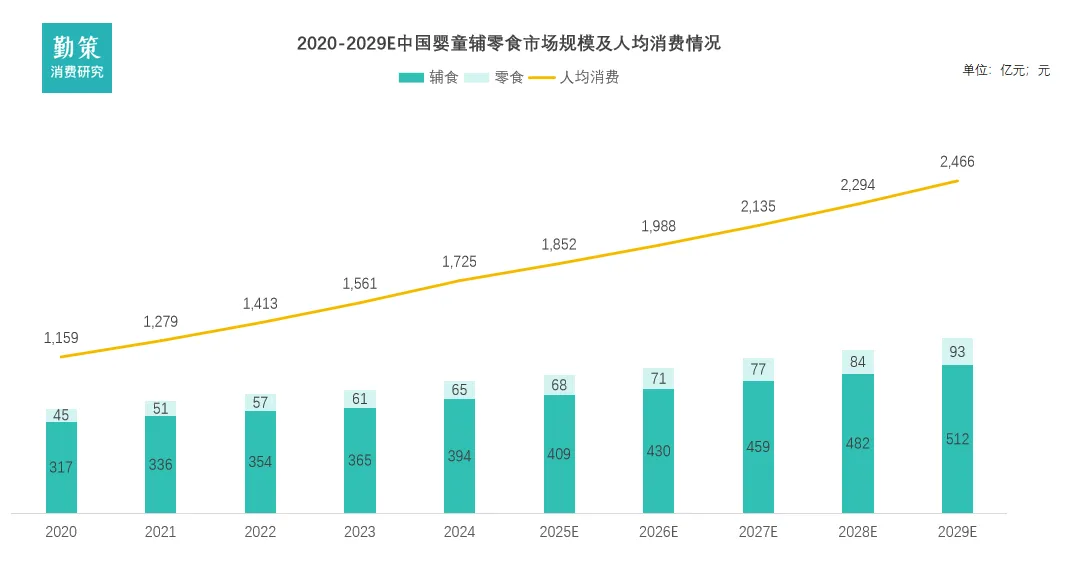

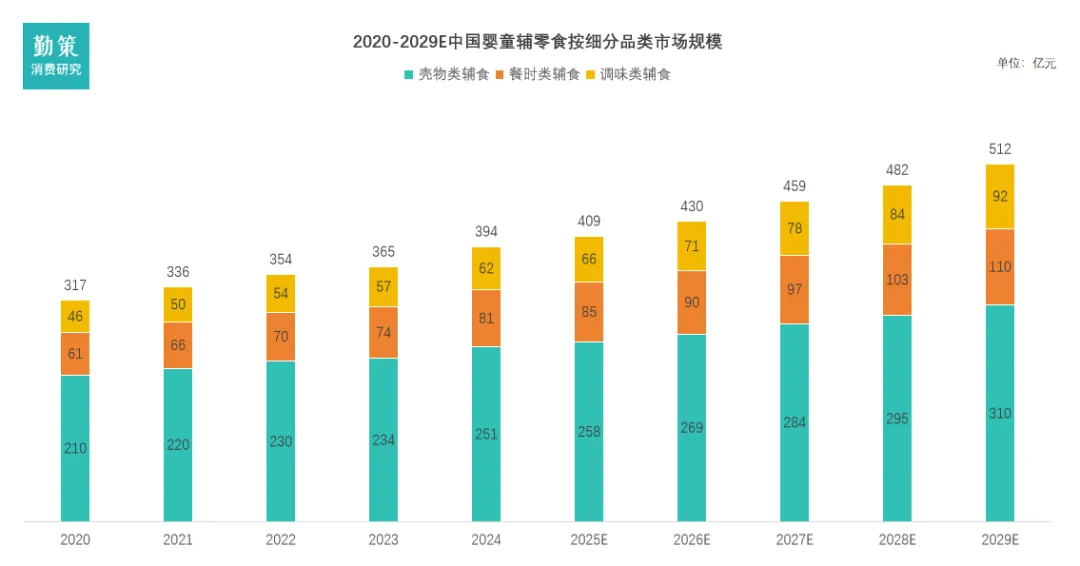

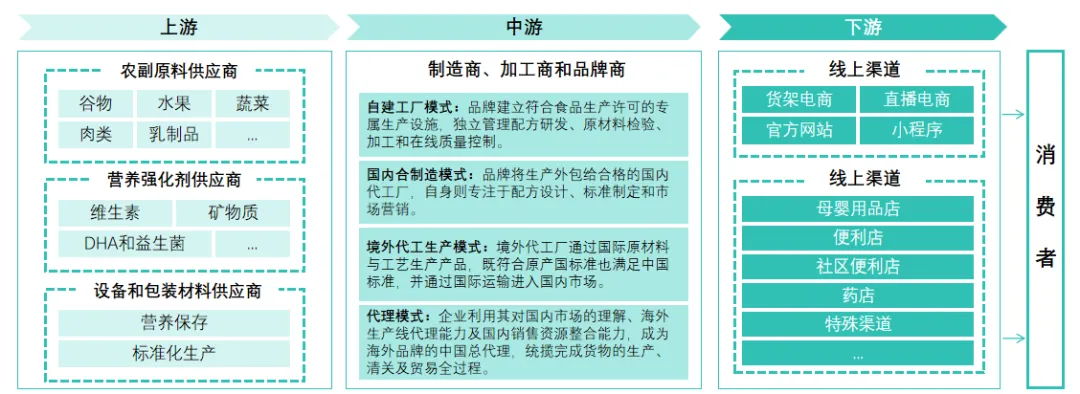

婴童零辅食指专为6个月至6周岁婴童设计的食品,旨在用于提供营养、辅助生长,及用于补充能量和营养,符合易消化、避开致敏成分等安全共识,同时有助于婴童口腔发育及手部动作训练。辅食作为母乳或配方奶粉之外的补充,用于提供全面营养,可进一步分为三大类,即谷物类辅食、餐食类辅食及调味类辅食。过去十六年,中国常住人口新生人数经历了“冲高后持续探底,近期低位小幅反弹”的剧烈波动。数据清晰地显示,出生人数在“单独二孩”(2014年)和“全面二孩”(2016年)政策刺激下形成两个高峰,其中2014年达1,987万人的峰值。然而,政策堆积效应消退后,出生人口自2018年起连续六年快速下滑,于2023年触及902万人的历史低点,累计降幅超过40%。2024年虽小幅回升至954万人,但绝对数量仍处于历史低位区间。数据来源:企业招股书,弗若斯特沙利文,勤策消费研究随着家长对零辅食在营养补充、咀嚼训练等方面专业价值的认知不断加深,该类产品已从婴童成长过程中的“可选补充品”逐渐转变为“必需品”。同时,喂养过程中多产品搭配使用的频率增加,能够同时满足多重营养及发育需求,进一步推动了市场渗透率的提升。6个月至6周岁婴童的零辅食渗透率已从2020年的36.8%上升至2024年的43.3%,预计未来将继续保持稳步增长趋势,到2029年有望达到约52.2%。数据来源:企业招股书,弗若斯特沙利文,勤策消费研究在公众号等新媒体平台和母婴内容创作者的推动下,行业已完成初步市场培育,正进入加速增长通道。中国婴童零辅食市场整体规模从2020年的362亿元增长至2024年的459亿元,年复合增长率约6.1%。人均年零辅食支出从2020年的1,159元增长至2024年的1,725元,预计2029年将达2,466元。其增长主要源于使用场景从家庭喂养向出行、户外等多场景延伸,以及市场教育深化推动家长对高附加值产品的认可。同时,20-30岁年轻家长因生活节奏快、家庭结构小型化,对即食解决方案依赖度提高,进一步拉动了购买频次和消费意愿,为市场高端化与扩容奠定了需求基础。数据来源:企业招股书,弗若斯特沙利文,勤策消费研究在婴童辅食市场中,谷物类、餐食类和调味类辅食呈现不同发展态势。谷物类辅食作为稳定增长的核心品类,市场规模从2020年210亿元增至2024年251亿元,其作为日常营养基础的地位持续稳固。餐食类和调味类辅食则快速增长,2020-2024年市场规模分别从61亿元、46亿元增至81亿元、62亿元,复合年增长率分别约7.3%和8.1%。受益于饮食精细化、营养认知提升及产品创新,预计到2029年两者规模将分别达到约110亿元和92亿元,2024-2029年复合年增长率预计约为6.3%和8.0%,反映行业向专业化、功能化发展的趋势。二、中国婴童辅零食产业链:从“基础保障”走向“科学精细”上游为农副产品原料、营养强化剂及设备包装材料供应商;下游为销售渠道,品牌方通过下游渠道触达消费者并销售产品。三、中国婴童辅零食竞争格局:市场格局分散,头部企业增长动能分化1.中国婴童零辅食市场格局分散,头部企业增长动能分化

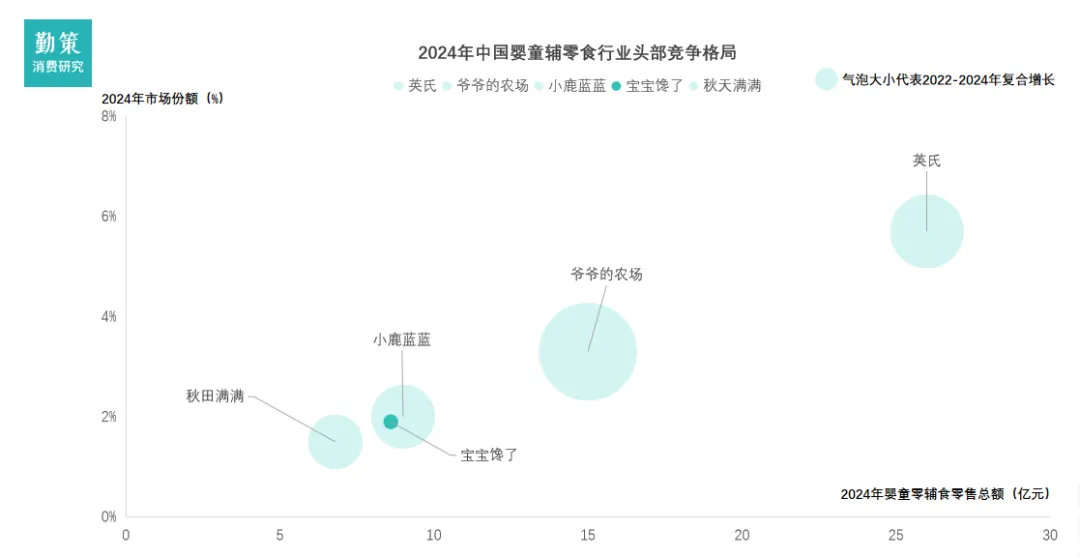

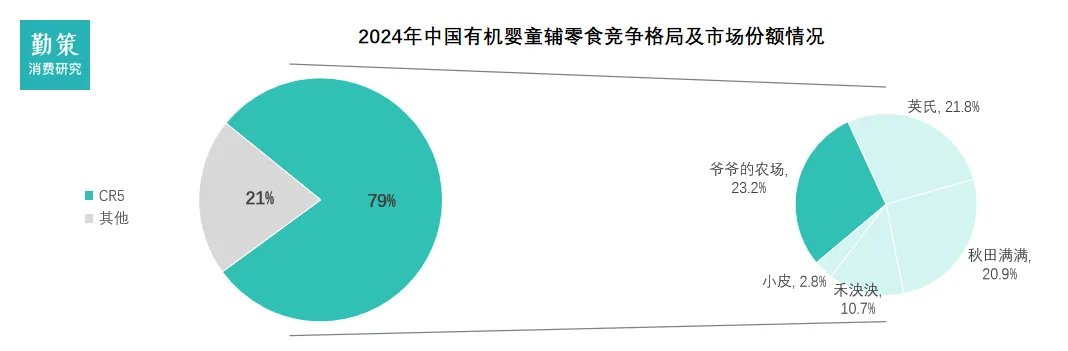

中国婴童零辅食行业目前呈现出高度分散的竞争格局。2024年,市场前五大企业的商品交易总额合计65.30亿元,仅占整体市场份额的14.2%,反映出行业参与者众多、市场集中度仍有较大提升空间的特点。在这一竞争环境中,英氏凭借26亿元的婴童零辅食商品交易总额,在2024年位列市场第一,占5.7%的市场份额。尤其值得关注的是,在商品交易总额排名前五的企业中,爷爷的农场于2022年至2024年间实现了最高的复合年增长率,展现出显著优于同行的增长势头与市场拓展能力。2. 企业案例:英氏控股 销售渠道加速集中,渠道自营化模式明显

图片来源:公开资料收集

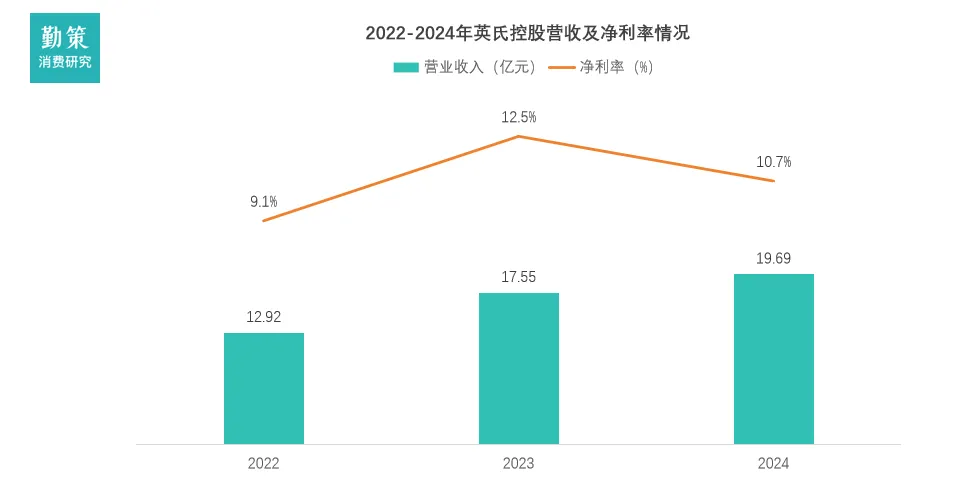

近三年来,英氏控股的营业收入保持增长但增速明显放缓,净利润在2023年冲高后,于2024年出现回落,呈现出“增收不增利”的态势。具体来看,营业收入从2022年的12.92亿元增长至2024年的19.69亿元,然而同比增速从2023年的37.4%大幅下降至2024年的12.3%。同期,净利润分别为1.2亿元、2.2亿元和2.1亿元,2024年同比下滑4.4%,导致净利率从2023年的12.48%回落至2024年的10.64%。这种收入与利润走势背离的主要原因在于高企的销售费用严重侵蚀了利润空间,同时公司核心的婴幼儿辅食业务增长动力不足。2024年,公司的销售费用高达7.21亿元,占营业收入的比例超过35%,其中线上平台推广费就激增至3亿元,但推广效率却在下降。此外,公司2024年超过一半的产品依赖代工模式,引发了食品安全方面的担忧,而其研发投入占营业收入的比例长期低于1%,制了产品创新和长期竞争力的构建。数据来源:企业财报、勤策消费研究

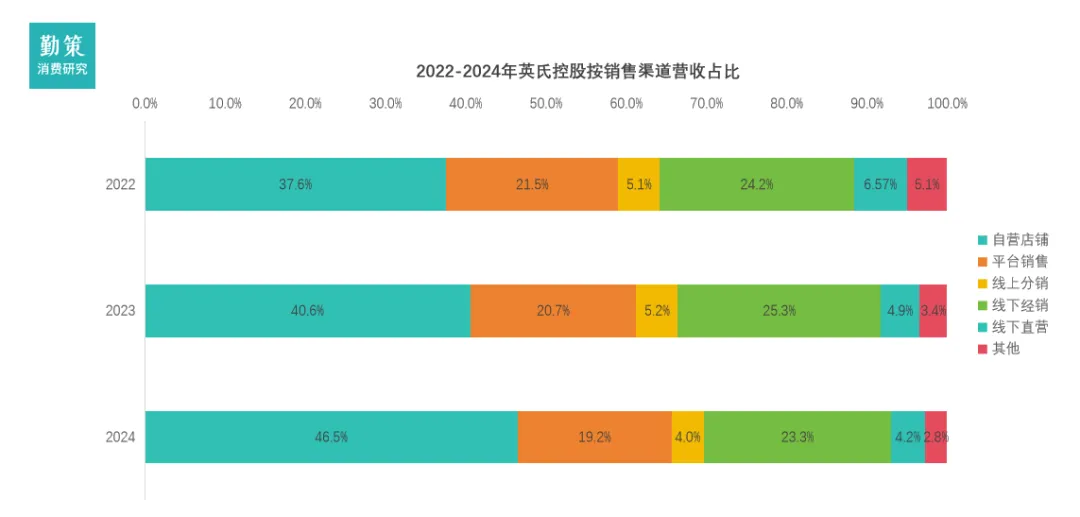

从英氏控股2022至2024年的销售渠道数据来看,其销售结构正快速向线上集中,并呈现出显著的“渠道自营化”趋势。线上渠道整体收入占比从64.16%提升至69.69%,成为绝对核心。其中,增长的核心驱动力是自营店铺,其收入三年内从4.85亿元大幅增长至9.15亿元,占比从37.55%跃升至46.46%。这标志着公司正大力加强线上直销体系的建设,以强化品牌控制力与利润空间。相比之下,平台销售与线上分销的占比则相对稳定或略有收缩。3. 企业案例:爷爷的农场(艾斯普瑞)

精准卡位高端有机赛道,筑起品牌护城河

图片来源:公开资料收集

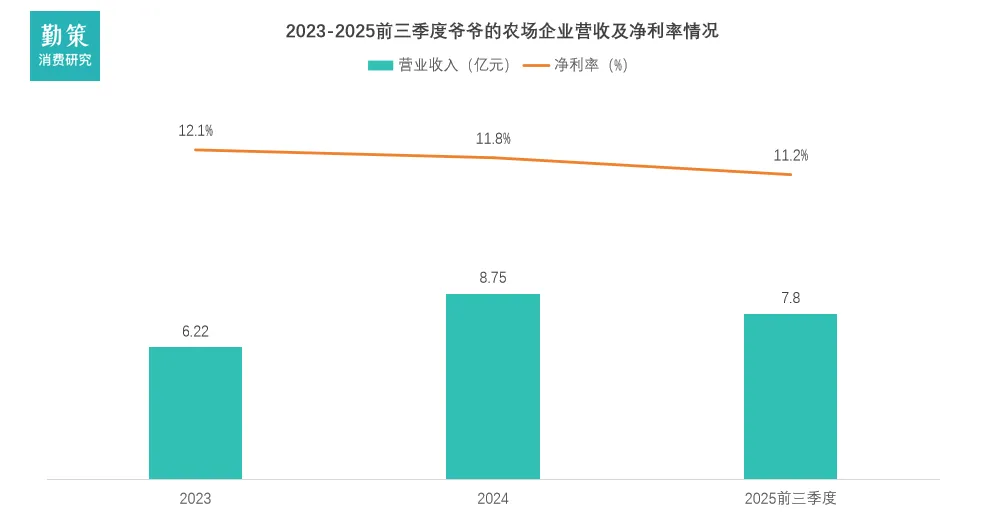

爷爷的农场近年来展现出显著的营收增长,但增速已呈现放缓趋势,同时其盈利能力突出但面临结构性挑战。公司的毛利率持续处于行业高位,2023年至2025年前三季度整体毛利率分别达55.5%、58.8%和57.3%,核心婴童零辅食业务的毛利率接近60%。但高毛利背后是销售及分销开支占总收入比例持续攀升,从2023年的32.3%升至2025年前三季度的36.3%,显著高于研发投入(占比2%-3%),反映出对营销驱动增长的过度依赖。数据来源:企业招股说明书,弗若斯特沙利文,勤策消费研究

爷爷的农场通过聚焦有机高端细分市场,成功在红海中建立起品牌护城河。其产品线覆盖食用油、调味品、谷物辅食、零食等269个SKU,截至2025年9月30日,三分之一的SKU获得有机销售许可与“有机”标识资质,其中部分产品在两个以上司法管辖区获得有机产品认证。与竞争格局高度分散的婴童辅零食市场不同,中国有机婴童辅零食市场规模呈相对“高度集中”态势。2024 年,有机婴童零辅食领域前五大市场参与者的商品交易总额达人民币17.1 亿元,占据79.1%的市场份额。由于有机产品原材料成本和认证成本较高,加之需考量品牌定位与核心客群间的契合度,使得少数领先的婴童零辅食品牌布局有机产品线,导致有机婴童零辅食市场呈现高度集中态势。而爷爷的农场以人民币5亿元的商品交易总额位居榜首,占据23.2%的市场份额。报告目录:

一、2026年中国婴童辅零食行业报告——喂养观念革新,婴童零辅食迈入“刚需时代”

1. 中国婴童辅零食定义与分类

4. 场景拓展消费升级,人均消费稳步提升

6. 中国婴童辅零食驱动因素分析

7. 中国婴童辅零食发展趋势分析

二、中国婴童辅零食产业链:从“基础保障”走向“科学精细”

1. 中国婴童辅零食产业链总览

2.上游:谷物价格趋稳与维生素高价分化

3. 中游:消费市场从“基础保障”走向“科学精细”三、中国婴童辅零食竞争格局:市场格局分散,头部企业增长动能分化

1. 中国婴童零辅食市场格局分散,头部企业增长动能分化

2. 中国婴童零辅食行业进入壁垒分析

3. 企业案例:英氏控股

4. 企业案例:爷爷的农场

此报告由“勤策消费研究”出品。下载完整版《2026年中国婴童辅零食行业报告——喂养观念革新,婴童零辅食迈入“刚需时代”》请至勤策消费研究微信公众号回复“2026辅零食”获取。