2026年芯片产业深度策略报告:台积电指引重塑预期,国产全产业链共振

1. 核心投资逻辑与市场复盘1.1 市场表现回顾2026年1月16日,A股芯片板块迎来集体爆发。截至收盘,半导体材料设备指数(931743.CSI)大涨3.66%,国证芯片指数(980017.SZ)上涨3.19%,科创芯片(000685.SH)上涨2.98%。这一行情的直接催化剂来自台积电(TSM.N)发布的超预期财报及资本开支指引,其美股在1月15日收盘大涨4.44%。1.2 核心驱动逻辑:全球景气度与国产替代的“戴维斯双击”本轮行情的本质并非单纯的情绪修复,而是基于两大核心逻辑的共振:1. 全球总需求超预期(Beta): 台积电2025Q4业绩超预期,且将2026年资本开支(Capex)指引上调至520-560亿美元(较2025年409亿美元增长约37%),创历史新高。这直接验证了AI驱动下,先进制程与先进封装(CoWoS)的真实需求缺口。2. 国产替代的二阶导(Alpha): 在地缘政治(如2026年1月6日商务部对日实施两用物项出口管制)和供应链安全背景下,全球产能紧张叠加限制政策,迫使终端厂商(如HP考虑纳入中国存储供应商)加速导入国产供应链。结论前置: 行业已从“去库存”周期正式迈入“AI扩产+国产替代加速”的新一轮景气周期。重点看好半导体设备(尤其是先进制程与存储扩产)、HBM/存储产业链、先进封装以及具备技术突破的材料(SiC、靶材)环节。2. 产业链深度拆解与受益分析2.1 半导体设备:资本开支浪潮的最大受益者逻辑推演: 台积电资本开支大增将产生溢出效应,叠加国内晶圆厂(中芯、华虹、长存、长鑫)在“自主可控”背景下的逆势扩产,设备端将迎来订单与业绩的双重爆发。核心变量: 2026年资本开支投向结构中,70%-80%用于先进制程,10%-20%用于先进封装。这意味着刻蚀、薄膜沉积、量检测设备需求弹性最大。国产化机遇: 针对先进制程的“卡脖子”环节(如光刻、量检测、涂胶显影),国产替代率提升是确定性最强的逻辑。重点关注细分领域:前道核心设备: 刻蚀机(中微公司)、薄膜沉积(拓荆科技)、平台型龙头(北方华创)。量检测与涂胶显影: 这是一个低国产化率、高增长潜力的环节,重点关注精测电子、中科飞测、芯源微。2.2 存储芯片与HBM:超级周期的价格与技术共振逻辑推演: 存储行业正处于“价格上涨+技术升级”的超级周期。1. 供需反转: 2026年一季度存储价格预计继续上涨,DRAM和NAND缺口扩大。2. HBM紧缺: AI算力芯片(如英伟达、昇腾)对HBM需求激增,导致产能被挤占,传统DDR4/DDR5供应紧张,HP等大厂开始寻求中国供应商。3. 国产突破: 长鑫、长存的扩产将带动相关设备和材料需求,同时国产HBM产业链(封测、材料)开始放量。2.3 先进封装与洁净室:算力时代的刚需逻辑推演:先进封装(CoWoS): 台积电产能不足导致订单外溢,日月光扩产翻倍,国内通富微电等厂商因绑定AMD及国产算力芯片(昇腾、寒武纪)而深度受益。洁净室: 资本开支落地需要厂房先行。台积电及国内晶圆厂的新建项目将直接拉动洁净室工程需求。2.4 新材料:碳化硅(SiC)与靶材逻辑推演:SiC新机遇: 台积电大幅增加Capex可能涉及将CoWoS中介层(Interposer)材料替换为SiC,以解决散热问题。若此技术路线落地,将带来百万片级的SiC衬底新增需求。靶材: 晶圆厂稼动率提升直接带动耗材需求,靶材作为核心耗材,业绩弹性将显现。3. 产业链全景图与受益个股清单基于上述分析,我们构建了包含上游(材料/设备/洁净室)、中游(制造/存储)、下游(封测/设计)的产业链全景图。3.1 【上游】半导体设备、材料与洁净室核心逻辑: 资本开支落地的第一站,国产替代率提升空间最大。

3.2 【中游】晶圆制造与存储芯片核心逻辑: 产能利用率回升,价格上涨带来盈利修复,AI驱动HBM爆发。

3.3 【下游】先进封装与芯片设计核心逻辑: AI算力需求倒逼先进封装产能扩张,设计环节受益于终端需求复苏。

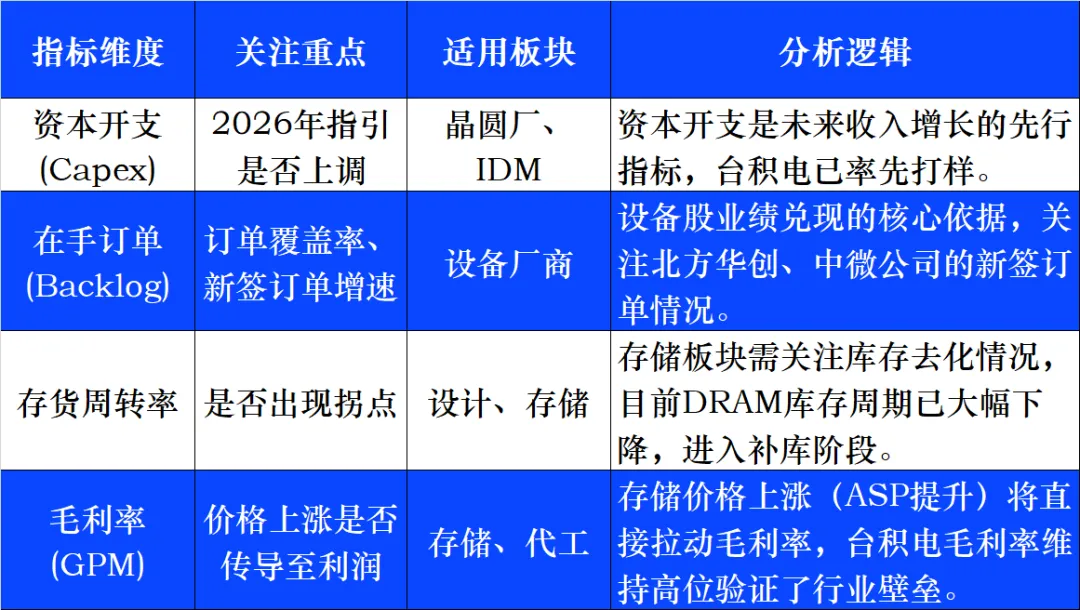

4. 财务与估值分析框架(重点关注指标)对于上述受益标的,建议从以下维度进行财务验证:5. 风险提示1. 地缘政治风险: 美国对华半导体出口管制可能进一步收紧,影响设备零部件获取及先进制程扩产进度。2. 下游需求不及预期: 若AI商业化落地(如手机、PC端侧AI)不及预期,可能导致砍单风险。3. 产能过剩风险: 成熟制程扩产过快可能导致未来价格战,需关注晶圆厂产能利用率变化。

内容声明:

本报告由Al生成。 所有内容均源自对历史数据的分析,结果仅供参考。

免责声明:

本报告基于公开信息整理分析,不构成任何投资建议,亦不代表对未来趋势的任何保证。市场有风险,投资需谨慎。