2026年中国工业机器人产业链图谱及投资布局分析

九川数科

引言

工业机器人作为智能制造的核心装备,正深度融入全球产业升级与数字化转型的浪潮。从汽车制造到新能源领域,从精密电子到仓储物流,其应用场景持续拓展,已成为衡量国家制造业先进水平的关键标志。本文将基于产业数据,对工业机器人产业链的上游、中游及下游进行系统分析,以揭示其发展现状与未来趋势。

产业链上游分析

产业链上游涵盖核心零部件,包括减速器、伺服电机、控制器和传感器,这些部件的性能直接决定了工业机器人的精度、速度与整体可靠性。

1. 减速器:精密运动的核心

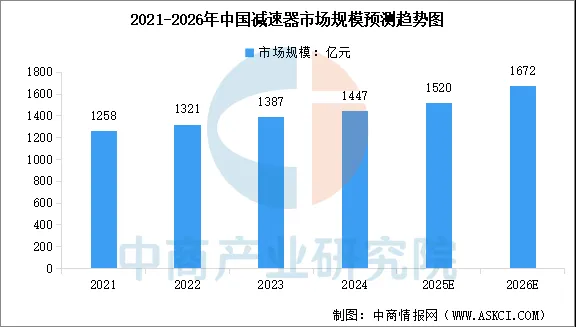

减速器是实现工业机器人精密运动的核心部件,其成本约占整机的30%-35%。根据中商产业研究院发布的《2025-2030年中国减速器市场前景及融资战略咨询报告》,2024年中国减速器行业市场规模约为1447亿元,较上年增长4.3%。分析师预测,2025年市场规模将增至1520亿元,2026年有望达到1672亿元。

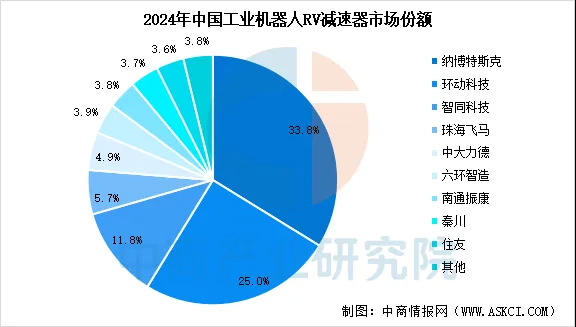

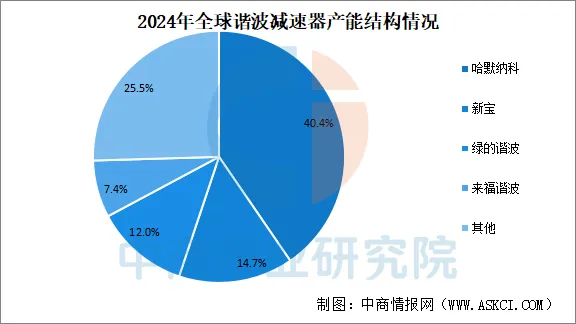

在细分类型上,RV减速器主要用于机器人的重负载部位,其市场长期由日本纳博特斯克主导,市占率超过30%。国产替代已取得显著突破,以环动科技为代表的国内企业市占率合计达25%,成功进入第一梯队,但在使用寿命和一致性方面仍在持续追赶。谐波减速器则应用于小臂、腕部等负载较小但精度要求高的关节,市场格局高度集中,日本厂商在全球占据主导地位。国产替代进程正在加速,以绿的谐波(市占率约12%)为代表的厂商通过技术攻关,在减速比、额定扭矩、传动效率及精度等关键指标上已接近或达到国际先进水平。

2. 伺服电机:驱动精准动作的“肌肉”

伺服系统作为机器人的“肌肉”,负责驱动关节运动,是实现精准动作的关键。中商产业研究院发布的《2025-2030年中国伺服电机行业分析及发展预测报告》显示,2024年中国伺服电机市场规模约为223亿元,同比增长14.4%。预计2025年市场规模将达到245亿元,2026年将进一步增长至280亿元。

以汇川技术、埃斯顿为代表的国产品牌,凭借高性价比和快速响应的服务优势,市场占有率已超越日系和欧系品牌,成为国内市场的主导力量。

3. 控制器:决定自主性的“大脑”

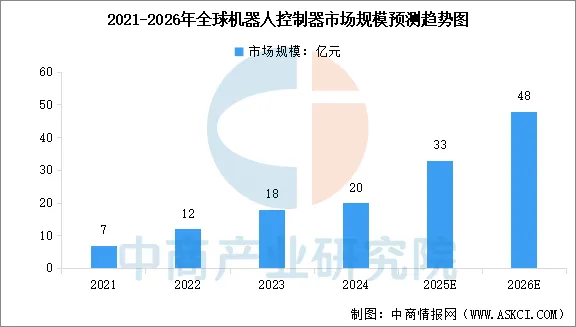

控制器作为机器人的“大脑”,其智能化水平决定了机器人的自主性能。根据中商产业研究院发布的《2025-2030年中国控制器产业前景预测与战略投资机会洞察报告》,全球机器人控制器市场规模从2021年的7亿元增长至2024年的20亿元。分析师预测,2025年全球市场规模将达到33亿元,2026年有望增至48亿元。

国内企业如埃斯顿(通过收购英国TRIO)、汇川技术、华中数控等已在技术层面实现突破。当前行业竞争焦点正从硬件本身,转向操作系统、核心算法与工艺软件包相结合的软硬件一体化能力。

4. 传感器:感知环境的“感官神经”

传感器是机器人感知外部环境的“感官神经”。目前,高端六维力传感器、3D视觉传感器等仍大量依赖进口,这成为制约协作机器人、人形机器人等前沿领域发展的关键瓶颈。

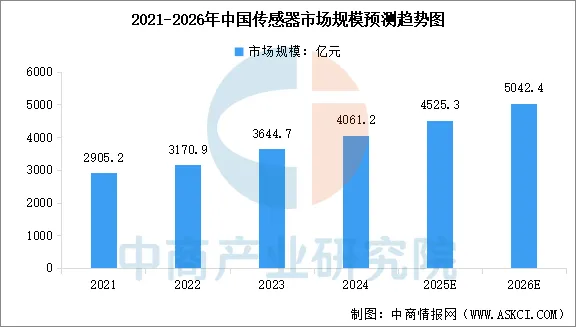

中商产业研究院发布的《2025-2030年中国智能传感器行业前景与市场趋势洞察专题研究报告》显示,2024年中国传感器市场规模为4061.2亿元,较上年增长11.43%。预计2025年市场规模将达到4525.3亿元,2026年有望增长至5042.4亿元。

产业链中游分析

产业链中游聚焦于工业机器人的本体制造与系统集成,反映了整体市场的规模与产业动态。

1. 全球工业机器人市场规模

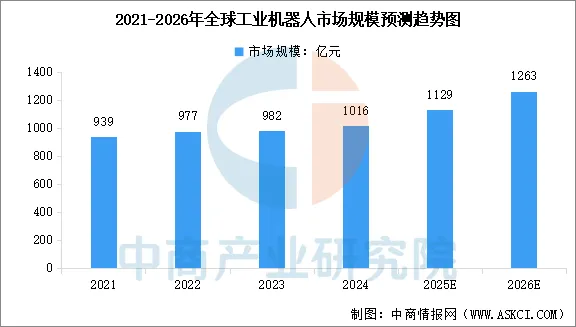

全球市场保持稳步扩张,亚太地区是主要的增长引擎。据中商产业研究院发布的《2025-2030全球与中国工业机器人市场现状及未来发展趋势》,2024年全球工业机器人市场规模达1016亿元,较上年增长3.5%。预计2025年市场规模将达到1129亿元,2026年将进一步增至1263亿元。

2. 中国工业机器人市场规模

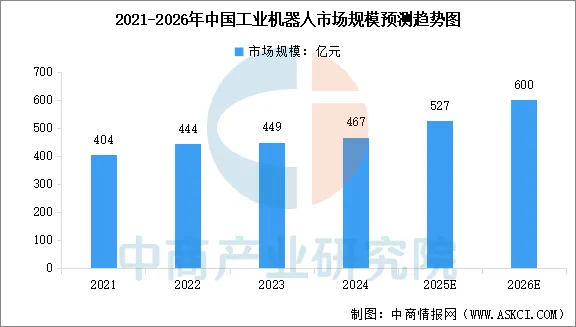

中国市场在全球占据重要份额,内生增长动力强劲。同一报告显示,2024年中国工业机器人市场规模达467亿元,同比增长4.0%。预计2025年市场规模将增长至527亿元,2026年有望达到600亿元。

3. 工业机器人产量

中国工业机器人产量持续高速增长,供给能力显著增强。数据显示,2024年中国工业机器人产量为55.64万套,较上年大幅增长29.53%。2025年1月至11月,产量已累计达到67.38万套。

4. 工业机器人销量

国内市场的销量经历短期调整,但中长期复苏与增长趋势明确。2024年中国工业机器人销量为30.2万台,同比小幅下降4.50%。分析师预测,2025年销量将恢复增长至33.20万台,2026年有望达到36.19万台。

5. 工业机器人重点公司布局

中国工业机器人产业已形成龙头企业引领、全链条协同发展的格局,国产替代进程迅猛。在市场格局方面,埃斯顿以10.5%的市占率首度登顶,与在核心部件领先的汇川技术、新松机器人等国内企业共同与国际品牌展开竞争。

产业集群效应显著,广东、江苏南京等地已培育出从关键零部件到系统集成的完整产业链。总体而言,国产厂商正依托持续的技术突破和全产业链布局优势,深度绑定新能源汽车、3C电子等新兴行业需求,推动产业向高端化方向迈进。

产业链下游分析

产业链下游聚焦于具体的应用领域,展示了工业机器人在各行业的渗透情况与增长潜力。

1. 应用领域分布

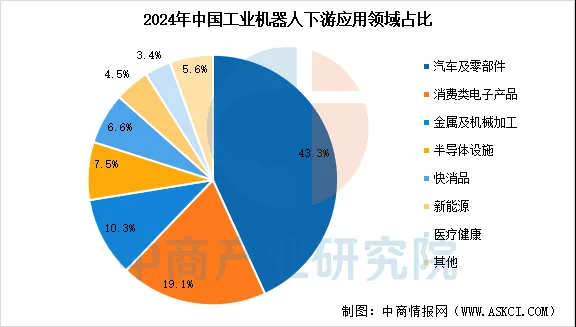

从传统应用领域来看,汽车制造、电子电气和金属加工是工业机器人的三大主要场景。根据中商产业研究院的报告,2024年汽车及零部件领域是最大应用市场,占比高达43.3%;消费类电子产品和金属及机械加工领域分别占比19.1%和10.3%。

2. 新能源汽车领域

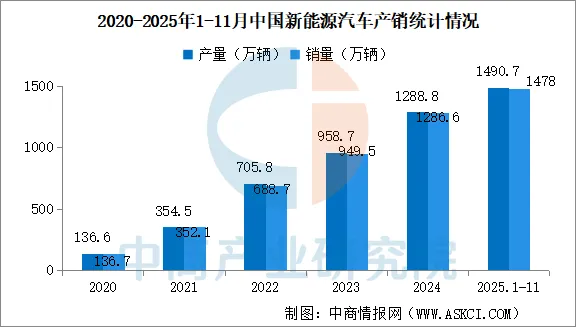

新能源汽车产业的快速发展为机器人应用注入了强劲动力,显著拉动了焊接、装配、搬运等生产环节的自动化需求。中商产业研究院数据显示,2025年1月至11月,中国新能源汽车产销分别完成1490.7万辆和1478.0万辆,同比分别增长31.4%和31.2%,其新车销量已达到汽车新车总销量的47.5%。

3. 消费电子领域

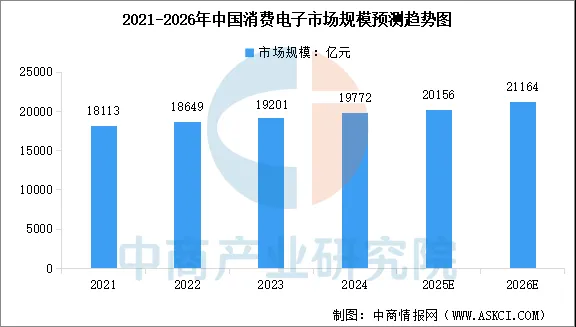

消费电子产品更新换代速度快,对生产线的柔性和精度要求极高,这使其成为小型高精度机器人的重要应用场景。根据中商产业研究院的报告,2024年中国消费电子市场规模约为1.98万亿元,近五年年均复合增长率为2.65%。预计2025年市场规模将达到2.02万亿元,2026年有望增长至2.12万亿元。

总结

综上所述,工业机器人产业正处在快速发展阶段。产业链上游的核心零部件领域,国产替代持续推进,在减速器、伺服电机和控制器等方面已取得显著突破。产业链中游的市场规模稳步扩张,中国企业的本土化供给能力和市场份额持续提升。产业链下游的应用场景随着新能源汽车、消费电子等行业的繁荣而不断拓展和深化。整体来看,中国工业机器人产业依托技术积累、产业链协同和新兴市场需求,正朝着更高端、更智能的方向迈进,持续为全球制造业的转型升级提供关键装备支撑。

本文来源:中商情报网。转载此文目的在于传递更多信息,版权归原作者所有。如不支持转载,请联系删除。

往期回顾

END