本报告由“亚思维”制作提供。任何对本报告的阅读、使用的行为,都被视作已无条件接受本声明所载的全部内容。

一、公司简介厦门法拉电子股份有限公司(简称“法拉电子”,股票代码600563)成立于1955年,2002年在上交所上市,总部与制造基地位于厦门海沧,专业从事全系列薄膜电容器及金属化膜材料的研发、制造与销售,产品覆盖新能源汽车、光伏、储能、风电、工业控制、轨道交通、智能电网、家电、照明等终端领域。公司注册资本2.25亿元,控股股东为厦门市法拉发展有限公司(持股37.33%),实际控制人为法拉发展工会委员会(代表全体职工持有65%权益)。

二、公司目前所处的发展阶段

公司正处于“技术升级+产能扩张”双轮驱动的成长中后期阶段:

技术端:已完成从传统家电电容向新能源高端电容的结构性切换,超薄化、耐高温、高能量密度、车规级安全可靠性技术进入大规模产业化期;

产能端:南海路新厂区一期(预算5.48亿元)2025年上半年工程进度87.96%,预计2025Q4起陆续释放产能,2026年达产;

市场端:新能源(车+光+储)收入占比已超50%,全球一线客户项目进入5-8年生命周期的放量阶段,订单能见度到2027年。

三、财报及研报要点

1.业绩情况

2.核心竞争力① 全系列薄膜电容器技术平台:PCB用、交流、电力电子三大门类,电压覆盖5V-30kV,最高工作温度150℃、寿命≥100,000小时,车规级AEC-Q200认证齐全,技术指标与松下、TDK同台竞技。② 金属化膜自研自供:蒸镀厚度0.02μm-1.2μm可控,方阻精度±1%,实现基膜-金属化膜-电容器垂直一体化,成本较外购低8-10个百分点。③ 设备与材料协同创新:自研高真空卷绕机、高压喷金机、激光调阻机,单线产能提升30%,人工节省50%。④ 专利及标准制定:截至2025H1有效发明专利7件、实用新型154件、国际专利3件;牵头/参与制定IEC标准15项、国标23项、行标12项。⑤ 研发投入:2025H1研发费用8,937.8万元,占营收3.58%,连续多年保持3.5%以上。

3.重要财务指标

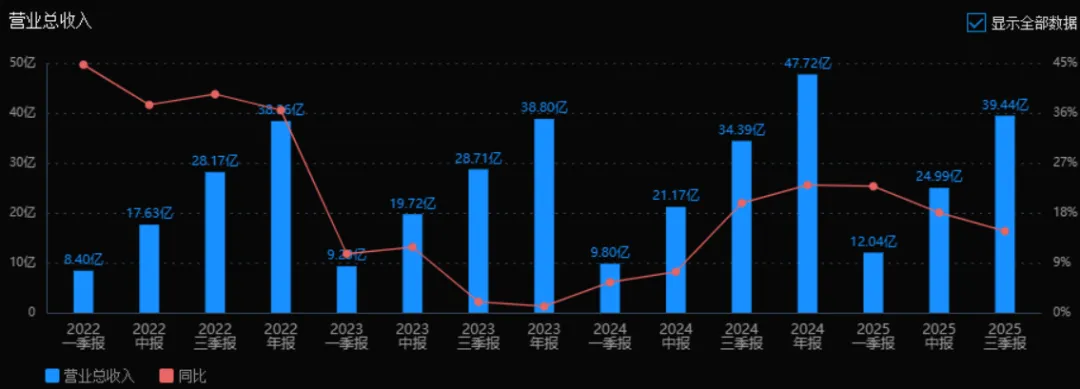

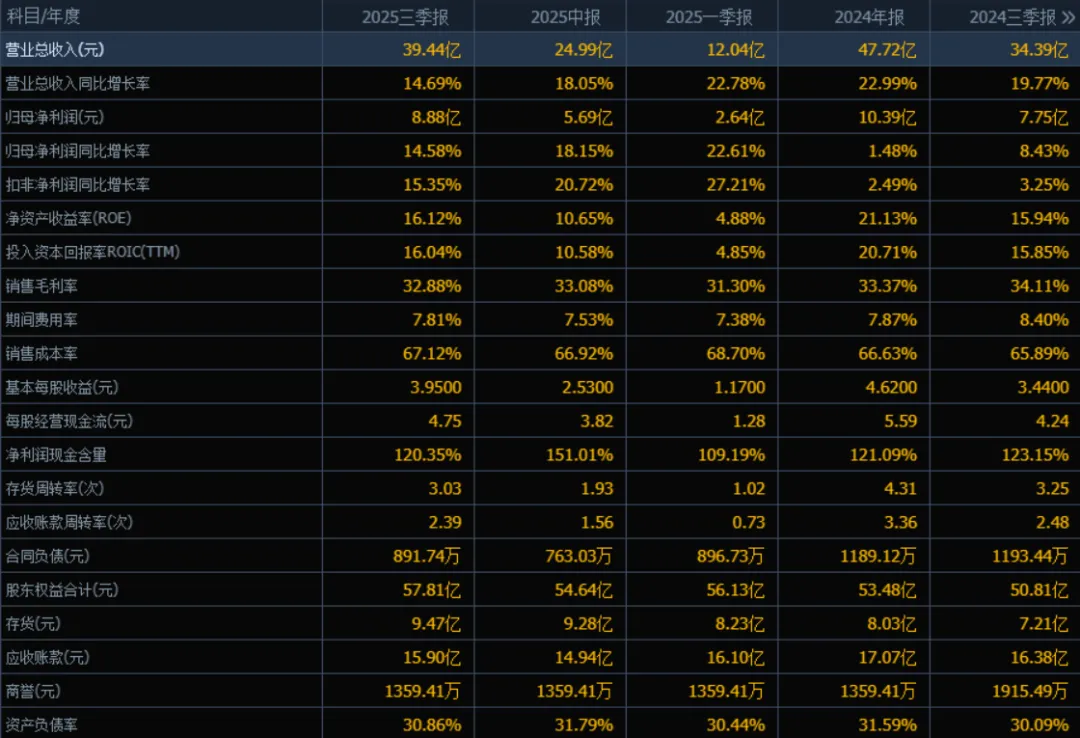

营业总收入:2025年三季度的营业总收入为39.44亿元,相较于2024年三季度的34.39亿元,同比增长14.69%。评价:收入保持稳健增长,增速虽略低于前期,但仍维持在双位数,说明公司业务扩张势头良好。

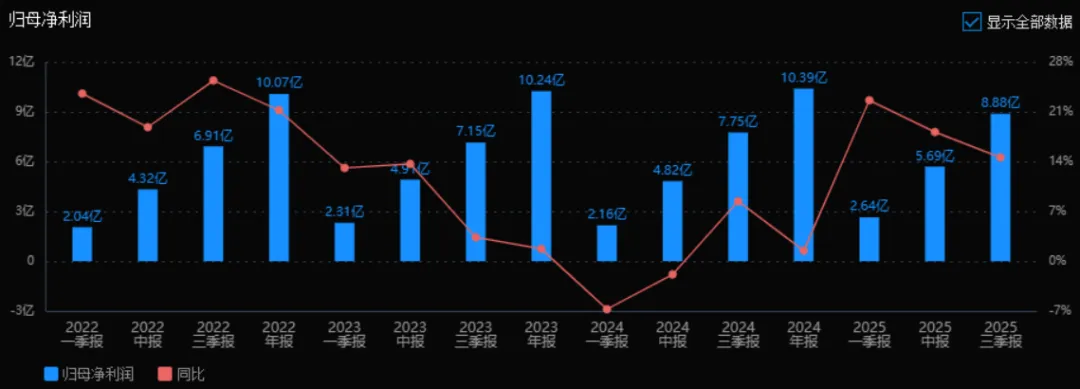

归母净利润:2025年三季度的归母净利润为8.88亿元,相较于2024年三季度的7.75亿元,同比增长14.58%。评价:净利润增长与收入增长基本同步,盈利能力保持稳定,未出现明显的利润侵蚀现象。

净资产收益率(ROE)和投入资本回报率(ROIC(TTM)):2025年三季度的ROE为16.12%,ROIC为16.04%;2024年三季度的ROE为15.94%,ROIC为15.85%。评价:两个指标均小幅提升,说明公司在资本利用效率和股东回报方面有所改善。

销售毛利率:2025年三季度的销售毛利率为32.88%,略低于2024年三季度的34.11%。评价:毛利率略有下滑,可能受成本上升或价格竞争影响,但整体仍维持在较高水平。

期间费用率:2025年三季度的期间费用率为7.81%,低于2024年三季度的8.40%。评价:费用控制较好,期间费用率下降,有助于提升净利润水平。

销售成本率:2025年三季度的销售成本率为67.12%,略高于2024年三季度的65.89%。评价:成本率略有上升,与毛利率下滑趋势一致,需关注原材料或生产成本变化。

净利润现金含量:2025年三季度的净利润现金流量比为120.35%,略低于2024年三季度的123.15%,但仍高于100%。评价:净利润现金含量良好,说明公司盈利质量较高,现金流充裕。

存货周转率和应收账款周转率:2025年三季度的存货周转率为3.03次,高于2024年三季度的3.25次(略有下降);应收账款周转率为2.39次,略低于2024年三季度的2.48次。评价:周转效率整体略有放缓,需关注存货和应收账款管理效率。

应收账款和存货:2025年三季度的应收账款为15.90亿元,存货为9.47亿元,较2024年同期均有所增加。评价:应收账款和存货规模上升,可能与业务扩张相关,但也需防范资金占用风险。

资产负债率:2025年三季度的资产负债率为30.86%,与2024年三季度的30.09%基本持平。评价:负债率保持稳定,财务结构稳健,偿债风险较低。

综上所述:该公司在2025年前三季度整体表现稳健,营业收入和净利润均保持双位数增长,盈利质量良好,现金流充裕。ROE与ROIC小幅提升,资本回报能力增强。期间费用控制较好,但毛利率和成本率略有波动,存货与应收账款周转效率略有放缓,需加强运营管理。资产负债率保持低位,财务结构健康。总体来看,公司处于稳步增长阶段,具备较强的盈利能力和财务安全性。

4.品牌质量及客户资源

品牌地位:国家制造业单项冠军示范企业、中国电子元器件TOP100,在薄膜电容细分赛道全球前三、国内第一。

质量等级:车载电容失效率<0.1ppm,通过IATF16949、ISO26262体系,产品性能与松下、KEMET、EPCOS同档,部分指标(耐湿、耐压寿命)优于对手。

典型客户:新能源汽车:比亚迪、蔚来、小鹏、理想、汇川技术、英搏尔、德国大众MEB平台、美国某头部EV客户(保密协议);光伏&储能:华为数字能源、阳光电源、锦浪科技、固德威、SolarEdge;风电:金风科技、远景能源;工业控制:三菱电机、ABB、西门子;家电:格力、美的、海尔。

四、行业情况及公司的市场地位和竞争格局

行业总体情况薄膜电容器属于基础电子元件,上游为聚丙烯/聚酯基膜、金属锌铝靶材,下游为新能源、工控、家电。行业呈“高可靠性、小批量、定制化”趋势,新能源应用推动了高耐压、长寿命、车规级产品需求。

市场容量及增速据QYResearch、中国电子元件行业协会数据:

2024年全球薄膜电容市场约268亿元,2024-2027E复合增速10.5%;

其中新能源车用薄膜电容2024年需求68亿元,2027年将达130亿元,CAGR 24%;

光伏+储能2024年需求45亿元,2027年82亿元,CAGR 22%。中国市场占全球份额52%,法拉电子为本土龙头。

公司市场地位

2024年全球薄膜电容市占率约13%,排名第二(仅次于松下18%),国内市占率28%稳居第一;

新能源车DC-Link电容市占率19%(国内第一),光伏逆变器薄膜电容市占率25%(全球第一)。

主要竞争对手国际:松下(日本)、TDK-EPCOS(德国)、KEMET(美国)、Vishay(美国);国内:铜峰电子、江海股份、艾华集团、风华高科。

竞争优势

垂直一体化带来的成本与交期优势,比日系价格低8-12%,交期缩短30%;

新能源客户粘性强,项目周期5-8年,认证壁垒高;

现金流充沛,可支撑持续扩产与价格战;

海外出口占比20%,汇率对冲机制完善,抗风险能力优于国内同行。

五、AI分析的未来三年利润增长情况预测逻辑:

行业自然增长:新能源车+光伏+储能薄膜电容市场2024-2027年CAGR 23%,公司现有客户订单已锁定2025-2027年复合增速不低于20%;

产能扩张:南海路一期2025Q4投产,新增新能源车电容产能8亿元/年,2026年满产;2026年底启动南海路二期(规划6亿元),2027年部分投产;

盈利水平:规模效应+自产金属化膜比例提升,预计毛利率维持32-34%,净利率22-23%。

量化测算(归母净利):

2025E:现有产能+南海路一期爬坡,营收60.0亿元,净利13.2亿元(+20%);

2026E:南海路一期满产+二期启动,营收75.5亿元,净利16.8亿元(+27%);

2027E:南海路二期部分投产+海外客户放量,营收92.0亿元,净利20.7亿元(+23%)。2024-2027年归母净利复合增速23.3%,其中约15个百分点来自行业自然增长,8个百分点来自公司产能扩张与份额提升。

预测公司发展速度:

1、PEG估值法:

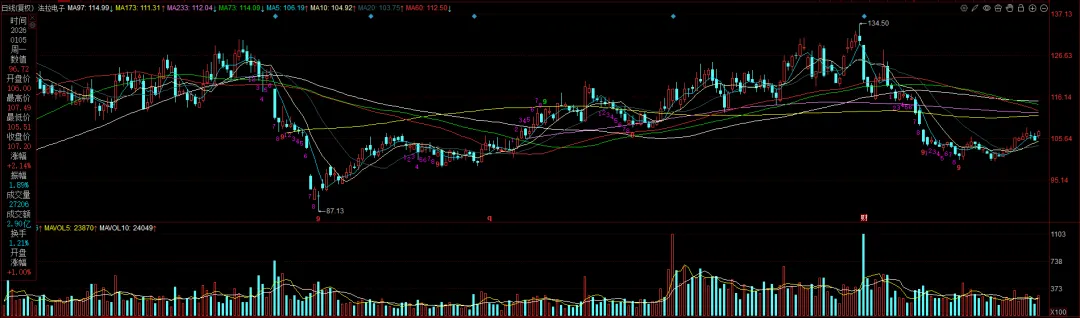

静态PE、动态PE、最新价分别为:23.21、20.38、107.20

注:$法拉电子$非为亚思维持仓股。

注意:

1、本股是按《科学投资法------价值投资4.0》选择产生,未来不可预测,没有人可以押中一支股一定挣钱,投资需要组合来规避押宝的风险,股票评估报告只是完成了股票投资的第一步,用本方法选择的股票,也只适合科学投资法来进行投资操作。

2、文中的K线图以及“今天最新市场估值”均为亚思维撰写此报告时的即时数据,可能与当天的收盘行情有出入,敬请注意。

3、估值并不是恒定不动的数据,而是会随着时间的推移而发生变动,这是亚思维最新的研究成果,道理很简单:市场风险偏好对估值有一定的影响------理论上最科学的估值方法自由净现金流折现法的折现率就是因为人们的风险偏好而发生变动的,并非一个定值,尽管在一定时期内变化不大,但是随着时间周期的拉长或者市场风险偏好的变动;同时随着人们对股票三年发展预期的变化,等等因素的影响,估值就会发生较大的偏移。

注:以下四本书是我在我的拙作《价值投资4.0》中推荐的四本“价值投资者”必读书籍,只有很好地理解了这四本书,才能更好地理解亚思维《价值投资4.0》的投资方法和策略。