快来扫码加入【慧眼禅心的修炼】星球吧!

? 里面不仅有宝藏PDF源文件,还能和一群志同道合的小伙伴一起成长~

机器人核心零部件行业深度研究报告:国产替代与量产浪潮下的产业机遇

一、报告核心摘要

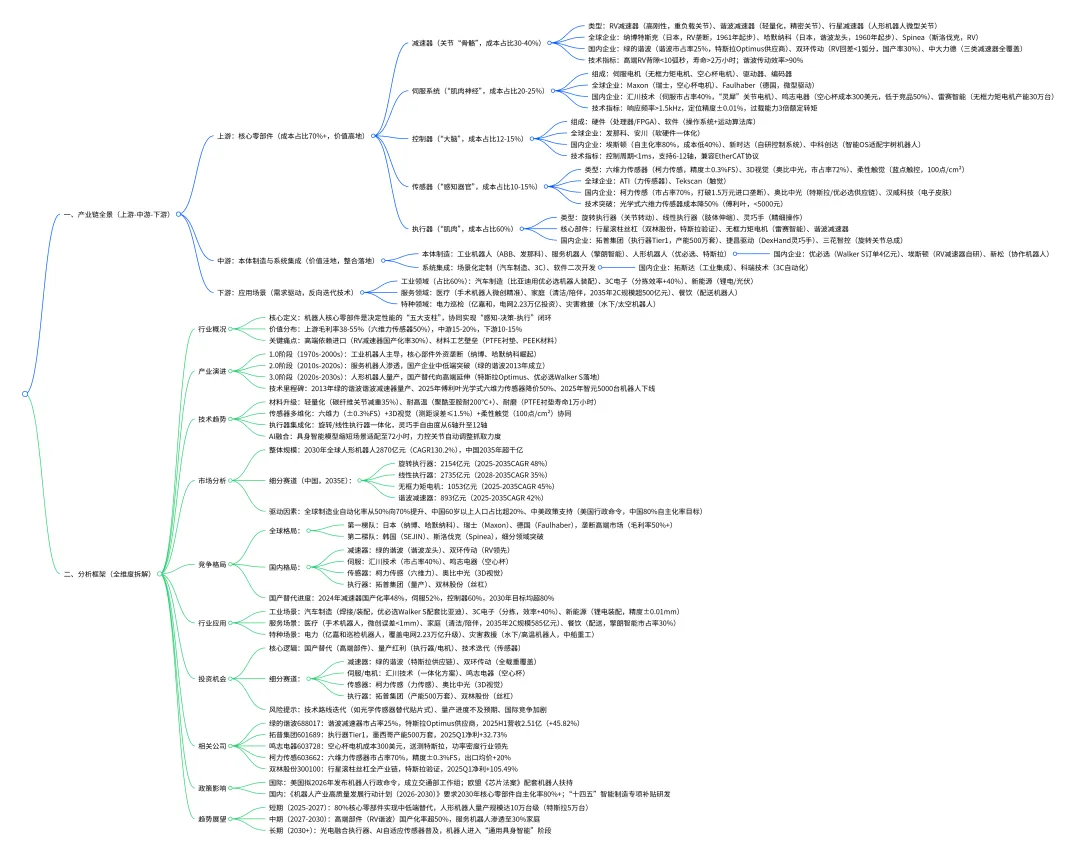

机器人产业链呈“金字塔结构+微笑曲线”价值分布,上游核心零部件(减速器、伺服系统、控制器、传感器、执行器)成本占比超70%,是决定机器人精度、可靠性与盈利弹性的关键环节。当前行业驱动源于三重共振:技术突破(AI与硬件融合实现具身智能)、需求爆发(全球制造业自动化升级+人口老龄化催生服务需求)、政策支持(中美均加速产业布局,国内目标2030年核心零部件自主化率超80%)。

市场空间方面,2030年全球人形机器人市场规模将达2870亿元(CAGR 130.2%),核心零部件细分赛道中,旋转执行器、线性执行器2035年中国市场规模将分别突破2154亿元、2735亿元。竞争格局呈现“全球巨头垄断高端,国产企业中低端突围”态势,日本纳博(RV减速器)、哈默纳科(谐波减速器)合计占全球75%份额,国内绿的谐波(谐波市占率25%)、双环传动(RV国产化率突破30%)等企业加速替代。

投资机会聚焦三大主线:国产替代攻坚环节(高精度减速器、六维力传感器)、量产红利受益环节(执行器、空心杯电机)、技术迭代领先环节(3D视觉、柔性触觉传感器)。相关公司中,绿的谐波(特斯拉供应链)、拓普集团(执行器量产先锋)、鸣志电器(空心杯电机破局者)等已形成差异化竞争优势,将充分受益于行业从技术验证向规模化量产的跨越。

二、详细脑图(核心主干+深度展开)

三、核心章节详细解析

(一)行业分析与投资机会

1. 市场空间:千亿赛道开启,细分环节高增长

1整体规模:全球机器人市场2025年达500亿美元(+11%),其中服务机器人突破1300亿美元;人形机器人成增长核心,2025-2030年全球市场规模从97.8亿元增至2870.3亿元(CAGR 130.2%),2030年全球新增需求超200万台。

1细分赛道:中国核心零部件市场呈现“执行器领跑,传感器跟涨”态势,2035年旋转执行器、线性执行器规模分别达2154亿元、2735亿元,CAGR分别为48%、35%;六维力传感器因从“可选”转“标配”,2025-2030年CAGR超60%。

1驱动逻辑:工业端,全球制造业自动化率每提升1%,带动工业机器人需求增长5%;服务端,中国60岁以上人口占比超20%,家庭服务机器人渗透率将从5%升至2030年30%;政策端,国内电网智能化2.23万亿元投资直接拉动特种机器人需求。

2. 竞争格局:国产替代加速,头部企业分化

1全球垄断:日本企业主导高端市场,纳博(RV减速器市占率60%)、哈默纳科(谐波市占率60%)合计掌控全球75%核心减速器份额,其产品寿命(>2万小时)、精度(背隙<5弧秒)仍领先国产3-5年。

1国产突围:中低端市场国产率已超50%,绿的谐波谐波减速器全球市占率25%,进入特斯拉Optimus供应链;双环传动RV减速器回差精度<1弧分,打破日本垄断,2025年上半年相关营收同比+40%;传感器领域,柯力传感六维力传感器国内市占率70%,价格较进口低50%。

1竞争焦点:高端市场比拼“精度+寿命”(如RV减速器寿命从1万小时向2万小时突破),中低端市场比拼“成本+产能”(国产减速器成本较进口低30-40%,绿的谐波年产能达10万台)。

3. 投资逻辑:三大主线锁定高弹性标的

1国产替代攻坚线:聚焦“卡脖子”环节,如高精度RV减速器(双环传动,2030年国产化率目标55%)、六维力传感器(柯力传感,出口均价+20%),政策补贴+整机验证加速技术落地。

1量产红利受益线:执行器(占整机成本60%)、空心杯电机(灵巧手核心)等环节,拓普集团墨西哥工厂年产能500万套,可满足特斯拉5万台Optimus需求;鸣志电器空心杯电机已送测特斯拉,量产後有望贡献营收增量30%。

1技术迭代领先线:3D视觉(奥比中光,适配英伟达平台,2025H1营收+120%)、柔性触觉传感器(蓝点触控,阵列密度100点/cm²),技术突破打开服务机器人“类人交互”场景。

(二)技术与产业链深度

1. 技术路径:核心部件技术参数与突破方向

1减速器:RV减速器重点突破“摆线轮精密加工”(双环传动采用五轴联动磨削,精度达微米级),谐波减速器攻克“柔性轴承寿命”(绿的谐波寿命从8000小时升至1.2万小时)。

1伺服系统:无框力矩电机向“高功率密度”演进(雷赛智能功率密度达5kW/kg),编码器向“高精度+低延迟”升级(汇川技术编码器分辨率达23位,延迟<1ms)。

1传感器:六维力传感器从“贴片式”向“光学式”转型(傅利叶光学式成本降50%,标定自动化),3D视觉从“多线激光”向“单目结构光”迭代(奥比中光测距误差≤1.5%,成本降30%)。

1执行器:行星滚柱丝杠替代滚珠丝杠(双林股份滚柱丝杠负载能力提升2倍,寿命达1万小时),灵巧手向“多自由度+低功耗”发展(灵心巧手Linker Hand O6仅6666元,较进口低80%)。

2. 产业链环节:价值分布与国内企业卡位

1上游核心零部件:毛利率38-55%,是产业链“利润蓄水池”。减速器(绿的谐波毛利率45%)、六维力传感器(柯力传感毛利率50%)因技术壁垒高,盈利弹性最大;伺服系统(汇川技术毛利率35%)因竞争激烈,盈利相对稳定。

1中游本体/集成:毛利率15-20%,依赖规模降本。优必选通过全栈自研(控制器+伺服+减速器)将毛利率提升至25%,较行业平均高5-10个百分点;系统集成商(如拓斯达)则因定制化需求,毛利率仅15%左右。

1下游应用:工业场景(毛利率20%)需求稳定,服务场景(毛利率25%)增长快,特种场景(毛利率30%)因技术壁垒高,盈利最优(亿嘉和电力机器人毛利率32%)。

3. 具体公司业务拆解

1绿的谐波(688017):

1核心业务:谐波减速器研发生产,产品覆盖工业/人形机器人。

1技术优势:谐波减速器传动效率90%+,寿命1.2万小时,对标哈默纳科。

1商业化进展:进入特斯拉Optimus供应链,2025H1营收2.51亿元(+45.82%),人形机器人业务占比从15%升至30%。

1拓普集团(601689):

1核心业务:旋转/线性执行器,灵巧手(单台价值量3万元)。

1技术优势:执行器集成无框力矩电机+谐波减速器,良率92%(行业平均80%)。

1商业化进展:特斯拉Optimus执行器独家Tier1,墨西哥产能500万套,2025Q1净利+32.73%。

1鸣志电器(603728):

1核心业务:空心杯电机、伺服系统,聚焦人形机器人灵巧手。

1技术优势:空心杯电机功率密度5kW/kg,单指成本300美元(进口800美元)。

1商业化进展:向特斯拉送样空心杯电机,2025年相关营收占比从10%升至20%。

1柯力传感(603662):

1核心业务:六维力传感器、称重传感器,机器人“力反馈”核心。

1技术优势:精度±0.3%FS,响应时间1ms,国内市占率70%。

1商业化进展:配套优必选/智元机器人,2025年出口营收占比突破30%,毛利率52%。

(三)政策影响与趋势展望

1. 政策驱动:中美竞合,国内聚焦自主可控

1国际政策:美国拟2026年发布机器人行政命令,交通部成立工作组,加速产业链布局;欧盟通过《工业战略》,将机器人核心部件纳入“关键领域”。

1国内政策:《机器人产业高质量发展行动计划(2026-2030)》明确2030年核心零部件自主化率超80%,研发补贴覆盖30%研发成本;“首台套”政策推动国产部件在汽车、3C等场景验证,2025年已推动100台级机器人试点订单落地(如埃斯顿)。

2. 趋势展望:从“能用”到“好用”,场景持续拓展

1短期(2025-2027):量产规模突破,特斯拉Optimus墨西哥工厂5万台产能落地,国内优必选/智元机器人订单超1万台,带动减速器、执行器需求激增,国产替代率提升至60%。

1中期(2027-2030):技术迭代深化,RV减速器寿命突破2万小时,光学式六维力传感器成本降至3000元,服务机器人进入30%家庭,打开传感器增量市场。

1长期(2030+):通用具身智能落地,机器人融合AI大模型实现自主决策,光电融合执行器、柔性电子皮肤普及,应用场景从工业/服务延伸至太空、深海等极端环境,市场规模向万亿级迈进。