赶着年报季的尾巴,蓝翼来说说 2021 年各家银行的信用卡业务情况,或许能从中看出些有意思的东西来?那么闲话不多说,让我们直入主题吧。

行业整体:增速进一步减缓,逾期未偿比例下降

行业整体:增速进一步减缓,逾期未偿比例下降

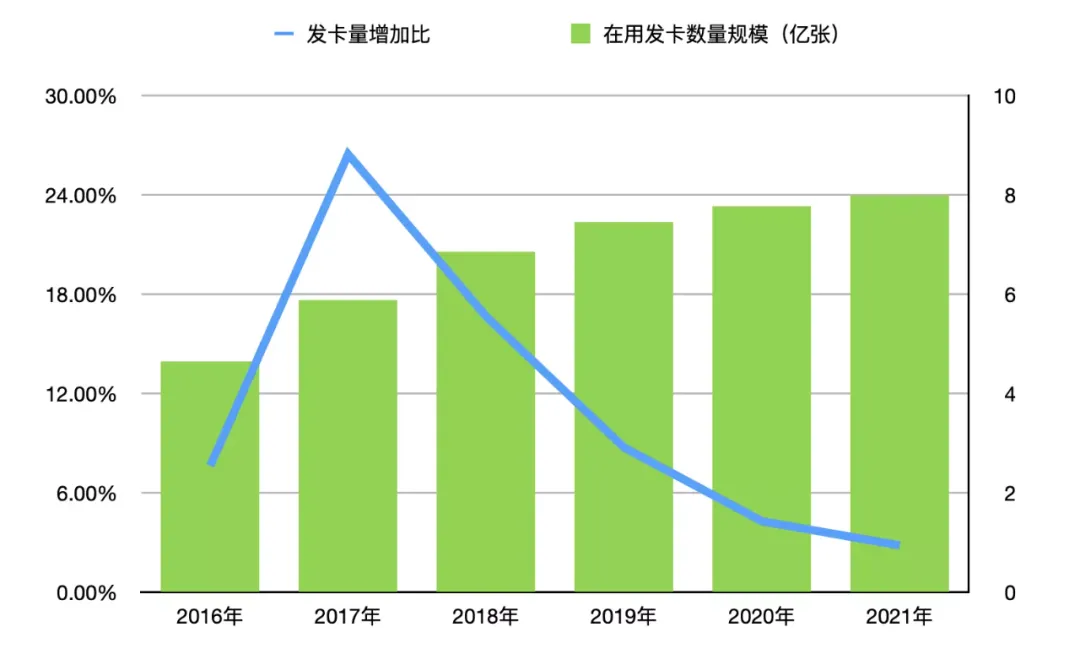

照例,先来看看央行发布的「支付体系运行总体情况」:整个 2021 年,支付行业的整体增速进一步放缓。毕竟疫情以来,整体消费市场的缩减,以及当大部分人都开始转向线上/境内消费的时候,银行发行的信用卡与蚂蚁金服的花呗等相比,先发优势进一步被削弱。

举个例子:对于新客户来说,需要「客户三亲见」专门跑一趟银行的信用卡,比起只需对录入的身份证信息做线上验证以及人脸识别的「花呗」,不得不说信用卡比起花呗要繁琐得多。而且蚂蚁金服还在推花呗分期,它在收银台端巧妙的插入这条规则:信用卡或花呗付款加收 1% 手续费,花呗分期不加收手续费;并且京东也推出了 6.18 及年底购物季分期的免息规则。得支付平台者,必然比别人领先一步。

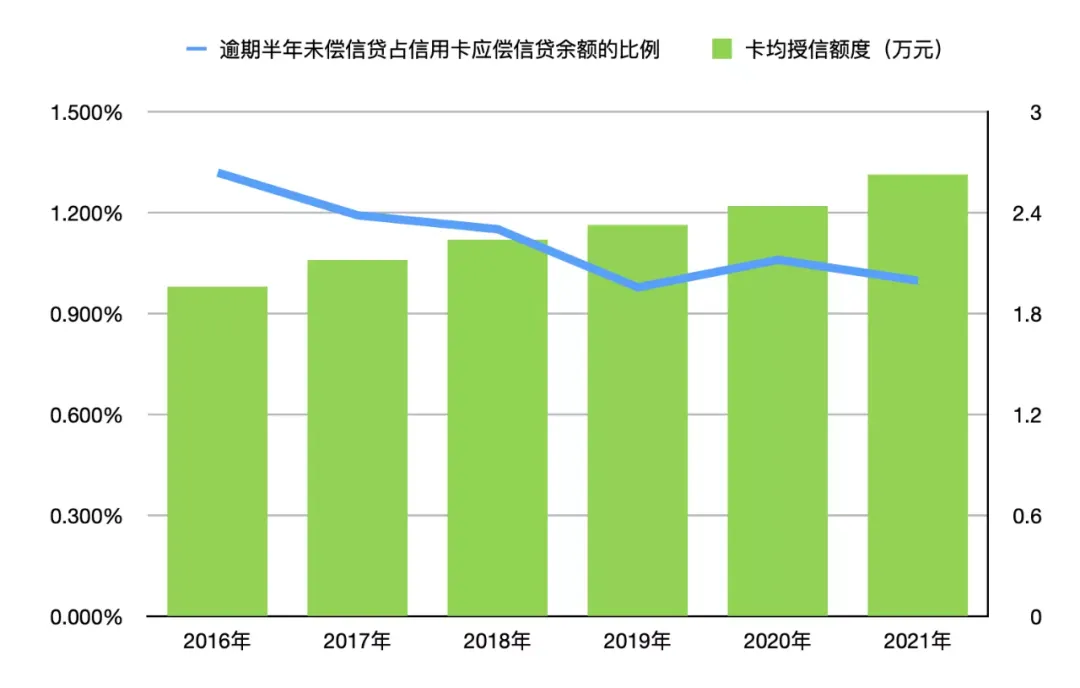

不过与增速放缓相比,卡均授信额度和逾期偿还比例这两个指标倒是都有向好的迹象。首先是卡均授信额度的增长,蓝翼猜测这应该是银行内部针对拓展新户困难这个缺憾,对于「特选」的老用户,进行了一个卡均授信的全面升级。蓝翼猜测,某种程度上这也是挖掘「优质」客户潜力的一个势头。

另一方面,在央行的指导下,各家银行执行着越来越严的风控管理。效果也很显著,逾期半年未偿信贷终于又扭头向下,不得不说这是一个好现象。

消费额:招行、平安继续领跑,中信增长亮眼

消费额:招行、平安继续领跑,中信增长亮眼

接下来,我们再来看看 2021 年各银行之间的消费额「流水」变化:前四名倒是都没变,但是第五至十二名的变化可谓翻天覆地。

先来看稳坐钓鱼台的第一梯队:招商银行和平安银行,2021 年这两家银行的交易额持续增长,并且与后面的第二梯队之间的差距也越来越大。目前看来,如果保持这样下去,它们两家银行的优势还是很明显的。

再来看看排名上升比较大的银行:中信和兴业都分别超越了 3 家其他银行,而农业和邮储也都超越了 1 家银行。这里面中信和兴业的增长尤为亮眼,想必是因为几年的积累,终于在这个时候结出了丰硕的果实;而邮储终于不再是垫底,估计信用卡中心的朋友们早已摆上庆功宴吧?而农行虽然击败了浦发,但是蓝翼对农行有着更高的期望,加油农行!

而交行和上海银行也略有进步,但是其他几家银行就原地踏步。民生和工行还各自掉了两个名次,不过从这两家银行过去一年的产品、活动表现来看,倒也意料之中,期待 2022 年能有所突破吧。

发卡:一半是海水一半是火焰

发卡:一半是海水一半是火焰

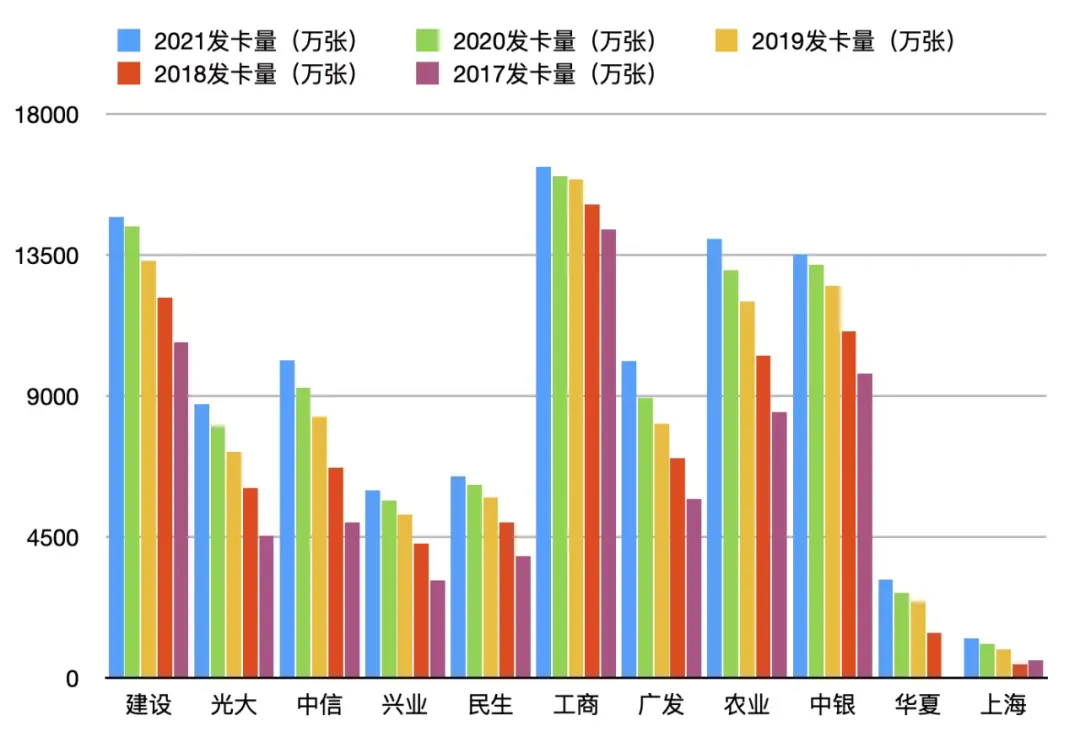

新增卡量对于银行来说是个重头指标,不过随着监管越来越严格,以及「刚性扣减」政策逐渐开始执行;可以想见,银行对于新办卡的客户是又爱又恨,而整体的数据也可以看出增量的放缓。

不过翻看数据会发现个有趣的现象:从央行提供的支付体系运行总体情况看,2021 年只新增了 2200 万张信用卡;但是从银行提供的年报来看,各大银行(国有银行+股份制银行+上海银行)居然发行了 7000 万张信用卡。这到底是怎么回事呢?反正蓝翼想不明白,有银行工作的读者能帮助解惑么?

从银行的年报中可以发现,2021~2020 新增卡量比 2020~2019 新增卡量明显要低的多,至于 2019~2018 年呢,那真是一个曾经的黄金时代……蓝翼用浅绿色标出最显著的增长,用深绿色标出明显快于其他银行的增长。可以看出:广发、中信、光大、兴业、农行、平安、邮储这几家银行均取得了较快的增长。

不过按照常理,银行交易额一般会随着发卡量提高而飞速成长,但是某些银行则不然。「干打雷不下雨」这种违背常理的事情要不得呀,是吧?

另外,招行在 2021 年的上半年迈入活跃卡量「一亿张」,而广发和中信也在 2021 年 11 月纷纷宣布自己要为一亿的信用卡客户提供服务。后续还有哪些银行会迈进这个门槛?咱们拭目以待。

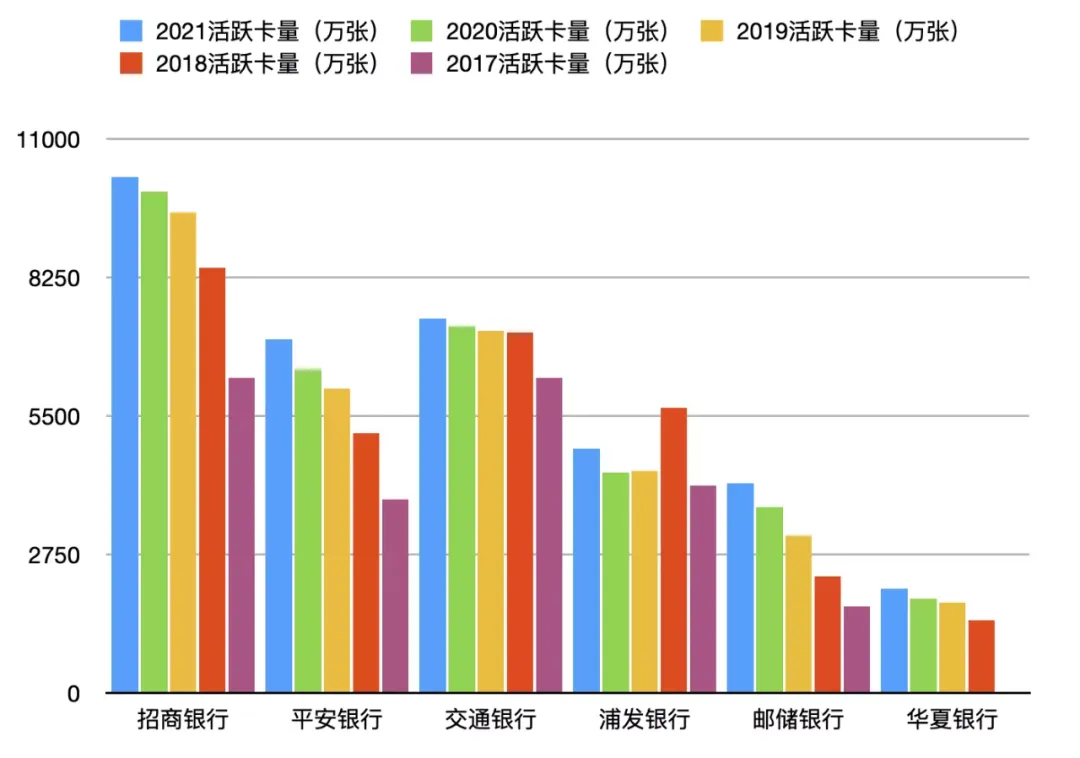

蓝翼向来比较看重的是活跃卡的数量,那我们就来看看有哪些银行以活跃卡作为统计数据:

前两名分别是招行和平安,目前看来依然保持强势增长。交行和浦发经过了几年的调整,终于缓过气来,又开始缓慢增长。而邮储还能保持迅猛增长的趋势,实属不容易;而华夏虽然卡量有所增长,但是交易额却没啥提升,难道新用户把华夏的「毛」给薅没了,转而又去刷其他银行?费解。

再来看看以发卡量为依据的数据:总体来说,中信、兴业、农行和广发表现较为不错,不过广发 2019 年消费额是 24100 亿,2020 年没有数据,而 2021 年则相对于 2019 年涨了 100 亿,难道广发用户在「省吃俭用」?

不良率:疫情短期波动后,继续稳步下降

不良率:疫情短期波动后,继续稳步下降

最后,我们来看看不良率:从 2016 年以来,信用卡的不良率就在稳步下降,不过 2020 年的新冠疫情又把不良率给提了上去。有意思的是:兴业银行、招商银行等在 2021 年均提高了对信用卡业务逾期贷款的认定标准,不得不说银行还是有一套哇。

除了工行和兴业之外,各家银行的不良率均有不同程度的下降,兴业估计是前几年信用卡快速发展的后遗症?

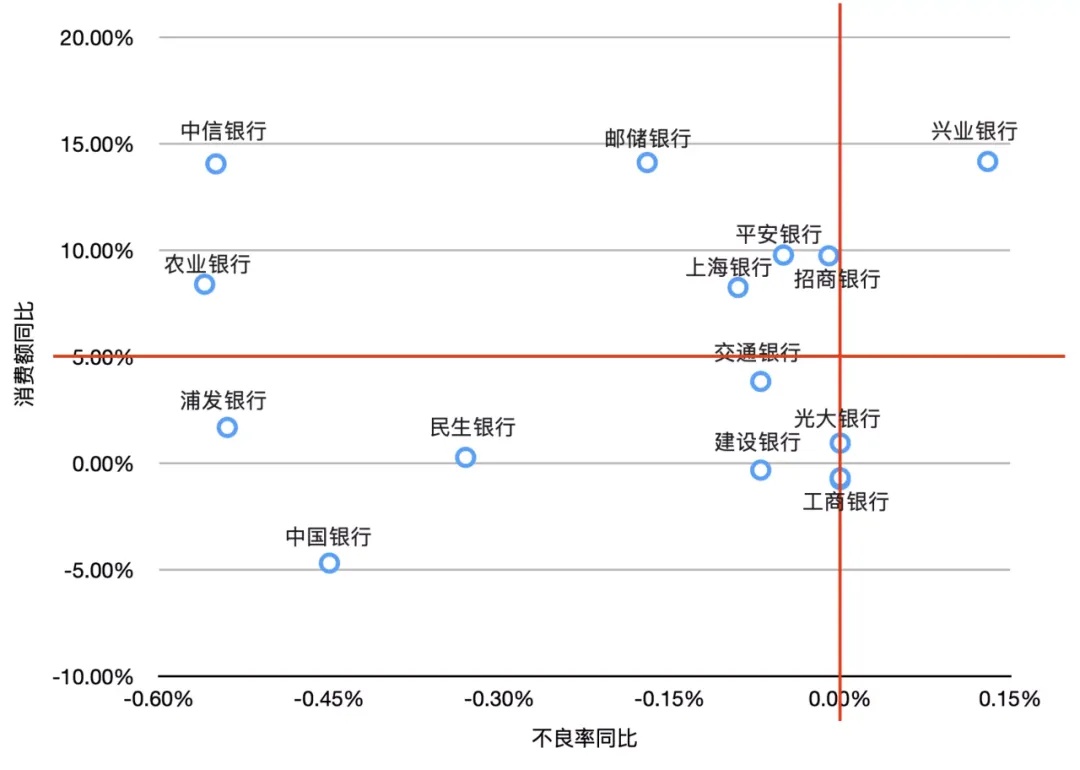

为了理解方便,蓝翼用图表来做个直观的分析:X 轴是不良率同比(2021 年 / 2020 年),Y 轴则是消费额同比(2021 年 / 2020 年)。取 X = 0 画一条坐标轴,再取 Y = 5% 再画一条坐标轴,这时候我们就可以得到下面这样一张图(消费额/不良率之图):

和 2021 半年报对比,蓝翼发现兴业和中信掉了个个,其他倒是没有变化。

第一象限:不良率的增长情况 > 0,消费额的增长 > 5%。代表银行:兴业银行,增长态势好,在控制不良率的前提下保证有质量的增长用户;不过兴业银行已经是处于历史不良率高点,警惕!

第二象限:不良率的增长情况 < 0,消费额的增长 > 5%。代表银行:农业银行、邮储银行、中信银行、平安银行、招商银行和上海银行,这个是大多数银行处于的一个状态,表明增长态势良好

第三象限:不良率的增长情况 < 0,消费额的增长 < 5%。代表银行:浦发银行、民生银行、建设银行、工商银行和交通银行,这表明银行们处于风险控制期,力争控制不良率。

第一和第二象限代表了那些已控制住不良率,并开始发力交易和用户增长的银行,可以发现还不少。但蓝翼发现一件事情:消费额是各家银行都在抢的事情,但是人们的消费“欲望”在下降,或者是支付习惯从信用卡转移到以蚂蚁金服为代表的“花呗”上面。

结语

结语

2021 年是疫情之后的第二年,从各家银行的年报数据,也可以印证我们在持卡消费过程中发现的一些现象。比如新增发卡量的放缓,卡均授信向重点群体聚集,专注于日常消费场景的刷卡活动的银行交易额得到了用户的赞扬……

无论是从支付行业整体的格局,还是疫情带来的外部影响,信用卡行业的结构化调整已经开始,并显现出了相应的趋势。2022 年将会如何,各家银行会如何应对,咱们拭目以待?

分享、点赞、在看三连起来~