+

дёҡз»©з®ҖиҜ„

2023е№ҙ8жңҲ14ж—Ҙе…¬еҸёеҸ‘еёғеҚҠе№ҙжҠҘпјҢ2023е№ҙдёҠеҚҠе№ҙе®һзҺ°иҗҘдёҡ收е…Ҙ2.36дәҝе…ғпјҢеҗҢжҜ”дёӢж»‘4.06%пјӣеҪ’жҜҚеҮҖеҲ©ж¶Ұ7207дёҮе…ғпјҢеҗҢжҜ”еўһй•ҝ4.07%гҖӮе…¶дёӯ2еӯЈеәҰеҚ•еӯЈеәҰе®һзҺ°ж”¶е…Ҙ1.53дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ7.37%пјӣеҪ’жҜҚеҮҖеҲ©ж¶Ұ4545дёҮе…ғпјҢеҗҢжҜ”еўһй•ҝ0.94%гҖӮ

з»ҸиҗҘеҲҶжһҗ

жҹ“ж–ҷдёӯй—ҙдҪ“жқҝеқ—收е…ҘзЁіжӯҘеўһй•ҝдҪҶзӣҲеҲ©иғҪеҠӣжңүжүҖдёӢж»‘пјҢиҙ№з”Ёз®ЎзҗҶдјҳеҢ–гҖӮйҡҸзқҖдёӢжёёжҹ“ж–ҷйңҖжұӮзҡ„йҖҗжёҗдҝ®еӨҚпјҢе…¬еҸёжҹ“ж–ҷдёӯй—ҙдҪ“дә§е“Ғзҡ„收е…Ҙе‘ҲзҺ°зЁіжӯҘеўһй•ҝжҖҒеҠҝпјҢдёҠеҚҠе№ҙ6-зЎқдҪ“е’Ңж°§дҪ“зҡ„收е…ҘеҗҢжҜ”еҲҶеҲ«еўһй•ҝ14.7%е’Ң4%гҖӮд»·ж јж–№йқўпјҢз”ұдәҺд»Ҡе№ҙд»ҘжқҘеӣҪеҶ…дёӯиҘҝйғЁжҹ“ж–ҷдә§иғҪдёҚж–ӯжү©еј ,еёӮеңәз«һдәүеҠ еү§еҜјиҮҙжҹ“ж–ҷд»·ж јеҗҢжҜ”дёӢи·ҢпјҢиҷҪ然жҹ“ж–ҷдёӯй—ҙдҪ“жүҖеӨ„иЎҢдёҡзӣёеҜ№зЁіе®ҡпјҢдҪҶдә§е“Ғд»·ж јдёӢиЎҢеҺӢеҠӣд»Қ然иҫғеӨ§пјҢеӣ иҖҢе…¬еҸёдә§е“Ғзҡ„жҜӣеҲ©зҺҮдёӢж»‘иҫғдёәжҳҺжҳҫпјҢдёҠеҚҠе№ҙ6-зЎқдҪ“гҖҒж°§дҪ“е’Ң5-зЎқдҪ“зҡ„жҜӣеҲ©зҺҮеҗҢжҜ”еҲҶеҲ«йҷҚдҪҺ11.9%гҖҒ10.1%гҖҒ12.6%гҖӮиҙ№з”Ёз®ЎзҗҶж–№йқўпјҢе…¬еҸёеҜ№й”Җе”®е’Ңз®ЎзҗҶж–№йқўзҡ„ж”ҜеҮәиҝӣиЎҢдәҶдёҘж јжҺ§еҲ¶дҪҶеҠ еӨ§дәҶеҜ№з ”еҸ‘ж–№йқўзҡ„жҠ•е…ҘпјҢдёҠеҚҠе№ҙй”Җе”®е’Ңз®ЎзҗҶиҙ№з”ЁеҗҢжҜ”еҲҶеҲ«йҷҚдҪҺдәҶ33%е’Ң26%пјҢз ”еҸ‘жҠ•е…ҘеҗҢжҜ”жҸҗеҚҮдәҶ26.5%пјҢз ”еҸ‘иҙ№з”ЁзҺҮд»Һ4.4%жҸҗеҚҮиҮі5.8%гҖӮВ

еӢҹжҠ•йЎ№зӣ®зҡ„иҫҫдә§иҝӣеәҰжңүжүҖ延еҗҺпјҢжҠҖжңҜз«Ҝд»ҚеңЁжҢҒз»ӯдјҳеҢ–жҺЁеҠЁдә§е“ҒйҷҚжң¬гҖӮеҸ—еҲ°з–«жғ…е’Ңй«ҳжё©йҷҗз”өзӯүзӣёе…іеӨ–йғЁзҺҜеўғеӣ зҙ еҪұе“ҚпјҢеҸ еҠ еҶ…йғЁжҠҖжңҜдјҳеҢ–зҡ„йңҖжұӮпјҢе…¬еҸёеӢҹжҠ•зҡ„е№ҙдә§6.1дёҮеҗЁж°Ҝд»ЈеҗЎе•¶еҸҠ1.5дёҮеҗЁ2-ж°Ҝ-5-ж°Ҝз”ІеҹәеҗЎе•¶е»әи®ҫйЎ№зӣ®зҡ„иҫҫдә§иҝӣеәҰжңүжүҖ延еҗҺпјҢд»ҺеҺҹе…Ҳ规еҲ’зҡ„2023е№ҙеә•е»¶иҮі2024е№ҙеә•гҖӮиҜҘеӢҹжҠ•йЎ№зӣ®еҢ…еҗ«зҡ„дә§е“Ғз§Қзұ»иҫғдёәдё°еҜҢпјҢзӣ®еүҚе·Із»ҸеҪўжҲҗ规模еҢ–з”ҹдә§зҡ„еҸӘжңү2-ж°ҜеҗЎе•¶пјҢеҗҺз»ӯйҡҸзқҖйҷ„еҠ еҖјиҫғй«ҳзҡ„2,3-дәҢж°ҜеҗЎе•¶гҖҒ2,3,5-дёүж°ҜеҗЎе•¶гҖҒ2-ж°Ҝ-5-ж°Ҝз”ІеҹәеҗЎе•¶зӯүдә§е“ҒйЎәеҲ©жҠ•ж”ҫпјҢеҸ еҠ жҠҖжңҜдјҳеҢ–еҗҺеёҰжқҘзҡ„жҲҗжң¬дјҳеҠҝпјҢе…¬еҸёе®һзҺ°дёҡз»©еўһй•ҝзҡ„еҗҢж—¶зӣҲеҲ©иғҪеҠӣд№ҹе°ҶиҝӣдёҖжӯҘжҸҗеҚҮгҖӮ

зӣҲеҲ©йў„жөӢгҖҒдј°еҖјдёҺиҜ„зә§

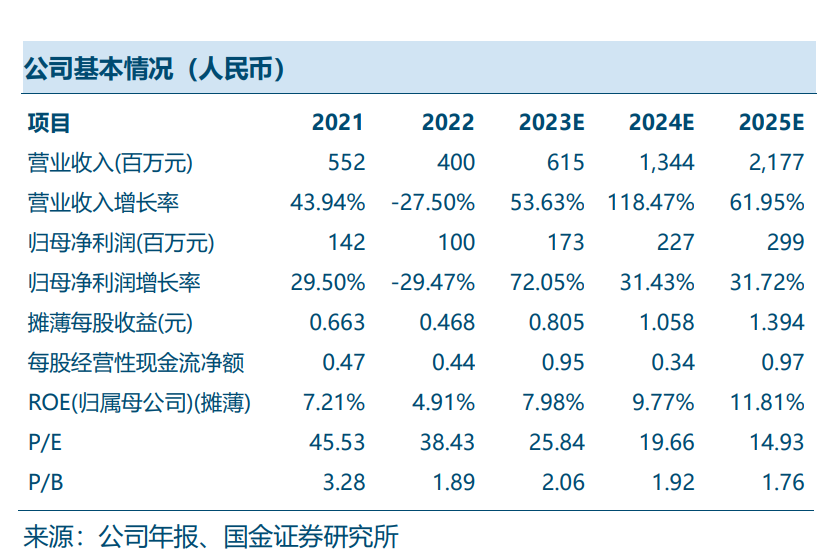

е…¬еҸёдёәеӣҪеҶ…йўҶе…Ҳзҡ„жҹ“ж–ҷдёӯй—ҙдҪ“з»ҶеҲҶйҫҷеӨҙпјҢеҲҮе…ҘеҶңиҚҜдёӯй—ҙдҪ“иЎҢдёҡеҗҺжңүжңӣиҝҺжқҘж–°жҲҗй•ҝпјҢдҪҶиҖғиҷ‘еҲ°еӢҹжҠ•йЎ№зӣ®е»әи®ҫиҫҫдә§иҝӣеәҰ延еҗҺеҜ№е…¬еҸёдёҡз»©йҖ жҲҗзҡ„еҪұе“ҚпјҢжҲ‘们预计公еҸё2023-2025е№ҙзҡ„еҪ’жҜҚеҮҖеҲ©ж¶ҰеҲҶеҲ«дёә1.73гҖҒ2.27гҖҒ2.99дәҝе…ғпјҲе…¶дёӯ2023-2024е№ҙеҲҶеҲ«дёӢи°ғ29.2%гҖҒ39.6%пјүпјҢеҜ№еә”PEдј°еҖјеҲҶеҲ«дёә25.84гҖҒ19.66гҖҒ14.93еҖҚпјҢз»ҙжҢҒвҖңеўһжҢҒвҖқиҜ„зә§гҖӮ

йЈҺйҷ©жҸҗзӨәпјҡ

жҹ“ж–ҷзӯүдёӢжёёйңҖжұӮж”ҫзј“гҖҒеӢҹжҠ•йЎ№зӣ®жҠ•дә§дёҚеҸҠйў„жңҹгҖҒе·ҘиүәжҠҖжңҜеҚҮзә§дёҚеҸҠйў„жңҹгҖҒеҺҹж–ҷд»·ж јеӨ§е№…дёҠж¶ЁгҖҒдә§е“ҒеёӮеңәз«һдәүж јеұҖжҒ¶еҢ–гҖҒйҷҗе”®иӮЎи§ЈзҰҒгҖӮ

еҫҖжңҹжҠҘе‘Ҡ

1.гҖҗеӣҪйҮ‘еҢ–е·Ҙ&ж–°жқҗж–ҷгҖ‘е–„ж°ҙ科жҠҖзӮ№иҜ„вҖ”вҖ”йҷҗз”өйҷҗдә§дёӢдёҡз»©еӣһиҗҪпјҢеӢҹжҠ•йЎ№зӣ®еҠ©еҠӣй•ҝжңҹжҲҗй•ҝпјҲ2022-10-26пјү

2.гҖҗеӣҪйҮ‘еҢ–е·Ҙ&ж–°жқҗж–ҷгҖ‘е–„ж°ҙ科жҠҖзӮ№иҜ„вҖ”вҖ”з–«жғ…еҸҚеӨҚдёӢ收е…ҘжүҝеҺӢпјҢж•ҙдҪ“зӣҲеҲ©иғҪеҠӣд»Қ然иҫғејәпјҲ2022-08-16пјү

3.гҖҗеӣҪйҮ‘еҢ–е·Ҙ&ж–°жқҗж–ҷгҖ‘е–„ж°ҙ科жҠҖзӮ№иҜ„вҖ”вҖ”дә§е“Ғе®ҡд»·жқғдјҳеҠҝжёҗжҳҫпјҢзӣҲеҲ©иғҪеҠӣжҳҫи‘—жҸҗеҚҮпјҲ2022-04-27пјү

пјӢ

жҠҘе‘ҠдҝЎжҒҜ

иҜҒеҲёз ”究жҠҘе‘ҠпјҡгҖҠе–„ж°ҙ科жҠҖзӮ№иҜ„гҖӢ

еҜ№еӨ–еҸ‘еёғж—¶й—ҙпјҡ2023е№ҙ08жңҲ14ж—Ҙ

жҠҘе‘ҠеҸ‘еёғжңәжһ„пјҡеӣҪйҮ‘иҜҒеҲёиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҹәзЎҖеҢ–е·Ҙз»„

еҲҶжһҗеёҲпјҡйҷҲеұ№пјҲжү§дёҡS1130521050001пјү

chenyi3пј gjzq.com.cn

иҒ”зі»дәәпјҡжқҺеҗ«й’°

lihanyu@gjzq.com.cn

гҖҗеӣҪйҮ‘еҢ–е·Ҙ&ж–°жқҗж–ҷеӣўйҳҹгҖ‘

йҷҲВ В еұ№В

Email:chenyi3@gjzq.com.cnВ

жқЁзҝјиҚҘ

Email:yangyiying@gjzq.com.cn

зҺӢжҳҺиҫү

Email:wangmh@gjzq.com.cn

йҮ‘ В з»ҙ

Email:jinw@gjzq.com.cn

жқҺеҗ«й’°

Email:lihanyu@gjzq.com.cn

д»»е»әж–Ң

Email:renjb@gjzq.com.cn

зӮ№еҮ»дёӢж–№йҳ…иҜ»еҺҹж–ҮпјҢиҺ·еҸ–жӣҙеӨҡжңҖж–°иө„и®Ҝ