(信息来源:eetjp)

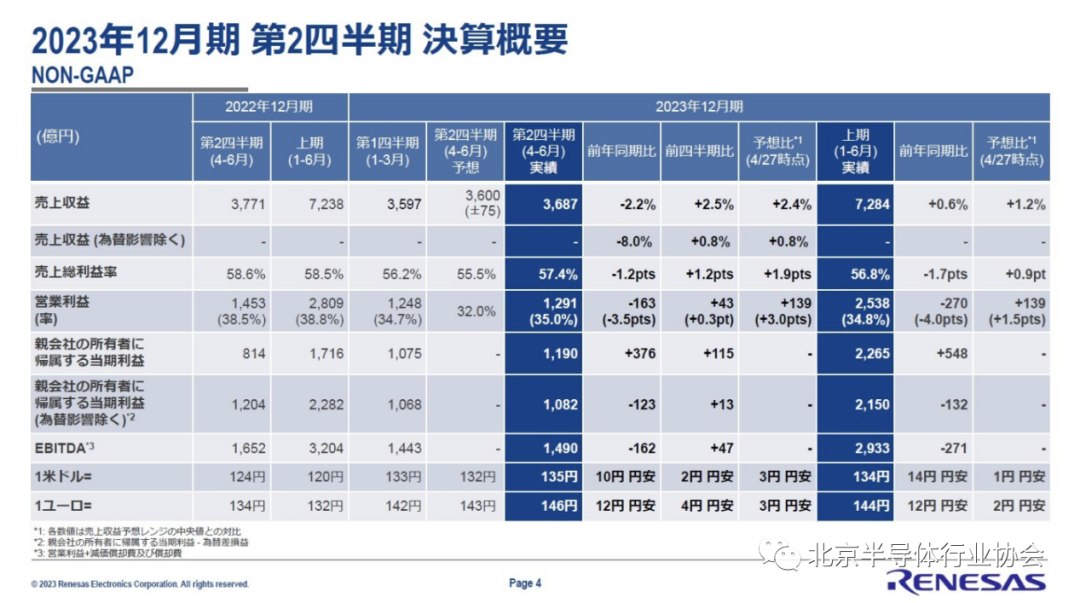

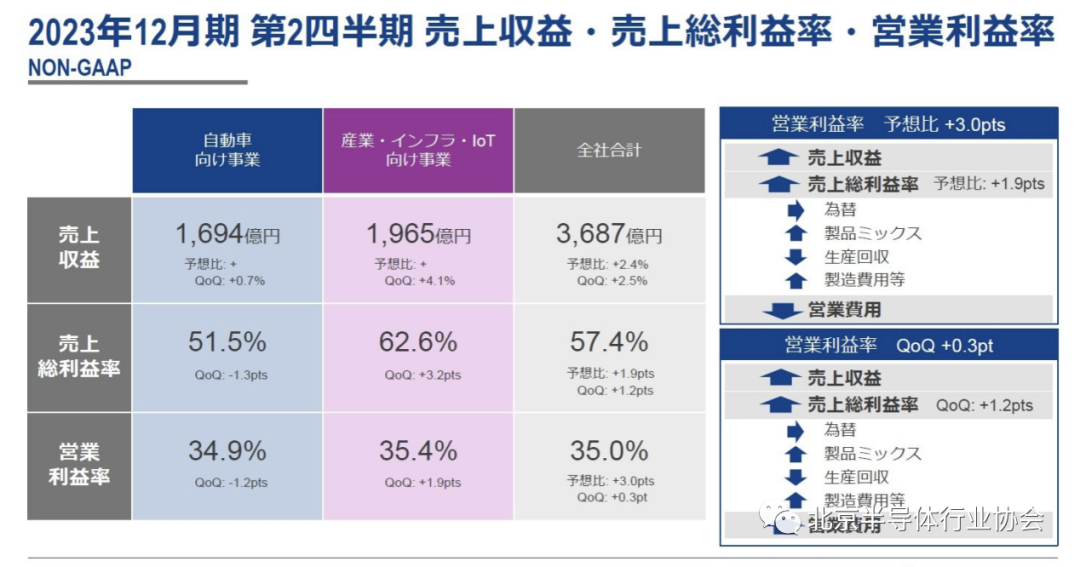

2023 年 7 月 27 日,瑞萨电子(以下简称“瑞萨”)公布了截至 2023 年 12 月财年(2023 财年)第二季度(4 月至 6 月)的财务业绩(非GAAP 基准)。财报表示,公司当季销售额为3687亿日元(同比下降2.2%),营业利润为1291亿日元(同比下降163亿日元),营业利润率为35.0%(同比下降3.5个百分点),净利润为 1,190 亿日元(同比 376 亿日元)。剔除汇率影响的净利润预计为1082亿日元(同比减少123亿日元)。

从2023财年第二季度业绩来看,与上一季度相比,销售额增长2.5%,营业收入增加43亿日元,营业利润率增加0.3个百分点,净利润增加115亿日元(剔除影响)汇率)。比上一年增加了13亿日元)。

详细查看第二季度业绩,销售额较预测增长 2.4%。据称,这一上行因素的一半以上是汇率的积极影响。其他因素包括高于预期的销售额,这主要来自于基础设施的计时设备。毛利率比预期高 1.9 个百分点,原因是产量下降导致成本削减低于预期、库存减记低于预期,以及计时器件的强劲销售推升了产品组合,尽管生产召回增加。运营费用也低于预期,因此运营利润率比预期高出 3.0 个百分点。

从第三季度开始,“不确定的情况将持续”

该公司还公布了2023财年第三季度的盈利预测。净销售额同比下降4.5%(剔除外汇影响同比下降5.4%),环比增长0.3%至3700亿日元(±75亿日元),毛利率下降同比0.5,预计环比下降0.9个点至56.5%,营业利润率预计同比下降4.3个点,环比下降2.5个点至32.5%。

由于产品结构恶化和制造成本增加,预计毛利率将较上季度下降。瑞萨解释说,产品组合恶化是由于第二季度的反动性下降(好于预期)以及毛利率较低的消费产品的季节性增长。此外,制造成本的增加预计还包括折旧成本的增加、工厂电力成本的增加以及甲府工厂的启动成本。

营业利润率下降主要是由于R&D(研究与开发)投入增加所致。瑞萨表示,计划下半年加大研发投入,“主要用于汽车用IGBT和SiC(碳化硅)功率半导体的开发,以及下一代SoC(片上系统)”。

瑞萨电子总裁兼首席执行官柴田英俊表示,2023年第二季度的业绩“几乎符合预期”(4月份公布财务业绩时),我说我想为复苏做好准备,但看起来从内容上看,有些东西正在稳步上升,但总体而言,仍然存在一种不确定性。” 目前,与之前公布财报时做出的预测相比,预计全面恢复将有所延迟,该公司已表示暂时将继续安全行驶。