炼油:产能东扩,一体化先入者为强

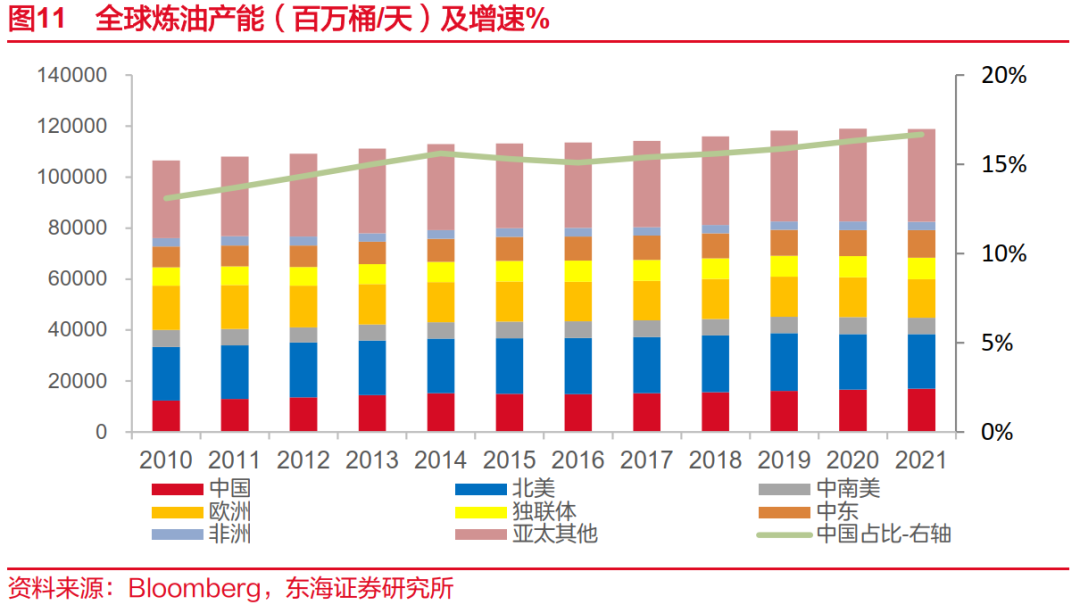

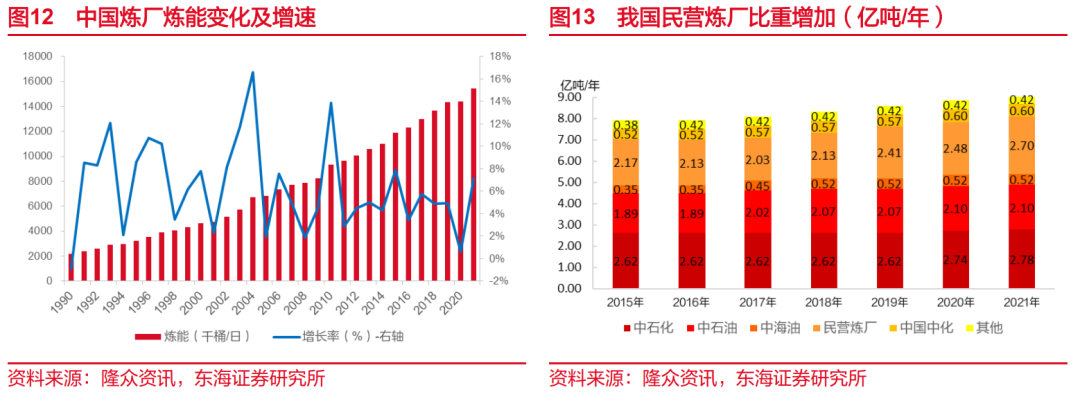

民营炼厂比重增加。近年来,得益于大型炼化一体化项目陆续落地,国内炼油产能稳步上升。2022年,中国炼油能力预计达9.24亿吨,位居世界第一。尤其民营炼油能力增长十分明显,2017-2022年合计有1.2亿吨的一次产能投产。

随着能源革命到来,民众对石化产品需求不断升级,一体化项目发展存在三大新趋势。

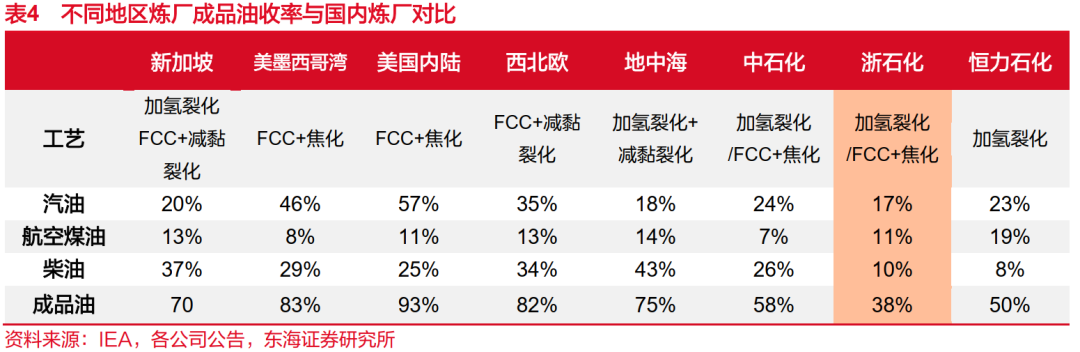

1)炼油产能转向有机化工原料。当前市场对有机化工原料的需求不断增多,尤其是烯烃、芳烃及其下游产品,需求端支撑炼化一体化的转型发展,由重成品油收率转向多产有机化工原料。同世界其他地区相比,我国国营及民营炼厂成品油收率显著低于世界其他地区,符合炼化行业“减油增化”的发展趋势。

2)炼厂整合,趋于园区化、产业基地化。新增项目基本建设在七大石化基地(大连长

关岛、河北曹妃甸、江苏连亐港、上海漕泾、广州惠州、福建古雷、浙江宁波)。预计到 2025年,七大石化基地的炼油产能将占全国总产能的 40%。

3)由传统一体化转向多维度一体化模式。炼厂不断加长产业链条,进一步发展芳烃、烯烃一体化,并综合进行氢循环利用及炼化发电蒸汽一体化等多模式。

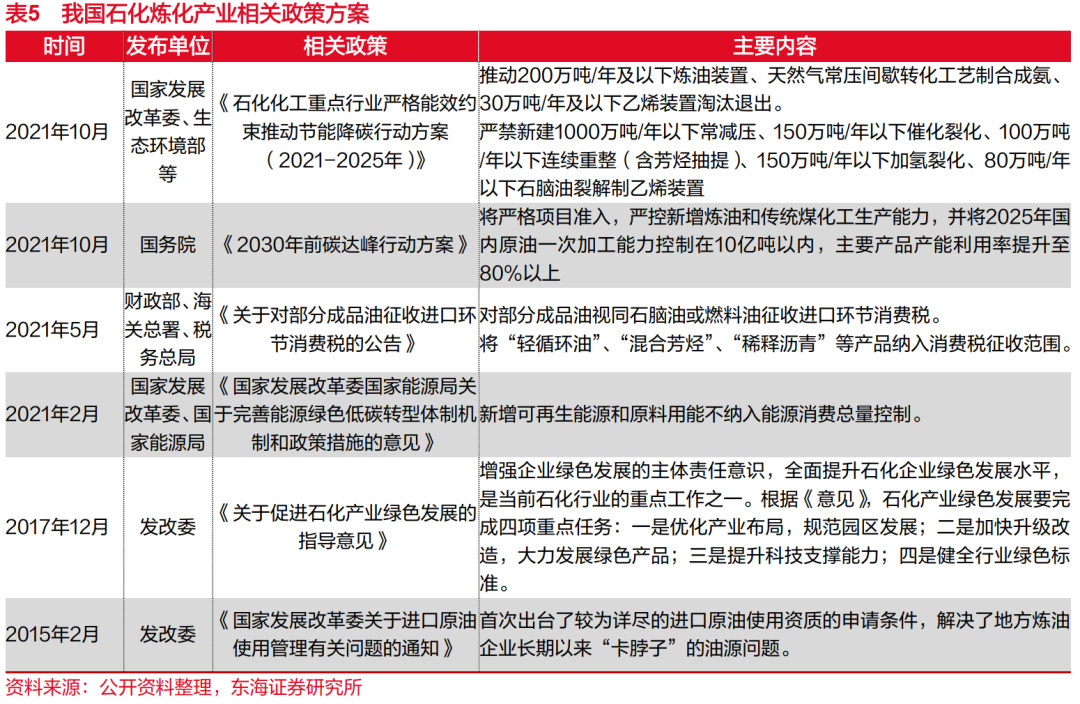

双碳背景下产能有望持续优化,先入者强者恒强。2021年国务院下发《2030年前碳达峰行动方案》,指出2025年,将国内原油一次加工能力控制在10亿吨以内。

据隆众石化统计,我国在2023—2030年间仍有约1.23亿吨新产能投产,加上2022年已达9.2亿吨/年,已超过了《方案》所定的控制目标。因此,预计未来将进一步淘汰落后产能,实行双碳政策以来,是国内大炼化企业布局黄金期,在此期间进行大型炼厂规划的企业将占据先入优势,预计此后准入批复难度大大增加。

双碳背景下产能有望持续优化,先入者强者恒强。 2021 年国务院下发《 2030 年前碳达峰行动方案》,指出 2025 年,将国内原油一次加工能力控制在 10 亿吨以内。

据隆众石化统计,我国在2023—2030年间仍有约1.23 亿吨新产能投产,加上2022年已达 9.2亿吨/年,已超过了《方案》所定的控制目标。因此,预计未来将进一步淘汰落后产能,实行双碳政策以来,是国内大炼化企业布局黄金期,在此期间进行大型炼厂规划的企业将占据先入优势,预计此后准入批复难度大大增加。

烯烃:国产替代及新兴下游需求主导发展方向

烯烃作为三大合成材料的基本原料之一,下游产品众多,如乙烯下游合成树脂、合成纤维、合成橡胶、化工新材料等,丙烯下游丙烯腈、环氧丙烷、丙酮等等,此外在环保、医学科学和基础研究等领域也有着广泛的应用。

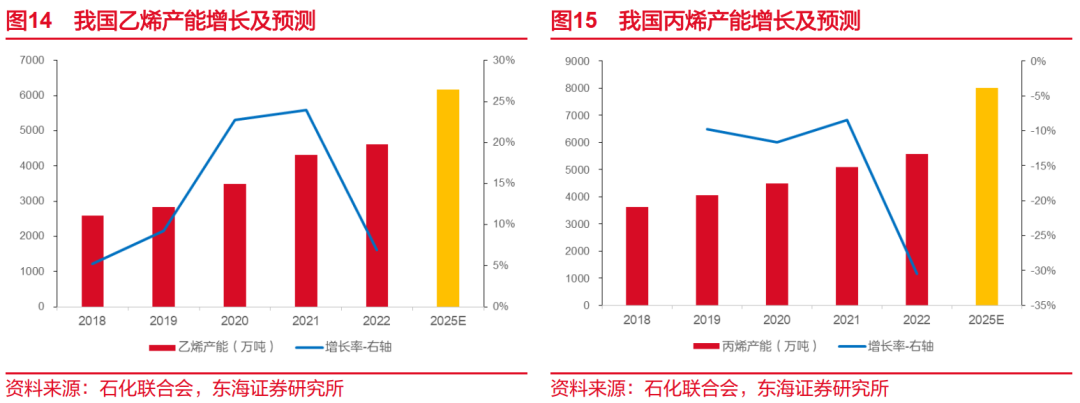

我国乙烯、丙烯产能增量逐年攀升。由于受到外资、国企、民企加快建设乙烯项目以及迫切需要缩小国内供求缺口驱动,我国乙烯产能进一步释放。2018~2022 年,中国乙烯年产能已经从2597.5万吨增长至4619万吨,年均复合增长率12%。2022 年后,国内乙烯产能扩张延续扩张态势,但产能增长较2020年和2021年有所放缓。据隆众数据,2023—2025年国内投产概率较大的乙烯产能共计1545万吨/年。我国丙烯产能也有类似增长态势,从2018年的3620万吨增长至2022年的5564万吨,预计2025年或达近 8000万吨。

下游产品竞争加剧。以乙烯为例,随着我国乙烯产能扩张,下游产品也进入供应增速的阶段,低端产品同质化严重,竞争加剧。

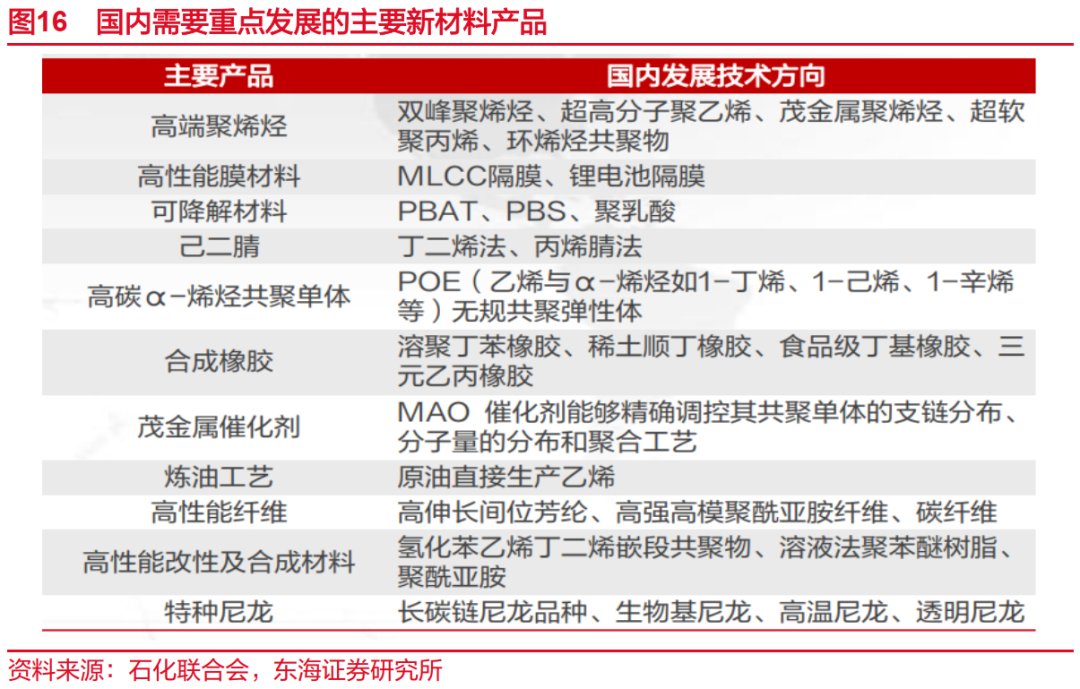

精细化、高端化成为发展方向。根据石化联合会数据,2020年,我国化工新材料产业规模约6500亿元,消费规模约9600亿元,消费量约3770万吨,自给率约71%。其中,自给率最低的为高端聚烯烃,仅有47%;工程塑料和电子化学品自给率在62%左右;高性能合成橡胶和高性能膜材料为68%。随着国内产业结构优化升级,半导体、电子电器、新能源、信息通信、航空航天等相对新兴领域发展势头良好,有望带动化工新材料需求持续增长。

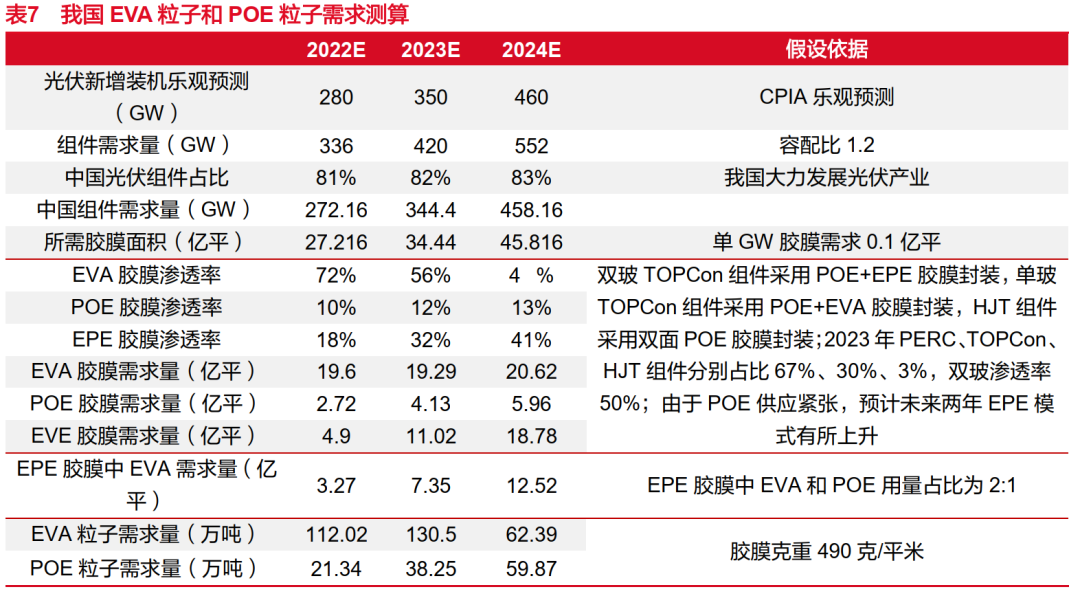

高端聚烯烃产品有望打开炼化新局面。炼化企业利用烯烃和聚烯烃产品作为主要原料,生产POE、光伏级EVA等材料,是炼化企业打开新一轮成长曲线的重要机会。基于CPIA光伏新增装机乐观预测,我们测算2023-2024年光伏级EVA需求增速17%/24%,POE粒子需求增速高达79%/57%。

聚酯:话语权集中,静待回暖

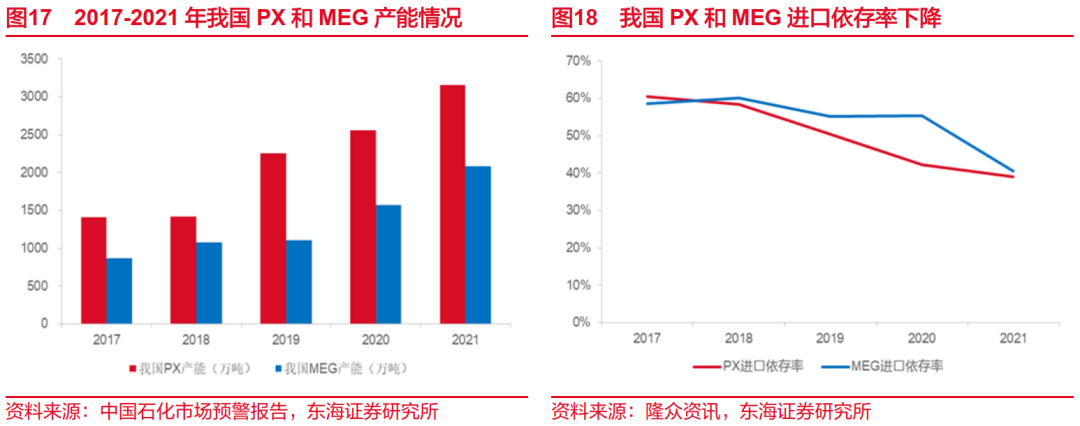

随着新增产能落地,下游聚酯产品的原料供应充足,成本端改善。此前 PTA-聚酯产业链受制于高企的上游原材料进口依赖度,产业链的大部分利润往往被海外上游原料 PX(对二甲苯)、MEG(乙二醇)的生产企业所瓜分。然而,随着近几年内国内民营大炼化等的加速扩产以及国内煤制乙二醇产能的集中建设落地,PX及MEG的进口依存率在近年呈现出显著的下降趋势,均从2017年的依存率60%左右降至40%左右,降幅达20个pct。这一趋势使聚酯成本端存在改善的预期,有利于聚酯产业链利润向下游移动。

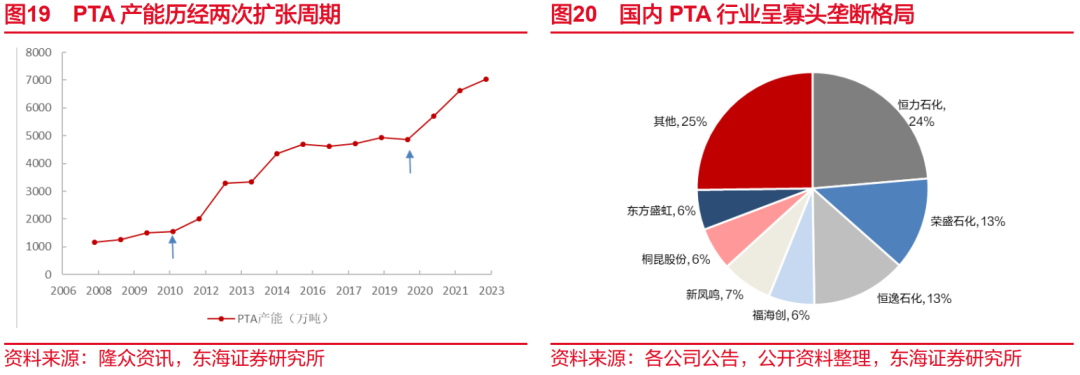

PTA行业龙头均是炼化一体化企业,掌握产业链话语权。自2011年以来,我国PTA 产能经历两次快速扩能周期,第一次为2011-2014年,第二次始于2020年。截至2022年12月,我国PTA行业产能基数共计7025万吨/年。其中国内前七家企业产能占比达到75.2%,构成寡头垄断格局,龙头企业在行业内拥有较高的话语权。

1) 涤纶长丝:

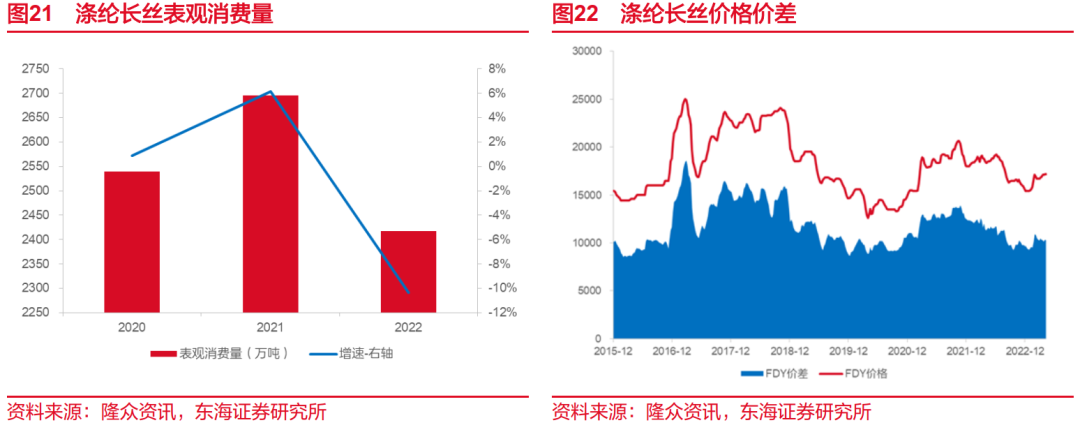

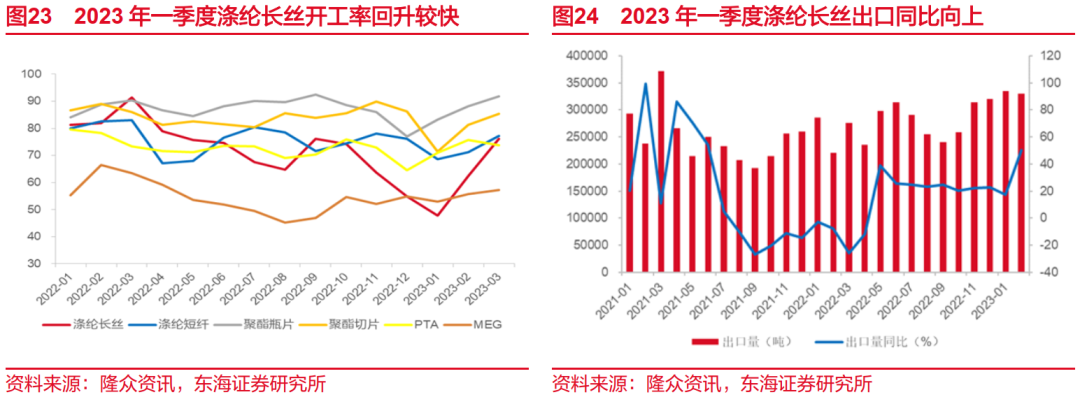

2022年原料上涨而需求疲软,涤纶长丝盈利受压。我国是涤纶长丝产能大国,据隆众资讯数据,2022年总产能已达3754万吨。2022年国际原油价格保持高位,原材料成本相应大幅上升。受疫情影响,市场需求低迷,下游开工率受到较大承压。2022 年江浙地区涤纶长丝平均开工率为73.62%,同比下降16%。反映到涤纶长丝价格上,2022年虽出现两次反弹,但总体趋势不断回落。

需求逐渐回暖,涤纶长丝盈利有望好转。1)国内:伴随疫情影响渐退,居民出行及消费需求将快速释放,国内长丝需求或将迎来底部反转机会。2)海外:海运费压力已大幅缓解,海运费逐渐回归正常水平后,未来伴随海外需求迎来复苏,长丝出口需求或将持续发力。

2)聚酯薄膜:聚酯薄膜以聚酯切片为主要原料,拥有良好的透明性好、有光泽、具有良好的气密性和保香性、适中的防潮性,且机械性能优良,广泛应用于液晶显示、医疗卫生、包装材料、电子电器、新能源等行业。聚酯薄膜根据膜厚度的不同分为超薄型膜、薄型膜、中型膜、厚型膜;根据拉伸工艺的不同可分为单向拉伸聚酯薄膜(CPET)和双向拉伸聚酯薄膜(BOPET)。

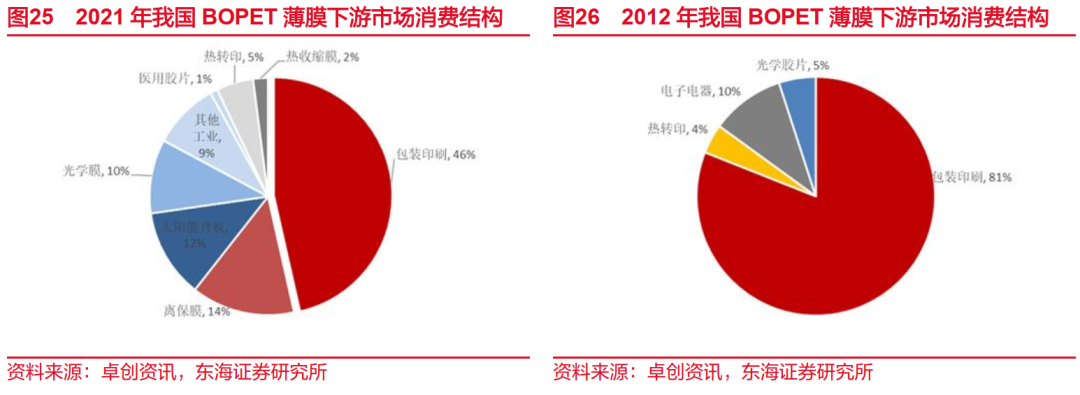

功能性薄膜需求广阔。2021年,聚酯薄膜产品中功能膜的需求达到54%,较2012年增长35个百分点,市场需要推动了聚酯薄膜的生产技术不断突破,除光学胶片、电子电器用膜外,其在太阳能背板、光学膜、阻燃膜等领域的应用也在不断增加。

感谢各位粉丝和朋友的一路支持,

为方便大家交流,

欢迎大家加入链接者能化研投交流群

【能化智库+研投参谋,一群直达!】