无人机行业是近年来快速发展的高新技术领域,随着无人机技术的不断革新和应用领域的拓展,该行业的竞争愈发激烈。在全球范围内,美国、中国和欧洲等地的企业成为该行业的领先者,其在研发实力、生产经验和市场影响力方面占据优势地位。同时,技术竞争成为无人机行业中的核心竞争要素,各企业都在争相提升飞行性能、载荷能力、智能化水平和安全性能等关键指标。

本文2100字 阅读需要5-7分钟

无人机市场的主要竞争格局

① 整体呈现各自挖掘细分赛道优势的局面

民用无人机行业应用领域众多,当前市场竞争格局已呈现出各自挖掘细分赛道优势的局面:消费领域的大疆创新,物流领域的顺丰科技、京东物流,农业领域的极飞科技,巡检领域的科比特,测绘领域飞马科技。竞争点在于不断挖掘新的业态,以打造自身竞争优势。

表1:细分赛道代表企业简介

应用领域 | 无人机企业 | 在各自领域的成就 |

消费 | 大疆创新 | 消费无人机领域龙头企业,服务范围逐渐扩大通盖农业、巡检等领域,截至2021年9月30日,大疆创新拥有发明专利2609项 |

物流 | 顺丰科技 | 成立于2009年,2013年进行首次无人机配送测,2016年完成自主研发无人机首飞,2018年3月率先获得无人机航空运营(试点)许可证,同年11月实现顺丰物流无人机全程自动化运营 |

京东物流 | 始建于2007年,2015年启动无人机项目,2017年在全球首次开始了常态化的末端无人机配送服务,2017年8月,获得覆盖陕西省全境的无人机空域书面批文,是中国首张覆盖全省范围的无人机空域批文,2018年618期间,京东末端无人机将常态化运营覆盖范围扩展到陕西、江苏、海南、广东、青海,逐步形成干线、支线、末端三级智能物流体系 | |

智航无人机 | 成立于2014年,在安防、物流、测绘三大领域应用广泛,2015年8月获得顺丰速运和北极光联合投资,已完成4轮融资 | |

农业 | 极飞科技 | 2013年,极飞科技开始探索无人机在农业领域的应用,2020年实现营业收入5.3亿元,已成为全球运营规模最大、经验最为丰富的农业无人机企业之一,截至2021年7月23日,公司拥有发明专利230项 |

拓攻(南京)机器人 | 成立于2018年,截至2022年1月31日,已有9款植保无人机实现飞行动态数据报送功能 | |

巡检 | 科比特 | 成立于2010年,2016年科比特发布了全球首款航时273分钟的氢燃料电池无人机Hydrone-18000 |

多翼创新 | 成立于2015年,定位于低空的白动驾驶及运营方案的提供商,服务领域包含工业安全、城市安全 | |

测绘 | 飞马科技 | 成立于2015年,立足航测感无人机领域,拥有逾200人的研发团队,是无人机测绘领域的领导者 |

中海达 | 成立于1999年,高精度定位龙头,深耕测绘地理信息业务,测绘无人机核心技术全部实现自主可控,重点拓展测绘地理信息、无人智能载体、智慧场景应用等三大业务领域 | |

编队表演 | 千机秀 | 以“百城千景”为战略布局,已实现集无人机研发、生产、表演服务全产业链布局,在超10个城市拥有飞行权 |

大漠大智控 | 成立于2016年,并于同年7月完成中国首个80架无人机编队灯光秀表演,为多届春晚提供无人机表演级设计创作 | |

高巨 | 拥有全球最大规模60000架无人机编队机群,2018年首创3D立体无人机编队表演,知识产权专利申请高达260余项 |

来源:沙利文头豹研究院,中国民航局,各企业官网,极飞科技招股书

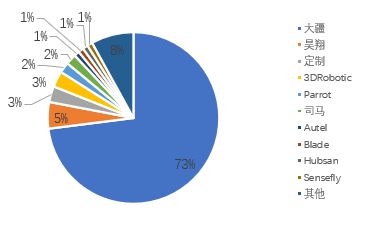

② 消费无人机市场格局稳定,大疆为全球龙头企业,占全球市场份额70%以上

消费级无人机行业主要以低成本驱动,布局企业较多,中国民用消费无人机较为著名的品牌有大疆创新、一电科技、臻迪、昊翔、极飞、亿航、华科尔、零度智控等。其中,大疆创新是行业龙头,占据全球市场份额73%,2020年其他公司总计仅占市场份额的27%,不足大疆市场份额三成,消费无人机整体行业集中度高,CR3指数达81%,属于高度垄断和集中化的市场。

图1:2020年全球消费级无人机市场格局占比分析

来源:Skylogic,华经产业研究所,中泰证券研究所

③ 工业无人机市场以政府为主导,属于蓝海市场,行业集中度相对较低

我国工业无人机市场主要以政府采购为主导,国外工业无人机市场以企业为主导,二者有较大差别。例如,农林植保无人机主要的销售来源为政府采购、当地的飞防组织以及农业合作社,个人购买的数量较低。同样,电力巡视无人机与安防无人机绝大多数由国家政府采购,个人以及企业用户极低。

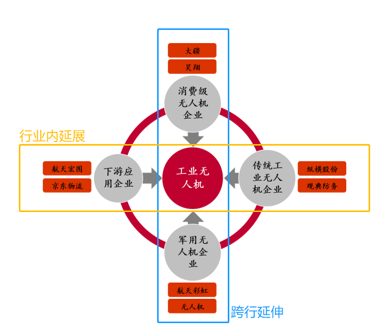

相比消费无人机,工业无人机对性能要求更为灵活,需要参与者具备较高的技术成熟度及核心专利优势,逐步成为行业玩家争相布局的热点领域:

图2:当前布局工业无人机领域的四大类玩家

来源:中泰证券研究所

老牌工业级无人机品牌华科尔、汉和等持续扎根行业应用领域,推陈出新,完善其行业应用,纵横股份在垂直起降固定翼无人机方面占据领先优势;

消费级无人机领域龙头大疆以其完善的无人机研发体系快速打入行业应用领域,迅速在植保领域以及电力巡检领域占领份额。消费级无人机品牌零度智控、臻迪科技、昊翔等等纷纷转战工业级无人机市场;

此外,传统的军用无人机企业利用在军用无人机领域积累的技术纷纷布局工业无人机领域。在军用无人机先进技术基础上研发出的工业无人机系统,可以突破任务载荷快速集成等技术,增强工业无人机在复杂环境的可靠性与任务作业效率,实现军用无人机技术拓展应用至气象探测、应急通信等领域。

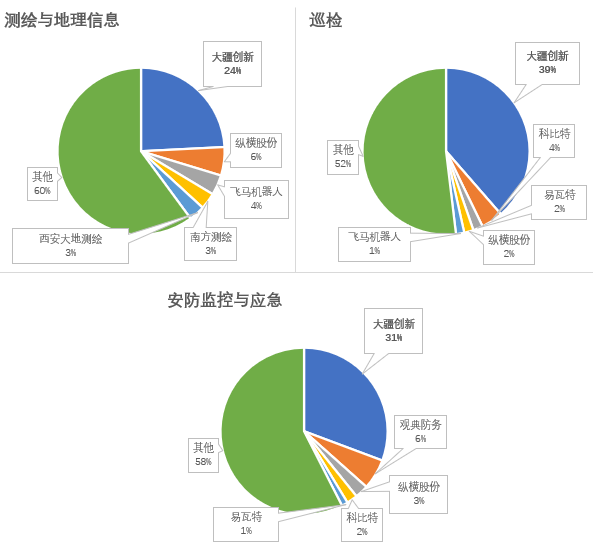

图3:2019年工业无人机部分应用领域主要企业及其市场份额

来源:Frost&Sullivan,纵横股份招股说明书

工业无人机企业是基于对客户需求和应用场景的理解,凭借其设计研发能力、产品创新能力为客户提供无人机系统及无人机服务。应用领域包括农林植保、巡检、安防监控、测绘与地理信息、应急、快递物流等,较为多元分散,且不同应用领域之间存在一定壁垒。参考2019年工业无人机主要应用领域企业市场份额数据,测绘与地理信息CR5为40%,巡检CR5为48%,安防监控与应急达42%。

综合来看,我国工业无人机行业发展时间较短,行业内企业数量众多,但普遍规模偏小、技术水平较低,从而导致低端产品领域竞争激烈,行业集中度有待进一步提高。

以上分析内容截取自华菖无人机行业系列研究报告,我们将和大家一起探讨无人机行业未来可能面临的挑战和机遇,并推出相应的解决方案和服务。

敬请关注华菖启慧系列行业研究文章并扫描下方的二维码进入华菖智园,一起加入企业家的精神家园。