点击上方蓝字 关注我们

报告摘要

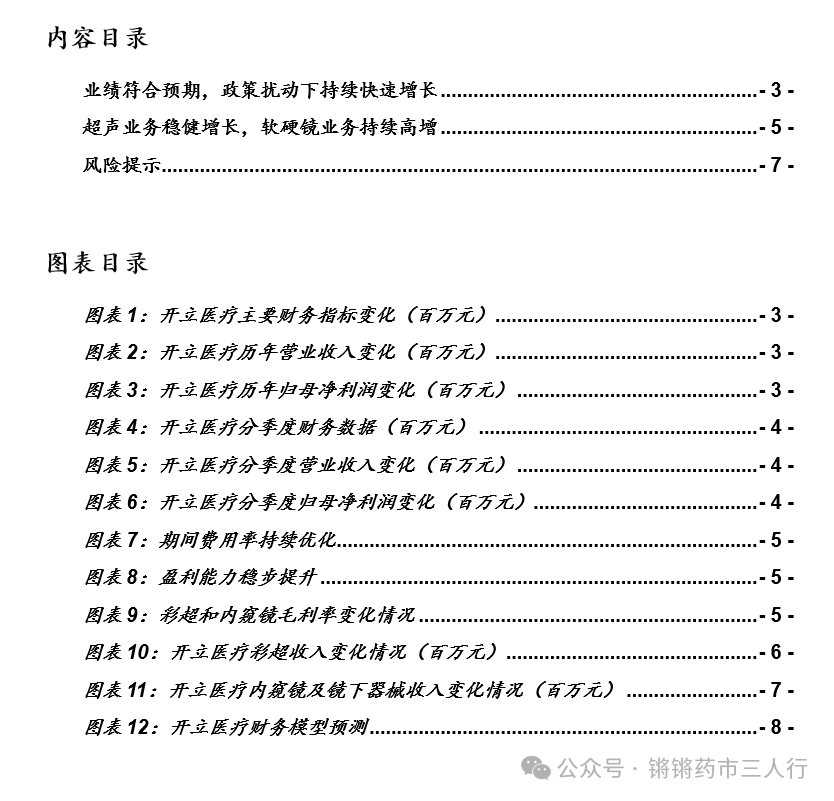

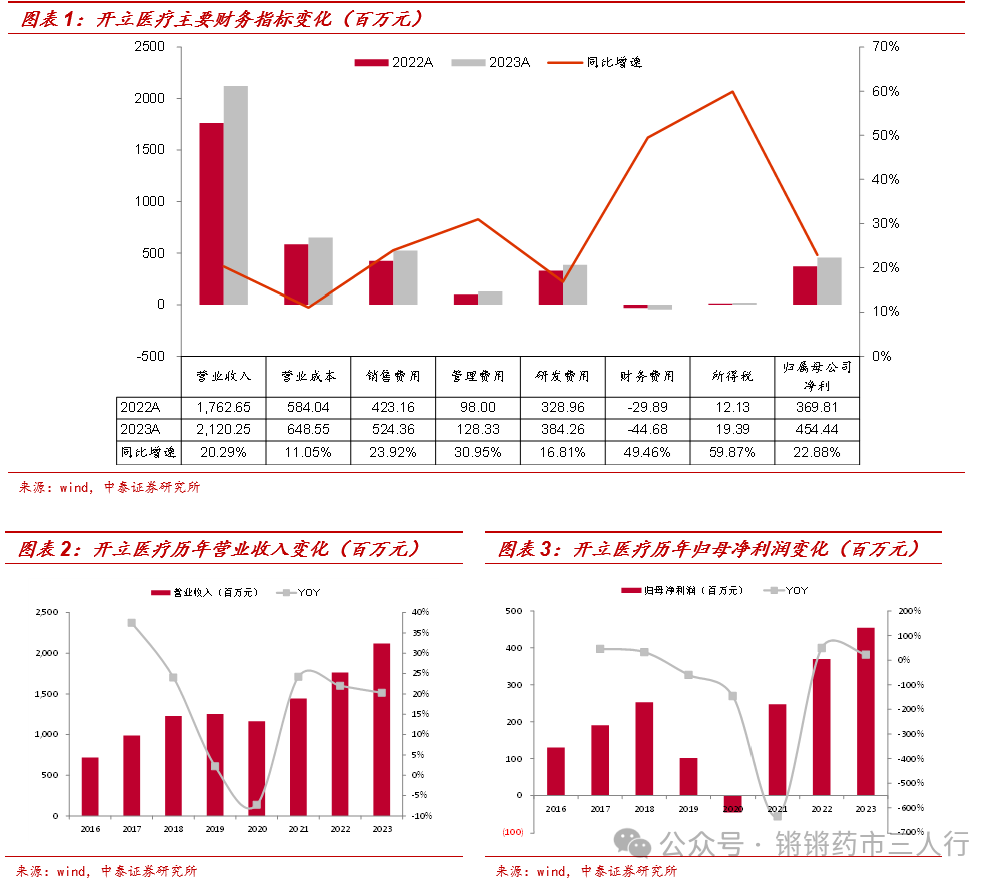

■事件:公司发布2023年年度报告,2023年公司实现营业收入21.20亿元,同比增长20.29%,实现归母净利润4.54亿元,同比增长22.88%,实现扣非净利润4.42亿元,同比增长29.52%。

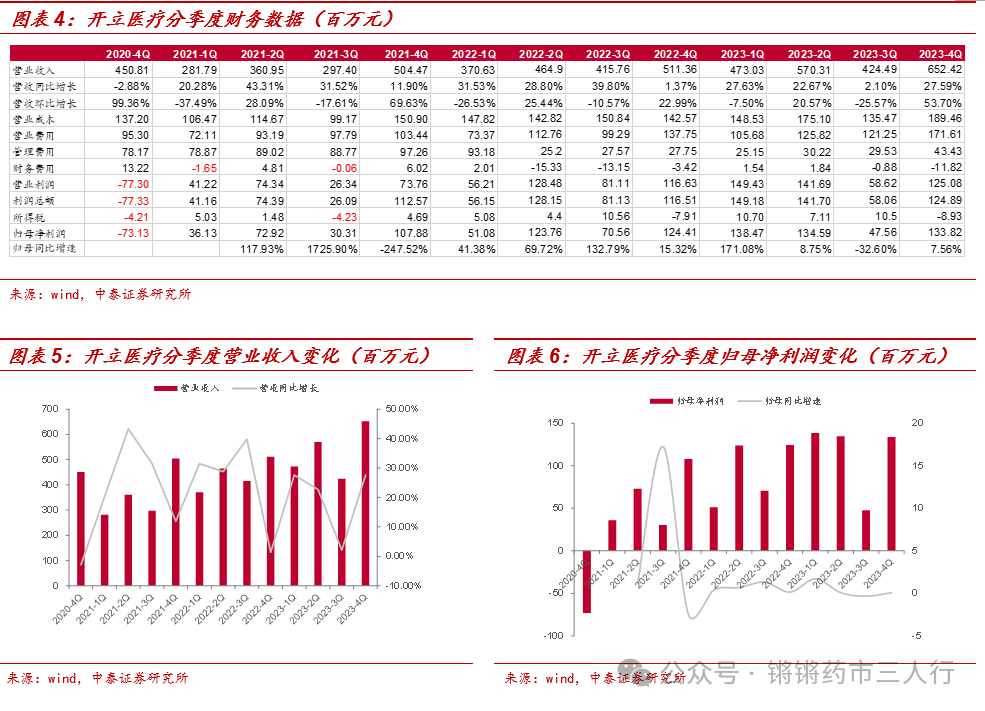

■分季度来看:2023年单四季度公司实现营业收入6.52亿元,同比增长27.59%,归母净利润1.34亿元,同比增长7.56%,扣非净利润1.21亿元,同比增长3.43%。公司单季度收入保持良好增长,主要得益于彩超、内镜高端系列产品的持续推广,单季度归母增速略有放缓,主要因公司持续加大新产品研发以及市场推广投入力度。

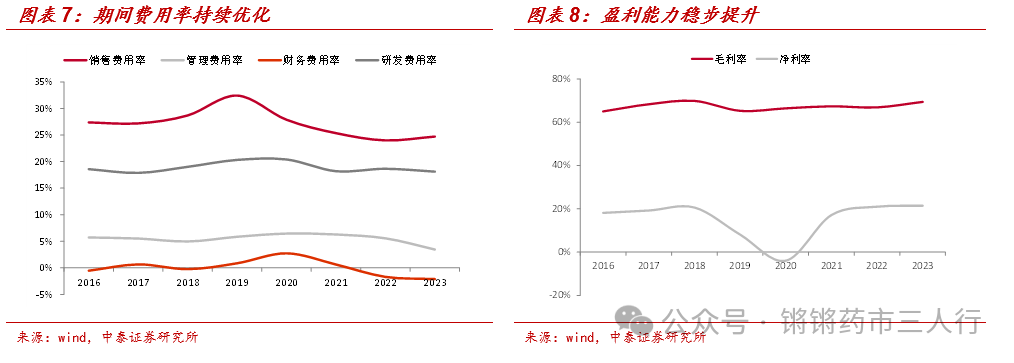

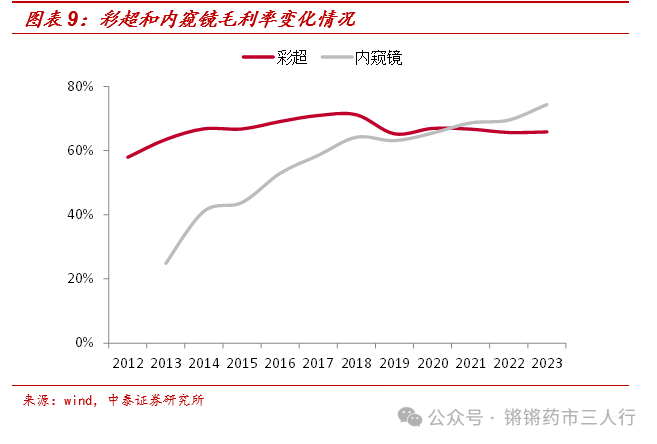

■高端化战略效果显著,盈利能力稳步上扬。2023年公司期间费用率44.20%,同比下降2.33 pp,其中销售费用率24.73%,同比提升0.72 pp,管理费用率3.46%,同比下降2.10 pp,财务费用率-2.11%,同比下降0.41pp,研发费用率18.12%,同比下降0.54 pp。公司期间费用率持续优化,主要得益于收入规模扩大以后的摊薄效应以及高端内镜、彩超系列产品占比的不断提升,2023年公司毛利率69.41%,同比提升2.55 pp,其中彩超产品毛利率65.88%,同比提升0.21pp,内镜产品毛利率74.42%,同比提升4.85pp;2023公司实现净利率21.43%,同比提升0.45pp。

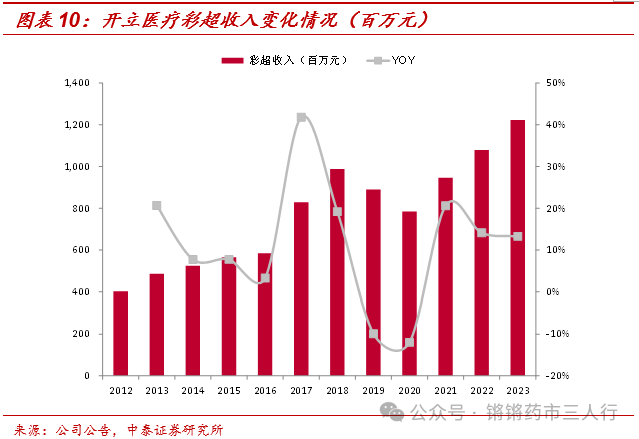

■超声业务多年经营稳健,多款新系列产品贡献增长动力。2023年公司彩超业务实现收入大约12.23亿元,同比增长13.28%。公司多年深耕超声市场,掌握国产超声设备厂家最为丰富的超声探头类型,彩超技术在国内同行业中处于领先地位,在全球超声行业排名前十,在国内市占排名第四,近年来公司不断加快超声平台的更新换代,先后推出S60、P60系列高端彩超,2023年新一代超高端彩超平台S80/P80系列正式小规模推向市场,驱动三甲医院的装机量及市场占有率不断提升;随着X/E、S9、S-Fetus 5.0等更多高性能、高便捷性产品的持续推出以及兽用超声、血管内超声等新产品的不断丰富,公司在超声市场的占有率有望进一步提升。

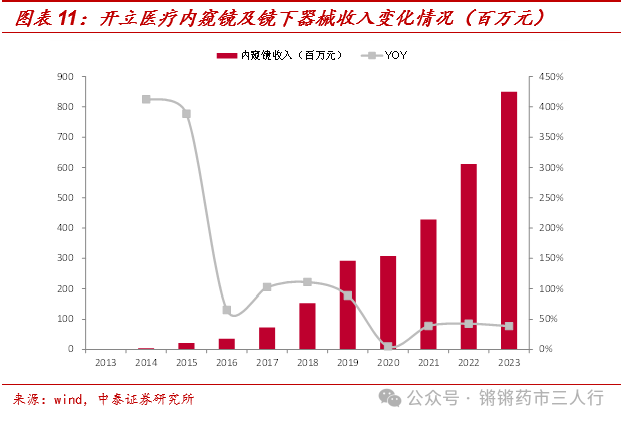

■软镜龙头地位稳固,微创外科业务有望驶入快车道。2023年,公司内镜业务收入8.50亿元,同比增长39.02%,延续此前高增趋势。公司作为国内消化内镜市场的龙头企业,市占率仅次于奥林巴斯、富士,位居行业第三,国产第一,结合公司历史财务表现以及经营近况,我们预计2023年软镜业务增长可能40-50%。近年来公司持续推出550、580等高端主机,全面覆盖软镜高端市场,同时不断丰富镜体种类,刚度可调电子结肠镜、电子十二指肠镜等多款新品陆续上市,不仅填补了相关技术国产空白,使用性能也与进口品牌相当,实现业绩高增。此外公司依靠消化内镜领域的技术积累快速切入微创外科领域,先后推出SV-M2K30、SV-M4K30等系列产品,通过超腹联合、双镜联合、多镜联合等一站式的解决方案,快速打开终端市场,取得了不错成绩,我们预计2023年公司硬镜业务增长可能10-20%;此外,公司在2023年还引进了具有丰富外科营销和运营经验的外科团队,有望进一步助力公司外科业务的快速发展。

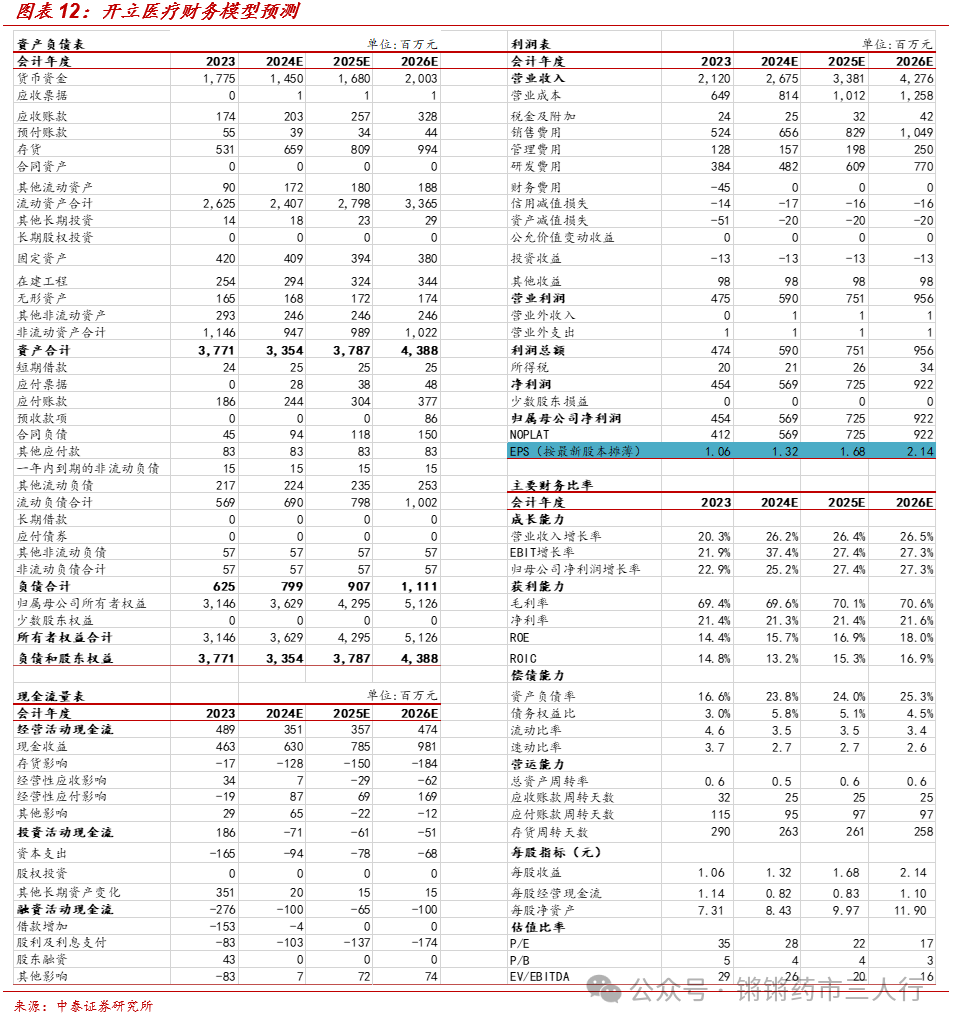

■盈利预测和投资建议:根据财报数据我们调整盈利预测,预计内镜、超声新品有望持续驱动业绩增长,同时监管政策变化以及研发投入力度加大可能造成短期影响,预计2024-2026年公司营收26.75、33.81、42.76亿元,同比增长26%、26%、26%、(调整前2024-2025年27.01、34.35亿元);归母净利润5.69、7.25、9.22亿元(调整2024-2025年5.82、7.38亿元),同比增长25%、27%、27%。公司当前股价对应2024-2026年PE分别约为28、22、17倍,考虑到公司彩超和内镜有望持续进口替代,新产品支气管镜、腹腔镜、超声内镜等成长性较强,维持“买入”评级。

■风险提示:海外销售风险,产品质量控制风险,政策变化风险,研究报告使用的公开资料可能存在信息滞后或更新不及时的风险。

报告正文

01

业绩符合预期,政策扰动下持续快速增长

■公司2023年实现营业收入21.20亿元,同比增长20.29%,归母净利润4.54亿元,同比增长22.88%,扣非净利润4.42亿元,同比增长29.52%,实现快速增长。

■分季度看:2023年单四季度公司实现营业收入6.52亿元,同比增长27.59%,归母净利润1.34亿元,同比增长7.56%,扣非净利润1.21亿元,同比增长3.43 %。公司单季度收入保持良好增长,主要得益于彩超、内镜高端系列产品的持续推广,单季度归母增速略有放缓,主要因公司持续加大新产品研发以及市场推广投入力度。

■高端化战略效果显著,盈利能力稳步上扬。2023年公司期间费用率44.20%,同比下降2.33 pp,其中销售费用率24.73%,同比提升0.72 pp,管理费用率3.46%,同比下降2.10 pp,财务费用率-2.11%,同比下降0.41pp,研发费用率18.12%,同比下降0.54 pp。公司期间费用率持续优化,主要得益于收入规模扩大以后的摊薄效应以及高端内镜、彩超系列产品占比的不断提升, 2023年公司毛利率69.41%,同比提升2.55 pp,其中彩超产品毛利率65.88%,同比提升0.21pp,内镜产品毛利率74.42%,同比提升4.85pp;2023公司实现净利率21.43%,同比提升0.45pp。

02

超声业务稳健增长,软硬镜业务持续高增

■超声业务多年经营稳健,多款新系列产品贡献增长动力。2023年公司彩超业务实现收入大约12.23亿元,同比增长13.28%。公司多年深耕超声市场,具有国产超声设备厂家最为丰富的超声探头类型,彩超技术在国内同行业中处于领先地位,在全球超声行业排名前十,在国内市占排名第四,近年来公司不断加快超声平台的更新换代,先后推出S60、P60系列高端彩超,2023年新一代超高端彩超平台S80/P80系列正式小规模推向市场,驱动三甲医院的装机量及市场占有率不断提升;随着X/E、S9、S-Fetus 5.0等更多高性能、高便捷性产品的持续推出以及兽用超声、血管内超声等新产品的不断丰富,公司在超声市场的占有率有望进一步提升。

■软镜龙头地位稳固,微创外科业务有望驶入快车道。2023年,公司内镜业务实现收入8.50亿元,同比增长39.02%,延续此前高增趋势。公司作为国内消化内镜市场的龙头企业,市占率仅次于奥林巴斯、富士,位居行业第三,国产第一,结合公司历史财务表现,我们预计2023年软镜业务增长可能40-50%。近年来公司持续推出550、580等高端主机,全面覆盖软镜高端市场,同时不断丰富镜体种类,刚度可调电子结肠镜、电子十二指肠镜等多款新品陆续上市,不仅填补了相关技术国产空白,使用性能也与进口品牌相当,实现业绩高增。此外公司依靠消化内镜领域的技术积累快速切入微创外科领域,先后推出SV-M2K30、SV-M4K30等系列产品,通过超腹联合、双镜联合、多镜联合等一站式的解决方案,快速打开终端市场,取得了不错成绩,我们预计2023年公司硬镜业务增长可能10-20%;此外,公司在2023年还引进了具有丰富外科营销和运营经验的外科团队,有望进一步助力公司外科业务的快速发展。

03

风险提示

■海外销售风险。公司在全球销售网络覆盖130多个国家和地区。部分产品进口国家或地区局势不稳定,一旦发生重大疫情、政局变动、社会动乱或战争,将影响公司产品在所在国的销售情况,与此同时海外不同国家存在不同程度的关税和汇率影响。

■产品质量控制风险。随着公司产量增加和产品线的丰富,如果公司不能持续有效的执行质量管理制度和措施,一旦发生产品质量问题或事故,则将对公司信誉造成损害,并有可能引发法律诉讼、仲裁或索赔,从而影响公司的发展。

■政策变化风险。医疗器械行业是国家重点监管行业,行业受医疗卫生政策的影响较大。现行医疗卫生政策有利于医疗器械市场扩容、规范市场竞争、鼓励医疗器械国产化。如果相关利好政策未来出现变化,政策红利取消,则将对公司业务造成不利影响;此外,未来医改政策走向存在不确定性,国内医疗器械招标政策、医保政策等有可能发生变化,可能对公司主要产品招标、产品价格产生不利影响。

■研究报告使用的公开资料可能存在信息滞后或更新不及时的风险。

END

中泰医药团队

团队成员

祝嘉琦 医药行业首席分析师 医药行业总负责 执业编号:S0740519040001 | |

谢木青 医药行业联席首席分析师 医疗器械、体外诊断产业链 执业编号:S0740518010004 |

曹泽运 医药行业联席首席分析师 创新药 |

孙宇瑶 医药行业分析师 医疗服务、药店、中药 执业编号:S0740522060002 | |

崔少煜 医药行业分析师 CRO、CDMO 执业编号:S0740522060001 |

于佳喜 医药行业分析师 医疗器械、诊断 执业编号:S0740523080002 |

张楠 医药行业分析师 生物制品 执业编号:S0740523070005 |

穆奕杉 医药行业研究员 创新药 |

微信号:ztyythree2020

长按二维码关注我们