2023年这一年,风起云涌的储能采招市场在创造了近120GWh设备采购需求的同时,吸引了277家储能系统、379家EPC企业入场“厮杀”。针对直流侧、2&4小时混合系统、工商业储能电柜的集采首次出现,招投标日趋丰富。

这一年,碳酸锂价格较2022年下降83%,叠加电芯产能过剩、参与厂商众多、市场竞争激烈等因素,储能系统和EPC的最低报价屡创新低。

作为新能源领域最受关注的赛道之一,储能同样吸引了投资方的目光。2023年共有700多家一级市场的知名机构、产业基金、CVC机构涉足储能行业,保守估计约900亿元融资金额投向储能。

3月1日,由寻熵研究院、储能与电力市场联合发布的《2023年储能市场分析和2024年发展展望》预测,2024年,我国新增并网储能项目规模有望达到34.5GW/85.4GWh(基准场景)至43.4GW/107.1GWh(乐观场景),对应实现74%-118%的增速。不断开放的电力市场,能否为储能摆脱缺乏商业模式的困境,成为新的一年储能发展的关键。

行业集中度进一步提高

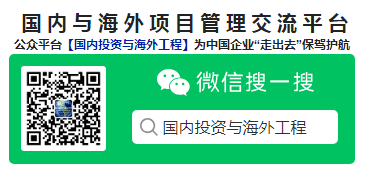

2023年是中国储能发展史上波澜壮阔、浓墨重彩的一年。根据寻熵研究院统计,2023年,中国储能新增并网项目规模达22.8GW/49.1GWh,是2022年7.8GW/16.3GWh新增装机的近3倍(按容量规模比较)。2022-2023年,国内市场连续两年实现超200%的高速增长。同时,2023年,新增并网项目规模超过过去10年中国储能市场累计装机规模的总和。

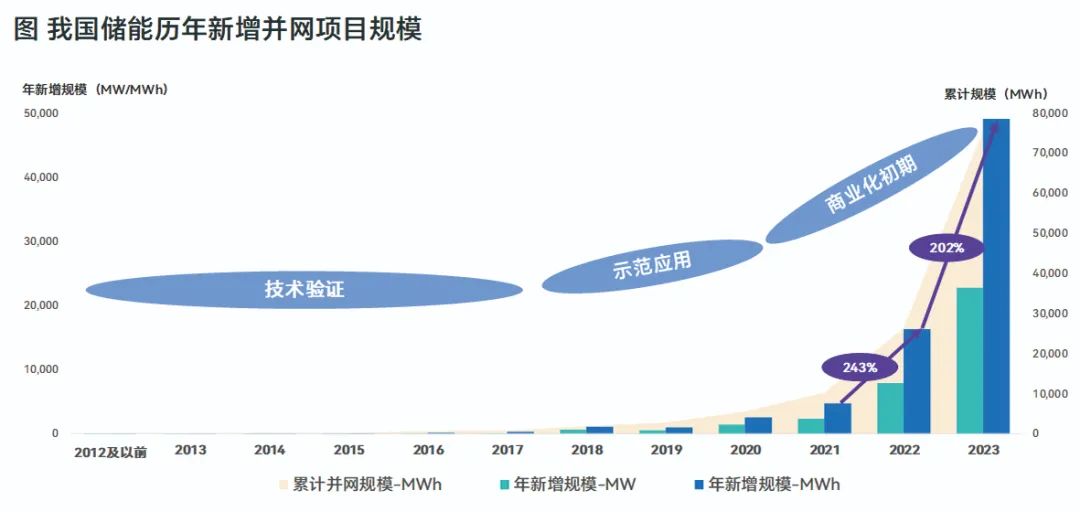

在2023年新增并网的22.8GW/49.1GWh储能项目中,独立式储能项目的总规模占到近50%,可再生能源储能项目紧随其后,占比45%。用户侧储能项目虽然数量达到480个,但由于单体规模小,在总规模上并不占优势,只有2.55GWh;而其中使用工商业储能电柜的项目总量为1.08GWh。

2023年,国内储能市场新增并网项目呈现出巨大的规模差异。规模最大的单体项目达到200MW/800MWh,来自新华水电新疆莎车光储项目,单体规模超过(含)500MWh的大型项目共有5个;规模最小的项目仅为100kW/215kWh,主要集中于浙江的工商业储能项目。

国内共有29个省市自治区实现了新增储能项目并网,新疆成为最大的区域市场,新增并网规模超过1GWh的地区共有13个。

全国共有272个业主/开发商实现了储能项目并网,国家电投连续第二年成为国内最大的储能开发商,新增并网规模超过1GWh的12家开发商全部为央企或地方国企能源开发商。其中,中车株洲所的新增并网项目领先,海博思创和比亚迪(002594.SZ)紧随其后,新增并网规模均超过了4GWh。排名第4至10位的企业分别是新源智储、许继电气(000400.SZ)、阳光电源(300274.SZ)、金风零碳(天诚同创)、融合元储、山东电工时代和科华数能。

储能行业集中度进一步提高。2023年,175家储能企业集体发力,供货规模排名前十位的企业合计占到了57%的市场份额,前二十名企业的市场集中度达到了73%。此外,还有近50家企业的新增并网规模在10MWh以下,主要为工商业储能电柜生产销售企业、液流电池和飞轮技术企业。

国企引领储能集采市场

2023年,风起云涌的采招市场创造了48.2GW/118.5GWh的储能系统采购需求,是2022年44GWh采招总量的近3倍。超200家开发商完成了储能设备或EPC的采购,采招标的从215kWh的工商业储能电柜跨越至数GWh的大型集采。2023年,4小时储能系统需求大幅提升,针对直流侧、2&4小时混合系统、工商业储能电柜的集采也首次出现,采招标的日趋丰富。

快速增长的需求也吸引了277家储能系统供应商和379家EPC单位(含联合体)“入场厮杀”,参与方数量较2022年增长超一倍。168家储能企业在2023年储能采招市场有所斩获,占比61%。中车株洲所、海博思创和比亚迪在项目招投标和集采框采双线作战中均有不俗表现。

根据寻熵研究院、储能与电力市场对公开招投标信息的追踪统计分析,2023年,国内储能市场针对储能系统、储能项目EPC和施工、直流侧电池系统及各类储能零部件,共计完成了超760个采招项目。其中,涉及储能系统、EPC总承包(含设备)、直流侧等储能项目核心设备的采招共686次,订单总规模129.6GWh。

在2023年落地的118.5GWh储能系统需求中,以集采形式完成的采招规模为39.69GWh,占比达34%。其余需求以项目级招标的方式落地,涉及可再生能源储能、独立式储能、火储联合、用户侧储能等各个领域,其中,独立式储能已经成为储能需求最大的细分领域。此外,工商业储能柜的采招规模也达到1.89GWh(统计为用户侧的一部分)。

在各类储能系统技术中,磷酸铁锂储能系统的采招需求占比达到93%。此外,液流电池和铅碳电池的需求也分别达到3GWh和4.8GWh,前者主要来自国家电投和中核汇能两个标段集采,后者主要来自国家电投在浙江等地推动的铅碳电池用户侧项目。

2小时和4小时已经成为最主要的储能时长配置。其中,2小时储能系统占比55%,4小时储能系统快速提升至26%。此外,还有10.6GWh储能项目/集采标段涉及的是2小时和4小时的混合配置。

来源:《2023年储能市场分析和2024年发展展望》报告

2023年,储能市场参与方持续快速增加。从数量上看,比2022年超了一倍。

各类储能技术的设备投标共计吸引了277家单位参与其中。与2022年的120家相比,参与者数量增加了超1倍。在这277家参与投标的集成商中,有168家企业有所斩获,占比61%。中车株洲所、海博思创、比亚迪在项目招投标和集采框采中双线作战,取得不俗表现。

储能项目EPC(含设备)的投标,共有379家单位及联合体参与其中,182家单位及联合体有所收获,占比48%。

2023年,针对储能项目的设备和EPC招标共计635个,总采招规模为85.4GWh,对应储能系统的实际需求为78.8GWh。

在招投标完成情况上,2023年共有215家储能系统集成商参与了项目级采招的投标竞争。135家企业有所斩获,获取订单方式包括直接参与设备投标、参与EPC联合投标、参与业主的直流招标等不同方式。

央企及地方国企引领了2023年的集采市场。中核汇能、国家电投、中广核、华电、华能、中能建、新华水电、大唐等8家央企完成集采的总规模合计达到35.5GWh;龙源电力(00916.HK)、新源智储、中石油济柴动力的直流侧集采也合计达到6.94GWh。

据统计,共计有174家单位参与集采投标,共82家企业有所收获。有意思的是,在总计51个集采标段中,有企业参与了高达30个标段的投标,也有企业投标了22个标段但颗粒无收。海博思创、中车株洲所、阳光电源均入围了14个标段,并列集采入围第一。比亚迪和宁德时代(300750.SZ)紧随其后,分别入围11个和10个标段。入围数量超过3个标段的企业共有21家。

各类储能系统报价明显下滑

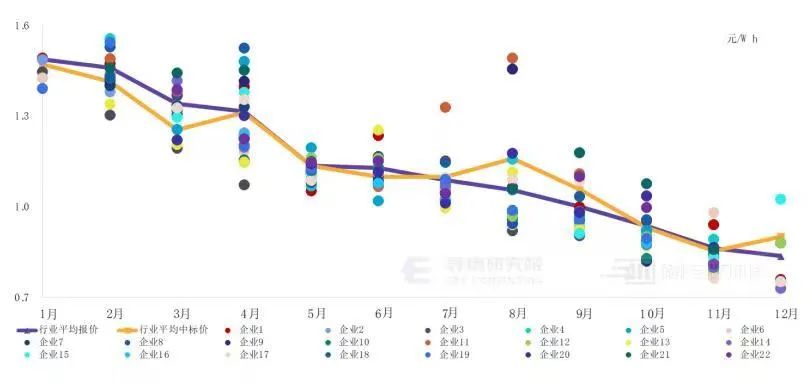

2023年,储能电芯和储能系统价格大幅下降,使得全年报价呈现出较大区间。

2小时和4小时储能系统不仅年平均报价比2022年分别下降29%和35%,而且月均报价在一年之内分别下降44%和47%,接近腰斩。其中,2小时和4小时系统的全年最低报价均已经低于了0.65元/Wh。

根据寻熵研究院的统计,2023年共收到2035个锂电储能系统报价,涉及1/2/3/4小时储能系统、2&4小时混合系统和2小时工商业储能电柜。其中,2&4小时混合系统和2小时工商业储能电柜的价格均为2023年首次出现。

过去一年,各类储能系统的平均报价随着系统倍率降低而明显下降。3小时、4小时储能系统的全年平均报价已低于1元/Wh。工商业储能柜的平均报价比同倍率的集装箱储能系统贵16.5%。

众多的参与方和激烈的市场竞争,使得企业为了获得订单而不得不一再降价。即使在平均价格已经低于1元/Wh的10月至12月,仍有大量企业以低于行业平均水平近0.1元/Wh的价格参与竞争,低于行业平均价10%-20%。

2023年,共有22家开发商完成了44.23GWh集采,其中最大标段的规模达到了5GWh,这也使得采购规模对企业报价产生了直接影响。以样本数量最多的2小时储能系统为例,规模在1GWh以上的采购项目平均报价为1.002元/Wh,比规模在10MWh-50MWh的采购项目的平均报价低0.183元/Wh。

过去一年,随着储能系统报价降低,储能项目EPC的报价呈大幅下降之势。4小时储能项目EPC和2小时储能项目EPC报价均出现了低于1元/Wh的情况。2小时储能项目EPC月度平均报价,年末较年初已下降26.9%。

审核:徐向阳 责编:霍悦 编辑:左宗鑫、崔轶舒

模块八✦ 国际项目合规风险防范总结和梳理