回顾2025年CDMO企业的动态,可以看到整个行业正在进行一场影响深远的变革。头部CDMO企业不再局限于产能与规模的竞争,而更取决于企业如何重塑自身角色、响应技术迭代与供应链格局演变。

全球 CDMO 战略重构:纯粹化深耕与产业链深度绑定

Guide View

从过去一年CDMO和药企合作的案例里面看,一些领先企业不再满足于扮演临时补充产能的“卖水人”,而是致力于成为药企长期研发与生产中不可或缺的合作伙伴。这种转变意味着双方需建立更深层的信任与整合,尤其是在知识产权保护、流程协同与风险共担方面。

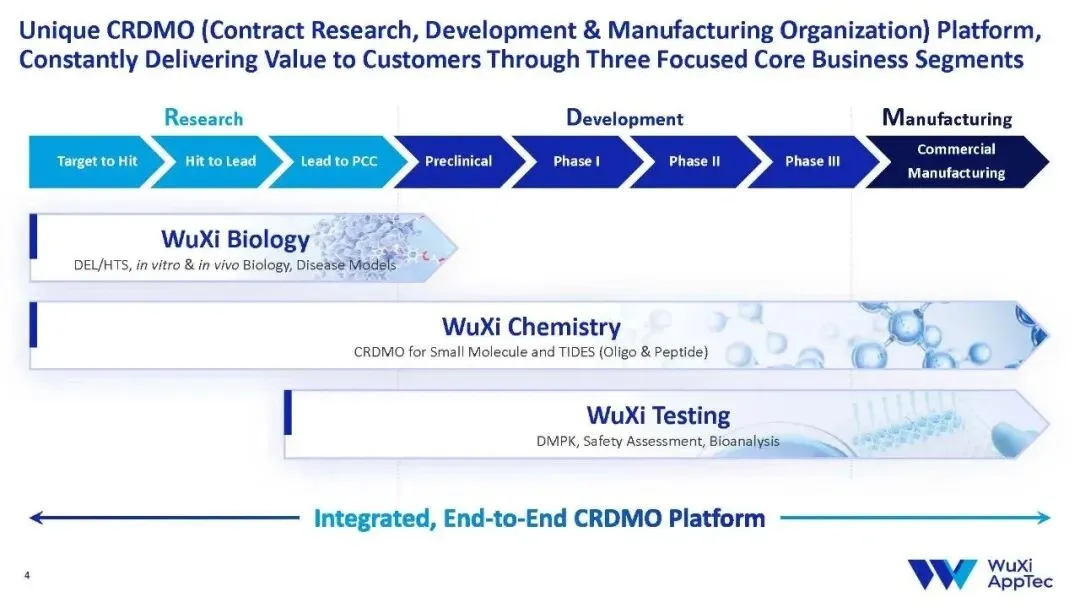

基于这种趋势的变化,一些巨头已经铆钉目标并做出战略调整。例如,药明康德在2024年便公开强调不涉足自主新药研发,此后一系列动作均聚焦于强化服务平台。同样,龙沙和三星生物也相继剥离非核心业务,向纯粹CDMO模式转型。这些选择背后,逻辑同样也很清晰:

· 全球医药供应链中的定位明确,避免与客户利益冲突,提升信任度;

· 资源可以完全集中在CDMO的核心能力建设,打造专业壁垒,在复杂工艺领域形成深度积累;

· 业务模式清晰,财务透明度高,业绩波动相对平稳,抗风险能力较高。

模式的正确与否最后都是要经过市场的验证,当下就下结论显然言之过早。纯粹CDMO模式从行业面上看更趋向是保守派,业绩稳定但盈利模式局限;其次则是重资产布局,对于市场需求的前瞻性要求较高,产能利用率的高低将直接影响公司的毛利率。

对于一家药企来说,一家没有任何业务冲突且技术过硬的CDMO企业肯定是优先的合作对象。出于“时间窗口”的重要性和一些新型疗法和药物研发的高技术壁垒,药企对可提供端到端一体化服务的CDMO企业的依赖性也越来越大。在这种互相依存关系逐渐加强的趋势中,进行战略层面的深度合作显然更为符合双方的利益需求。

需求倒逼升级:CDMO 的技术布局、产能攻坚与双轨平衡

Guide View

同时,医药市场结构的演变正推动CDMO向高技术门槛领域倾斜。肿瘤、中枢神经系统、代谢疾病等领域的创新,催生了更多高效化合物、多肽、小核酸和抗体药物偶联物(ADC)等复杂项目,并且已经在一些有“先见之明”的CDMO公司财报中已经兑现了部分利好。

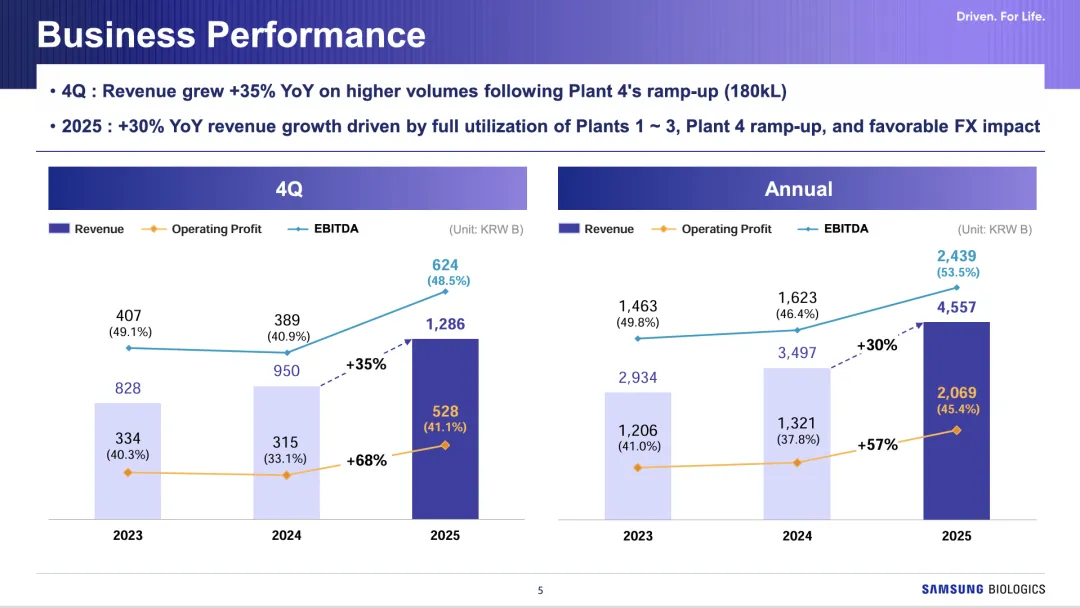

受益于生物偶联物和高活性API(HPAPI)业务的快速放量,2025年龙沙的Advanced Synthesis部分以24.7%的销售额占比贡献了32.7%的利润,41.8%的利润率,同比提升5.2个百分点。模式相似的三星生物CDMO业务2025年全年营收45,570亿韩元,约合31.1亿美元,同比增长30%;EBITDA约合16.6亿美元(近116亿元),同比增长达50.4%。

药明康德2025业绩预增报告披露营业收入约人民币454亿万元,同比增长约 15.84%,净利润约人民币149亿,同比增长约41.33%。而从其此前所披露的三季报显示,随着新增产能逐季度爬坡,TIDES 业务(寡核苷酸和多肽)营收达到78.4 亿元,同比增长 121.1%,成为了药明2025年业绩增长的核心动力之一。

巨大的收益往往带来的也是与之相对应难度的挑战,这类快速增长的项目往往需要专业设备、特殊工艺,技术要求和产能需求是横在这些企业面前的两座大山。受益于R端业务带来的前端瞻望视角,药明很早就开始了对新兴技术领域的提前布局。如建立完整的抗体偶联技术平台,从payload设计、linker优化到DAR控制;自主研发 GalNAc 共价偶联技术解决siRNA肝脏靶向难题;LNP 平台可实现10L/min连续生产;开发基于 LNP 递送的体内基因编辑疗法等。全球化布局,在中、美、欧、日等地设立研发中心,"多地设厂、就近供应" 策略增强供应链韧性。粗略估算,药明2025年在研发技术和产能扩张上的投入约在75亿,近乎全年利润的一半。而这份巨额投入,也使得药明稳稳地接住了去年全球市场创新药兴起带来的需求增长机遇。

与此同时,小分子药物仍是行业基石,尤其在慢性病与普药领域的需求稳定。CDMO因此面临双重任务:既要支持前沿疗法的快速开发与灵活生产,也需要保障传统小分子供应链的可靠与效率。对于业务规模较大的CDMO企业,两手抓必然会有资源分配的重要选择;对于中小型企业来说,选择聚焦于更适合自己的细分赛道进行差异化竞争才是突破关键。

地缘政治:供应链韧性成为核心竞争力

Guide View

地缘冲突与贸易壁垒使区域化布局成为重要考量。对于全球最大的医药市场——美国而言,本地化产能已从“可选项”变为“准入前提”。客户不再只追求成本最优,而是将供应连续性、质量合规与供应链透明度视作关键指标。

这要求CDMO具备多元化的地理布局与稳定的供应链布局。近年来欧美生物制药公司如礼来、辉瑞等会倾向于选择在美拥有生产基地的CDMO,以降低国际物流与政策风险。能否提供从临床到商业的端到端服务、供应链对突发风险的抵抗能力,正成为CDMO获取订单的重要差异化因素。

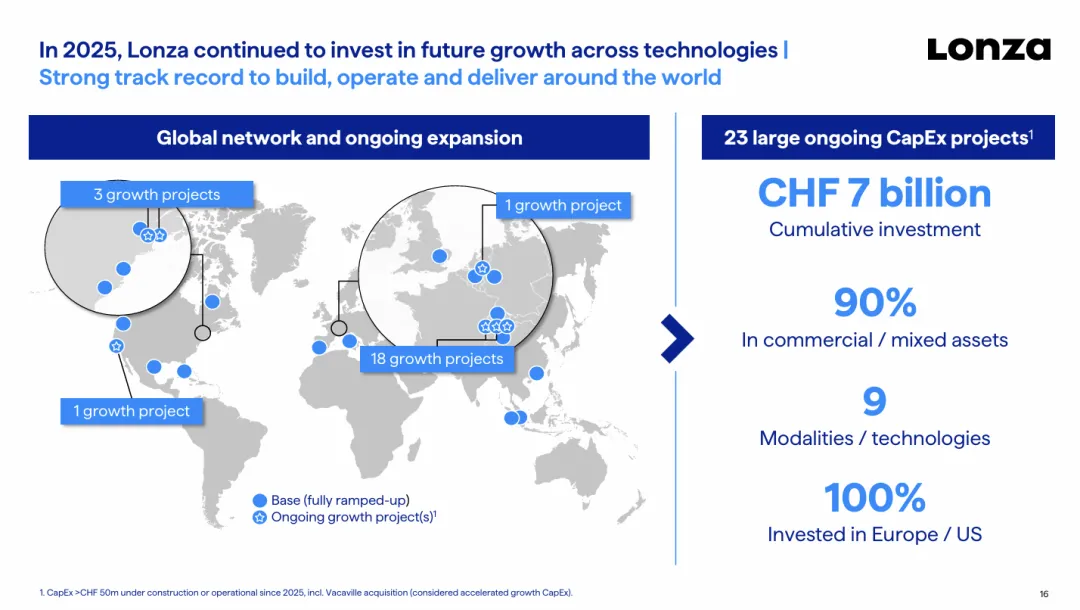

龙沙、药明康德毫无疑问站在了全球化布局的第一梯队,海外疯狂扩产和收购,保持核心竞争力。除龙沙、药明康德等第一梯队企业外,其他 CDMO 企业也在全球化布局与供应链稳定上积极探索,以差异化策略构建竞争优势。如睿智医药聚焦核心市场和新兴区域的双轨布局,在马来西亚建设生物医药产业园,依托当地清真药品认证优势辐射东盟及中东市场,为国内药企出海提供本地化生产与合规支持;同时在波士顿设立研发中心,打造覆盖生物药发现、药理学研究至IND申报的全链条服务能力,贴近北美客户距离。

这些企业通过锚定细分市场、优化全球产能分布,不仅拓宽了业务覆盖边界,更以多区域产能协同筑牢供应链韧性,在应对地缘政治波动与市场需求的动态变化时也能更加从容。

技术融合:AI与数字化进入运营核心

Guide View

2026年,AI在CDMO行业的应用已经不再是概念赋能,而是已经落地并逐步渗透至工艺开发、生产优化与质量监控等具体环节,在提升效率与可靠性等方面已经体现出其价值。对于向来注重效率和质量的CDMO企业来说,是否拥有AI平台已经是公司运营的核心重点之一,而不是在在AI浪潮袭来时的一个“玩具”。

如药明康德以AI 重构药物研发全流程,其自研的 Chemistry42 平台依托深度生成模型与强化学习,可自动化设计具有特定生物活性的小分子化合物,将化合物设计周期缩短 60% 以上,已服务超百家客户并生成数万种候选分子,部分进入临床阶段;更有 WuXi AIDD 分子生成平台凭借 20 亿级蛋白结构数据库,将先导化合物筛选周期从传统 6 个月压缩至 14 天,效率提升12 倍。

此外其他企业也在AI赛道发力,凯莱英聚焦 AI 在生产端的效能提升,将 AI 技术深度融入 CDMO 工艺优化环节,通过算法迭代优化某中间体生产参数,使收率从 72% 提升至 88%,批次稳定性显著改善,降低生产成本的同时也保障了商业化生产的连续性。

康龙化成则聚焦差异化赛道,通过控股肿瘤领域 AI 企业海心智惠,整合其覆盖全国 30 余省份的真实世界数据网络,利用 AI 优化临床研究中的患者入组匹配、随访管理与数据处理流程,结合此前收购的上海机颖的数据分析技术,进一步缩短新药临床周期,还能为全球客户提供符合 FDA、EMA 标准的真实世界研究服务,推动从 “传统 CDMO” 向 “数据驱动型服务商” 转型。

除了在效率方面的显著提升之外,AI应用的超强数据整合处理能力对于拥有海量数据的CDMO企业来说,必然可以让其在自身领域中构建更高的技术壁垒,进一步加强优势。但是同时我们也得认识到,布局AI的高投入并不一定能带来效益的迅速转化,对于一些资金链本就紧张的企业而言并不是一个很好的选择。

结语

Guide View

总体来看,2026年CDMO行业将呈现“深度整合、技术驱动、区域平衡”的发展态势。那些能够明确自身战略定位、持续投入复杂技术能力、构建弹性供应链体系,并能将数字化工具扎实融入运营的CDMO,更有可能成为创新药企的首选合作伙伴。

参考来源:

[1]各大公司官网

[2]盖德视界历史报道

[3]DACT Value Chain Insight

制作策划

策划:Adelos / 审核校对:Jeff

撰写编辑:Adelos / 封面图来源:网络

媒体合作 | 微信号:GuideView2021

投稿转载 |13291812132(同微信)

免责声明:本文仅代表作者个人观点,参考文献如上,如对文中内容有不同意见,欢迎下方留言讨论。如需转载,请邮箱guideview@guidechem.com联系我们。