报 告 核 心 内 容 介 绍

Science Technology

一句话核心结论:

2026年的投资世界将由三大主题重塑:人工智能(AI)的革命性力量、全球市场日益加深的“分化”格局,以及更具粘性和波动性的“新通胀”时代。投资者需要一套兼具韧性与灵活性的新策略,在拥抱结构性机遇的同时,有效管理随之而来的泡沫风险、地缘政治冲击和购买力侵蚀。

关键信息归纳(三大主题):

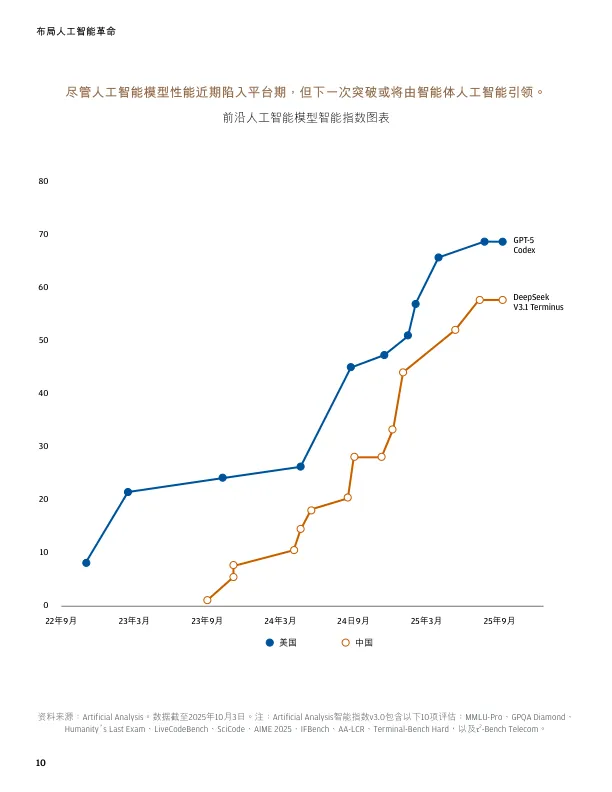

主题一:布局人工智能(AI)革命——机遇与狂热并存

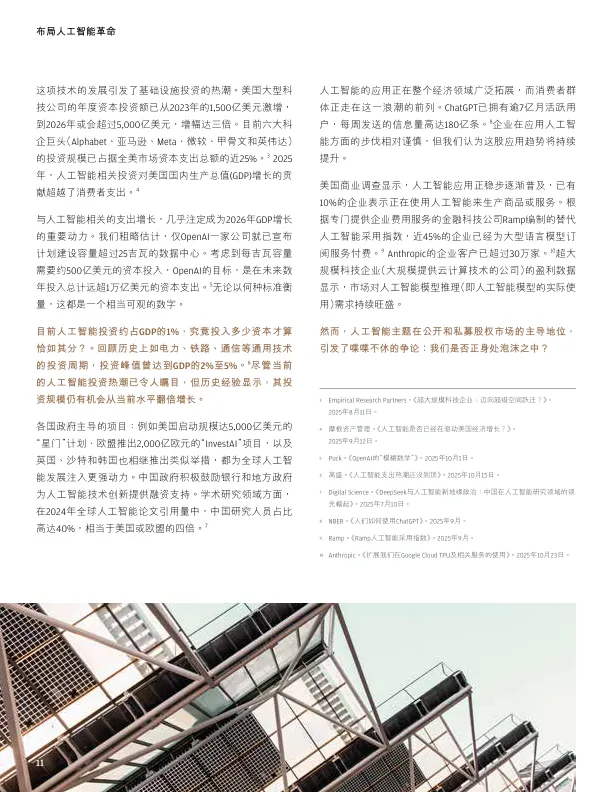

- 现状:AI已从概念走向大规模资本投入,仅美国六大科技巨头的年度资本支出就可能超过5000亿美元。

- 机遇:

- 公开市场:聚焦超大规模云服务商(微软、亚马逊等)、半导体(英伟达等)和电力/数据中心基础设施。

- 私募市场:下一代价值创造者(如OpenAI、Anthropic等)大多仍为私有,是捕捉AI应用层和平台层红利的关键渠道。

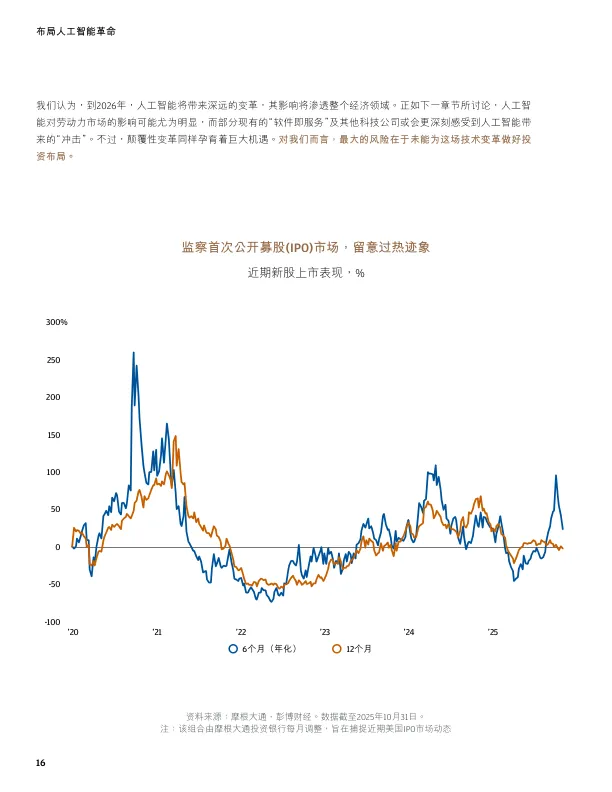

- 风险:警惕局部泡沫,尤其是私募市场估值飙升。AI对劳动力市场的冲击(增强效应 vs. 替代效应)和能源/水资源等物理限制也是重要考量。

- 策略:采用“四维策略”——聚焦龙头、挖掘供应链、识别高效应用者、配置私募资产。

主题二:关注全球分化趋势——效率让位于安全与韧性

- 核心转变:全球化退潮,世界正分裂为多个相互竞争的阵营,供应链安全、能源独立和国防自主成为各国首要任务。

- 投资机会:

- 北美:受益于近岸外包,半导体、汽车、国防制造回流。

- 欧洲:国防开支激增(目标GDP的3.5%),国防工业、能源基础设施(LNG、电网)迎来春天。

- 南美:作为全球关键矿产(铜、锂等)和农产品的宝库,其资源和物流资产具有战略价值。

- 中国:外部承压但内部创新活跃,科技股(尤其在AI和电动车领域)存在战术性机会。

- 货币影响:美元地位虽稳,但黄金和加密资产作为对冲地缘风险和去美元化的工具,吸引力上升。

主题三:应对通胀结构性转变——购买力保卫战

- 新通胀特征:后疫情时代,通胀中枢更高、波动更大,受心理预期转变、产能缺口(如美国住房短缺)和财政赤字等因素驱动。

- 投资策略:

- 固定收益重拾魅力:美债收益率处于高位,能有效对冲股市波动。

- 增持实物资产:大宗商品(尤其天然气)、基础设施和房地产(尤其租赁住宅)能通过合同机制转嫁成本,是抵御通胀的利器。

- 利用另类策略:对冲基金和流动性另类投资能在股债双杀的环境中提供保护,并提升组合韧性。

2026年整体展望与建议:

- 宏观环境利好:美联储降息周期有望支撑全球经济增长和风险资产表现,多元资产组合有望实现稳健回报。

- 核心行动建议:

- 重新审视财富规划:确保投资组合能应对更高、更波动的通胀,守护购买力。

- 拥抱结构性变革:在AI、全球分化和新通胀三大主题中,主动寻找阿尔法(超额收益)。

- 构建韧性组合:通过多元化(跨资产、跨区域、跨策略)和主动管理,平衡上行潜力与下行风险。

- 善用专业资源:在如此复杂的环境中,与具备全球视野和深度研究能力的财富管理伙伴合作至关重要。

总结给投资者听:

2026年不是简单的“牛市”或“熊市”,而是一个机遇与挑战深度交织的变革之年。

- 不要被单一叙事裹挟,无论是AI狂热还是衰退恐慌。

- 要像一个精明的建筑师,用多元化的“建材”(资产)和前瞻性的“设计”(策略),为自己构建一个能抵御风雨、又能沐浴阳光的投资组合。

- 记住,最大的风险不是市场波动,而是未能为这个全新的时代做好准备。

2026 研报 网盘 群

欢 迎 加 入

免责声明:

本文由我方原创撰写,文中引用的数据、信息均来自公开可查的权威来源(如上市公司公告、政府文件、行业报告等),已注明来源,仅用于说明与分析,符合合理使用原则。我们尊重知识产权,如权利人认为引用内容有侵权问题,请通过邮箱 2428997757@qq.com 联系,我们将在48小时内核实处理。本文内容仅供参考,不构成任何决策建议。