【报告导读】

1. 随需求好转、成本回落,Q2盈利环比显著改善。

2. HFCs配额管理方案落地在即,行业景气有望修复上行。

3. 产能陆续释放,含氟高分子材料板块加速成长。

核心观点

事件:公司发布2023年半年度报告,报告期内实现营业收入20.80亿元,同比增长17.78%;归母净利润1.10亿元,同比下滑19.79%;扣非归母净利润1.01亿元,同比下滑21.96%;基本每股收益0.29元/股,同比下滑19.44%。

随需求好转、成本回落,Q2盈利环比显著改善。报告期内,受下游需求疲软、行业去库存等因素影响,公司主营产品价格同比有所下降,氟碳化学品、含氟高分子材料、化工原料板块均价分别同比下降20.60%、21.93%、30.88%;板块毛利率分别同比下滑0.1个百分点、增加0.45个百分点、下滑24.05个百分点。分季度来看,随下游需求逐步好转及原材料价格回落,公司Q2业绩环比显著改善,实现营业总收入、归母净利润11.41亿元、0.81亿元,环比Q1增长21.51%、179.31%。我们认为,公司上半年及Q2业绩表现符合预期,预计下半年随下游需求进一步修复及公司新增产能陆续释放,公司业绩有望持续改善。

HFCs配额管理方案落地在即,行业景气有望修复上行。近日生态环境部大气环境司组织召开了《2024年度全国HFCs配额总量设定与分配实施方案》(初稿)行业交流会,正式配额管理方案有望于年内落地实施。受宏观经济弱复苏、夏季高温等因素影响,制冷剂下游需求陆续修复,主流HFCs盈利已有所改善。百川盈孚数据显示,截至8月11日,R32、R134a、R125市场均价分别为14000元/吨、21250元/吨、21500元/吨,较上月分别上涨5.66%、2.41%、0.00%;价差分别为1667元/吨、5520元/吨、6742元/吨,较上月分别上涨40.30%、5.90%、0.06%。未来随配额管理方案正式落地实施,HFCs供需结构预期将有所收紧,产品价格及价差均有一定上行空间,公司氟碳化学品板块营收及盈利能力也有望随之改善。

产能陆续释放,含氟高分子材料板块加速成长。报告期内,公司合计拥有含氟高分子材料及单体产能5.93万吨。其中,邵武永和氟化工生产基地项目一期2.8万吨/年TFE、1万吨/年HFP相继于2022年末及2023年初投产。报告期内,公司含氟高分子材料对外销量达到1.03万吨,同比增长92.46%;实现营业收入6.16亿元,同比增长50.25%;收入占比提升至29.6%,同比增长6.4个百分点。截至目前,内蒙永和0.7万吨/年VDF顺利投产,邵武永和生产基地项目一期0.75万吨/年FEP、1万吨/年PTFE已陆续试车生产;邵武永和氟化工生产基地项目二期和1万吨/年

PVDF、0.3万吨/年HFPO扩建项目,以及内蒙永和0.8万吨/年VDF、0.6万吨/年PVDF、1万吨/年全氟己酮等项目均在稳步推进。未来随产能持续释放,公司含氟高分子材料业绩有望保持高速增长,规模优势及市场竞争力也将进一步提升。

投资建议

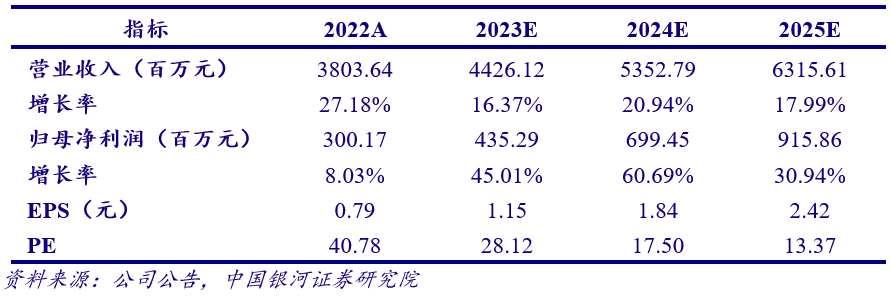

预计2023-2025年公司营收分别为44.26、53.53、63.16亿元,同比分别增长16.37%、20.94%、17.99%;归母净利润分别为4.35、6.99、9.16亿元,同比分别增长45.01%、60.69%、30.94%;EPS分别为1.15、1.84、2.42元/股,对应PE分别为28.1、17.5、13.4倍。我们看好未来氟碳化学品景气上行带来的业绩弹性以及含氟高分子材料陆续投产带来的成长性。首次覆盖,给予“推荐”评级。

主要财务指标

风险提示

HFCs配额管理方案不及预期的风险;下游需求不及预期的风险;公司在建产能建设及产能投放进度不及预期的风险等。

如需获取报告全文,请联系您的客户经理,谢谢!

本文摘自:中国银河证券2023年8月15日发布的研究报告《【银河化工】公司点评_永和股份(605020)_Q2业绩环比改善,看好景气上行与成长共振》

分析师:任文坡、孙思源