《关于推进增值税变革有关新政的公告》(财政部国税总署海关总局公告2019年第39号,以下简称39号公告)规定了纳税人购入国外游客货运服务,其销项税额容许从进项税额中抵扣。本期我们从这个热点展开,小结最新销项税额不予抵扣的五种情形。

一、取得了不符合规定的抵扣收据

现阶段,可抵扣销项税额的收据有什么?各是怎样抵扣款项的?

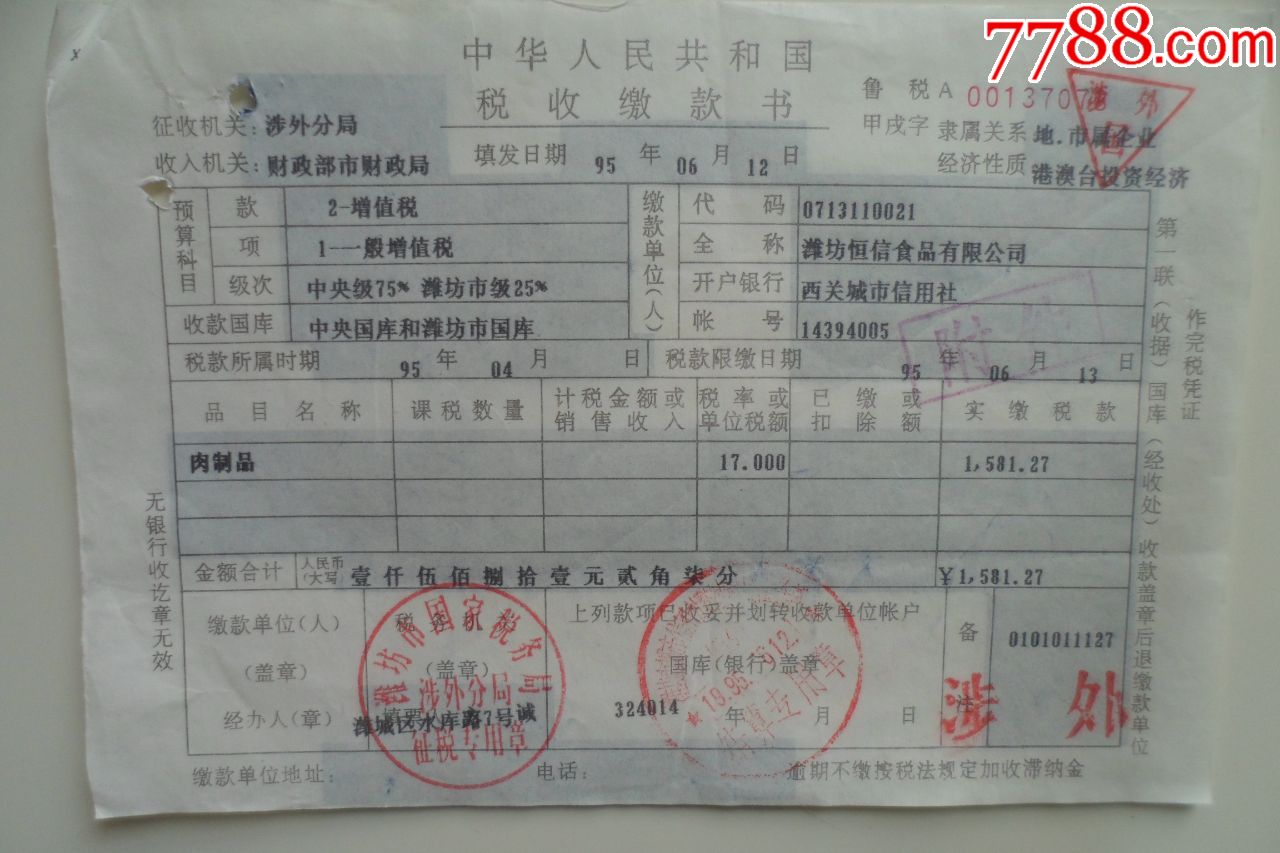

(一)增值税专用收据、机动车销售统一收据、收费道路通行费增值税电子普通收据:还要认证或通过勾选确认形式抵扣票面税额;

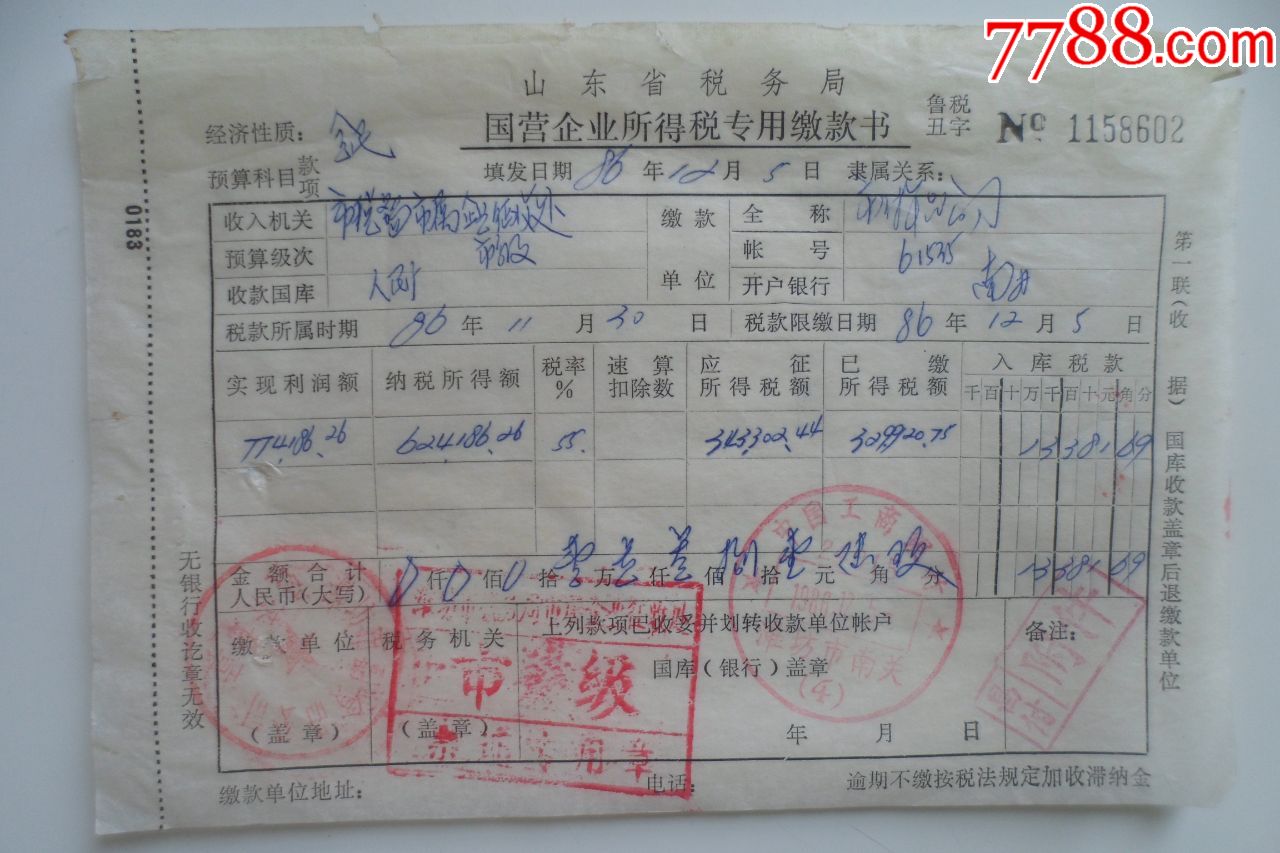

(二)海关进口增值税专用缴款书:还要申报《海关完税收据抵扣清单》,申请对帐比对;

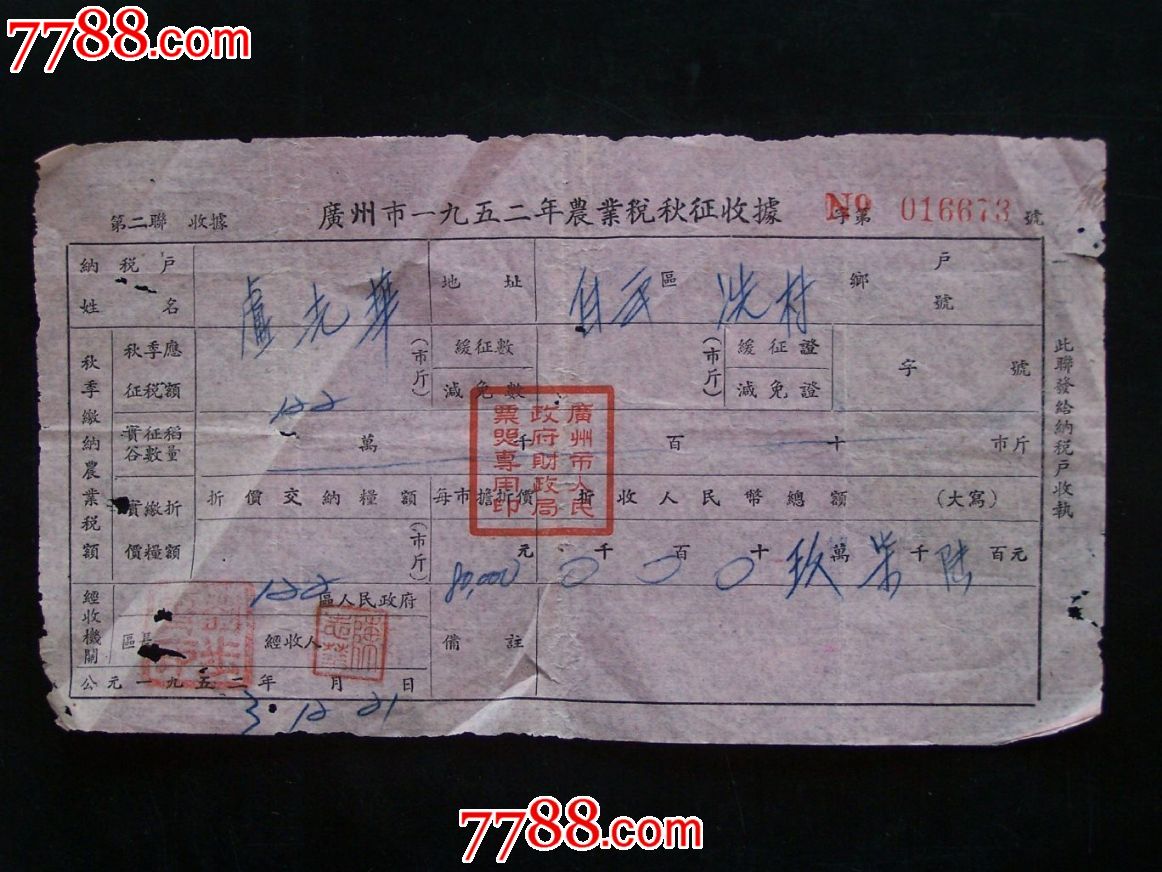

(三)农产品竞购收据或则销售收据、桥、闸通行费收据:

1.从根据简易计税方式根据3%征产率估算收取增值税的小规模纳税人取得增值税专用收据的,以增值税专用收据上标明的总额和9%的交纳率估算销项税额;

2.取得(出具)农产品销售收据或竞购收据的,以农产品销售收据或竞购收据上标明的农产品买价和9%的交纳率估算销项税额。

3.纳税人购入适于生产销售或委托受托加工13%税赋货物的农产品,根据10%的交纳率估算销项税赋。

4.纳税人购入农产品既适于生产销售或委托受托加工13%税赋货物又适于生产销售其他货物服务的,必须分别核算适于生产销售或委托受托加工13%税赋货物和其他货物服务的农产品销项税额。未分别核算的,统一以增值税专用收据或海关进口增值税专用缴款书上标明的增值税额为销项税额,或以农产品竞购收据或销售收据上标明的农产品买价和9%的交纳率估算销项税额。

5.桥、闸通行费以通行费收据为抵扣收据,估算抵扣增值税。桥、闸通行费可抵扣销项税额=桥、闸通行费收据上标明的总额÷(1+5%)×5%

(四)完税收据:必须具有书面协议、付款证明和海外单位的对帐单或则收据。资料不全的,其销项税额不得从进项税额中抵扣。

(五)购入国外游客货运服务,其销项税额容许从进项税额中抵扣,纳税人未取得增值税专用收据的,暂依照以下规定确定销项税额:

1.取得增值税电子普通收据的,为收据上标明的税额;

2.取得标明乘客身分信息的民航货运电子车票行程单的,为根据下述公式估算销项税额:民航乘客货运销项税额=(票价+汽油附加费)÷(1+9%)×9%

3.取得标明乘客身分信息的公路船票的,为根据下述公式估算的销项税额:公路乘客货运销项税额=票面总额÷(1+9%)×9%

4.取得标明乘客身分信息的铁路、水路等其他车票的,根据下述公式估算销项税额:铁路、水路等其他乘客货运销项税额=票面总额÷(1+3%)×3%

二、不得出具增值税专用收据的项目不得抵扣销项税额

序号不得出具增值税专用收据文件根据1购卖方为消费者个人的中华人民共和国增值税暂行细则2销售免税货物,法律、法规及国家地税总署另有规定的除外(如国有粮油购销企业销售免税农产品可开)税务发〔2006〕156号3零售的烟、酒、食品、服装、鞋帽(不包括劳保专用部份)、化妆品等消费品税务发〔2006〕156号4销售自己使用过的固定资产,适用简易办法依3%征产率减按2%征收增值税新政的税务函〔2009〕90号5纳税人销售旧货税务函〔2009〕90号6单采血浆站销售非临床用人体尿液税务函〔2009〕456号7出口货物劳务除键入特殊区域的水机电外免税农产品抵扣进项税,出口企业和其他单位不得出具增值税专用收据。总署公告2012年24号8推行增值税退(免)税方法的增值税零税赋应税服务不得出具增值税专用收据。总署公告2014年11号9金融商品出售财税〔2016〕36号附件210经纪代理服务,向委托方缴交的政府性基金或则行政事业性计费财税〔2016〕36号附件211提供旅游服务,向旅游服务购卖方缴交并支付学费财税〔2016〕36号附件212纳税人提供人力资源外包服务,向委托方缴交并代为领取的薪水和代理收取的社会寿险、住房社保财税〔2016〕47号13提供劳务派遣服务(安全保护服务)选择差额纳税的,向用工单位缴交适于支付给劳务派遣职员(安全保护职员)薪资、福利和为其申领社会寿险及住房社保的成本总署公告2016年47号,总署公告2016年68号14不收税项目,参看《未发生销售行为的不收税项目小结》总局公告2016年53号15海外单位通过教育部考试中心及其直属单位在境内举行考试,代为缴纳并支付给海外单位的考试费总署公告2016年69号16纳税人提供护照代理服务,向服务接受方索要并代为支付的护照费、认证总署公告2016年69号17纳税人代理进口按规定减免进口增值税的货物,向委托方缴交并代为支付的税款总署公告2016年69号18纳税人2016年5月1近日发生的营业税涉税业务总署公告2017年11号19民航货运销售代理企业提供境内机票代理服务总署公告2018年第42号

三、用于非生产经营项目的销项税额不得抵扣

适于简易计税方式计税项目、免征增值税项目、集体福利或则个人消费的购入货物、劳务、服务、无形资产和不动产;

(一)增值税依照征扣税一致的原则,征多少扣多少,未税收或免税则不扣税。购入的适于集体福利或个人消费的货物及其他应税行为,并非适于企业生产经营,也就无权要求抵扣罚金。

(二)增值税是对消费行为税收,交际酒局消费是一种生活性消费活动,使得交际酒局消费和个人消费无法精确界定,所以规定交际酒局消费和个人消费都不予抵扣款项。

(三)牵涉的固定资产、无形资产、不动产,仅指专用于上述项目的固定资产、无形资产、不动产。发生兼适于上述项目的可以抵扣。由于固定资产、无形资产、不动产项目发生兼用状况的较差,且比列无法精确分辨。新政选用了有促使纳税人的特殊处理原则。

(四)纳税人购入其他权益性无形资产无论是专用于简易计税方式计税项目、免征增值税项目、集体福利或则个人消费,还是兼适于上述不容许抵扣项目,均可以抵扣销项税额。成因是因为其他权益性无形资产囊括面十分广,常常牵涉纳税人生产经营的各个方面,没有详细使用对象。

四、用于非正常损失项目的销项税额不得抵扣

(一)非正常损失的购入货物,以及相关的加工维修修配劳务和交通货运服务。

(二)非正常损失的在产品、产成品所耗费的购入货物(不包括固定资产)、加工维修修配劳务和交通货运服务。

(三)非正常损失的不动产,以及该不动产所耗费的购入货物、设计服务和建筑服务。

(四)非正常损失的不动产在建安装工程所耗费的购入货物、设计服务和建筑服务。

纳税人改建、改建、扩建、修缮、装饰不动产,均属于不动产在建安装工程。

依据《营业减税征增值税试点推行方法》(财税〔2016〕36号附件1)第二十八条第三款规定,非正常损失是指因管理不善导致货物失窃、丢失、霉烂酸败,以及因违背法律法规导致货物或则不动产被依法扣押、销毁、拆除的情形。上述非正常损失是由纳税人自身成因引起造成,其损失不应由国家承当,所以纳税人无权要求抵扣销项税额。并非所有发生损毁的不动产均不得销项抵扣,只有遵守法律法规导致不动产被依法扣押、销毁、拆除情形的,才须要对不动产的销项税额作销项转出的处理。

五、购进的借贷服务、餐饮服务、居民日常服务和娱乐服务不得抵扣。

(一)借贷服务年息总额销项税额不得抵扣,由于不符合增值税链条关系,根据增值税“道道征道道扣”的原则,对市民存款年息未税收,所以对借贷本息总额销项税额不予抵扣。

(二)通常纳税人选购餐饮服务、居民日常服务和娱乐服务,无法确切划分接受劳务的对象是企业还是个人,所以销项税额不得从进项税额中抵扣。住宿服务和旅游服务未纳入不得抵扣项目,由于这两个行业属于公私消费参半的行业。

(三)乘客货运服务只是属于无法精确划分是个人消费还是企业消费,为何39号公告规定纳税人购入国外游客货运服务,其销项税额容许从进项税额中抵扣?剖析成因如下:

1.购卖方可提供相应的资料证明其所订购的货运服务是适于生产经营而不是适于个人消费。

2.客运行业实名制和增值税收据系统升级版以及增值税电子收据系统的发展免税农产品抵扣进项税,为增值税收据的出具方收据信息和接受方收据信息实时比对提供了或许。

3.差旅费、交通费属于与企业生产经营相关的成本,会转化到产品或服务的费用中去。假定最终产品每100元中富含5元的差旅费费用,对进项税收,但销项不得抵扣(上游货运企业已交过税),导致重复税收,使增值税抵扣链条脱落。

4.差旅费发生较差的行业,通常是人工费用比重较大的企业,如现代服务业、外包服务业,可抵扣销项税额较少,假如才能容许抵扣客运发票将减少很多行业的税赋。

综上,我们从增值税原理出发,梳理了销项税额不予抵扣的五种情形,分别是取得不符合规定的抵扣收据,对不得出具增值税专用收据的项目出具了专用收据,适于非生产经营、非正常损失项目,以及购入借贷服务、餐饮服务、居民日常服务和娱乐服务的销项税额不得抵扣。